大型开发商寒冬融资突围 发行资产抵押证券

华资开发商发行资产抵押证券,以提高现金流

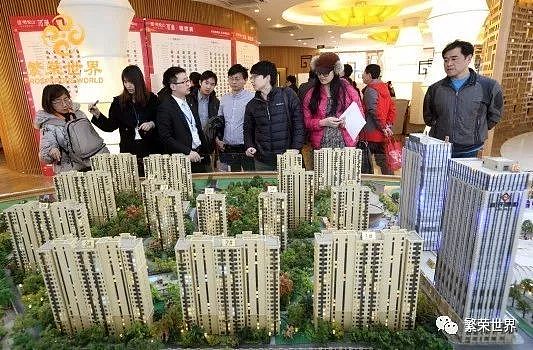

图 : 万科开发的公寓楼建筑模型 图来源:AFR

《澳洲金融评论》报导,越来越多华资开发商像万科和碧桂园之类,正转向证券化市场作为替代性的筹资渠道。 物业公司特别加强了房地产销售应收款的证券化,以提供资金来开发其他项目。

从去年底开始,中国监管机构为了冷却过热的房地产市场,致使开发商越来越不容易出售内地的公司债券。 此时证券化市场快速窜起。

中国证券研究数据显示,今年头 7 个月,这类产品的发行量比去年同期增长了两倍多。

超过 11 家华资开发商今年已经发布,计划发行证券支持应收款项,包括万科,绿城和北京首都创业集团在内。

开发商通常会在签约销售后的 12-24 个月内,将收入记录在他们的账本中,当他们将房产所有权确实转移给买家后,就将收益放入口袋。 资产抵押证券(The asset-backed securities)允许他们提前兑现这些应收账款。

几个开发商都表示,证券为开发公司提供了更便宜的融资选择,且证券成本低,风险也低。

过去两年发行的证券利率约为 5 %至 7 %,略高于内地公司债券。 证券的期限一般为二至四年,规模在十亿至五十亿元人民币之间。

图片来源于网络

仲量联行研究部负责人 Joe Zhou 表示,开发商的证券化反映出房地产销售强劲,中国宏观经济环境以及官方减债压力。 他表示,许多开发商都有降低杠杆的动力。

活动的激增

由于中国正在努力减少经济活动中的过度债务,中国新兴的证券化市场出现了激增的活动,缺钱的银行,地方政府和私人公司将资产转化为现金。

大多数开发商将资产抵押证券作为债务,整合到资产负债表上,因为抵押应收账款被当作抵押品。 评级机构仍将证券视为有意义的去杠杆化。

标准普尔( S & P )结构性融资评级的高级主管 Aaron Lei 表示:“从评级机构的角度来看,我们不仅看资产负债表是否缩小,也看支付义务是否减少。 ”

他表示,目前由于证券质量相对较高,发行总量较低,因此证券涉及的风险较低。

中国证券研究报告显示,中国资产支持证券市场总体规模达 1 万亿元人民币, 2016 年房地产企业发行产品约 400 亿元人民币。 发行量中有70%以上来自房地产销售应收账款。

风险责任

信心来自于政府的规定,将首付比例保持在 30 %左右,而首次购房者的比例更高。

图片来源于网络

标准普尔的 Aaron Lei 表示:“传统上,中国的抵押贷款风险很低,因为借款人要为自己的债务承担个人责任。 不过,在楼市低迷的情况下,抵押贷款违约风险可能会增加。 随着资产支持型证券市场的快速发展,一些低质量的发行人也可能加入市场。

仲量联行的 Joe Zhou 说,“现在监管严格,违约就不会发生,”总体而言,资产和产品的质量很高。 “但是在未来,如果一些资产有问题,而发行人仍然把这些资产包装起来,那么违约就会发生。 ”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64