“吃批发”赚差价终难为继,澳洲电力巨头AGL站在转型十字路口

今天,由特恩布尔政府推行的澳大利亚国家能源保障计划(National Energy Guarantee,简称NEG),在经过联盟党议员两个半小时的激烈辩论后,取得了积极的进展,多数议员表态支持该计划。

接下来,执政党将把NEG付诸国会表决,一旦NEG获得通过成为法案,将对澳大利亚的能源产业、相关企业和能源市场产生巨大的影响。在这样的背景下,澳洲能源巨头们今年的财报季并不好过。

小编今天就要为大家分析澳洲第三大能源巨头——AGL的财报。

AGL Energy(ASX:AGL,以下简称:AGL)成立于1837年,是一家历史悠久的能源公司。从悉尼街道供电起家,到现在拥有多样化的业务模式:近5年来公司更是收购了多家发电厂,除了Liddell和Bayswater发电厂外,还包括维多利亚州最大的发电厂Loy Yang 和新南威尔士的Macquarie Generation发电厂等。

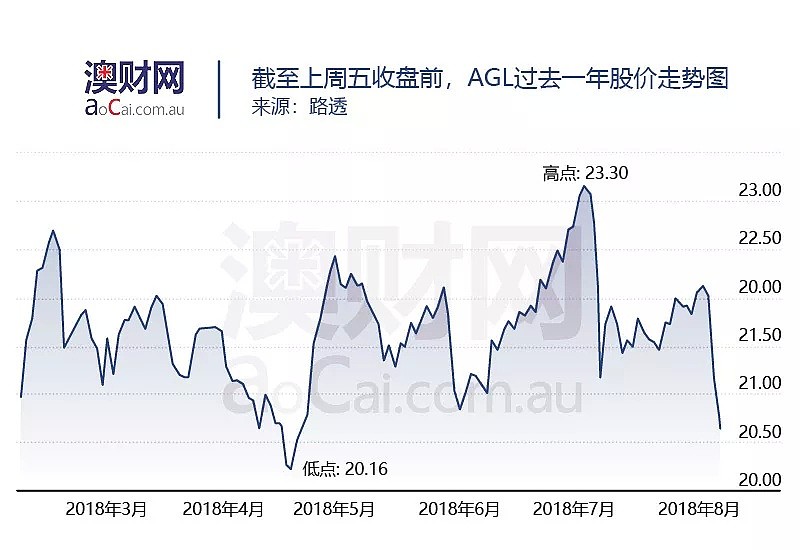

上周四(8月9日),该公司公布了2018年年度财报,虽然财报呈现出了积极的一面。然而,股价却在发布当天跳空低开,下跌幅度超过5%。盘间虽然有过反弹,但是最终以每股21.11澳元收盘,全天下跌了3.56%。

而在过去的一个月,AGL股价累计下滑了约12%,从高点每股23.30澳元,下降至上周五收盘时每股20.69澳元。这背后到底有怎样的原因呢?本文,我们就从公司财报为出发点,来聊聊这家能源巨头公司。

表现疲软的企业和零售业务

公司最新财报显示:同比2017财年,账面税后利润跳涨194%至15.87亿澳元;排除一次性项目基础性税后利润上涨了28%,触及10.23亿澳元的水平;年股本回报率足足大涨2.8百分点至13%。

基于良好的公司表现,AGL的全年股息为每股117澳分,同比去年上调了29%。

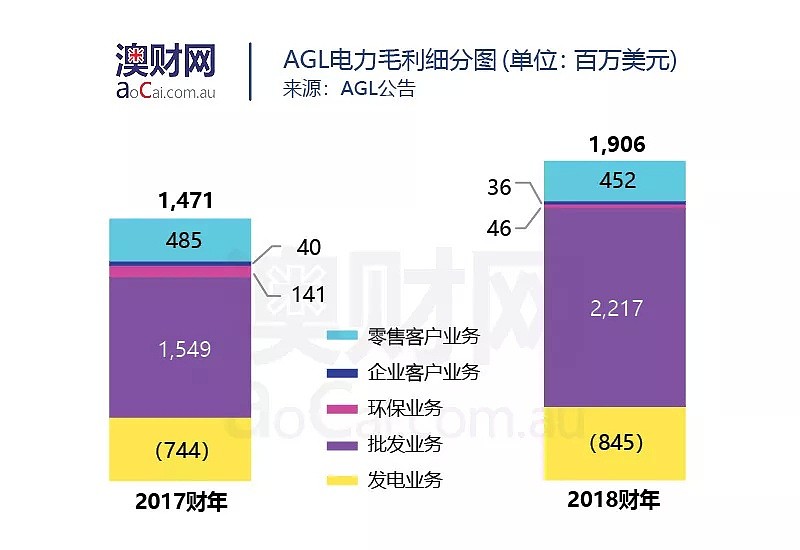

从AGL电力方面毛利细分图来看,批发业务是公司唯一上涨的业务,企业和零售客户业务毛利呈现双双下滑的局面。其中零售客户毛利下滑主要是由于批发电价的上涨,而企业客户毛利下滑主要是由于大客户的流失。

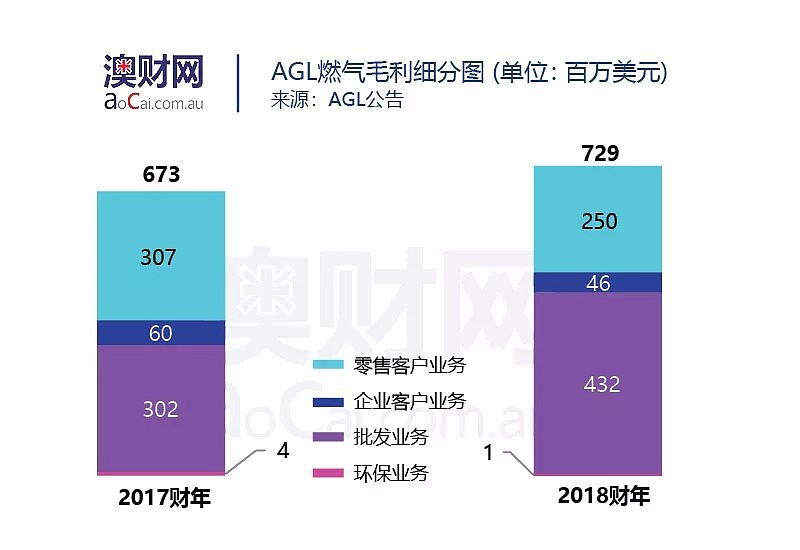

从燃气方面的毛利看,企业和零售客户业务毛利也出现大幅下滑,其主要原因包括燃气大宗价格的上涨、市场环境的变动和客户的流失。此外,批发业务的上涨主要原因还是由于批发电价和大宗价格的上涨。

乍一看,公司确实拥有不错的财务数据,但是细看公司电力和燃气方面的毛利细分图,我们可以推断出亮丽财报背后,公司股价持续走低的真正原因:其一,由于批发电价和大宗价格的上涨,才导致批发业务毛利的上涨,而非公司内部的自然强劲增长。

其二,市场竞争激烈、企业和零售客户流失,导致业务毛利双双下滑。这些不利因素,致使2018财年公司收入仅上涨了2%,至约128亿澳元。

艰难的转型之路——新能源

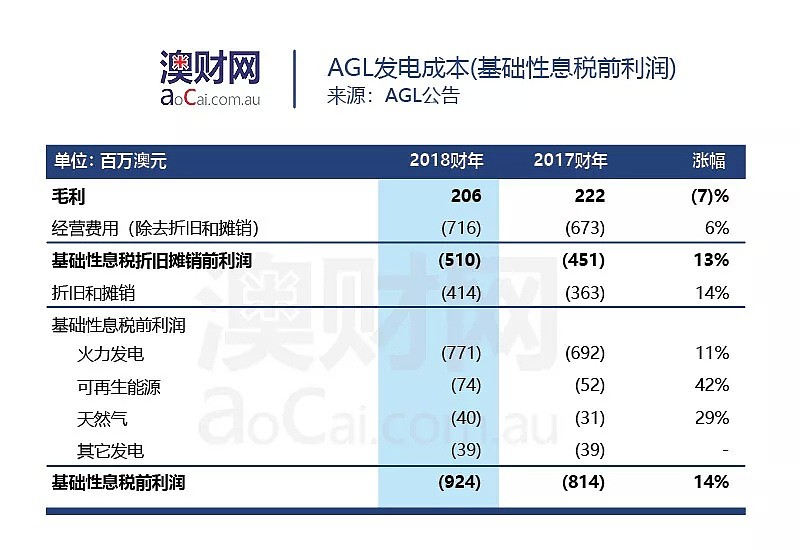

除了企业和零售市场业务大幅度下滑外,2018财年AGL在发电成本和其它成本大幅上升。其中发电业务(Group Operations)和中心管理和投资(Central Activities)两部分成本分别上涨了14%和26%。就发电成本中,火力、可再生和天然气发电成本上涨分别为11%、42%和29%,其中可再生能源发电成本上涨幅度最大。

自澳洲政府提出加大新能源的相关政策后,AGL已于各州新能源公司展开合作,其规模超过20亿澳元。除了在维州和西澳投资相关天然气供应项目外,其余州主要以投资新能源供电项目为主:在新南威尔士州,2017年1月AGL与合作伙伴投资澳大利亚可再生能源基金(Powering Australian Renewables Fund :PARF),旗下Silverton Wind Farm风力发电产价值4.5亿澳元,可提供200兆瓦的 供应量。

在昆士兰州,AGL投资价值8.5亿澳元的Coopers Gap Wind Farm风力发电场项目,其发电厂可产生453兆瓦电量。在南澳大利亚州,该公司投资了价值2.95亿澳元的Barker Inlet Power Station 燃气发电项目,可供应210兆瓦电量。

为了满足澳洲未来电力需求,AGL加大对新南威尔士州和维多利亚州等地潜在新能源项目的评估。由于大量新能源项目的投入,导致公司发电业务(Group Operations)和中心管理和投资(Central Activities)两部分业务的亏损纷纷上涨。

此外,根据澳大利亚温室气体政策,AGL承诺必须在2050年之前退出燃煤发电资产,成为可再生能源投资的领先者。公司决定将在2022年,2035年和2048年分别关闭旗下Liddell,Bayswater和Loy Yang传统发电厂。在这种情况下,该公司正处在一个由传统能源向新能源过度的艰难时期。

总结

总的来说,虽然AGL在本年度为投资者呈现了一份不错的财报,但是并没有让投资人保持足够的信心,股价持续走跌也是必然。原因之一:在当前能源行业的大环境下,整个行业竞争越来越激烈,而NEG也增加了未来的不确定性; 原因之二:大客户的流失、大宗价格的上涨等原因导致公司在传统主营业务中企业和零售业务利润大幅下滑。

与此同时,澳洲新能源的推广才刚刚开始,无论是新能源的技术,还是新能源基础设施的搭建,目前都无法满足市场的需要,因此,AGL正处在传统能源向新能源过度的艰难时期。

展望未来,AGL的首要任务是继续维持批发业务利润水平,以及减少企业和零售客户流失的可能性,成功从传统能源向新能源过度。笔者认为,在3-5年内,该股上涨的空间有限。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64