“跌成狗”的旅游业股票是否到了抄底时机?

受到新冠疫情影响,澳大利亚餐饮业、零售业、旅游业受到了最直接的冲击,企业纷纷裁员、关停门店降低运营成本以求生存,数十万澳洲人因此失业。今日,澳大利亚统计局(ABS)公布最新失业率数据,3月份澳大利亚失业率为5.2%。此前,澳洲2月失业率为5.1%,并有经济学家认为3月的失业率数据没有完全反应新冠疫情对澳洲就业市场的影响。

此前,澳洲政府通过了1300亿澳元的JobKeeper补贴议案,力求挽救澳大利亚的就业市场。

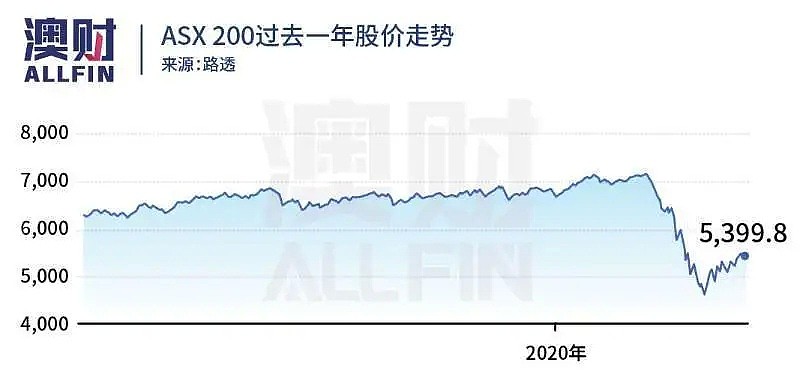

受益于澳洲政府一轮又一轮的经济刺激政策,再加上澳洲境内疫情已经得到很大程度的控制,澳洲金融市场四月份以来逐渐恢复了信心,澳洲股指ASX 200 已从最低点反弹近20%,那澳洲股市的反弹会就此延续下去吗?是否有可能出现V型反转?又或者说这只是一波技术性反弹,接下来还可能出现一波回调?

在这次暴跌中受到冲击最大的股票类别,如旅游业、航空业股票,是否到了抄底时机?若要抄底,投资人又应该关注什么信息呢?

此前“股神”巴菲特抄底达美航空,却不幸抄在了“半山腰”,那么投资人当下是否应该完全规避旅游业股票呢?

点击视频

观看博满金资首席分析师魏睿昊对抄底旅游相关股票解读

海外读者请长按左侧二维码,进入澳财网YouTube频道收看视频。

澳洲航空股:涨时看势,跌时看质

澳洲航空公司Qantas(ASX: QAN)和维珍航空(ASX: VAH)均为澳洲主板上市的大型航空公司。因新冠疫情全球爆发,各国为控制输入型病例,纷纷“闭关锁国”,包括澳航和维珍在内的全球各大航司不得不大量关停航线,这两支股票受此影响分别下跌了38%和52%。

我们都知道,涨时看势,跌时看质,判断一只股票是否可以抄底也终究离不开“质”。在全球经济活动被摁下暂停键、航空公司业务几乎归零的现在,航空公司“能否存活”,是投资人最需要思考的问题。也就是说,公司的资产负债表、现金流,以及疫情的应对政策,是考量是否适合抄底的核心因素。

Qantas,又称澳航,是澳大利亚的国家航空公司,不仅是南半球规模最大的航空公司,也是全球历史第三悠久的航空公司。在迎来100岁生日之际,澳航面临着一波前所未有的考验,受到疫情影响,3月10日宣布关闭大部分国际航班,国际航班业务预计同比下跌23%:3月17日宣布国际航班业务减少90%,同时国内航班业务减少60%,总计停飞约150架大型客机。

为应对冲击,澳航3月25日宣布债务融资10.5亿澳元,融后公司现金账户余额达到29亿澳元。同时总债务仍然处于目标的51亿澳元,并且主要债务最早到期时间为2021年六月,短期内没有债务压力,现金流健康。

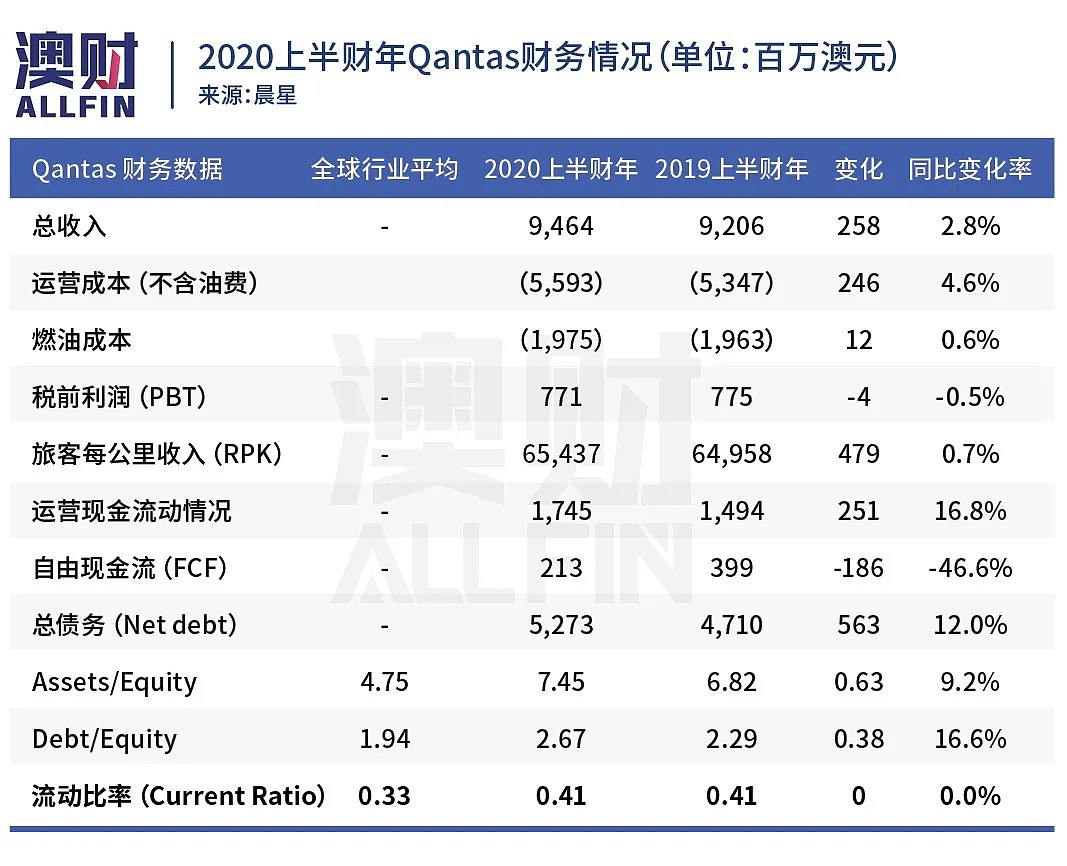

此外,澳航的资产负债表相对同行而言比较健康。2020上半财年,澳航总体收入同比有所上升,但税前利润下跌,主要原因来自运营成本上升;公司自由现金流下跌,原因是增加投资性现金支出,该部分主要集中在固定资产(PP&E)支出;公司总债务有所上升,同时杠杆率也出现一定上升,杠杆率与全球航空业平均水平相比,稍微偏高;短期债务偿还能力比行业平均稍好。

上述的所有应对措施和财务情况均显示,澳航具有比较强的短期存活能力。

那澳航在澳洲最大的竞争对手——维珍航空,也能安然度过这次的危机吗?

维珍航空也针对疫情出台了一系列的应对政策,全面停飞国际航班,停飞90%国内航班,旗下员工将暂停工作,其中部分为半薪休假、停薪留职甚至裁员。

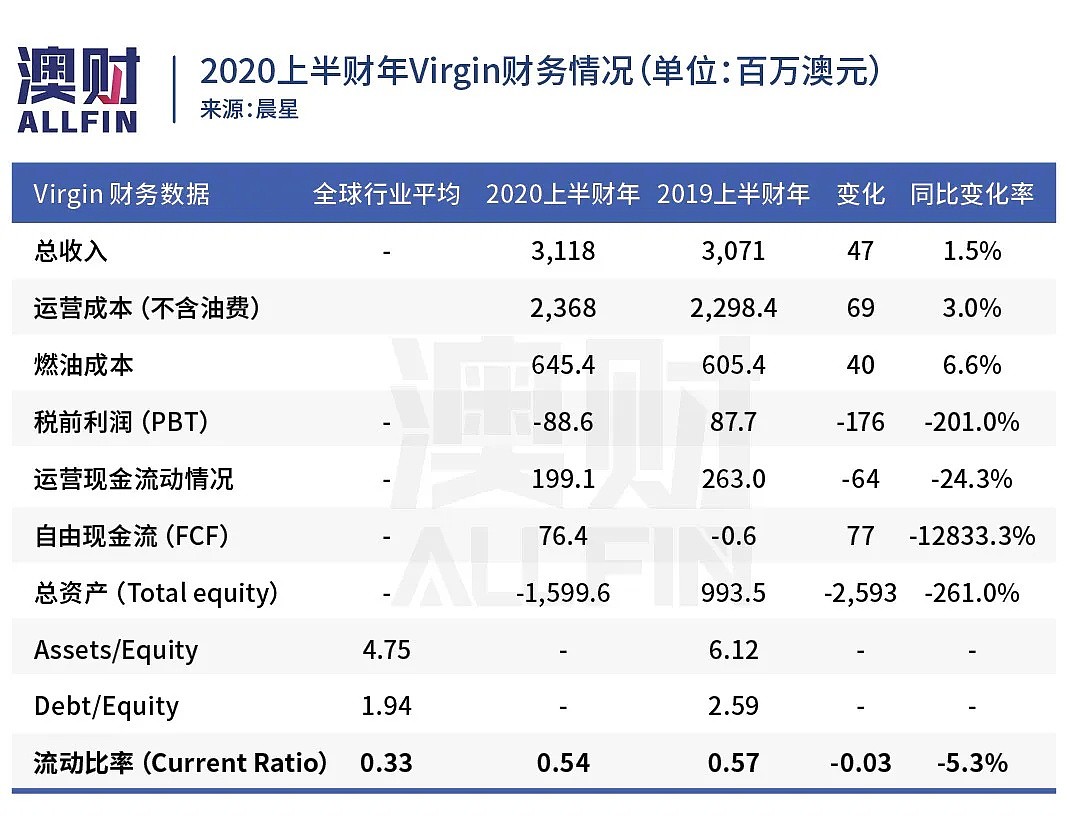

但是,这一系列的对策也不足以解决维珍面临的财务问题。虽然维珍的流动比率(current ratio)为0.54,不但高于业内平均,也高于竞争对手澳航,总体收入同比有所上升,但最终仍然亏损,主要原因来自财务成本(Financial Cost)增加导致,整体运营情况不佳。

此外,维珍的总债务高于总资产,按照财报信息处于资不抵债的状况。这种情况下,维珍很可能面临着大型的资产重组,原有的股份会因此变得一文不值,而债务人将重新变成股权持有人。

标普曾在3月两次下调维珍航空公司评级,至CCC;穆迪也下调维珍公司评级至B2。

从种种层面来看,维珍面临的挑战远比澳航严峻。澳航不仅有相对不错的短期存活能力,资产负债表也更健康,而且还得益于其“澳洲国家航空”的天然优势,危机时会得到澳洲政府的援助,让其继续存活。

“小众”航空股:可能爆冷门?!

新西兰航空Air New Zealand是新西兰的国家航空公司,并在新西兰交易所(NZX: AIR)和澳交所(ASX: AIZ)双重挂牌。

虽然新西兰航空规模要小于上述的两家澳洲航空公司,但其财务状况和运营状况都比澳航和维珍航空出色。从2020上半财年财务数据来看,新西兰航空总体收入同比有所上升,但税前利润有所下跌,主要原因汇率因素带来的货币对冲亏损;公司运营现金流同比出现增长,同时自由现金流也出现较大提升;公司杠杆指标低于行业平均,在目前疫情下是一个较好的信号。

值得一提的是,新西兰航空虽在澳洲挂牌上市,但实际上仍为一家新西兰公司。3月20日,公司向新西兰政府申请9亿补助贷款,同时取消2020年股息分红。此外,公司目前有近9.6亿新币现金,而每月现金支出约为1.1亿新币,去年实现了盈利,因此判断可以度过本次疫情,表现甚至可能会优于澳洲的两家航空公司。

防御性“另类”航空股:

能否真正抵御风险?

准确来说,悉尼机场Sydney Airport(ASX:SYD)是一只基建类股票,而非航空股,因其核心资产更多的是有形资产。

从运营上来看,悉尼机场整体营运情况较为良好,运营现金流同比出现增长,同时自由现金流也出现较大提升。但出现了负资产的状况,主要原因是是股东再投资计划,导致留存收益一直为负。此外,由于公司今年大幅举债,增加债务比例,导致流动比率大幅下跌至0.53,远低于业内平均的1.18,短期偿债能力相对较差,这是投资人需要警惕的地方。

划重点

博满金资首席分析师魏睿昊指出,在判断是否抄底航空股时应着重考虑以下因素:

公司在疫情前的运营情况

未来的运营方向

短期的债务偿还能力

当地政府的政策方向

综合考虑这四个因素,澳航和新西兰航空由于公司本身运营状况良好、短期债务偿还能力强,再加上政府补助的加持,可能在此次危机中仍存在机会。维珍航空和悉尼机场由于负债高、还有负资产的状况,情况不如前两家公司乐观,但悉尼机场得益于其“基建股”的蓝筹属性,稍好于维珍航空。

旅游“休眠季”:

旅行社存亡之际是否有入市机会?

澳交所上市的旅行社一共有四家,其中Flight Centre(ASX:FLT)和Webjet(ASX: WEB)更被大众所知,而专攻商旅市场的Corporate Travel Management(ASX: CTD)和中老年人市场的Helloworld(ASX: HLO)针对的市场更加细分。

Flight Centre采用的是线上线下结合的运营模式,为削减运营成本19亿澳元,公司已大量关闭门店,全球有2万员工将受影响,约有6,000个服务支持和销售职位将被暂时取消。而Webjet的核心业务均为线上运营,其运营成本本身偏低,因此从成本削减力度也不如Flight Centre大。

从收入体量和交易体量来看,Webjet的规模虽不如Flight Centre大,但其2020年上半财年利润增长高达36%,利润甚至达到了Flight Centre的一半,公司本身运营情况和增长性可观。

此外,对比两家公司近期的增发情况,机构投资人更加青睐Webjet,Webjet在这次的增发中起初预计2.75亿澳元最终完成了3.46亿,后劲可能会更大。

抄底切忌“赌徒心态”

由于这次疫情波及范围广泛,全球经济活动出现了大范围停滞,即便澳洲在这场硬仗中表现出色,因其对全球经济的依赖性高,分析师判断在这个节点上出现V型回转的可能性偏低,日后可能还会出现回调。

在这一次的危机中,诸多ASX 200公司为了补足运营资金进行增发,且增发价格折扣普遍很高,颇受机构投资人欢迎。投资人可选择有基本面支撑的公司,找准时间点,享受 20-30%的价格折扣红利,切忌以赌徒心态去抄底。

此外,投资人需避免把“鸡蛋放在一个篮子里”,选择多一些公司组成股票投资组合,分散投资风险。

扫描下方二维码

咨询私人投资组合方案

免责声明

本文中的分析,观点或其他资讯均为市场评述,不构成交易建议,仅供参考,投资时请谨慎决策,风险自担。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64