一周展望:美国9月通胀来袭,美股是否重蹈上个月的覆辙?美国银行股第三季度财报来袭

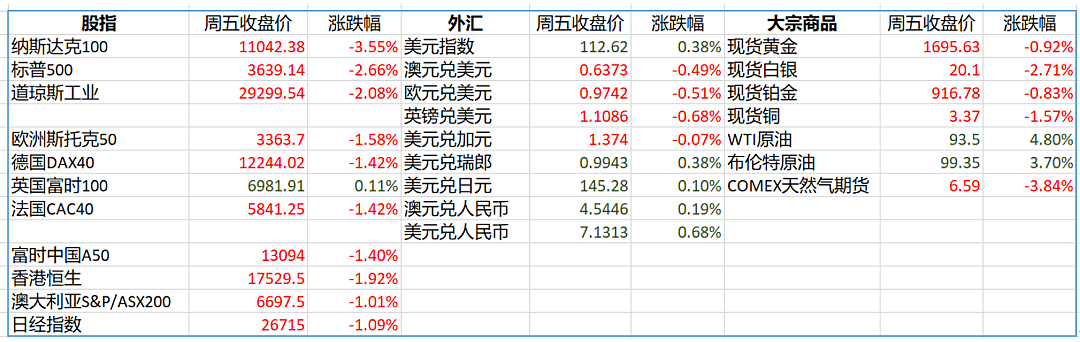

上周主要产品涨跌幅

来源:CMC Markets

本周重要经济事件和数据

1

美国9月CPI —— 周四

周四北京时间20:30将发布美国9月通胀数据,根据路透调查显示,美国9月整体CPI同比预期回落至8.1%,前值为8.3%;而核心CPI预期同比上升至6.5%,前值为6.3%。若数据符合预期,则说明美国的通胀未出现明显好转,距离2%的目标仍有很长的路要走,美联储并不会对一两个月的数据回落感到满意,在通胀出现明显可持续性的下行前将坚持激进的政策。

根据上周五的9月非农数据显示,失业率下降至3.5%,好于预期的3.7%;新增就业录得26.3万人,好于预期的25万人,这反映美国的劳动力市场仍旧强劲,在该数据公布后,截至10月9日,CME 的FED Watch显示美联储在11月会议加息75个基点的概率升至81.1%。在市场鹰派预期增强的背景下,风险资产可能仍然面临承压的局面。

2

美国美联储FOMC

9月货币政策会议纪要

—— 周四

周四北京时间2:00,美联储FOMC将公布9月货币政策会议纪要,美联储在9月加息75个基点后,美元指数曾升至20年新高,2年期美债收益率自2007年以来突破4%。

根据美联储的预测来看,美联储将2022年和2023年的利率峰值预测同时上调,需到2024年才可能进行降息,该纪要大概率不会对当前市场的鹰派预期做出调整,因此对于市场仍是利空。

市场将关注该会议纪要对11月加息幅度的讨论。

3

欧佩克、IEA、EIA

月度原油市场报告

—— 周三、周四

欧佩克+在10月5日决定将在11月减产200万桶/日的原油,促使国际油价上周飙升,这引起了美国方面的强烈不满,拜登表示对其决定感到失望,并将采取措施。欧佩克+无视拜登的呼吁选择了大规模的减产,使欧佩克+与美国的关系将进一步恶化,接下来可能会面临美国方面的反制措施。

在美联储连续进行激进加息和全球经济衰退预期下,国际油价在9月继续大幅度下跌,创去年12月以来的低点,这显然不符合欧佩克+的经济利益。

但从大势来看,全球可能在未来的一年内进入到经济衰退期,失业率将反弹,工业生产大规模萎缩,这将打压原油的需求。因此,原油的反弹仅为短期消息层面的刺激,不改下跌大势。投资者应该把握每次反弹带来的机遇。

4

美国9月零售销售月率、10月密歇根大学消费者信心指数初值

周五20:30将发布美国9月零售销售数据,市场预期环比下降0.1%至0.2%,前值为0.3%。

周五22:00将发布美国10月密歇根大学消费者信心指数,市场预期为58.9,前值为58.6。

5

美国银行股第三季度财报

摩根士丹利、摩根大通、花旗集团、富国银行 —— 周五(盘前)

因俄乌战争导致的能源和食品价格上涨,生活成本上升影响消费者支出。

而因为美联储的连续加息导致房价连续下跌,消费者信心受到打击。虽然当前美国经济仍具有韧性,但经济前景的恶化将导致企业和消费者融资需求的下降,面对不断上升的利率,新股和债发行放缓、各大银行的投行业务收入在二季度大幅度降低超40%。

而在经济环境恶化的情况下,为应对债务违约风险,银行需要使用部分资金用对信贷损失。如果没有发生实际损失,这些资金将被归为盈利。

摩根大通在二季度暂停回购计划,以保持充足的现金支撑资产负债表。它在二季度增加11亿美元的信贷损失准备金,一季度为15亿美元。

在向股东返还资本后不到一年,摩根大通现在正在重新建立这些准备金,这引起了对经济放缓的担忧。

在三季度美联储连续加息75个基点的背景下,经济活动呈现放缓,预期三季度各大银行的投行业务将进一步收缩。然而在利率提高的背景下,利差扩大将带来净利息的收入。

而在二季度,花旗和高盛在交易业务上表现突。因此,投资者将关注各大银行在本季度的其他收入能否弥补投行业务的放缓。

以下是具体经济数据和事件:

周一

欧元区10月Sentix投资者信心指数

2023年FOMC票委、芝加哥联储主席埃文斯就经济前景和货币政策发表讲话。

中国9月M2货币供应年率

中国9月社会融资规模

周二

英国9月失业率

美联储副主席布雷纳德发表讲话

周三

英国8月三个月GDP

美国9月PPI

英国央行央行贝利发表讲话

欧洲央行行长拉加德发表讲话

欧佩克月度原油市场报告

周四

美国9月CPI

EIA、IEA月度原油市场报告

美联储9月货币政策会议纪要

台积电Q3财报

周五

中国9月CPI

中国9月贸易帐

美国9月零售销售月率

美国10月密歇根大学消费者信心指数

摩根士丹利、摩根大通、花旗集团、富国银行Q3财报

本周重要产品关注

标普500指数 SPX500 —— 日线图来源:CMC Markets

标普500指数在10月3日触及2020年11月以来低点3560后呈现反弹,但由于上周五美国的就业数据意外利好,劳动力市场仍然呈现强劲状态,导致美联储仍有足够的底气进行强硬的加息,打压了美股走势。本周美股将接受美国9月通胀数据的考验,当前市场预期核心CPI仍有走高的风险,因此美股可能会出现二次下探的风险。

若总体CPI进一步回落,核心CPI未呈现进一步上行,美股可能在二次探底后迎来一定回升。

若核心CPI进一步恶化,美股可能有失守前低的风险。

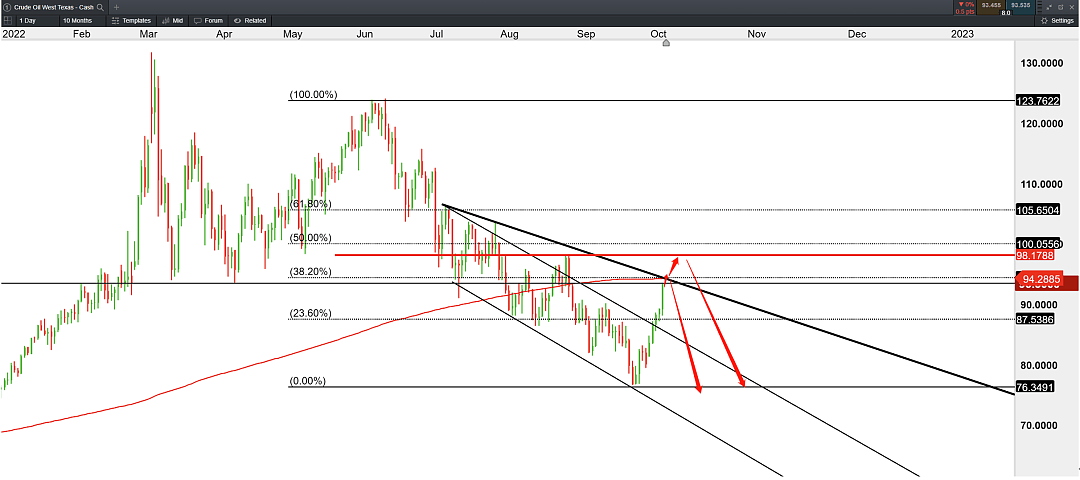

西德克萨斯原油 Crude Oil WTI —— 日线图来源:CMC Markets

因欧佩克+超预期减产200万桶/日的消息刺激了原油在上周录得大涨,价格重新站上90上方。但从整体趋势上看,原油价格属于熊市阶段的超预期修正,主要受消息面刺激。这种反弹的持续性难以维持较长时间。

上方的阻力在斐波那契38.2%回调和250均线处的94.5附近,当然不排除价格出现惯性上破该水平位的情况,预计触及98。当前策略可进行梯度性的逢高看空处理。

中长期看空的核心逻辑为,在美联储持续加息至4%后,并维持该利率水平一段时间,全球经济将陷入衰退抑制需求端。

澳元兑离岸人民币AUD/CNH —— 日线图来源:CMC Markets

澳联储因鸽派加息25个基点使澳元陷入短期疲软趋势,目前价格跌至4.54。短期参考7月的低点支撑4.5附近。该能守住该位置,价格或出现一定程度的反弹修正。

黄金兑美元 XAU/USD —— 日线图来源:CMC Markets

黄金在10月的第一周从底部1615企稳反弹,反弹幅度超100美金。而从结构上看,黄金价格仍处于下跌趋势中。上周五的美国失业率意外降至3.5%,市场鹰派预期升温打压了黄金的走势,失守1700。

从当前趋势看,黄金价格仍以逢高看空的策略处理,上方阻力参考1740,若出现超预期反弹则关注1780附近。

反之,若价格再次失守1680,则参考右侧追空策略。

富国银行 WFC —— 日线图来源:CMC Markets

富国银行将在周五美股盘前公布第三季度财报,鉴于美国抵押贷款利率在连续加息的背景下升至20年来的高点,抵押贷款规模或将在第三季度进一步收缩,基本面的增速放缓也直接反映在股价上。富国银行自2月的高点59.75震荡下跌,累计最大跌幅达到39.3%。

目前价格相较于7月的36.24略有回升。从结构上,当前需关注下方的重要支撑40附近,若失守该点位,价格或进一步向下延续。若出现反弹,价格有望挑战上方阻力46.3。

如果您有任何关于市场的疑问,请将问题发送以下邮箱[email protected]

CMC分析师的周一放送

每周重要经济数据,财经事件整理;实盘市场走势预测;技术分析教学;宏观经济分析;交易心理和仓位管理教学,由CMC Markets市场分析师Leon Li 为您讲解。

时间:10月10日,17日,24日,31日

奥克兰时间22:30/悉尼时间19:30/北京时间16:30

扫一扫以下二维码,

注册CMC Markets每周一的市场行情分析讲座

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64