如何理解日本资产负债表衰退?中国有何不同?(组图)

本期内容为2023年7月13日民生宏观周君芝「大咖交流会」:《如何理解日本的“资产负债表衰退”?》的会议纪要。

原为见闻付费会员文章,现作为粉丝福利免费试读,欢迎订阅“见闻VIP”和大师课。

核心观点:

1、市场对日本失去的三十年大多持批判态度,但其也克服了拉美国家进入中等收入陷阱后,GDP增速快速下降的历史循环,与其认为其是失去的三十年,还不如评价其为大稳定的三十年。

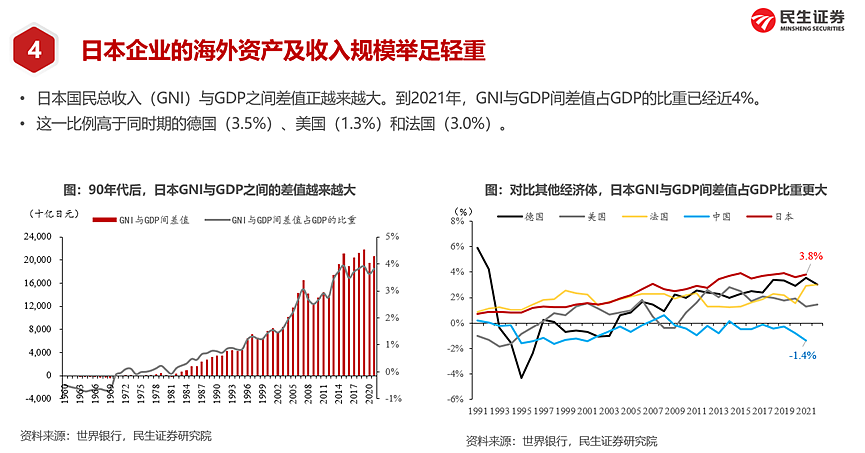

2、在日本国内人口红利运用到极致,国内需求停滞的同时,日本企业开始加大海外投资建设,这也导致了日本虽然GDP在停滞,但GNI(国民总收入)还在扩展。

3、中国企业在疫情后存在加速走出去的趋势,这主要是为了降低劳动力成本和避免关贸摩擦带来的影响。

4、中国与日本最大的不同在于战略的纵深和广度不同,当时日本人均GDP已经没有太多的增长空间了,但中国现在还有。此外,中国有14亿人口,当时日本只有1亿人口,这也意味着中国有更多可以调整的空间。

5、地产方面,目前中国地产总量并没有供应过剩,但存在着一定的结构性问题,只要今年销售同比正增长,未来地产的问题就不会很大,且从目前来看,如今地产已经处于底部位置,未来空间值得期待。

被误解的日本

近期,市场开始广泛热议的失去了三十年的日本到底经历了什么,但日本的政府和企业在过去的30年中有些表现是被大家忽略的。

所以我们起了一个题目叫被误解的日本,想从日本在失去30年过程中,国内与国外的表现综合评估失去30年对日本意味着什么,所谓的曾经日本资产负债表衰退又意味着什么。

以此为切入点会更好理解当下的中国,中日对比的视角对中国未来前景也会有更明确的认知,这就是我这次分享的背景和研究意图。

接下来就聊一聊日本和中国,在看似很相似的两段时间,到底有哪些点是值得关注的?

停滞的三十年

日本从上世纪90年代以后,几乎30年的时间里各项经济指标表现比较平稳。战后到上世纪80年代的快速发展时期,很多指标迅速上升,这样对比会发现,90年代以后日本经历的状态是停滞的30年,所以大家认为这是失去的 30年。失去的是什么呢?

——是高增速,高发展。

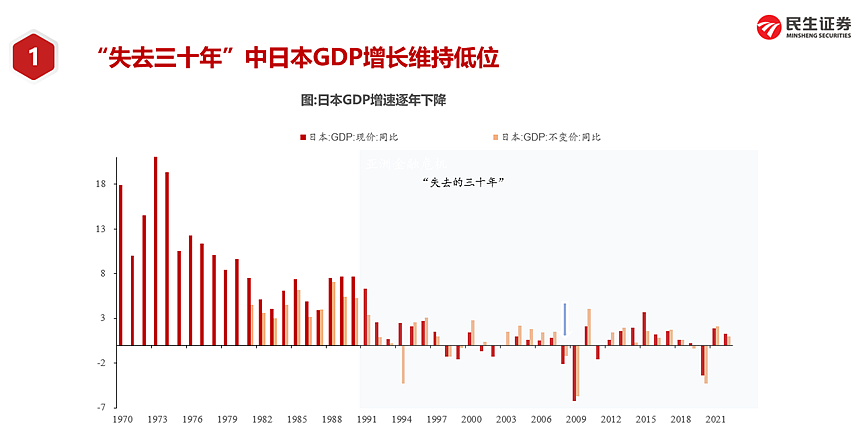

第一个就是GDP的高增长。日本从战后,尤其是七八十年代这20年间,经济增长速度是非常高的,有点像中国在2001年以后的状态,GDP达到双位数增长,随后开始缓慢下行,到80年代末期显现出经济增长乏力。90年代到现在,日本的GDP增速都维持在3%以内。

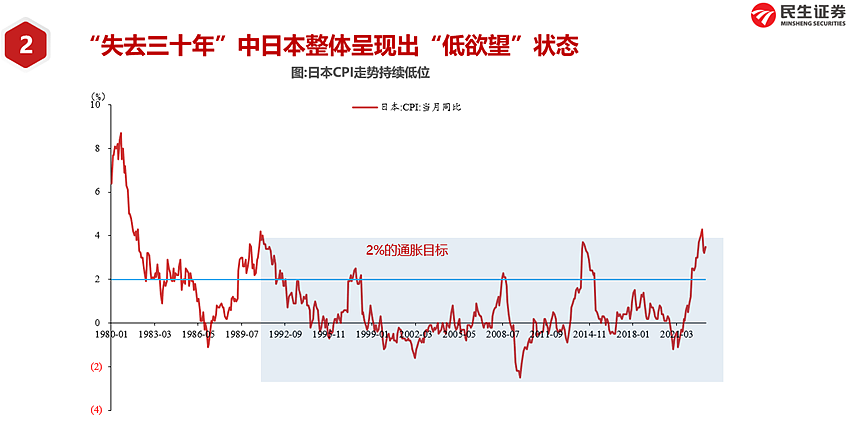

失去高增长的同时,日本的通胀水平也开始明显下滑。90年代到现在,日本的CPI指数基本控制在2%以内,偶尔才会突破2%以上。如此低的CPI反映了日本在需求上的动能是非常弱的,所以失去的30年,本质上是低欲望的30年。

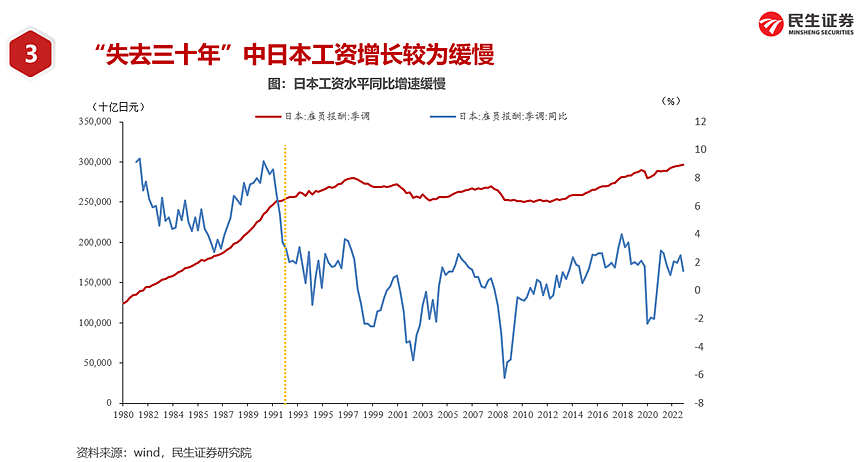

另外一个指标是日本工资收入变化。1970-1980年期间,日本的工资增速还是非常高的,90年代中期以后,日本的工资增速开始明显放缓。

对一个日本员工体来说,工资能够代表一个人的发展前景,也是微观层面上最能反映出日本经济“停滞”的重要指标。

整体来看,无论是国家层面的GDP,还是需求层面的CPI,还是微观个体发展层面的工资,到90年代末以后,都进入非常平稳的时期,所以失去30年某种意义上也是大停滞的30年。

私人扩表停滞的三十年

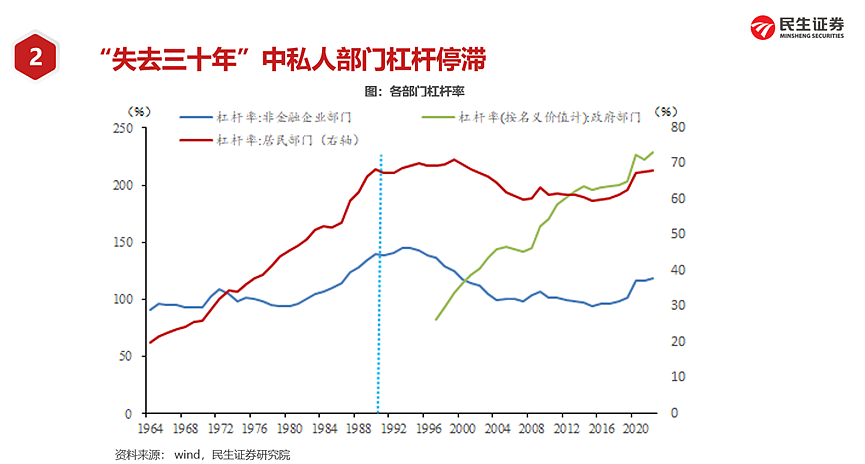

除了日本经济停滞外,日本居民资产负债表或私人部门的扩表速度也在停滞。

以杠杆率为例,90年代中后期,居民和非金融企业部门的杠杆率上升速度明显放缓,也就是说居民和企业加杠杆的动力已经非常弱了。

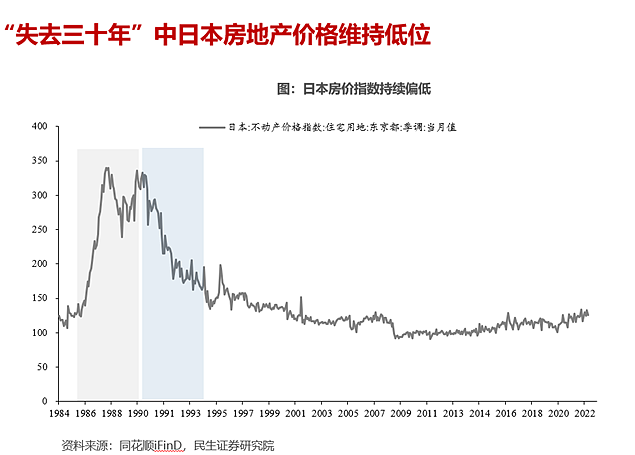

用资产端的价格描述就更加清晰,日本房地产价格在90年代有过一波快速下行,随后房地产价格几乎停滞。

杠杆计算公式是负债除以GDP,所以杠杆率走平,描述的是私人企业和居民部门举债的动作开始收敛。

对居民来说,资产端的地产占比是非常高的,地产价格快速下滑,本质上也描述了私人居民部门资产价格下行。

另一方面,房地产价格也是资产中最重要的锚,它变化勾勒出失去30年过程中,也是整个私人部门资产负债表扩张偏停滞的30年。

从微观经营逻辑来说,90年代以后的30年过程中,日本私人部门大举扩张的动机降低,经济活动更倾向于债务持续和稳定。也就是大家探讨的,日本私人部门开始重视还债。

日本经济发展最快速的30年,也是资产快速涨价,同时负债快速扩张的30年。所以资产负债表衰退跟失去30年是相互伴生关系。

同时也观察到经济增速最快的战后时期,是日本私人部门快速扩表,资产涨价,负债扩张欣欣向荣的30年,失去30年之后是资产价格停滞,同时举债动机也停滞的过程。

失去30年不仅是流量数据的走平,资产负债表也开始停滞不再扩表。

日本国内停滞但海外持续扩表

这里有一个新的问题,很少有国家从二战后到现在能够从低水平增长进入高速发展,一般来说快速增长之后往往是拐头向下,像曾经的拉美。

日本经历过快速增长之后,在很长一段时间维持平稳的状态,被大家批评为失去30年其实是不常见的,这种大停滞并非常态。

我们分析日本,不能只将目光聚焦日本国内,是不是有其他因素能够支持日本非常态的大停滞30年?答案在海外。正因为有海外扩表,才会导致日本在国内资产负债表偏停滞的状况下,经济维持高速稳定。

日本在失去30年过程中如何实现海外扩表和国内资产负债表停滞保持平衡?

日本之所以在80年代末90年代初出现资产价格破裂,主要是由于地产价格快速下折为代表的金融风险,随后进入停滞的30年。

但事实上发现日本在90年代之后增长停滞有深刻的经济逻辑,本质上是国内增长已经触达天花板,增长红利空间有限。

日本停滞30年的过程,绝非像有些观点误解的那样,日本步入衰退30年,纯粹是因为经历了广场协定,日元升值,出口优结束,或因为经历过一轮金融危机,政府没有做很好的策略应对,导致丧失发展机会。

关注日本失去三十年发生了什么,尤其是国内增长发生了什么,我们首先需要问一个问题,上世纪90年代之后日本的国内增长空间还有多大。

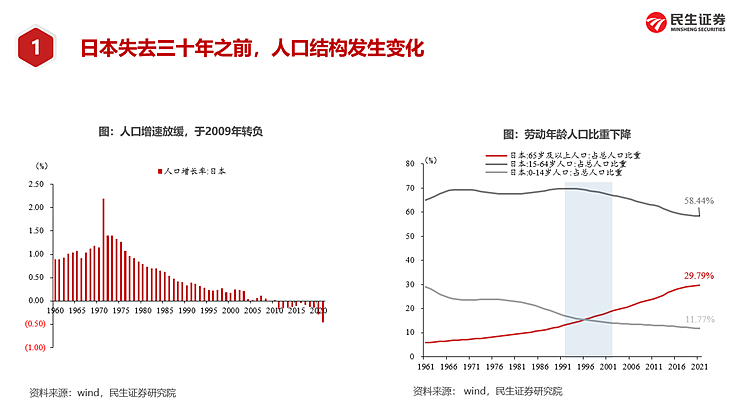

国家增长空间有一个典型指标是人口。日本在80年代及以后人口增速快速下滑,到90年代左右人口维持低速稳定,2000年以后人口增速进一步下滑,2009年以后正式进入负增长状态。

也就是说,日本的人口红利在90年代初就出现了重大的转折。

人口红利常被用来度量国家的出口竞争力,从这一点来看真正让日本出口优势丧失的并不是广场协定,更多的是内生人口结构,人口总量发生变化。日本在失去30年之前,已经完成了增长红利,因为人口已经见顶。

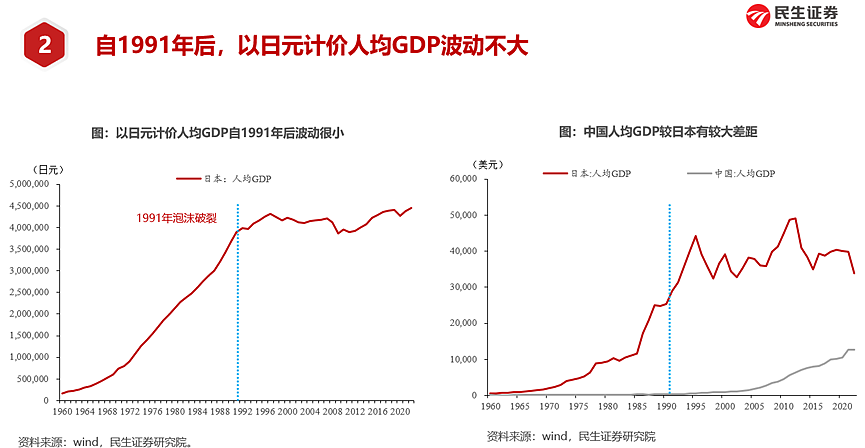

在失去30年之前,日本还完成了另外一件事,人均GDP已经达到了4万美元,这是发达国家的水平。

人均GDP是否超过1万美元通常是一个国家是否跨入中等收入陷阱的标准,也是否从发展中状态进入中高发展状态的标准,日本在失去30年之前通过快速的增长,快速增长背后是大量企业创新扩张和居民部门的扩表,完成了经济从发展中到发达国家的跃迁。

很长一段时间日本是世界第二大经济发展体,但如果用人均水平来看,日本在大停滞30年,已经在既定的产业定位中把增长潜力发挥到极致。

也就是本身的人口优势以及全球产业定位过程中,红利被用得淋漓尽致。正因为八九十年代已经完成了国内经济增长潜力的使用,再也没有太多的增长空间。

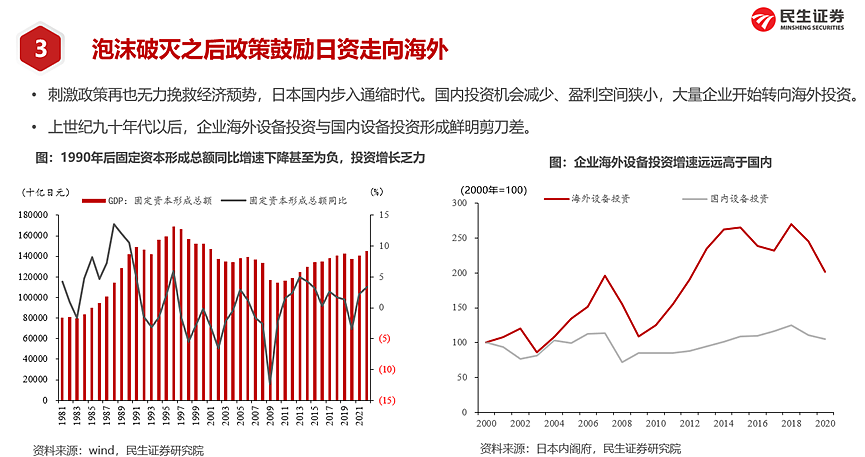

90年代中期以后日本开始失去的30年,这30年过程中,国内资产负债表几乎停滞,但海外扩表进程上一刻也没有停歇。广场协定之后日本政府推行黑字环流计划,本质上是鼓励日本企业对外投资。

2001年之后,日本在海外的设备投资量远高于国内,而且海外设备投资量是逐年递增的。历史上局部的时间段海外投资下降,但都跟全球的偶然冲击有关,像2008年的金融危机,2012年2014年的欧债危机,2020年开启的全球疫情,除此之外,在方向上日本海外投资从2001年到现在一刻都没有停滞。

此外,日本现在的GNP和GDP之间的差值是全球新高,而且幅度随时间推演一直上升,从来没有停歇。次高的国家是德国,中国截至目前依然是GNP低于GDP,这也符合微观的直觉,因为中国现在还承接很多的FDI,外资企业投资到中国。

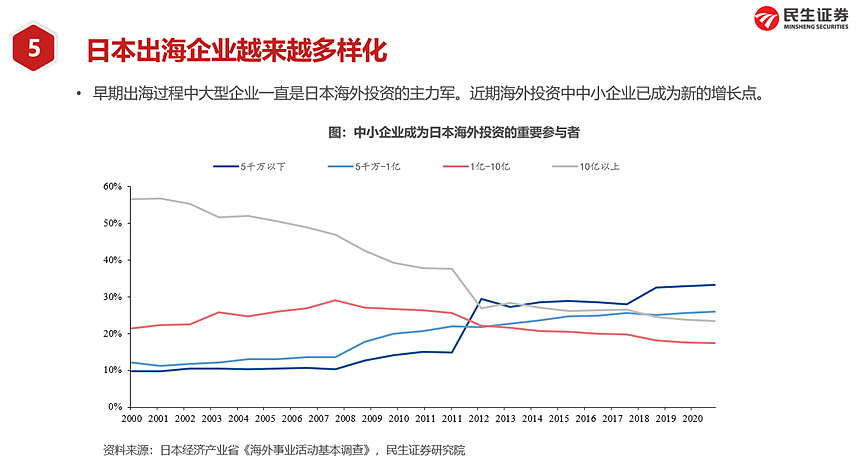

这是来自日本经济产业省的海外事业活动基本调查报告,2010年以后中小企业出海投资比例越来越多,5000万日元以下规模的企业,在2001年到2010年左右还是偏弱,但2010年之后这部分企业走出去的比重上升。

传统模型里告诉我们最高效的企业效率可以来自企业规模,也可以来自行业垄断地位,也可以来自先进技术或者管理能力。但只有最高效的企业才会走出去,这也是为什么战后至今,不论欧美日韩,率先被人看到出海的企业,都是最大规模、最知名的国际型企业,至少是行业里的龙头企业。

如果一个规模比较小,竞争也不那么强的企业投资走出去,就说明这个国家的企业海外竞争力是非常强的。2010年以后越来越多中小企业也开始走出去,能够清晰描绘日本企业在出海的进程中一刻都没有停止,而且随着时间的递延,出海企业类型越来越多样化,出海企业规模越来越小,侧面反映日本整体竞争水平是蛮不错的。

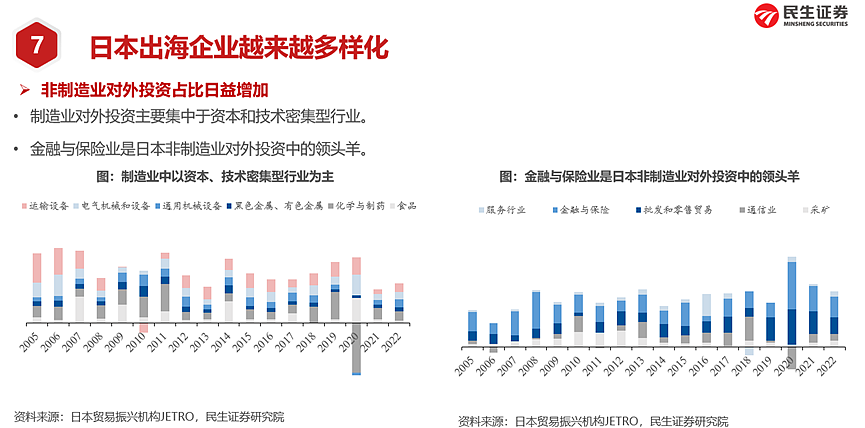

不仅制造业企业开始走出去,金融企业也随着制造业企业开始出海,占比随着时间的推演也不断上升。

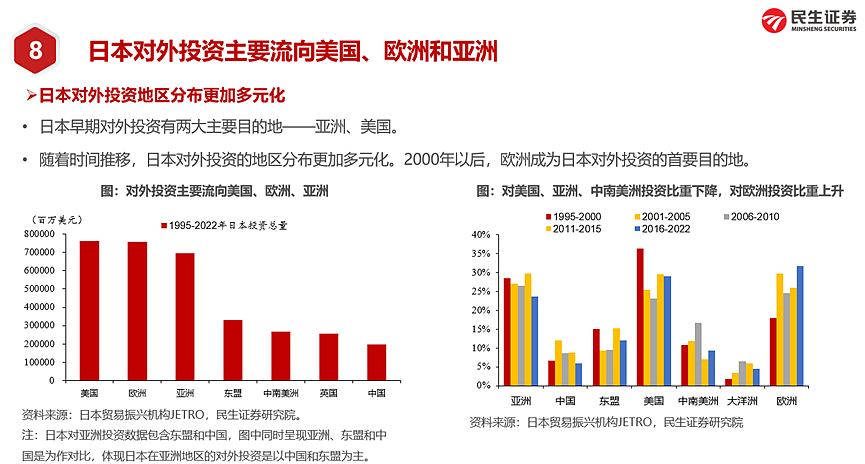

此外,日本企业出海投资不是仅投资一类地区,投资目的地非常多元化。

如果用更多视线评估日本本国发展潜力以及海外扩表,得到的结论是不应该称为失去的30年,更应该称之为大稳定的30年,打破了拉美国家发展的魔咒,非常清晰地走出一条路径。

国内经济增长在人口优势丧失之前,在人口红利丧失之前,以及在既定的全球化产业分工格局之下,已经快速运用增长潜力。

到了90年代以后,国内的增长停滞不完全是因为广场协定或政策问题,更多是因为国内增长红利确实已经到了极点,就开始海外扩表,海外投资在整个实践过程中一直推进。

这样来看,日本国内增长红利见顶之后,增速保持平稳,而且稳在高水平的发展增速,同时海外不停扩表平衡国内资产负债表无法进一步扩张的事实。

所以某种意义上与其说日本是失去的30年,不如说迎来了大稳定的30年,这段经历可能后续为中国的发展提供一些经验借鉴。

中国企业在加速“走出去”

中国现在是处于怎么样的状态?

——疫后有加速“走出去”的迹象。

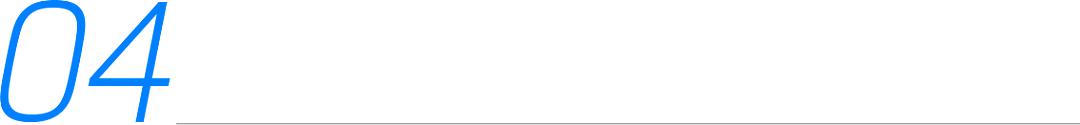

根据草根调研,我们发现今年中国企业海外投资速度有所加快,原因有两个,第一个原因是追求更低端的劳动力成本,这个路径跟曾经的日本,甚至曾经的韩国都非常类似,当一个国家自己的低端劳动力人口优势开始衰减的时候,企业就开始转移到海外寻求更低端的劳动力成本。

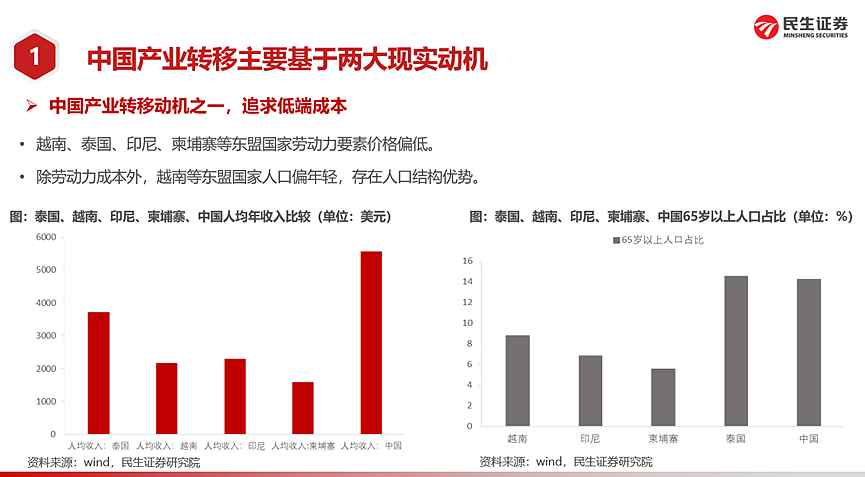

中国企业出海还有一个动机是规避贸易壁垒。2018年中美之间出现了一轮历史比较罕见的贸易摩擦,对于中国商品有不同的贸易壁垒,关税只是其中一个,导致中国企业不得不将终端的生产环节转移到其他国家,规避贸易壁垒,这也会使得中国企业对外投资。

今年上半年出口增速比大家想的要强,中国企业出海投资到东盟包括墨西哥这些国家,需要开设厂房,由此衍生出工程机械等需求,进一步带动相关资本品出口。规避贸易壁垒的动机在疫后就体现得更加清晰。

中日最大不同——纵深和广度

对比可以发现,日本在失去30年之前,国内市场发展空间受限,增长红利基本用尽,那么中国会面临相似的情况吗?

我们的研究结论是中国和日本最大的不同是国内市场的纵深和广度,毕竟日本只有1亿人口,中国有14亿人口,在全产业链的布局上,在人口分工深化方面,中国国内优势可能会更多,未来一段时间同样要聚焦国内市场。这也是为什么政策要求充分注重内需,充分挖掘中国国内增长潜力。

地产的下一步

地产是国内经济非常重要的点。不论地产最近这几年经历什么,地产对于中国经济的意义和重要性始终还在。

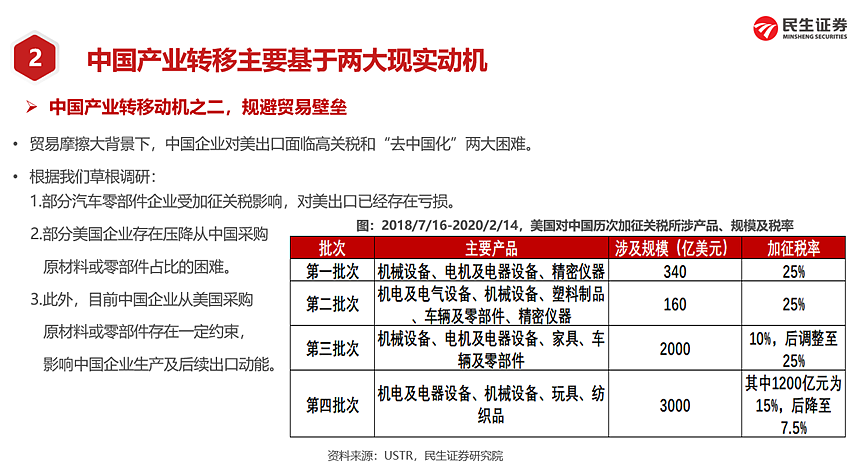

首先是中国地产的过去,2021年下半年以来,地产开始下行,2022年整个地产下滑速度快,这份数据是2022年3月份发的报告,当时估算如果按照2022年1-3月份速度推演,2022年全年地产投资增速可能会下滑-20%到-10%,对于GDP增速的拖累可能要超过两个点,同时对于土地出让金的影响会带来3-4万亿的下滑。

事实证明后续地产确实按照这份数据演绎,2022年中国地产经历了历史上比较罕见的快速下滑。

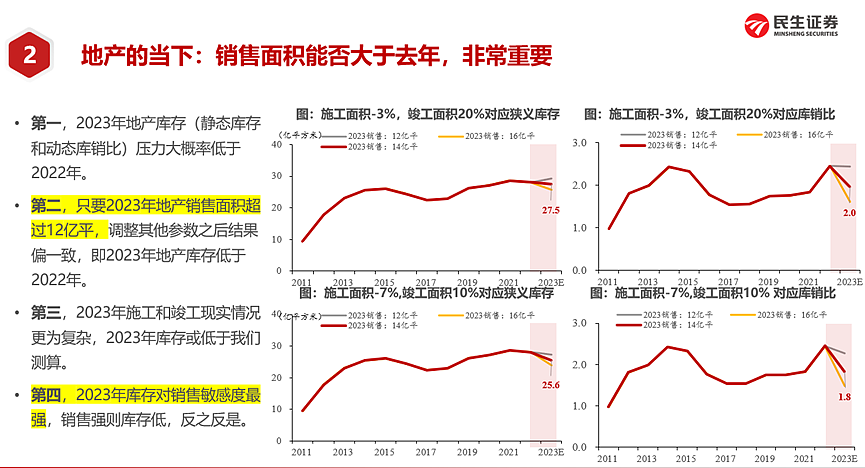

展望当下,我们也做过一个测算,只要2023年房地产的销售面积能够比去年高,整个房地产行业就会出现去库,去库就意味着房地产价格企稳。

这也是为什么今年1-4月中旬,整个房地产销售同比表现出正增长,那时候也的确看到房地产链出现边际企稳的迹象。

但到了4月底以后,房地产销售开始快速下滑,5月下旬及以后,房地产的高频数据显示,现在一手和二手的销售同比都低于去年,所以5月下旬及以后房地产价格迎来了一轮新的下行压力。

判断房地产今年的情况只要盯销售面积能否同比转正,如果能的话,地产链价格端有企稳的迹象,如果不能的话,房地产价格可能还会有一些压力。

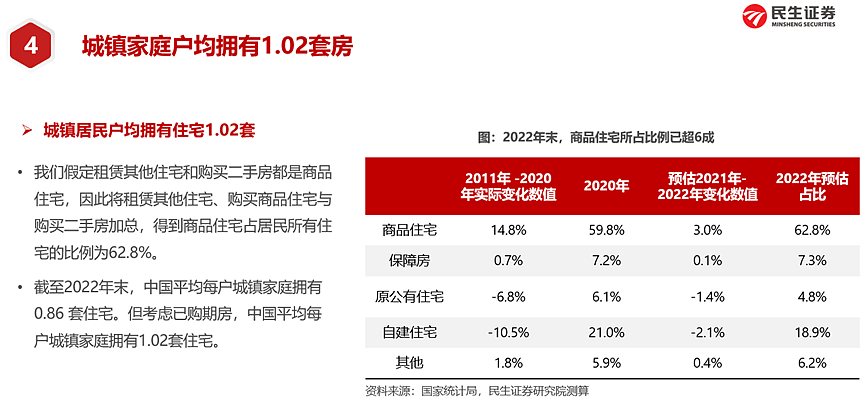

再往下就是讲房地产的未来,跳脱短期波动,用十年维度评估未来中国地产的走势,有两个判断,第一个判断是中国地产不能判断为过剩。常住人口户均拥有的房子是1.02套,其中商品房0.7套不到,中国商品房供给从总量层面来看并没有过剩。

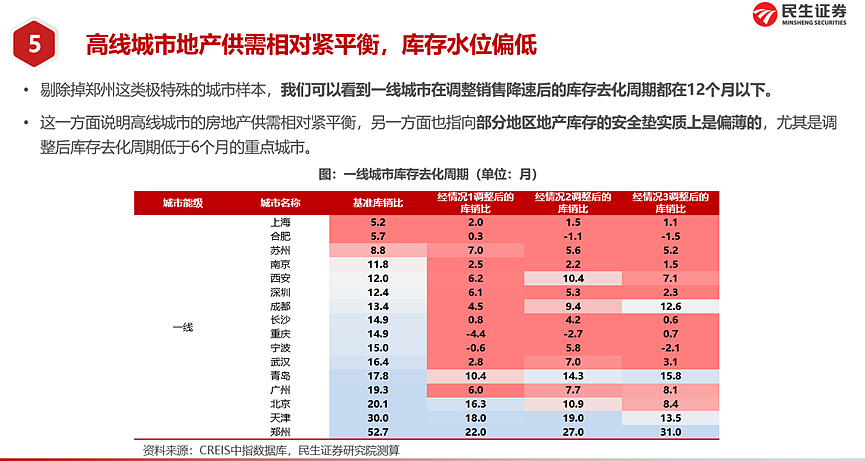

当然中国的这一轮地产结构层次上会出现分化,三四线包括经济动能衰减的地区,整个地产的库存偏高,供给相对大于需求。但与此同时,经济发达地区的库存并不高。

拉长期限来看,人口还是会朝经济发达地区集聚。对于长期中国地产发展路径给出的结论是,尚不能判断中国现在商品房过剩,测算出户均不到0.7套,但的确结构上存在差异,一些城市可能存在供给不足,这也是未来中国地产包括经济发展能够撬动的需求情况。

总结:

首先,日本在90年代以后的确出现了资产负债表衰退,因为资产端房源价格快速下降之后,很难迎来非常强的增长。与此同时,日本私人部门经历扩表之后,负债动能也开始衰减,从这个角度而言,日本经济大停滞的30年,也是私人部门资产负债表扩张停滞的30年。

因为国内经济增长潜力已经被用得差不多了,大停滞背后本质上描述的是日本经济大稳定的状态,核心原因在于海外扩表竞争一刻都没有停止。

以此为案例观察中国,中国和日本最大的不同,第一是企业对外投资走出去正在开始,第二是相比于日本,国内产业的纵深条件会更好。

再聚焦很细节的问题,中国地产目前为止都不能判定为过剩,未来还会有可以发展的增量空间。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64