2017年的澳洲,我们是怎么错过了几个亿的?2018年,我们应该怎么做?

高松谕(Eric Gao),资深澳洲投资和财富管理从业者,自称为“澳洲资本圈的文艺中青年。”莫纳什大学应用金融硕士、墨尔本皇家理工大学经济和金融学士。澳大利亚管理投资、基金、证券、外汇和衍生品金融牌照持牌人。原创文章,转载请注明出处,谢谢!

2017年过去了。在元旦的前后,我和多位朋友交流这一年的心得,发现了一个有趣的事儿:很多人都觉得自己这一年错过了几个亿的。

“要是我悉尼西区的项目去年没有卖,今年至少3倍。”

“要是我去年不是高位把人民币换成了澳元,也就不会亏100多万。”

“如果不是去年投了国内的几只私募,今年就不会手头这么紧了。”

“要是我2012年投资10万比特币,现在身价就直逼比尔盖茨了。”

等等等等。

似乎在2017年,投什么都不对,投什么都赚得不够多。无论是在国内投、澳洲投;还是投地产、投股票;又或是投澳元、投美金,都是这样。

奇怪,2017年到底怎么了?为啥大家会有这样的感觉?那么到了2018年, “几个亿”的好机会又会在哪里呢?

1.2017年的澳洲,我们都是怎么错过几个亿的?

1.1 2017年错过几个亿的原因一——可能投资错了国家

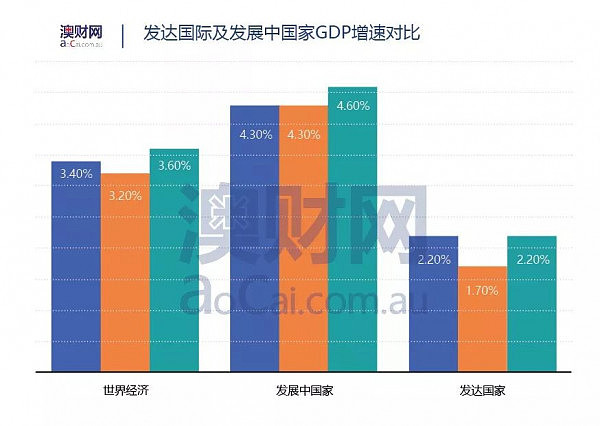

2017年的全球经济增长达到了3.6%,这是过去三年中增速最快的一年。

尽管发展中国家和发达国家的经济都在这一年出现了增长,但是发达国家的经济增速变化明显要好于发展中国家,成为全球经济增长的主要推动力。

欧美发达国家带动2017年全球经济增长

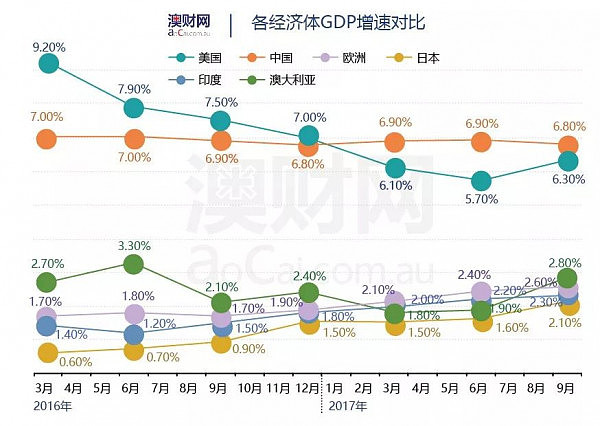

美国、欧元区还是日本的经济,都在2017年经历了“触底反弹”的增长走势。

从2016年的第三季度开始,美国和日本经济开始加速。美国经济至今出现了5个季度的增长。欧元区则从2016年的第四季度开始,连续4个季度的追赶。并且在2017年的年中已经超过了美国和日本。

中国和亚洲国家经济增速全线放缓

相比发达国家,以中国和印度为首的发展中国家的经济增速则在2017年继续放缓。

中国经济依然在经历着内因为主导的转型。从投资转向消费,从高能耗转为可持续,从低附加值转为高附加值。这个过程是无法避免、充满机会也具有风险地。因此“求稳”是中国经济增长当前的主要策略。作为发展中经济体领头羊的中国,在过去两年中,其国内生产总值GDP的年化增长率一直维持在6.8%-6.9%。

与此同时,印度经济则经历了连续两年的下滑。其年化国内生产总值GDP增速从9.2%一度在2017年的6月份下跌至5.7%。

印度国内的的产品服务税的实施、废除86%的现金、以及一系列的反腐政策为近期印度经济的发展带来了很大的不确定因素。

事实上,整个东南亚经济区在2017年的增速明显不及去年。新加坡、马来西亚都不能幸免。

澳洲经济有明显滞后

在高谈澳洲之前的文章中多次提到,澳洲是被动型经济。中国为主的亚洲经济体对其的影响巨大;国际大宗商品价格对其的影响巨大;欧美资本对其投资的影响也是巨大的。因此澳洲经济的好与坏得要看外部环境的脸色。

中国经济的稳定、和欧美经济的增长终于在2017年的第三季度为澳洲带来了增长的迹象。澳洲GDP上涨至2.8%,创一年半以来的最高值。越来越多的迹象表明2018年的澳洲经济形势会是不错的。

经济现状决定股市表现

一个国家的宏观经济形势是影响所有资产价格的第一因素。

由于发达国家和发展中国家两大经济增长驱动力的走势很不相同,这样的形势必然导致投资收益差异巨大。这一点在作为经济晴雨表的股市当中表现的非常明显。

随着欧美日经济的增长加速,这些国家和地区股市自然也从中受益。拿美国道琼斯工业指数DOW为例。作为美国主要大盘指数之一,道指这一年的涨幅达到了24%之多,持续刷新历史新高!日经225的年涨幅也达到了17%。

相比之下,澳洲的股市逊色太多。澳洲全证指数上涨6.18%,勉强突破了6000大关。而澳证200指数的涨幅还不及6%。中国股市的大盘也没有好到那里去,一年涨幅还不到6%。

所以,如果这一年我们的投资仅仅配置了澳洲和中国的股市的话,那么一年下来感觉错过几个亿就太正常不过了。

1.2 2017年错过几个亿的原因二——可能投资错了行业

看到这里,肯定会有些许人跳出来说:瞎扯,我今年就在澳洲股市赚了不少。稍安勿躁,我并没有说澳洲股市没有机会。如果我们在2017年投资了澳洲的新兴行业,那就肯定赚了不少。

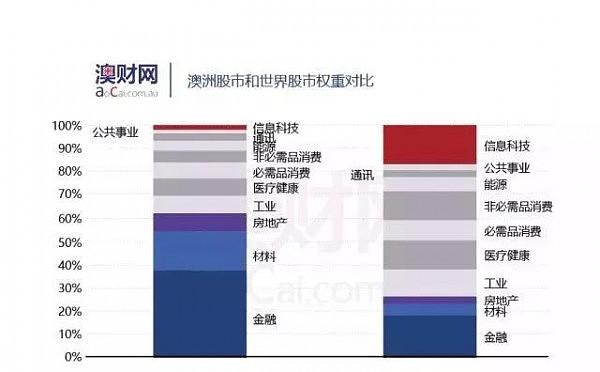

我们来看看澳洲股市的行业板块就一目了然了。2017年,澳洲的通讯、金融和公共事业三个板块的年化增长都达到了10-15%;材料板块(矿业)年增幅为17%;更有三个板块纷纷超过了20%,分别是能源、健康和信息科技。

那问题来了,既然有这么多板块的年化表现如此只好。那么为什么一年下来,大盘的表现却只有7%呢?原因并不难以理解:在澳洲股市当中,新兴领域占比太小,而传统行业的权重过高。

在澳洲前200家上市公司当中,金融和保险行业的权重高达35%以上。如果再加上材料(矿业)和地产,占比则高达60%!然而今年表现非常突出的信息科技和健康产业,两者相加不到10%。

这一年和世界股市的权重有非常大的不同。如下图所示,当前全球股市信息科技、医疗健康和非必需品消费的比重都已经达到了攀比金融行业的程度。

(左柱为澳洲股市权重,右柱为全球股市权重)

为什么这个信息对我们很重要呢?因为我们绝大多数的强制养老金公司都投在投澳洲的蓝筹股。澳洲每个人9.5%的强制养老金基本上都有澳洲股市的投资,而且,绝大过多数人在选择养老金配置的时候,出于风险保护的考虑,都会选择:澳洲稳定型配置。

那么也就是说我们告诉养老金公司:请把钱投资在大盘蓝筹股里面吧… 四大银行、矿业巨头必和必拓、力拓,零售巨头Myer、Woolworth,以及电讯巨头Telstra都在其列。的确这些公司都是行业巨头,没有倒闭风险。然而如果这一年下来我们就投资了这些股票的话,没有大跌就谢天谢地了。

1.3 2017年错过几个亿的原因三——成败房地产

2015年我开始写的第一篇公众号文章就是警告澳洲地产市场拐点的来临。过去两年的市场数据完全印证了当年的判断。

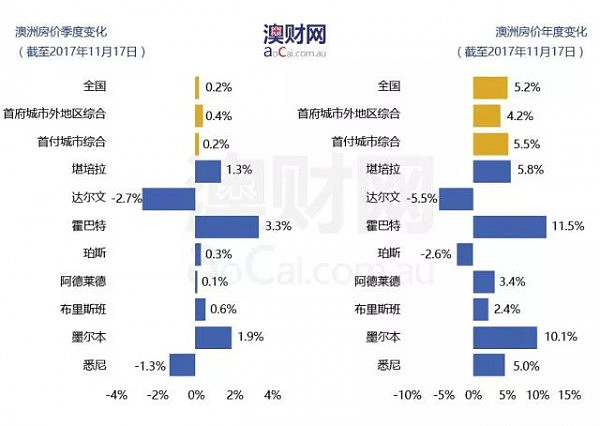

截至11月份,根据澳洲最权威的地产数据机构CoreLogic的最新报道:澳洲全国的年度房价涨幅仅为5.2%,还低于澳洲股市大盘。

在澳洲几个主要首府城市当中,涨幅最好的是霍巴特和墨尔本,分别上涨了11.5%和10.1%。堪培拉的涨幅也超过了全国平均值,达到5.8%。剩下的其他首府城市涨幅都在平均值以下。

如果我们参考季度增幅,最新的这个季度澳洲全国房价增幅仅有0.2%。而悉尼房价在最新一个季度下跌1.3%。

2010年至今的上涨周期已经明显有见顶的迹象。

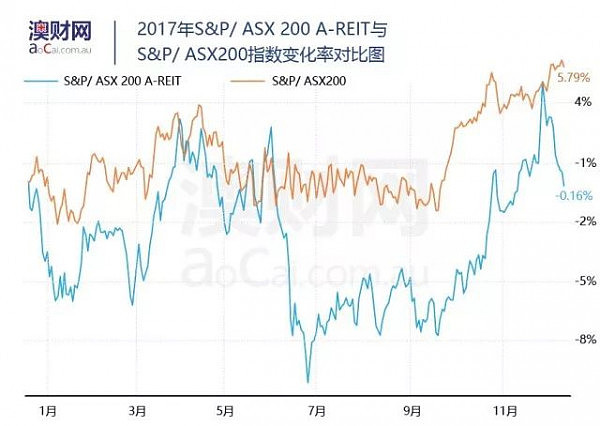

地产走势不佳也在地产板块走势当中体现。下图是过去一年澳洲大盘地产信托板块的走势。在2017上半年大盘疲软的时期,遭受多方面政策打击的地产行业一路走低,在7月几乎下跌10%之多!在后半年随着大盘的上涨出现反弹,但一年下来,还是下跌了0.16%。

所以,如果2017年我们只是投资在了房地产行业,感觉错过几个亿也是非常正常的。

1.4 2017年错过几个亿的原因四——汇率

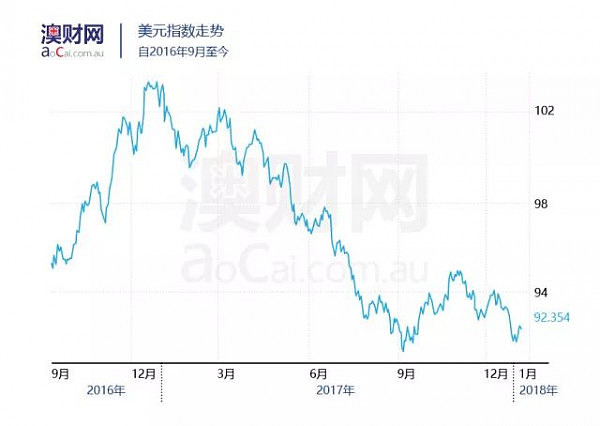

美元高位回调是2017年的主旋律。美元指数DXY在这一年下跌了10.5%。其背后的主要原因是美国加息频率不及预期。在经历了2014-2016连续三年的牛市之后,美元出现了必要的调整。

美元的调整也推动其他主要货币反弹。如前文所提到的,欧元区的经济复苏明显加速,推动着欧元兑美元上涨14%以上。英镑、澳元、纽币等都在2017年兑美元出现了上涨。

澳元对人民币这一年开盘在5.02,收盘在5.09。看似一年下来变化不大,但是关注澳元的人都知道,年中澳元一度上涨至5.4,也曾经下跌到4.96。我在2017年9月份的文章“澳元见底了吗?”中曾经提到,澳元会经历一次明显的下跌调整,然后进入中期上涨。从9月份到现在,澳元兑美元从0.81下跌至0.75,现在又回到了0.78的附近。市场走势证明了我的判断。

人民币虽然并未大幅贬值,但是考虑到其他货币的增长性更强,持有人民币也难免错过几个亿的机会。

2.2018年投资注意事项

2.1 资产投资全球化

欧美、发展中国家的经济增速不同的情况还会在2018年继续。

因此,这一年依然还是继续投资澳洲或者投资中国,而错过其他国家的机会的话,投资收益率还会依然较低。

当然有些朋友会说:全球化投资太难了,也太贵了。非也,非也。

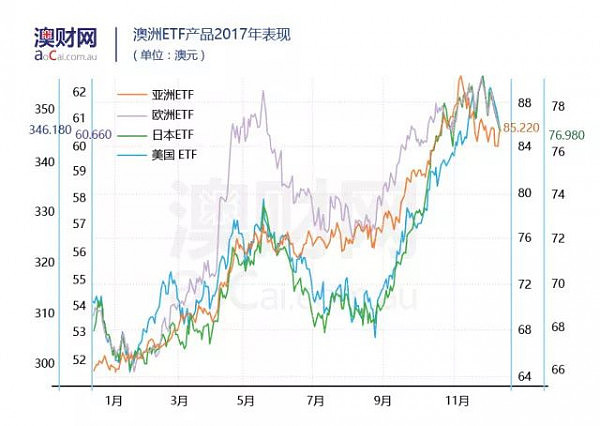

如今的基金管理公司已经为投资人设计出了很多低门槛的金融产品,让大家可以参与到全球的资本市场当中。下图所展现的就是分别投资于美国、欧洲、日本、亚洲等地区的ETF产品。

这些产品的投资门槛最低2000澳元,管理费用也只有0.04-5%。而且流动性很强,和股票一样交易。甚至在不看好的时候,还可以做空。

产品的范围也不仅仅局限在股市。债券、现金、黄金、原油的ETF也都是应有尽有。

想了解如何投资这些产品,大家都可以找理财师,或者在私人银行进行了解。

2.2 澳洲资产分散化

澳洲经济当前的不确定性依然很多。能够确定的是,澳洲主要板块的差异化将继续存在。要在2018年不错过澳洲股市的机会,就需要把眼光放在澳洲蓝筹股以外。特别需要关注科技、医疗、消费和正在复苏的材料(矿业)行业。直接投资这些行业的股票当然是最直接的方法。

另外有两个可以参与澳洲新兴行业的机会——IPO市场和私募风投。

在澳财网前段时间的分析文章中已经详细解读过2017年澳洲IPO市场的表现。近期表现出色的行业都在IPO市场上给投资人带来丰厚的收益。博满金资IPO新股基金在2017年的整体收益也达到了20%以上,参投了如Cann、SenSen等表现极好的项目。

另外一个值得关注的市场是私募和风投。

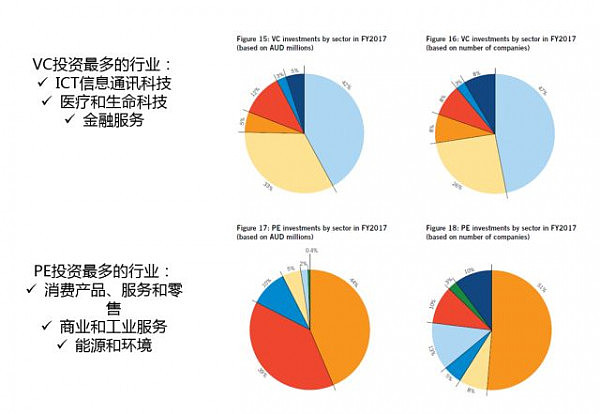

澳洲风投和私募行业的规模在33.5亿澳元。2016到2017年,澳洲的风投市场非常的火爆。融资规模从6亿澳元增长至13亿。资金的募集主要来自于澳洲本地(75%),北美和亚洲也是主要的资金来源地。澳洲的私募行业的年募资量则一直维持在20亿澳元上下。

和澳洲证券市场大盘不同,私募和风投行业更专注于新兴行业。

澳洲的风投行业参与投资的是澳洲当前行业收益率最高的:信息科技、医疗和金融服务。而私募则更专注于消费、商业服务和能源。综合投资风投和私募行业本身就是一种分散投资,风险保护。

2.3 地产投资信贷化

澳洲地产要继续单列。

就在我完成本文的当天。澳洲金融时报AFR的首版文章之一就用了“海外购房者的撤离”来形容当前的澳洲住宅市场。文中引用了澳洲最大的住宅市场开发商Meriton公司的创始人兼总裁Triguboff特里故波夫先生的原话“市场的情况不是差,是很差”。

无论是澳洲政府对海外购房者推出的高额印花税、还是银行限制海外人士借款、再加上中国的资本管制,着一系列的问题迭加在一起对澳洲本地的住宅,特别是公寓市场带来了很大的打击。

这个问题是连锁性的。银行为了风险控制,限制海外人士借款和投资饭借款;购房者无法借款就无法交割,需要转手;没有足够的交割,开发商就无法从银行拿到更多的贷款。这一系列的恶性循环就会带来下面的局面:

大量的未交割或全新住宅项目以低价转手,或者违约

开发商不得不向私募公司支付高额利息来替代银行贷款

地产市场的新建项目纷纷降温

因此在澳洲的地产市场上将出现两个非常有趣的机会:

第一,低价交割地产项目

在市面上已经出现了7折、6折的公寓项目。如果资金压力继续加大,大折扣转手的地产开发项目也会陆续出现。

未来的澳洲地产到了现金为王的阶段。

第二,投资地产项目借贷性产品

由于开发商不得不从私募借款,资方市场的话语权和选择权也越来越大。我们近期所看到的不少地产项目都做成了极具吸引力的投资产品:

50%-60%的贷款比率

10-12%的年化利率

12-18个月的阶段周期

当然,这类产品的风险就在于基金经理对于项目的挑选能力,和后期的风控。加入借款方无法偿还,如何把项目销售拿回本金,或者自主完成项目的能力就成为关键了。

3.2018,要发要发

“18”在中文里面真的非常吉利。而当前的全球经济形势也让我们有理由相信2018年会是充满机会的。

放眼全球,美国和欧元区都在经历快速增长。欧美股市的上涨背后有实实在在的经济增长最为支撑。美国股市在2018年继续刷新历史新高不会有任何的意外。

中国经济依然在稳中求胜。19大的战略布局清晰,一带一路也在按部就班的实现。中国的去产能、稳增长策略肯定会成功的。这也将为全球经济增长再创新高奠定基础。

而在澳洲,2018年还会是充满挑战的一年。一方面,随着外部环境继续好转,全球矿业价格稳步上升,澳洲经济会保持当前的增长势头。矿业、能源所带动金融行业出现增长。同时,已经继续崭露头角的澳洲信息科技、医疗健康和非必需品消费还会继续吸引更多的本地和国际资本参与,为投资者带来新兴行业的高增长机会。所以澳洲的风投和私募市场不容错过。

而另外一方面,澳洲的地产行业的冬天还没有结束,特别是住宅地产。当然各个地区的情况也会有所不同。墨尔本、悉尼和布里斯班的住宅市场,特别是公寓市场面临的压力依然很大。所以,信贷市场是非常值得关注的。而矿业复苏则给西澳的住宅市场带来新的机会。

最后,2018年还有一个行业特别需要关注:虚拟货币。无论是什么币,2017年都出现了暴涨。随着各个媒体把虚拟货币作为头条大书特书,作为投资人的我们一定需要开始关注这个领域。不过问题是:虚拟货币到底是革命性的创新,还是又一个庞氏资产泡沫?敬请期待高谈澳洲近期的分析解读。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64