两家“澳股新宠”停牌的背后——披露问题愈演愈烈,ASX进一步收紧规则

作者:Ray Liu 刘骁

澳财网金融分析师

近期在澳洲证券交易所(ASX)上市的一些公司频现披露方面的重大问题,导致股价大跳水以及ASX的质询,并最终在市场上引发了业界对ASX“披露危机”的担忧。

ASX面对业界的质疑以及受影响的投资者的诉求,对相关公司自然没有“手软”,不但暂停相关公司的股票交易、发出质询,并且还针对这些问题最终出台了相关规则的修订。而我们也可从中看出,上市企业在披露信息这方面,还存在着哪些可能被用来“误导”投资者的方式。

物流软件GetSwift,潜在合同收益恐被高估

GetSwift (ASX:GSW)曾是ASX中物流行业的一颗新星,创始人是澳洲前AFL(澳式橄榄球)职业运动员,该公司开发出的物流递送管理软件可实现跟踪递送状态、优化交付路线、自动化调度交货流程、实时计算等功能。

作为软件及服务提供商,GetSwift 的主要收入来源以及股票的上涨动力将来自于与更多公司的签订合同或者说合作协议。GetSwift也在公告中经常会发布新合作协议的建立。2017年底,该公司就曾宣布和电商巨头亚马逊达成合作伙伴关系,当日公司股价飙升了83%。

然而“好景不长”,从2018年1月底,该公司的股票就陷入了停牌。

GetSwift由于没有公布几起合作关系中断的消息,合作信息披露不足,被ASX做停牌处理,同时ASX发出了一封有28个相关问题的质询函。尽管GetSwift已经向ASX提交了4页的声明报告,解释为何没有披露重大交易信息和违反交易规则的问题,但ASX并不满意其答案,并延长了它的停牌时间。

在进一步对ASX关于企业合同方面的质询进行回答后,GetSwift 终于在2018年2月19日重新开始股票交易。不过股价也并无意外地开始暴跌,短短三日从3澳元/股的价位,跌至了0.50澳元/股的历史低位,可谓“一夜回到解放前”。

其实GetSwift在宣布与亚马逊的合作当日一度遭ASX的迅速停牌,因为公布信息太少,仅表明了与亚马逊签订了全球协议。在ASX的要求下,GetSwift才又重新发布了一个稍微长一点的公告,表示与亚马逊签订了全球主服务协议,并取决于一些尚未确定的条件,无详细信息。该公司在之后恢复了股票交易,涨幅并未受太大影响。

《澳洲金融评论》(Australian Financial Review, AFR)在去年的一次调查中发现,GetSwirft没有向市场通报合作合同终止的信息。同时,AFR也质疑了关于GetSwift其中一个合作项目的盈利预测。

这个项目是2017年4月份公布的,主要是关于GetSwift与澳洲联邦银行将他们的物流系统和Albert POS机系统结合,消费者一下单, GetSwift的物流网络即开始出货,为消费者提供更快速的货物运输服务。

GetSwift当时预计在接下来5年内,这个业务可以带来2.57亿单运输服务,总运输价值将达到90亿澳元。然而CBA方面称这个项目仍在试验阶段,而且并没有授权公布此合作关系。

ASX提出的其中一个问题是关于GetSwift未向市场更新它与The Fruit Box公司终止合同的情况。GetSwift称, “在The Fruit Box寻求解约时,GetSwift正在与CBA商谈合作的最后阶段,这将是一个重大交易并会即时向市场公告。”

对比CBA的交易规模和性质,GetSwift认为与Fruit Box不同,所以最终并没有公告与Fruit Box的解约,并且GetSwift表示,公告后的股价变动显示市场并不认为这是一笔重大交易。

另外,关于没有公告与Fantastic Furniture合同的终止,GetSwift告诉ASX说:“该公司留下了一个合作将恢复的印象。” “这些合同都没有被正式终止,每一个新增或减少的客户并不都有重大影响。”

而在第二次对质询进行回复时,GetSwift承认了它在信息披露中存在问题,并且请了会计事务所普华永道(PwC)就合规问题进行审查。GetSwift如今同时还面临着可能高达3亿澳元的来自股东们的法律诉讼,该公司在去年12月公布亚马逊合同股价暴涨后,完成了一笔7500万澳元的机构融资,而股价短时间内出现如此大的下滑,使投资者们亏损严重。

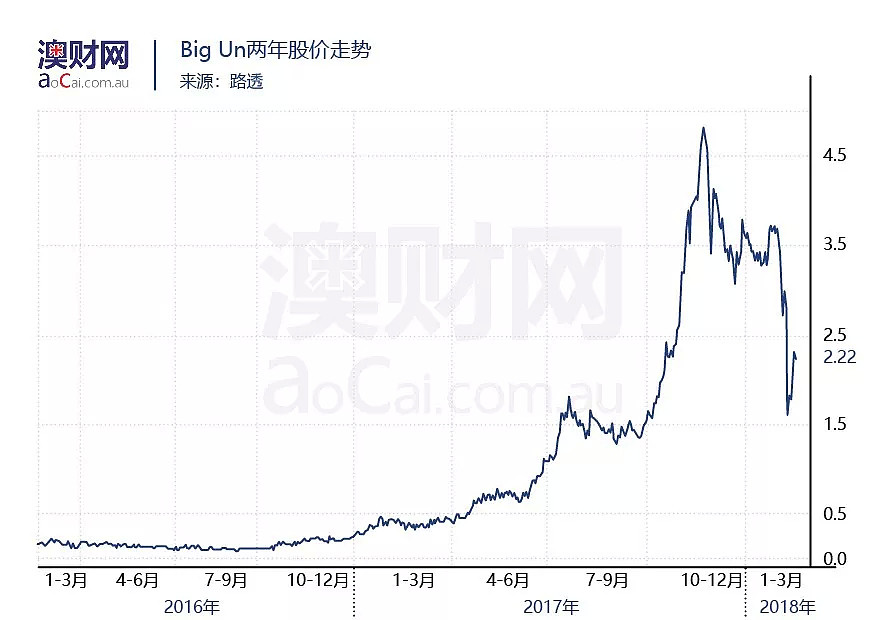

视频科技公司Big Un股价飙升超1000%

运营模式及领导者背景遭质疑

Big Un公司(ASX:BIG)成立于2013年。2014年,Big Un公司通过借壳上市的方式,反向收购矿业企业Republic Gold,从而在澳交所(ASX)成功上市。然而直到2016年,公司的股价都不足0.5澳元。2017年开始,该公司股价则以“火箭般攀升”,一度达到近5澳元/股的价位,涨幅超过1000%。

Big Un(ASX:BIG)是Big Review影视有限公司的母公司,Big Review影视有限公司在媒体和技术空间内专门为中小企业在bigreviewtv.com网上提供在线视频服务、视频评论和在线营销服务。Bigreviewtv.com是一个视频性质的评论平台,包括视频评论节目、视频营销以及用户通过在公共社交媒体上的视频内容。

简而言之,Big Un利用其软件以较低成本为餐厅、沙龙和其他小型企业制作宣传视频。这家视频科技公司的股票在去年就因为其惊人的现金收入增长而实现了飞跃,2017年7月报告的季度现金收入就高达940万澳元,在2018年1月,季度现金收入已经达到2250万澳元。

然而,该公司因财务数据受质疑,在2018年2月被停牌,正在接受ASX以及ASIC(澳洲证券及投资者委员会)调查。调查问题包括2016年替换审计员的相关问题,该公司频繁向服务提供商进行大幅折价发行股份的问题,以及需要披露与一家金融公司的关系等内容。

自2月19日停牌后,2月23日Big Un向ASX的问询进行回复,但显然答案并没有让ASX满意。该公司被ASX要求继续停牌,以接受进一步的调查。市场和投资者纷纷担忧其复牌以后的股价是否会出现暴跌行情。

此外,Big Un 还被AFR曝出,其首席执行官及联合创始人Richard Evertz的个人历史有着“浓厚色彩”。

在1994年,26岁的Richard Evertz因在墨尔本公园冒充警察勒索他人被捕入狱,判监8个月。之后他将名字改为了Evans。而在2007年,Evans重出江湖,创立了Imagine Un Limited并出任CEO,通过借壳上市在澳洲证卷交易所完成挂牌,那时ASX的董事成员“名声品德”检查并未涉及到上市公司的原董事。该公司因向客户提供虚假信息而遭到联邦法院指控。在2010年,Evans又将他的名字改回了Evertz。

2012年,Evertz向儿子Brandon资助了500澳元,Brandon用这笔钱建立了一个单页式网站,并打印了一些商务名片,Big Review TV便由此诞生了。2013年,这对父子通过数字媒体营销专家Ben Hunter找到了多位投资者,据悉每人都向Big Review TV投资了一百万澳元。Hunter也帮助了Evertz父子在悉尼的Frenchs Forest设立了电话中心。

2014年11月,Big Un通过借壳上市,并向投资者筹资300万澳元。去年4月,该公司声称在2017年第一季度的现金收入达到560万澳洲,同比增长370%。而今年早些时候,公司表示季度现金收入已高达2250万澳元。这意味着公司仅通过销售小视频,便可以获得一亿澳元的年化收入。受此影响,公司股价出现飞涨。

在本次停牌期间,该公司表示,已经根据上市规则对所有董事会和高级管理层成员,进行了必要的犯罪记录查询和背景调查。Evertz并没有任何犯罪记录,并且相关披露已经在市场公布。此外期间Hugh Massie辞去该公司董事会主席职位,报道称Massie之前没有对自己所持的价值百万澳元的Big股份进行披露。

据悉,悉尼金融公司FC Capital 与Big Un有着长期合作关系,并“担保Big Review TV 的资产直到2041年”。FC Capital 会向Big Un的客户提供小额贷款,而这笔贷款大部分是用来提前预付Big Un的客户账单的,这可能也是Big Un的现金收入如此强劲的原因之一。

此外,Big Un承认向FC Capital发放了超过300万股的Big Un股份,其中可能存在着高水平折价。值得注意的是,在2018年2月8日Big Un 公布于FC Capital的关系后,股价出现暴跌,市场似乎对二者的关系以及该公司的运营模式产生了质疑。

Big Un目前仍在停牌中,预计将有更多的信息将会被公之于众。

“披露风波”下,ASX加强相关披露规则

在近期的“披露风波”下,ASX已经迅速加强了其上市规则的要求,以打击存在虚假夸大客户合同效益的公司,同时迫使公司必须披露更多董事成员的不当行为历史。

据报道,上周,ASX加强了关于公司夸大客户合同收益问题的相关规则,同时宣布对在上市公司中有董事席位或控制权的个人,进行历史不当行为披露的相关规则修改。

其中,会遭到ASX重点调查的相关情况包括:

宣布与大型国际客户签订合同但缺乏细节;

并未提及合同中有条件限制或取决于试用期效果;

对于合同的收入预期计算不严谨;

合同终止后并未及时更新报告;

退出时将产生重大或高级影响的合同退出后并未及时更新

如果ASX发现了上市公司存在上述这些行为,ASX将可能对其进行停牌处理,并发出质询,要求更改任何不准确或者有误导嫌疑的披露。

ASX还表示可能会将有问题的上市公司转交ASIC进行进一步处理。

在董事声誉检查方面,ASX表示将要求所有来自借壳上市公司的董事或即将上任的董事,提供他们有着良好声誉和品格的证据证明。这些董事包括了现有董事,而在之前的借壳上市规则中,ASX只要求对董事会任命的新董事进行声誉和品格的检查。

此外ASX还强调,如果它怀疑在管理层中的高管是为了逃避声誉检查而不加入董事会(例如仅被任命为公司秘书或者董事会顾问),ASX一样会对其进行相关检查,无论是正常上市还是借壳上市。

科技股高估值常态下,信息披露乃关键之一

不难发现近期的两次上市公司“披露丑闻”,其主角皆为处在科技行业的初级公司。科技行业向来以相对高的估值为常见特点,初创企业的估值也普遍偏高,二者皆有的情况下,投资者很难准确判断一个公司的价值。

如果是技术性较强的企业,本身对技术价值的判断就更不容易有一个明确的标准。因此我们往往用该公司手中持有的合同或者潜在合同来对其未来的收入进行估算。这里的关键点就在于合同的信息是否明确。

而企业往往在未来潜在合同,或者合作伙伴关系方面,倾向于过于“夸大”,或者对合同或伙伴协议的未来收益进行模棱两可的大致预期。另一方面,企业还可能在宣布一个有潜在重大影响的合同后,并不对其进行后续的更新披露,甚至不了了之的情况也会出现。

而这些都会导致投资者对企业价值的误判,也可以说是企业对投资者的误导,使投资者在听到有重大合同签订后可能会下意识跟从买入,并不会太过纠结于实际细节或者合同实际能转换为利润的概率。

不过信息披露这方面,ASX向来都有着较严格的规定,但是如果企业刻意“钻空子”的话,总会出现漏网之鱼,而亏损的则会是投资者。本次的“披露风波”和ASX的加强规则,一方面给投资者提了个醒,另一方面也加固了对投资者的利益保护。

不过投资者仍不可放松警惕,在披露信息进一步增加以及更加详细的情况下,更需要仔细查看研究披露出的内容,以对投资项目有着更准确的判断。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64