外汇纵横 | 图表看新闻 - 梳理本周主导全球市场的5大主题!(视频/组图)

凤凰卫视金石财经《KVB外汇纵横》

08.13期视频内容请猛戳 ↑

本周内,可能主导投资者和交易员想法的五大主题是什么?

1. 测试削减恐慌

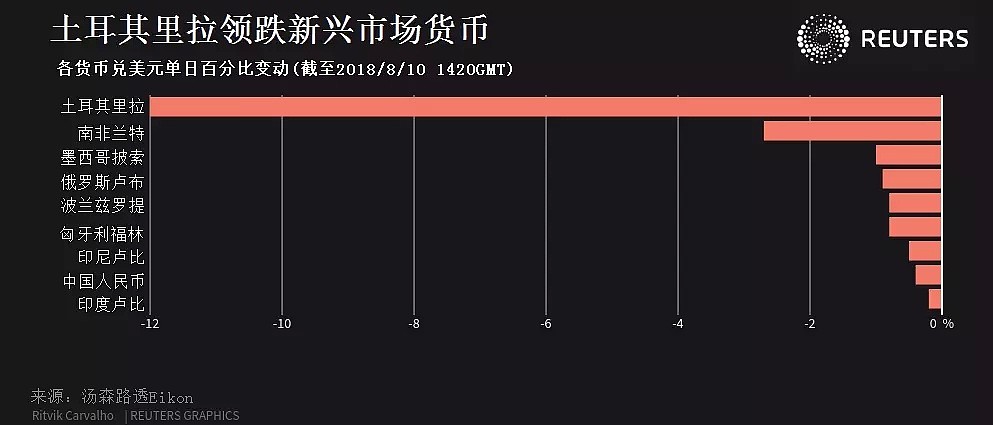

五年前,所谓的削减恐慌促使投资者逃离新兴市场资产。过去几十年间,当一个国家发生危机时,就会在整个新兴市场引发多米诺骨牌式的抛售浪潮。现在,土耳其里拉暴跌正在考验它们的抵御能力。

里拉遭遇了自2001年土耳其金融和银行业危机以来的最大周线跌幅;如果当局不采取重大行动,里拉可能进一步重挫。接下来,美国采取更多制裁后,俄罗斯卢布处在两年新低水准。其他新兴市场货币看起来终于也要崩溃了。

事实上,土耳其的问题不会直接影响其它新兴市场国家的经济,比如墨西哥的经济。但是,因持有土耳其资产而受损的基金经理,将会寻求出售投资组合中的其他新兴市场资产来挽回损失。另一个扩散渠道是,如果投资者出售卢布或披索计价的资产,美元可能飙升。因此,除非里拉止血,否则新兴市场将面临腥风血雨。

2. 英国脱欧面临困难

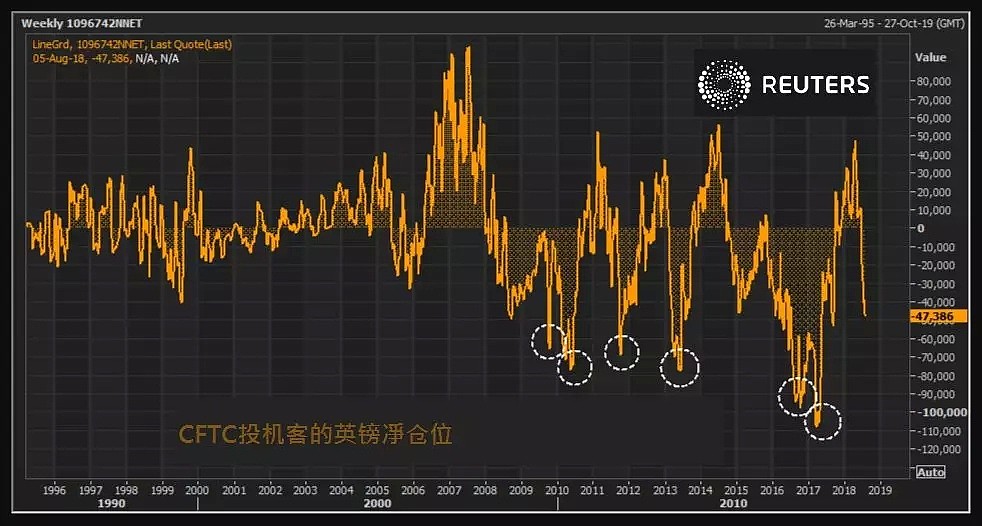

有些离婚是和平分手,有些则不是。不论主要参与者说了哪些场面话,英国拖拖拉拉的脱欧进程正变得更加混乱。风险变得不妙。汇市交易商如今的操作方式为,把英镑兑美元掼压至逾一年低位(不到1.28美元),兑欧元则处于近一年低点(目前跌破0.90英镑)。

期货市场布仓及期权定价均显示,由于英国无协议或硬退欧可能性增加,市场押注英镑会进一步走贬。但英镑是会一路走跌,还是市场有些过度悲观了?英国央行本月加息时抱持乐观看法,第二季国内生产总值增幅达到0.4%,而即将离任的偏鹰派央行货币政策委员麦卡弗蒂则看好明年薪资增幅可能达到4%。

而且,英国硬退欧对大家都没有好处,因此双方可望达成某种协议。情况或许是如此,但目前汇市展望肯定是半空的杯子。展望本周,交易商将得以浏览英国通胀、就业、薪资及零售销售的最新进展。这可能决定英镑是会跌向1.25美元,还是会升向1.30美元。

3. 对美债的胃口渐失

过去10年来,中国和日本一直是美债的两个最大海外持有者。不过,两国对美债的胃口已较美联储QE时期达到的高峰水平明显减退,日本的持仓规模越来越接近跌破一万亿美元关口,那将是2011年9月以来首见。

这个关口是否已在6月失守,下周美国公布财政部国际资本流动报告时即可揭晓,该报告将披露外国投资者对美国公债的持仓。

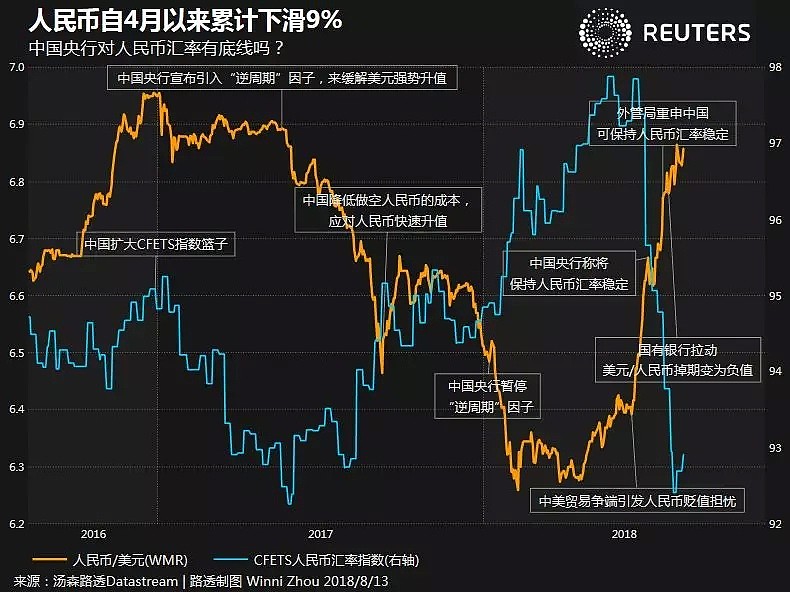

4. 关键时刻

中国外汇储备数据已出炉,本周将发布反映中国国有银行是否如5月和6月那样在7月买入美元的数据。这方面的数据至关重要,因为市场正在设法搞清楚,在面对贸易战和人民币跌至14个月低点情况下,为何上月中国外汇储备却增加了。国有银行继续买入美元,表明中国经济并未出现伴随2016年和2017年初人民币贬值的资本外流情况。

但人民币兑美元距离破7仅一步之遥,中国曾在2015-2016年抛售约1万亿美元来防守该水准。那么随着人民币逼近该关口,市场可以预期跌势会戛然而止吗?这是否意味着国有银行将抛售通过掉期借入的美元?抑或是底线是由按国际贸易加权编制的人民币汇率指数来确定呢?

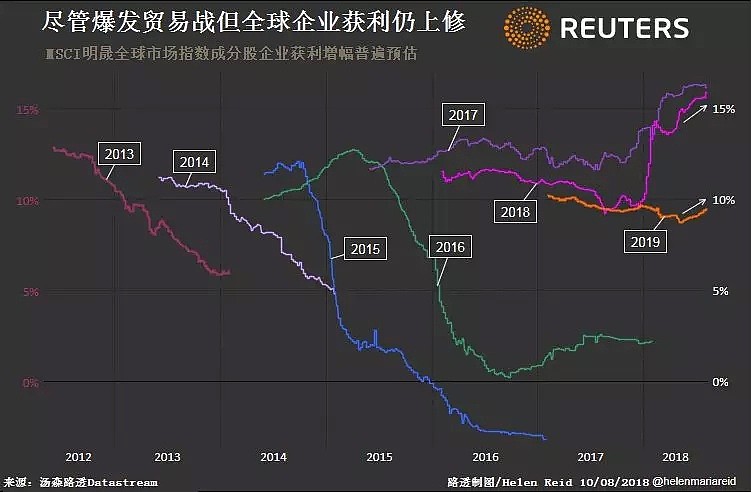

5. 股票交易

本财报季,欧洲和美国股市在公司业绩公布当日的走势都异常波动,这是一个警示信号,表明虽然企业获利强劲,但投资者对持续已久的牛市行情感到担忧。高盛分析师发现,欧洲股市在企业财报出炉后的波幅为15年来最大,同时美国股市平均波幅达3.9%。

波动率为何上升?从表面上看,企业获利十分强劲。标普500指数成分股企业当季获利同比增长25%,是MSCI明晟欧洲市场指数成份股企业获利增幅12%的两倍还多。分析师正迅速上修全球企业获利预估。

但营收数据正开始显示,企业利润率面临来自关税的压力,这点燃了对保护主义抬头可能会打压处于周期末段的市场的担忧。企业曾对贸易战的影响不以为意,但欧洲奢侈品、资本品和汽车制造商等易受冲击的行业一直尤为波动。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64