牛骨美团(上): 五年百亿净利润的养成逻辑

01

千亿资本砸出的在线生活服务帝国

纵观整个中国互联网历史,美团点评是到目前为止损耗资本最多的互联网公司:其公布的资产负债表显示,王兴和股东们已经为公司投入了至少900亿人民币的真金白银,形成高达503.6亿亏损!剔除无形资产项,实打实的净资产剩下410亿左右,其中包含着约300亿元左右可及时动用的流动资本。

美团始于2010年初,由连续创业者王兴创立。成立当年即获得红杉资本1200万美元A轮融资,成立第二年,阿里巴巴和红杉分别注资5000万美元,美团自创立初始即是资本的宠儿。

在创立美团前,王兴曾创立校内网和饭否,前者是人人网的前身,后者是微博的鼻祖。新浪微博诞生于饭否网被迫关闭一个月之后,并于2014年4月上市。目前微博市值175亿美金,对应着百亿人民币的广告收入。美团即将上市,见智预计其2018年广告(在线营销)收入将不低于70亿元人民币,佣金收入将超过450亿人民币,美团上市后的市值至少是微博的两倍。

王兴在结束对饭否的实际控制之后,选择了一条最为艰难的创业之路:美团点评的业态在上游面向的是餐饮娱乐超过千万量级的商家市场,这个市场极度分散且缺乏稳定的盈利创造能力;美团点评的下游则是充满挑剔和折扣需求的普罗大众,这个客户群体需要持续的补贴来维持其粘性。

王兴领衔的千亿资本正在完成一项中国商业史前无古人的壮举:这个股东团体以极大的持续性亏损进入一个极度分散的市场,通过O2O的整合在线上实现极高的交易规模,并尝试告诉所有生态链伙伴,无论是潜在投资者还是生态链客户,当其实现极大的规模效应后,能通过一个极低的营业利润率实现百亿人民币净利润。超强的护城河加上超强的边界扩张能力,赋予即将登陆公众市场的美团点评一副“牛骨”:IPO仅是一个开始,美团能在下一个十年跻身BAT阵营,为任何时候加入其中的投资者创造惊人的回报。

美团点评已经用500亿人民币的亏损换得一组关键资源:超过500万的商户资源及其线上数据、超过3亿的交易用户和由这个用户群体更新的评价信息、支持各项业务线的技术研发及运营系统、庞大的线下营销团队和及时配送基础设施……

这样的商业生态,除了阿里之外,几乎无人敢望其项背。

2017年,美团点评实现3570亿元GMV,对应着45亿主营业务亏损。见智的数据分析模型(可添加微信”hellojianzhi”领取)显示,在乐观预期下,当美团实现1万亿GMV时,其经营净利润有望跨过100亿元。以现有业务计,其有望在五年之后实现200亿元以上经营利润。

让我们一起看看牛骨美团的五年百亿净利润养成逻辑。

02

气势磅礴的外卖业务

在外卖小哥挥汗如雨的背后,是城市普罗大众食品消费行为的变迁:

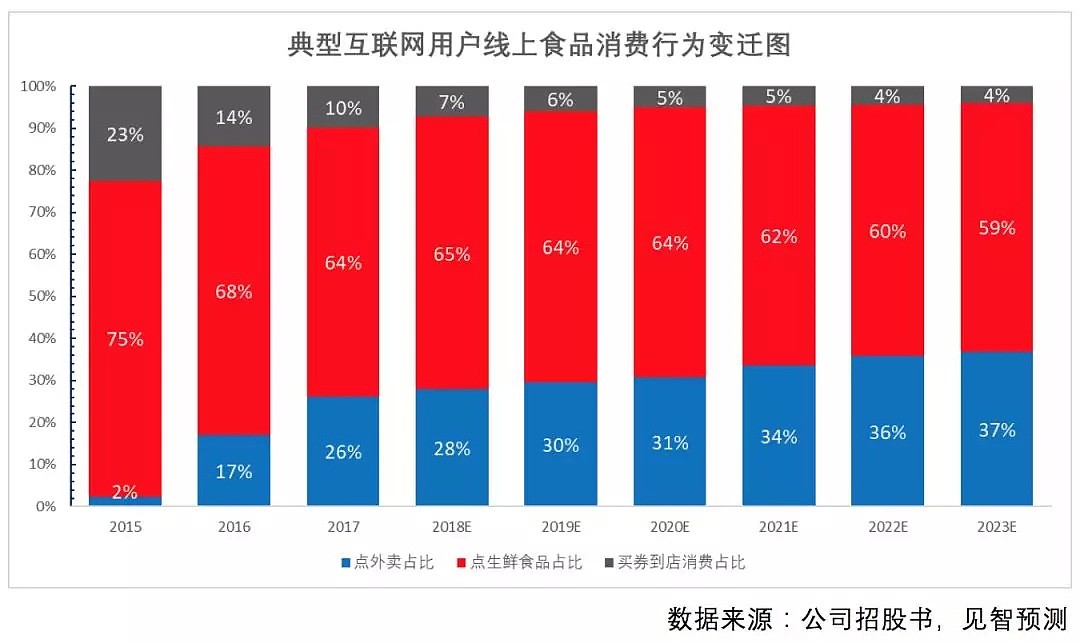

越来越多的城市人群通过线上订购来完成食品消费,它包含三个含义:

(1)生鲜食品:越来越多的家庭通过互联网订购生鲜食品,永辉生活、盒马鲜生、京东超市正在进入都市人的日常消费场景;

(2)外卖:越来越多的用户通过点外卖来获得便捷性饮食;

(3)买券到店:通过购买优惠券并在餐馆消费来获得优惠;

我们把(1)-(3)定义为互联网用户线上食品消费。上述图表展示了这三种消费行为的演变过程。2017年的数据告诉我们,在一个线上食品消费场景中,典型用户的外卖消费已经接近30%。不同的读者可能会有不同的意见:有的读者消费比例已经超过了50%,有的读者可能还没开始。但个体的理解差异无法改变一个事实:街头越来越多的外卖小哥、办公室越来越多的外卖订单、甚至周末小区里进进出出的外卖骑手。外卖正加速进入每一个都市人的生活。

如果你有兴趣做一圈调研,最终都会相信一个判断:外卖占比依然会继续提升,最终将占到线上消费大概40%的比例。

这将对应一个万亿量级的市场,如下图所示:

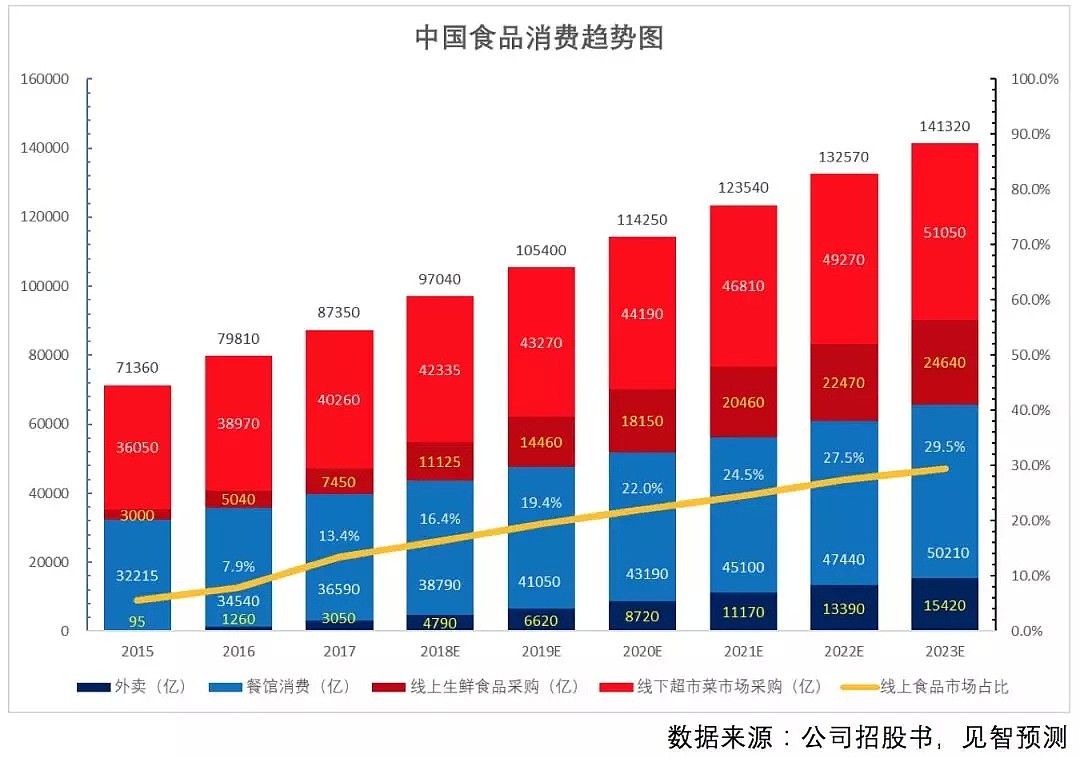

我们仔细分析了整个中国食品消费市场,这个市场2017年已经达到8.7万亿、并以约8.5%的复合增长率递增、2023年将达到14万亿。我们将这个市场分成两个大的部分:

第一部分为“下馆子”市场,如上图蓝色部分,其对应便捷食品消费。在这个部分,餐饮外卖(深蓝部分)正在迅速切割市场份额,到2023年,外卖占“下馆子”消费的比例将接近25%,这意味着,平均一家餐馆有四分之一的销售额由外卖订单贡献,它对应着1.5万亿的市场空间;

第二部分为“买菜自己做”市场,如上图红色部分。在这个部分,线上生鲜同样在迅速切割市场份额,到2023年,线上生鲜食品采购占“买菜自己做”的比例将超过30%,这对应着2.5万亿的市场空间。

我们将上述两部分线上空间加总,未来空间高达4万亿,市场占比超过30%!在如此庞大的市场,可能最终仅有美团点评、阿里巴巴、京东等少数几家公司提供服务,这与线下市场几千万商户的分散程度形成鲜明对比。线上食品消费必然是资本巨头的“兵家必争之地”!

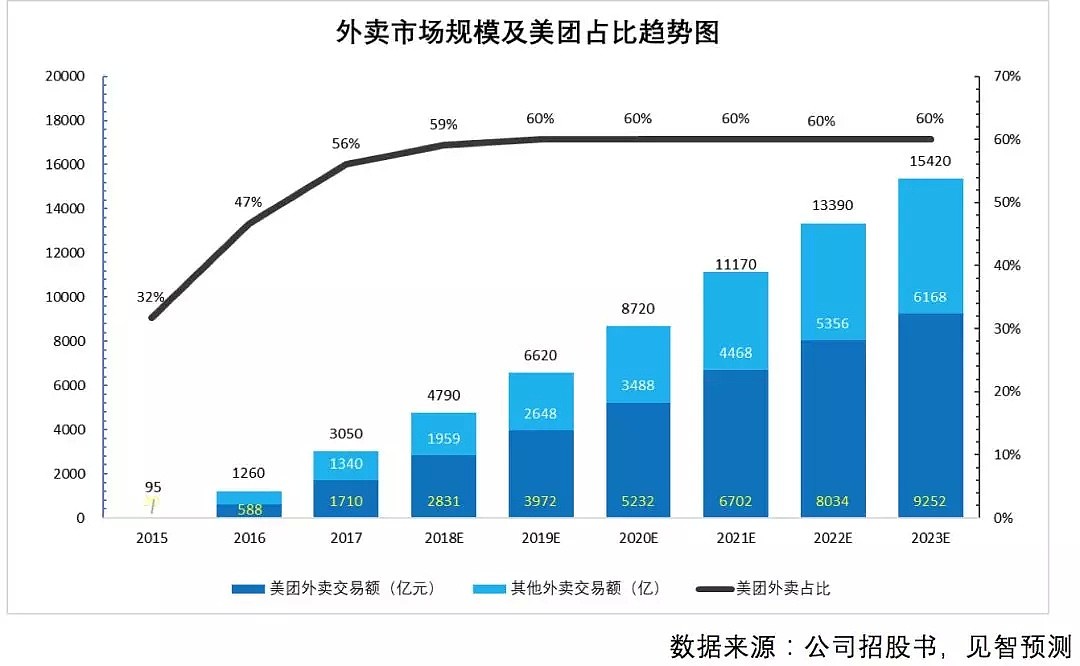

2017年,整个外卖市场为3000亿元,从2018年起的六年有五倍空间,目前仅剩美团和饿了么两个巨头,从规模增速上看,用“气势磅礴”来形容这个市场的态势一点都不过分。

上图显示的是美团在整个外卖市场的规模预测。2017年,美团外卖占比达到56%,见智预计,从乐观角度看,美团的外卖占比将逐步达到60%后趋于稳定,到2023年有望实现9000亿左右的交易总额。

一边点着美团的外卖,一边质疑外卖亏钱,似乎已经成为美团分析人士的惯例。接下来,我们将具体分析美团外卖业务的“赚钱”逻辑。

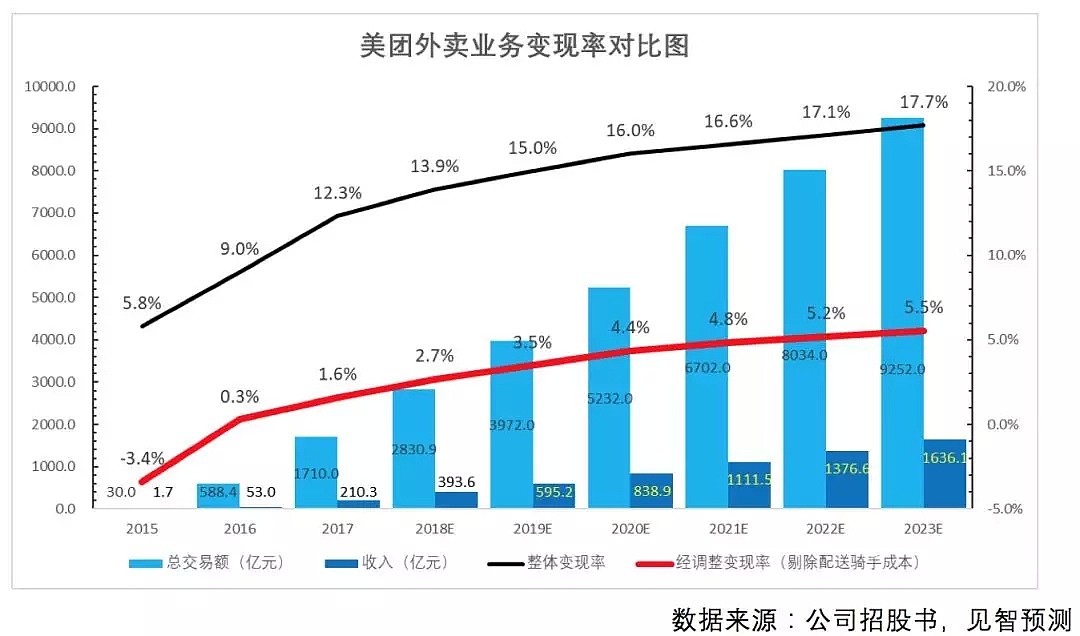

上图是美团外卖业务的规模及变现率曲线趋势。我们将变现率定义为收入除以交易额,在2017年,美团外卖变现率为12.3%,见智的数据分析模型(可添加微信”hellojianzhi”领取)显示,这一变现率将逐步提升至2023年的17.7%。

我们对收入的定义包含了佣金收入、在线营销收入和其他收入的加总。见智认为,外卖业务本质是从交易额中获取的提成,在线营销是促进交易的一部分,受到整个交易订单金额中愿意支付的中间销售费用比率的约束。

我们建议,对外卖业务的分析应更多的关注剔除配送成本后的变现率,这一变现率真实反应外卖平台从整个交易中获得真实收入的议价能力。上图红色曲线代表着剔除配送成本后的变现率趋势。2017年为1.6%,已经显著高于16年的0.3%和15年的-3.4%,随着双寡头垄断的形成,这一比例应呈现缓慢上升态势。

外卖订单变现率受到多维因素的影响,限于篇幅,本文不做详细论述。如果您对相关数据逻辑感兴趣,可通过添加微信号hellojianzhi,领取数据逻辑,自行分析。

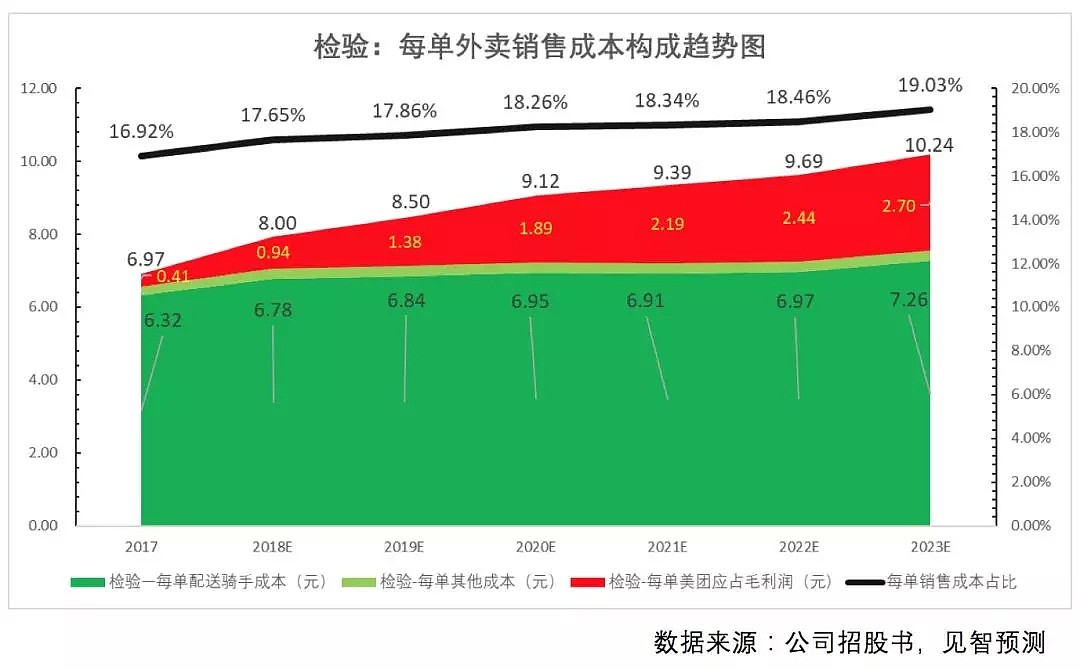

上图是见智数据分析模型对每个外卖订单销售成本构成的检验。2017年,每个外卖订单,商户和消费者加总需支付6.97元,其中包含6.32元配送骑手成本和0.41元美团抽取的毛利润。

根据美团外卖业务规模、变现率曲线、订单单价及数量预测所计算的未来五年每单成本构成看,配送骑手成本呈现上升趋势,美团的毛利润抽取呈现上升趋势,五年之后每个订单的销售成本达到10.24元左右,符合常规性检验。

在上述预测和检验的基础上,见智的数据分析模型(可添加微信”hellojianzhi”领取)推导出的美团外卖业务成本及毛利占比趋势图如上。上图显示,美团配送骑手成本占比将从2017年的87.12%逐步下降,毛利率则从2017年的8.08%逐步提升到2023年的28.35%。

上图是见智数据分析模型(可添加微信”hellojianzhi”领取)得出的美团气势磅礴的外卖业务的毛利润趋势图。

2017年,美团外卖实现17亿元毛利润,这一毛利润扩张态势将持续下去,2023年毛利润规模有望达到463亿。

毛利润需剔出营销、研发、行政管理等费用之后,才能得到税前净利润。我们将在完成对“到店、酒店及旅游业务”板块分析之后,统一探讨净利润情况,欢迎您继续阅读。

03

到店、旅游及酒店业务:藏起来的增长危机

美团招股书将包含大众点评在内的商户广告业务、消费者餐饮券购买业务、酒店及旅游景点预订业务定义为到店、酒店及旅游业务板块。

到店、酒店及旅游业务是美团高毛利业务,招股书显示,2017年该业务实现108.53亿收入,95.79亿毛利润,毛利率高达88.27%。支持这一收入量级的是1580亿销售总额(gmv)。

1. 到店及旅游业务GMV出现下滑

然而,美团除披露2017年酒店销售总额,可分拆出到店及旅游销售总额外,并没有披露2015年和2016年两个年度到店及旅游业务销售总额。因酒店业务行业数据相对透明,见智将美团2015年、2016年两年酒店业务销售额及收入进行分拆,并分离出到店及旅游板块的销售总额,如下图所示:

需要特别强调的是,2015年、2016年到店及旅游业务交易总额为分拆酒店业务之后的估计数据,具体值会和真实情况有出入,但GMV负增长的结论经得起逻辑检验。

美团的旅游业务大概率呈现高增长态势,但占比较低,到店业务在2016年增速下滑之后,2017年负增长可能超过20%!

所谓到店业务,指的是线上购买消费券到店消费业务。从微观体验看,餐饮到店消费券的购买已经不再火热,微信、支付宝在快速占领到店支付场景,到店业务的负增长在情理之中。

见智注意到,到店、酒店及旅游业务板块在线营销业务保持高速增长,到店业务在未来将呈现出去交易化和营销化趋势,此块业务的运营策略应该已经在调整优化过程中,长期市场空间我们将在相关部分讨论。

见智数据分析模型(可添加微信”hellojianzhi”领取)对美团点评到店及旅游业务的未来GMV预测趋于谨慎,我们预计2018年仍呈现惯性负增长,考虑到旅游业务仍在高速成长,自2019年起,整个板块进入缓慢增长区间。

2. 酒店业务长期高增长面临不确定性

美团点评的酒店业务是强护城河下边界扩张的并快速实现规模化盈利的经典演绎。

自2012年起,酒店预订线上化加速,携程成为这一趋势的最大受益者和行业龙头。2014年,中国酒店行业在线渗透率接近20%,美团开始进入战场,利用及极高的线上客户覆盖率和线下销售团队,快速占领中低端酒店的预订份额。如上图所示,2015年到2017年三年间,其间夜数占比从19.60%提升至2017年的31.3%。见智预计,2018年将达到34%。

然而,面临携程在中高端酒店市场的激烈竞争,美团酒店业务间夜数市占率向上提升的空间正在收窄,我们对这一市占率的预测相对保守,长期到达37%后维持不变。美团点评酒店业务的长期增长依赖于单间均价的提升、酒店行业的增长及酒店预订线上化趋势的提升。

3. 交易总额的增长危机

综合上述(1)-(2)的情况,见智数据分析模型(可添加微信”hellojianzhi”领取)将两部分交易额合在一起,上图显示的是到店、酒店及旅游板块交易额整体增长情况。以现有业务计,未来该板块基于交易额的高增长逻辑已经不再存在。

4. 去交易及营销化检验:单客户营销支出的长期约束

当见智与部分资深投资者讨论美团到店业务GMV下滑的问题时,有投资者指出,美团到店业务的去交易化已经是一个趋势,未来的增长将主要来自于在线营销的增长,美团依靠大众点评能获得更多的广告收入。

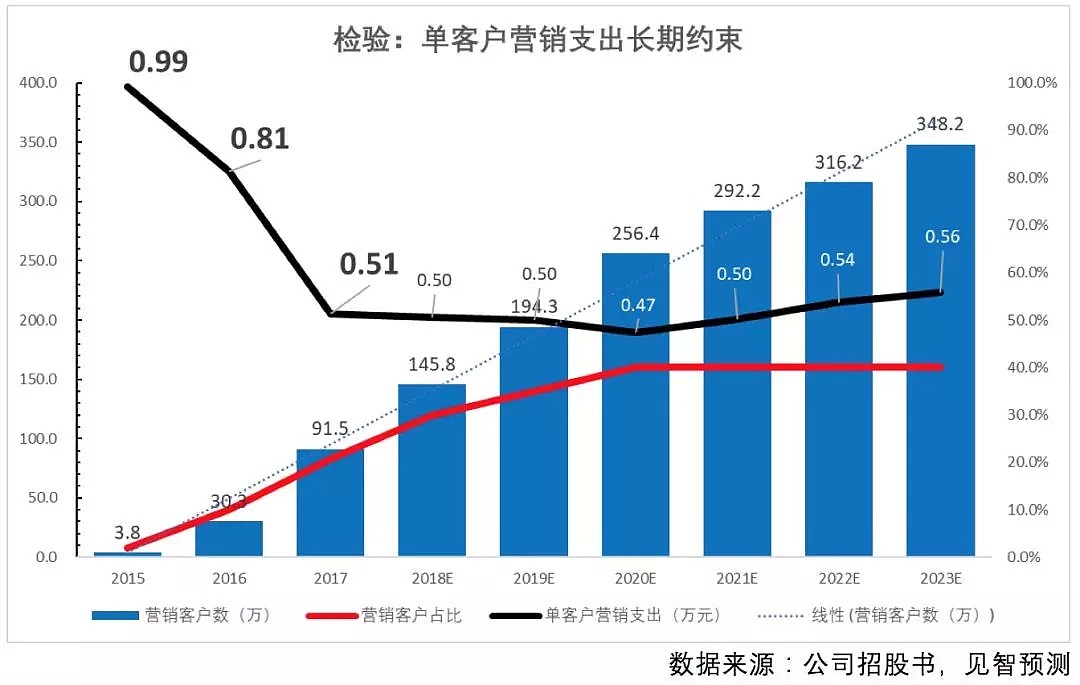

见智针对单个商户营销支出和美团点评整体营销收入的关系进行了数据检验,如上图所示:自2015年以来,美团点评的单个商户营销支出呈现下降趋势,2017年约为5000元/商户。

从微观角度看,优质商户已经基本是美团的活跃营销客户,近三年以来活跃营销商户规模的增长更多来自长尾商户,其营销支出能力普遍偏低,这是单客户营销支出快速下降的核心原因。

展望未来,见智认为,一方面受到优质商户群体增加营销广告投入的驱动,另一方面亦来自更多的长尾商户成为营销客户,拉低单客户营销广告支出水平。另外,失去交易化这一衡量广告效果的直接指标的指引,商户对广告效果的评估难度增加,限制广告投放热情。整体看,见智数据分析模型将单客户营销支出维持在5000元左右水平,来倒推在线营销收入的规模及增长情况。

5. 藏起来的增长危机

综合1-4,见智数据分析模型得到的美团到店、酒店及旅游业务板块收入增速趋势图如上。上图显示,在线营销收入对整体收入仍有拉动作用,但长期受制于单客户营销支出约束,其增长亦将逐步下滑。

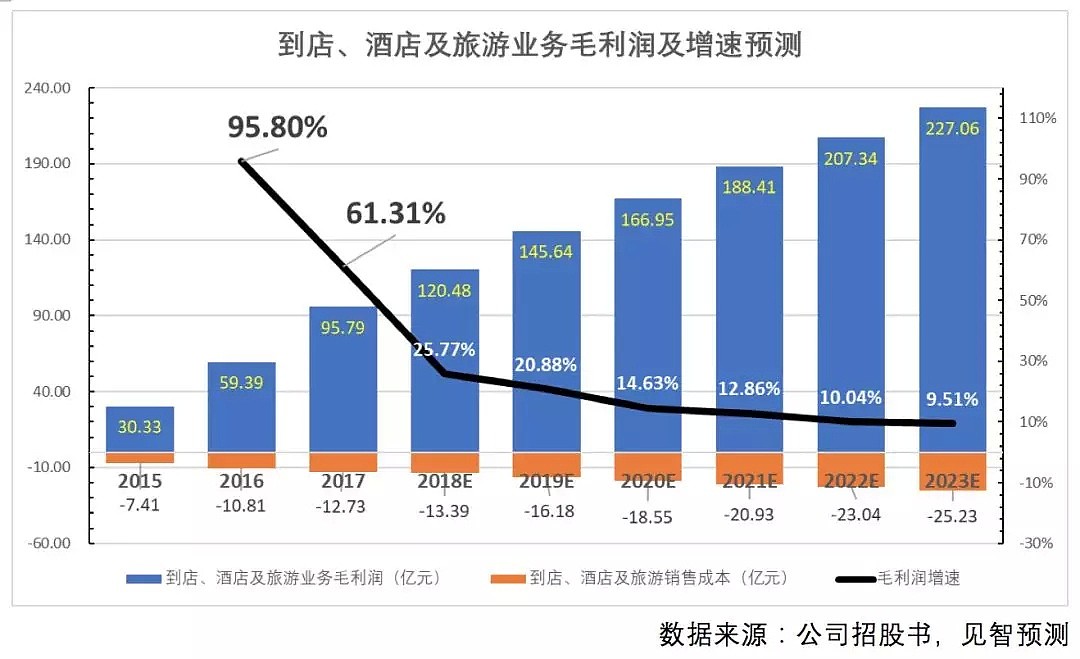

上图显示的是到店、酒店及旅游业务毛利润及增速趋势,以2017年95.79亿毛利润为基准,见智数据分析模型(可添加微信”hellojianzhi”领取)显示,2023年这一板块有望实现227.06亿毛利润,是2017年的2.4倍。

04

毛利润五年三倍指向700亿

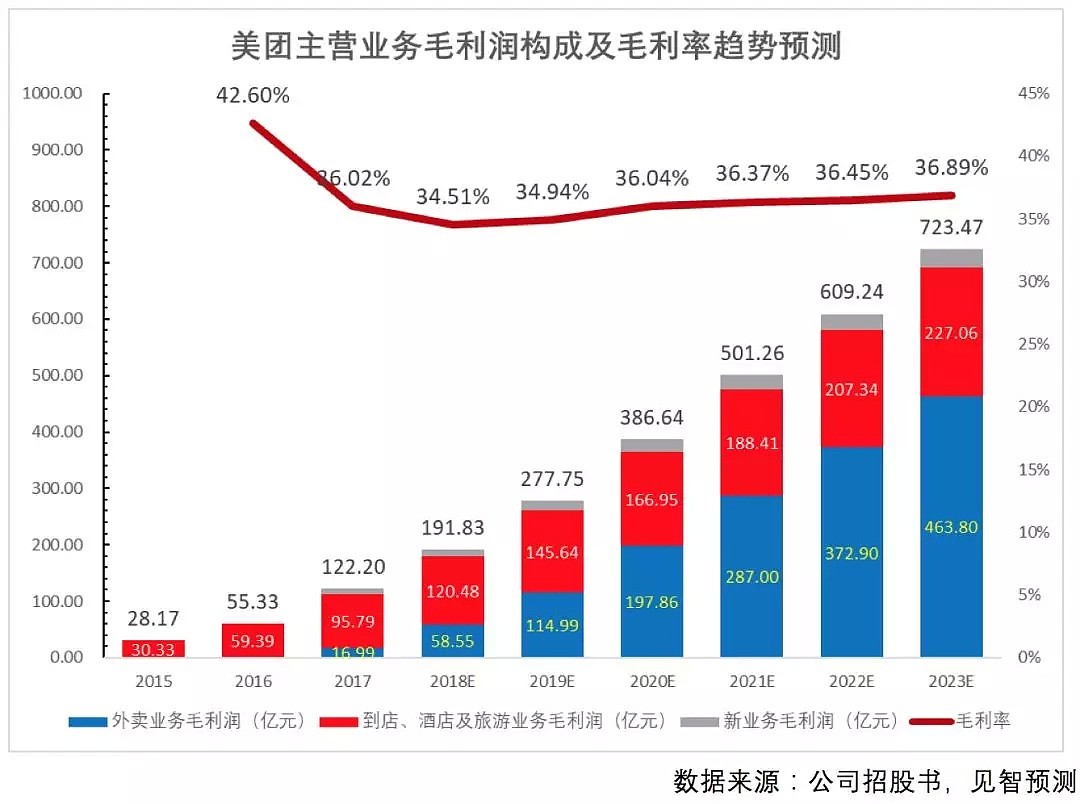

见智数据分析模型(可添加微信”hellojianzhi”领取)将外卖、到店酒店及旅游两块核心业务合并在一起,美团点评的主营业务毛利润趋势清晰可见:

见智认为,乐观预测,展望未来五年,美团点评2017年36%的主营业务毛利率将获得维持,气势磅礴的外卖业务将逐步贡献越来越大的毛利润,高毛利到店、酒店及旅游业务虽然遭遇增长危机,但仍将占据重要位置。

限于招股书对新业务极少的披露,我们没有预测美团的新业务,如果孵化出毛利超百亿的新业态,将是美团带给资本市场的额外惊喜。

05

中国商业史的壮举:极大规模之上的百亿净利润远景

1. 已经受到控制的客户激励

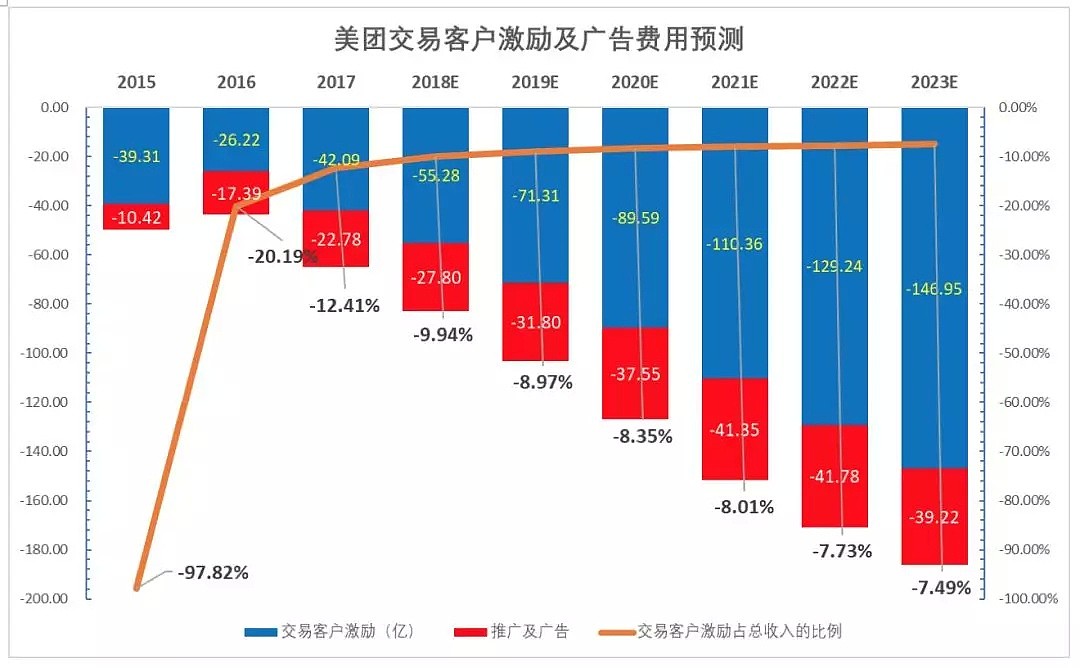

“烧钱疯狂补贴用户”已经成为被广泛认知的美团标签。这一费用规模记录在销售及营销开支项下,见智将这一数据分离并做分析,如下图所示,客户激励占收入的比例,在最疯狂的2015年达到97.82%,意味着美团获得的收入基本都还给了消费者,从2016年起,这一比例已经得到有效控制,2017年进一步降低至12.41%。

见智数据分析模型(可添加微信”hellojianzhi”领取)对这一比例的预测仍将继续下降,长期维持在7%到9%的水平。从绝对值角度看,其补贴规模伴随着交易额的上升仍在同步上升。

2. 美团的规模效应

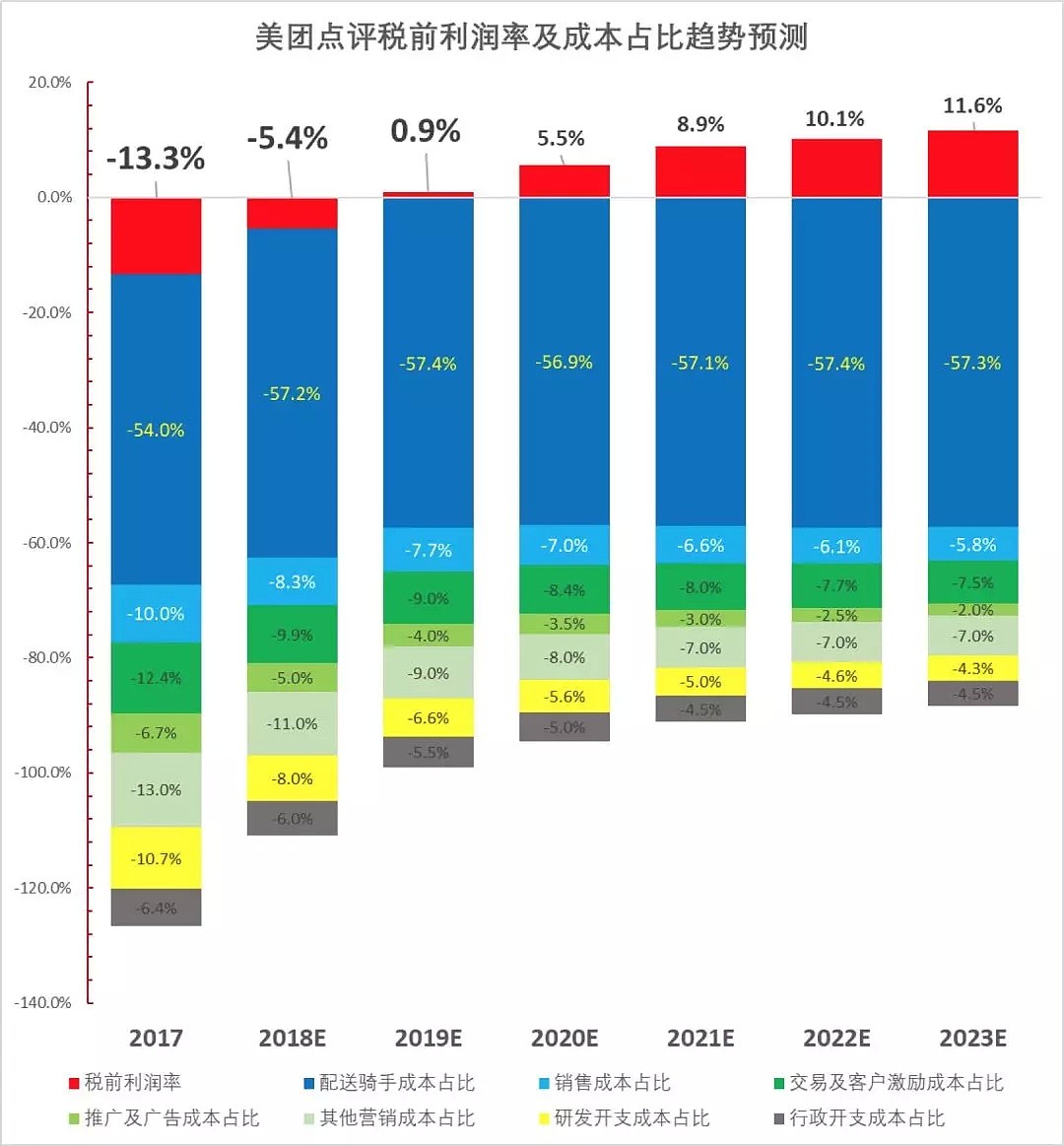

“美团终将实现10%左右的净利润率”,这句话说出来,估计信者寥寥。但美团的股东集团是相信的,即将真刀真枪参与美团IPO的投资者也将主动或被动的成为这一预测的信徒。下图展示的正是千亿资本下注美团的核心逻辑:

数据来源:公司招股书,见智预测

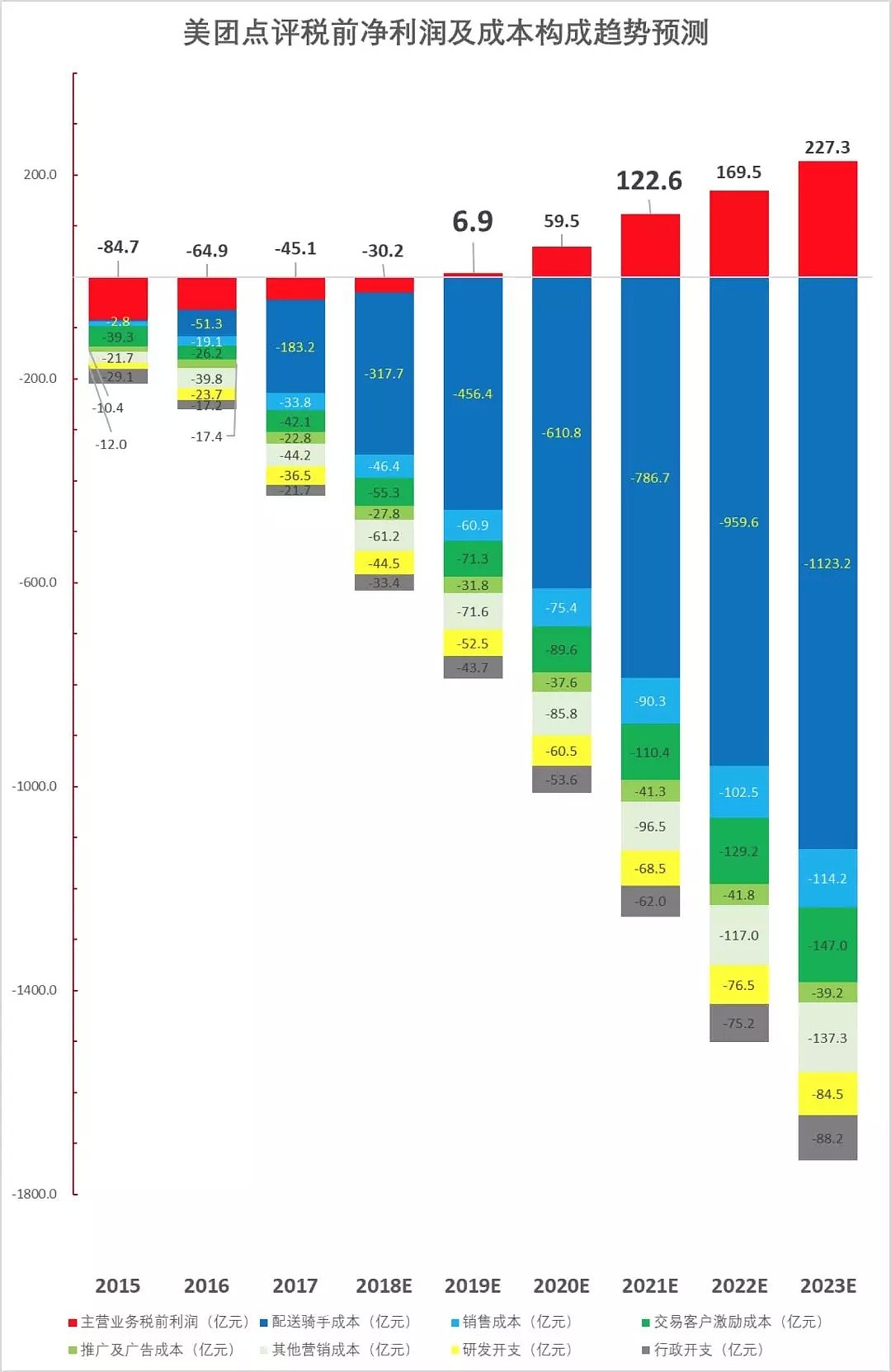

3.商业史的壮举

是时候揭晓美团股东集团的商业壮举了!这张图会比较长,但承载着所有股东的期待,如果美团成功了,美团模式一定是所有企业家和投资者必读的经典案例。

以极大的持续性资本亏损(预计累积最高到600亿元)、在极大交易规模之上(1万亿以上交易额)实现千亿级别营收和百亿级别净利,同时构建起人人不敢望其项背的极高护城河(阿里除外),拥有随时连接每一个消费者的关键资源能力,不断扩大业务的边界。

数据来源:公司招股书,见智预测

“哪有什么胜利可言,只不过是挺住而已。” 挺过IPO,挺到2019年,美团可能开始盈利。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64