CMC Markets:敞口风险分析——原油上涨预期恐消化待尽

2018年5月美国宣布退出2015年签署的伊朗核协议,并对伊朗进行制裁。8月7日零时,美国重新对伊朗实施制裁,第一波制裁旨在向伊朗的经济施压,限制其金融活动;第二波制裁将于11月5日实施,针对伊朗石油出口及中央银行等领域。

(Source:百度)

9月23日,伊朗石油部发表声明,确认韩国已经完全停止进口伊朗石油,成为美国威胁在11月重启制裁伊朗石油出口后,第一个把伊朗石油进口量降至零的国家。

近期油价经过7月、8月的盘整,出现一波力度的上涨行情,Brent布伦特原油上涨至80美元关口,为2014年以来的高点;WTI德克萨斯原油则上涨至72美元水平上方。

我们从两个方面切入当前原油市场的研究:

1、伊朗问题产生的供需敞口

2、OPEC拒绝增产,应对伊朗供给敞口风险

数据方面,伊朗4周出口平均数据走低,以5月美国抛出制裁预期时为起点,出口水平从230—270万桶日水平,当前已经下降至150—175万桶日水平。

当前伊朗原油出口的亚洲买家主要是中国、印度、日本、韩国,基本的数据情况大致如下:

中国70万桶/日水平、印度在40—50万桶/日水平,日韩水平相当基本在20万桶/日水平,亚洲四国总买量基本维持在150—170万桶/日水平。

现韩国退出,考虑美国盟友关系,日本可能也会逐步降低伊朗油的买盘,值得注意的是,美国近期频频与印度接触,一个主要原因就是可能促使印度放弃伊朗原油购买。

中国虽然会继续增持伊朗原油的买盘,以抵消韩日的退出,不过一旦印度取消进口伊朗原油,中国则不可能成为伊朗亚洲原油出口净敞口的填补方。

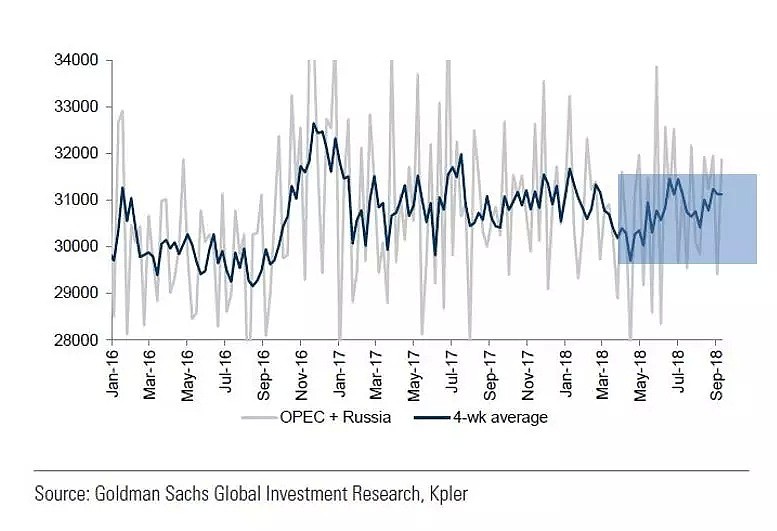

从OPEC+俄罗斯的原油出口情况看,以5月美国抛出制裁预期时为起点,出口水平从3000万桶日水平上升至3100万桶日水平上方。

沙特表示,8月至9月出现了反季节性增长,当前原油市场供应充足,与库存数据相符。

欧佩克(OPEC)目前态度拒绝“增产”,截至过去的上周末OPEC未设定新的产量目标。假设原油产量遵循每天增加0.5mb生产的增长,伊朗产量在11月若出现被美制裁,则出口量将先下降至140万桶日水平,直接下降一半水平。

对于0.5mb(50万桶/日)的生产系数理解,俄罗斯可能是0.2mb水平,中性地区(阿联酋、科威特等海湾国家)可能是0.3mb水平,在当前沙特已经增产的背景下,伊朗原油的供应敞口风险是可以控制的。

单位mb:百万桶

(上述数据分析为假设,仅仅是作为研究产量模型的假设,不作为投资参考依据)

因此对于当前原油价格的上涨,我们认为四季度至2019年一季度的持续性很难,11月即使伊朗被制裁,OPEC中产油大国以及中性地区均有增产能力去平衡伊朗敞口,原油价格破百的条件暂不具备。

风险提示:

美国政策今年多变数,存在不确定性,政治上的博弈空间很大。

【Brent】布伦特原油

Brent原油上破年内5月、6月、7月、8月的整理区域,形成了又一波“上涨浪”,对于“上升中继”的参考可回顾:

9月18日 CMC Markets 技术分析: “上升中继”的技术拆解

Brent原油日线支撑水平位于78.4 — 78.9水平区域。

【西德克萨斯原油】WTI

WTI油价则重回18年1月的上升通道内,短期结构上也呈现了“上升中继”结构,支撑水平留意69.4 — 70.2水平区域,卖压留意74.5 — 75.1水平区域。

作为对于原油敏感度颇高的商品货币加元(CAD)及卢布(RUB)来看:

【USD/RUB】美元/卢布

卢布日线维持3月25日以来的上升趋势中(M21、M55)的多头排列,汇价支撑水平留意64.66 — 65水平区域,上升空间卖压继续留意70水平。

【USD/CAD】美元/加元

加元在8月10日之后对于商品货中的AUD、NZD等对比,表现来的更强,市场层面中原油价格的上涨成为一个重要的支撑因素。

CAD汇价当前出现一个标准的调整走势,汇价支撑水平短期位于1.29水平附近,卖压水平位于1.3024 — 1.3077水平附近。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64