监管、整改、业绩下滑,澳洲四大行面临难过的年关

2018年对于澳大利亚银行业来说是动荡的一年,自去年皇家委员会(The Royal Commission)开始对不当行为进行调查以来,围绕着银行的话题的热度从来没有下降过。同时,监管的压力以及迅速变化的国内竞争环境都表明这个行业正在遭受前所未有的变革。

银行们面临的挑战既包括财务挑战,也包括非财务挑战。房地产市场放缓,市场借贷能力削弱,以及不当行为导致了补救支出和更高的成本,这些因素都导致了银行的利润和回报收到削减。另一方面,报告披露出澳大利亚银行追求自身利润超过客户利益,银行们的声誉在这一年中也一落千丈。

本文将澳洲四大银行——澳洲国民银行(ASX:NAB)、澳新银行(ASX:ANZ)、澳洲联邦银行(ASX:CBA)、西太平洋银行(ASX:WBC)财年报告拉通并整合,对这几家市值总额超过澳洲股市总市值三分之一的银行进行业绩归因,看看到底是哪些因素影响着银行的表现。

先来看一下四大银行全年业绩标志性的指标:

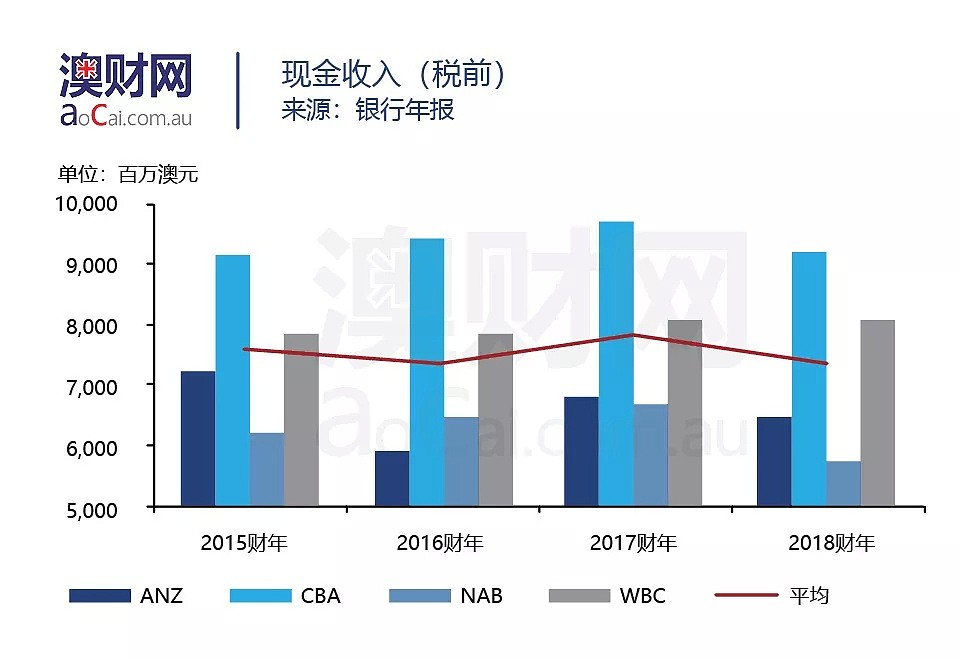

现金收入:合计294.9亿澳元,同比下降5.5%;

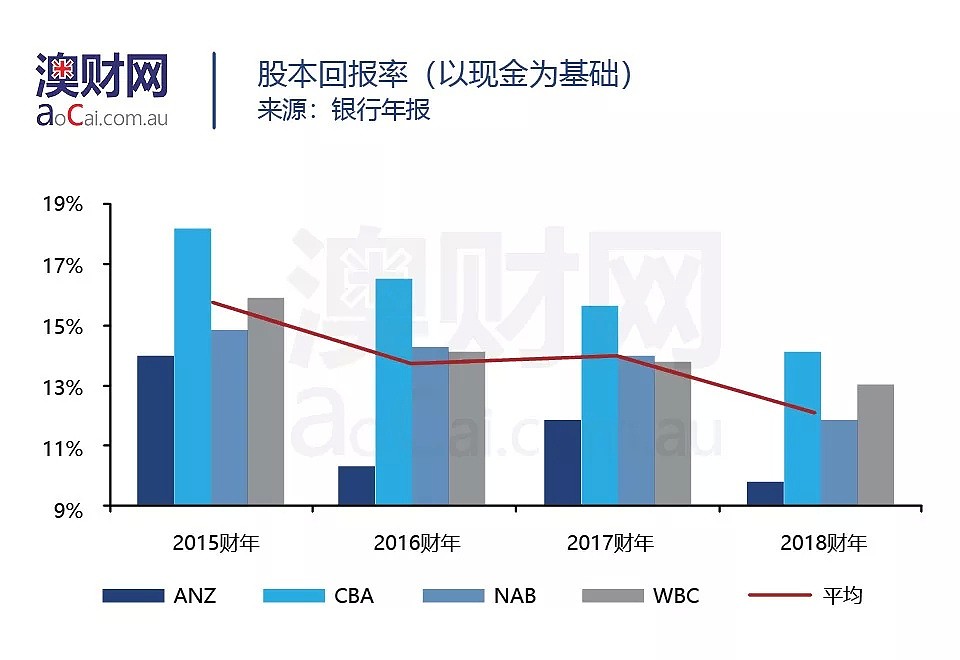

平均净资产收益率:12.2%,同比下降170个基点;

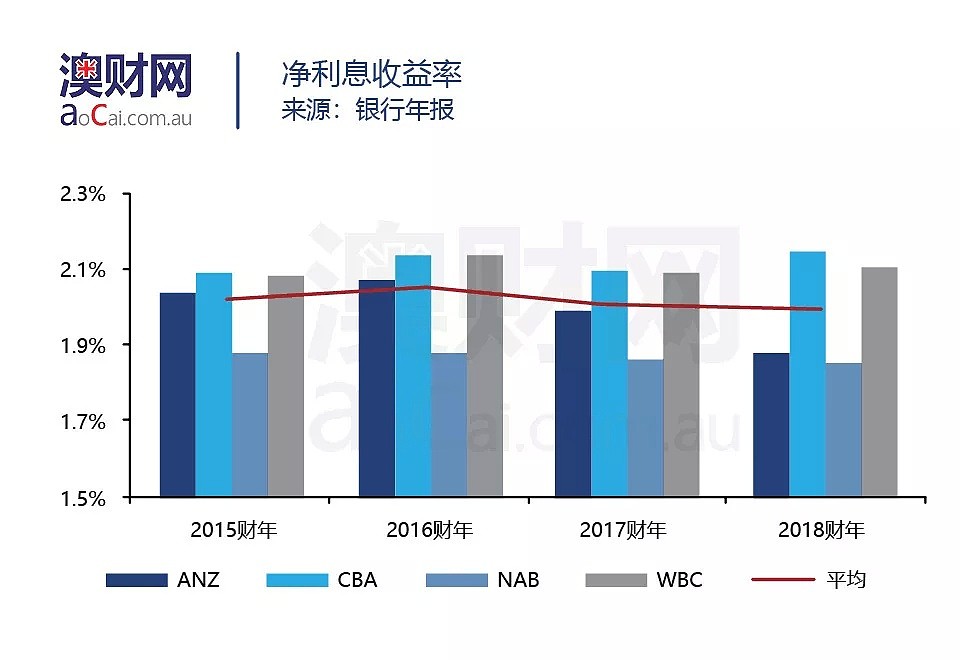

净息差:2.0%,同比下降1.25个基点

(指的是银行净利息收入和银行全部生息资产的比值);

非利息收入:224亿澳元,同比下降3.9%;

坏账费用:33亿澳元,同比下降17.6%;

交出这样一份成绩单,银行的股东们自然都是不愿意接受的。但这样的局面又是如何造成的呢?这样的局面具不具备可持续性呢?

现金收入为何滑坡?

“由于收入增长势头放缓,合规成本增加以及支付了大笔的客户补偿费用,四大银行的总现金收入下滑了5.5%,股本回报率(ROE)下滑至十年来最低水平。”

在过去的一年中,各大银行已经在财报中披露了已落实的客户补偿计划,而在未来的一年中,随着皇家委员会的完整报告出炉,他们可能还需要额外的条款来遵循监管审查,甚至是对过去几年销售的产品和服务再进行内部审查。

可以预计的是,在短期甚至中期内,对客户进行赔偿并且重建客户的信任将成为这个行业的主要关注点,这也是决定收入是否能够回调的关键因素。但各银行的利润增长仍然会受到限制。

具体来看收入放缓的原因:

01

房屋贷款推动的利润增长正在放缓

一方面,澳洲各大州的房屋市场活力不足,主要首府城市房屋清盘率持续走低,导致银行这方面的业务直线滑坡。另一方面,伴随着更严格的贷款标准生效,投机者,特别是那些利润率高的投资者贷款数量也直线下降。当然,这一举动是为了帮助银行建立更健康的贷款业务,降低坏账率,短期来看会对收入产生负面影响,但长期来看能够帮助银行发放出更优质的贷款。

02

银行风险偏好收紧

过去一年,银行一直在修改贷款政策,包括新借款人的风险偏好阈值。同时,作为加强负责贷款业务的一部分,银行已经采取更严格的措施来准确评估借款人的收入和支出,并限制向高债务客户提供贷款。

尽管当前对银行定价行为进行了严格的政治和监管审查,但大多数银行一直在为现有借款人重新计算抵押贷款以应对融资成本压力。尽管个别业绩好坏参半,但2018年各银行的平均净利息收益率(NIM)均有所下降。除此之外,市场的不景气和国债相关的利润率收缩也和净息差的表现紧密相关。

03

商业贷款业务发展或将受阻

最近几个月,银行的商业信贷业务有所上升,然而,这一部分业务将面临来自外国银行,特别是亚洲银行以及希望建立市场份额的欧洲银行的竞争。有趣的是,皇家委员会已经引导银行对中小企业贷款采取更加谨慎的态度,而可能使得专注市场尾段客户的金融科技公司受益。

银行资产质量怎么样?

“在持续稳健的资产质量支持下,银行更接近于满足澳洲审慎监管局(APRA)的“Unquestionably Strong”的监管资本基准”

银行们通过剥离资产和资产出售以及股息再投资计划来帮助增长并加强资本基础 (更多资讯请回顾往期文章:ANZ、NAB发布财报!成本和监管两座大山下,银行业颓势再现),帮助他们将普通股权益一级资本(CET 1)比率维持在10.5%的标准附近。但仍然值得注意的是:额外的与银行不当行为相关的费用都将会削弱他们的资本头寸。

01

资产质量仍然保持良好

四大银行的平均坏账率和坏账费用达到十年以来的最低,这对银行业来说是一阵罕见的“清风”。所有银行的坏账费用比例连续十年下降,侧面说明资产质量在积极地就业率和经济增长下应该是能够保持良好的。

同时也可以看到,在资产质量管理方面,自全球金融危机以来,澳洲的各银行就逐步开始去风险、保质量的举措,这也决定了在面临严重审查和市场滑坡下,银行的利润并不会突降。

02

抵押贷款和零售业务风险蕴含潜在压力

对于抵押贷款,由于高额的家庭债务、后备抵押贷款利率上升、房价下跌和更严格的贷款标准减少了借款人再融资的选择。所以,预计抵押贷款业务的损失可能会在未来两到三年内增加。因为随着利率上升,高负债家庭每月将偿还更多的贷款。

零售业务方面则会受到诸如工资增长和可支配收入的压力,由于消费者的购物偏好向互联网购物转移,以及多样的支付方式和消费金融企业的发展,传统银行对零售业务的敞口将会缩小。这一观点也得到了澳大利亚联邦储备银行(RBA)近期一份报告的证实,银行已经将零售信贷业务看做未来的潜在压力点。

成本支出有何变化?

本年度,各大银行的成本收入比率(Expense-to-income Ratio)很大程度是由创纪录的客户补偿支出和银行出现的其他额外成本及收入下滑所推动的。其中,运营支出大幅增加至394亿澳元,同比增加8.4%,加上收入下降的影响,银行平均成本收入比率同比下降119个基点,录得42.19%。

01

技术投资支出增长迅速

细分来看,四大行中的三家银行,总投资支出同比增长34.7%,这也反映了上半年客户服务技术投资的大幅度增长,由于技术对银行业的巨大影响,对客户投资服务的支出很可能进一步增长。这些投资包括了支付平台、服务技术、云基础架构和数字产品,还包括了提高员工和信用决策能力的工具。

02

风险和合规支出是重点

对于2018财年来说,用于风险和合规的费用是银行成本组成的重要部分,由于综合信用报告、AASB 9、防范金融犯罪等一系列举措的系统升级支出增加,这一部分的支出同比增长了33.4%。与皇家委员会的调查相关的成本,将继续通过客户补偿、法律费用(包括潜在的集体诉讼)进一步叠加,从而对银行的支出产生负面影响。更甚的是,在皇家委员会完整报告出台后,ASIC针对违规报告而提出的强制执行行动可能会进一步增加成本。

最后,来聊一聊皇家委员会对金融业的调查

随着11月30日澳大利亚审慎监管局(APRA)主席Wayne Byres完成最后一次公开听证会,至此,经历了7轮、69个开庭日、134名证人和6500多份文件,皇家委员会对普遍的金融业不端行为的调查全部结束,然而正式的调查报告要到明年2月1日才能完成。

从金融业的业务来看,这次的调查并不会否定或取消银行及保险公司的内部业务,更多的会是从风险控制和合规以及销售的角度来实施更加严格的监管。例如,APRA主席Wayne Byres表示,已经准备好加大监管力度,对银行实施更加强硬的监管措施,以帮助解决普遍存在的不端行为。

主管机构的介入,更多的是关注银行内部的激励措施。审慎监管机构现在必须介入并迫使银行放弃目前的薪酬体系,该体系严重依赖财务指标来判断高管的表现,尤其是目前的长期激励措施结构与国际上薪酬的最佳实践不一致。

从本质上来说,这场调查无异于是对澳洲金融业的“刮骨疗毒”,一方面是为了广大民众的切身利益着想,另一方面也是通过起底行业沉珂来自我纠错。各大银行具体的整改方案已经逐步铺开,等到明年2月全面报告出炉时,我们也能看到最为全面的行业整改方案。但这次调查同时也给投资者们提了个醒,大家应该加强金融知识教育,积极关注市场动向,通过多种投资组合来规避风险。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64