2019年我们做些什么(一)中国:经济下行有风险 板块轮动将明显

“黑夜给了我黑色的眼睛,而我却用它来寻找光明”。2019年,很多投资者可能已经有预期经济基本面会下行,全球大环境都不乐观。

美国股票市场,2018年呈现了“前高、中反弹、尾破位”的格局,三大股票市场全年由升转跌,幅度基本在10%左右,全年波动率出现近20%

(Source:图中股票市场指数源于CMC Markets,截止时间北京时间12月26日午后16点)

“小黄人”冲击下的西欧诸国,遭遇欧洲议会和德国的人事调整周期,居高不降的政府负债下,欧元区货币政策是否会“逆流急上”出现调整?

石油价格作为全球宏观经济的关键指标,价格跌破50美元,为2017年10月以来首次,对于整个2019年将有何暗示?

本系列,“2019年我们做些什么”,将从国内外宏观、周期等角度出发,解读相关金融产品策略。

国内篇:

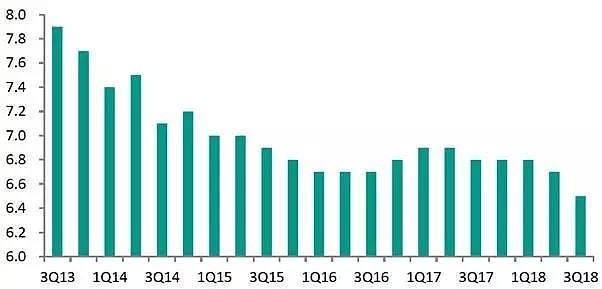

2018年,对于中国经济来说,整体呈现经济增长的放缓态势,拐点是出现在二/三季度的交界处。2018年前三季度中国经济增长为6.7%,对比2017年同期的6.9%出现回落。

(Source:统计局)

中国经济的“三驾马车”(消费、投资、外贸)中,消费是前三季度经济增长的主要推动力,为整体经济贡献5.2%,投资贡献2.1%,货物外贸出口减少0.6%。

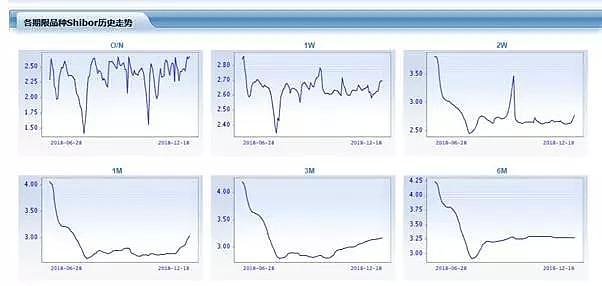

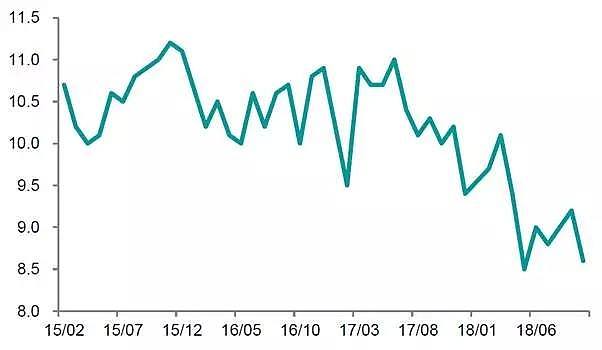

货币政策上,2018年年初至今人民银行采取了中性偏松的态度,以稳定经济增长。2018年前10个月人民银行实施了4次定向降准来降低实体经济融资成本;流动性层面,政府国债利率以及银行间7天回购利率等市场利率水平年内维持平稳,个别月份因金融系统轧帐需求,会产生资金面的偏紧,整体影响不大。

(Source:Shibor上海)

对于2019年来说,宏观经济三驾马车上,基础投资的政策手段在“政府”手中,而且是一张保增长的牌,不到危机关口不会轻易使用;

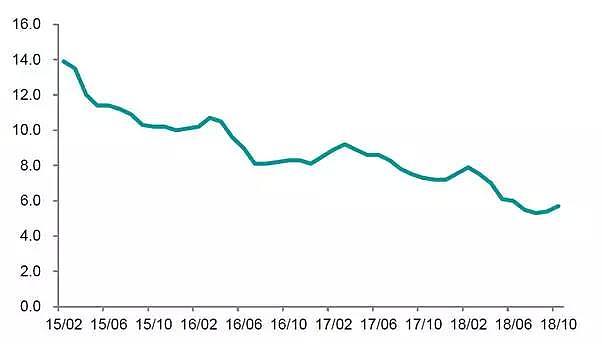

城镇固定资产投资继2017年增长7.2%后,2018年首10个月回落至5.7%,主要因为财政支出放缓导致基建投资增速大幅下挫。

(Source:统计局)

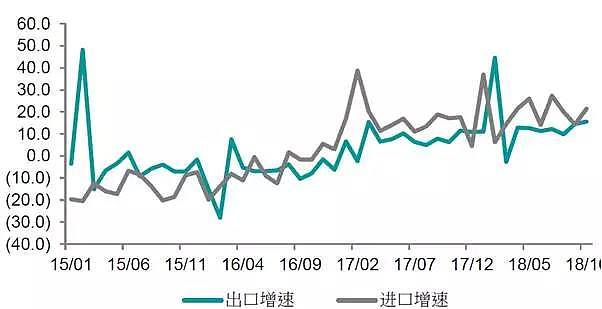

而外贸的不确定性较大,中美贸易的摩擦是在2018年3月开始的,人民币贬值的主升波段是在5月之后,因此货币的贬值效应,叠加外贸企业的抢订单效应,以美元计价的出口增长在2018年10月以后呈现快速增长,上涨幅度为12.6%,高于2017年水平;

同时期(三季度)的进口急增20.3%,亦高于2017年15.9%的同期进口增幅水平。

(Source:统计局)

2019年中美国经济的增长可能会出现衰退迹象,且中美G20暂时达成的“休战”在2019年3月可能会再度重启,这部分我们将放在“美国篇”中进行分析。且假设人民币的汇率弹性对于出口的贡献降低,汇率维持平稳,则出口增速可能放缓,因此压宝宏观在“贸易”边际上,是不太可取的。

内需方面,社会消费品零售销售在2018年的三季度由此前2017年同期的10.2%下降至9.2%。主要原因是居民房贷的上涨挤压了消费增长。

(Source:统计局)

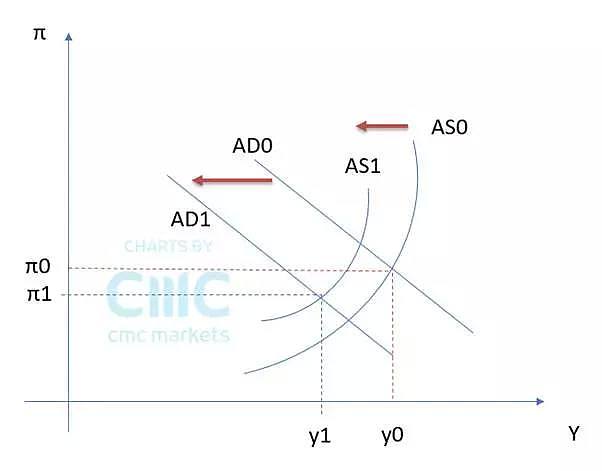

从通胀角度出发,经济学中有一条总需求曲线Y=AD(P),代表了货币市场和商品市场同时达到均衡时的点的集合,即IS—LM模型(西方经济学最经典理论之一)的均衡点。

我们可以由IS—LM模型,推出总需求曲线:

IS模型Y=C(Y-T)+I(Y,i)+G;

LM模型 M=¥YL(i);

其中,Y代表GDP、C为系数、T为税收、I为投资、i为利率、G代表政府支出;

M为名义货币供应量,¥YL为名义GDP;

在IS模型中Y和T,i均成负相关关系,Y和G成正相关关系;而在LM模型中,Y和M成正相关,和P成负相关。

以此为基础的总需求曲线,增加利率i(t)、税收π(t)两个变量,当预期政府支出G(t+1)上升,预期税收π(t+1)和预期产出增速(GDP)y(t+1)下降时,需求曲线(AD)左移出现,如图所示:

那么AS(供给曲线)左移的发生,则有可能是:

1、中国潜在经济增速下降,导致供给曲线左移,从而引发经济增速下降、通胀上升;

2、供给曲线左移不会导致产出增速大幅下降、但通货膨胀依旧会大幅提升;

结合现阶段国内宏观指标看,我们认为需求属于萎靡段内,通缩压力在,因此转向2019年的宏观政策,我们认为:货币政策转向稳健偏宽松,产能调整、结构转型因素依然存在,去杠杆的政策可能暂时告一段落。

预期2019年:

宏观政策制定将更为偏向于“稳定经济增长”;

货币政策将是保持稳健偏宽松,央行将致力于疏通信贷投放,以求维持市场流动性,且央行近年通过MLF等手段对于流动性调控较为稳健,不会贸然动用利率手段;

财政政策将偏向宽松,从近期全国工资税收的改革即可看出,全面减税将成为2019年推动经济的重要因素,且重启基建投资(非房地产),将催生PPI企稳,以及股票市场相关板块机会;

房地产投资增速将下行,但为配合稳增长,不排除一线城市房地产政策有调整可能;

金融监管可能将转向全面防范系统性风险;

感谢你能看到这里,相信到了这一步,你对2019年的一个宏观环境已经能够理解了,对于2019年的A股市场,我们认为风格偏向轮换,对于能抓市场波段机会的投资者可能是一个大年:

第一种可能:随着2018年7月、11月政策底的夯实,市场底与业绩底将依次出现,类似于2008年尾声、2014年;

第二种可能:全球贸易风险加剧、金融市场风险偏好下降、流动性趋紧,经济反弹的动力不明显,即便市场因为“超跌”而出现反弹,最后也会因经济增长预期恶化而落空;

因此2019年经济增长的动能是关键,在股票市场中,“基建”板块是蓝筹股中最为确定的能贯穿全年,跑赢指数的标杆,相关政策的落实和预期是关键。

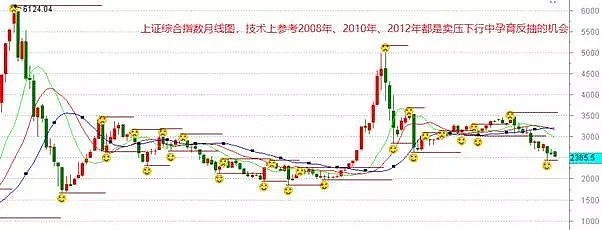

指数上,当前市场估值进入一个“底部区间”,但是估值“底”不代表市场底,指数层面的技术走势:我们认为会类似2011---2012年的反弹阶段(经济上的结构点也更为相似),将更明显于2008——2009年波段。

其一,2008年是全球金融危机,A股后于美股惨烈下跌;这一波是美股后跌,而A股先跌,并且跌入一个“估值吸引力”区域;

其二,以上海综合指数月线图为分析标的,可知当月线图中跌穿所有均线系统后,一旦有“政策底”的出现,演绎成市场波段反弹,均有波段性的机会出现,

8年金融危机后,股票市场指数下跌12个月,在跌穿所有均线系统后孕育出一波反弹(基本面上是管理层启动了四万亿的投资)

2010年——2012年的周期中,股票市场是一个“反弹----下跌-----再反弹----再下跌”的阴跌走势,往往反弹的启动点也是位于月线破位之后会产生一波反弹,因此这是我们对于2019年技术上,A股指数必有反弹的判断依据,但是高度有限,3000点较难逾越。

港股市场上,恒生指数“内外兼顾”,前有美股后有A股,市场“估值不高”,但是处于两重市场的挤压下,对于关注于中国股票市场投资者(含香港H股),2019年是抛弃指数,注重板块轮动。2019年,恒指较难逾越29000点水平,24000点——28000点恐是主要波动区间。

参考鸣谢:

西方经济学

统计局

农业银行

Shibor上海

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64