一夜之间,爆雷30多家,70个股跌停,多只基金被波及(名单)

A股年报季来临,上市公司却雷声滚滚,仅1月29日晚间,就有三十余家上市公司下修业绩或者预亏、预减。

30日两市低开,爆雷股更是开盘暴跌,个股跌停数一度上升至70家,计提商誉减值准备是重要原因。

01

一天三十多个雷“连环爆”

1月29日晚间,多家公司密集发布预告,年报或出现巨额亏损。

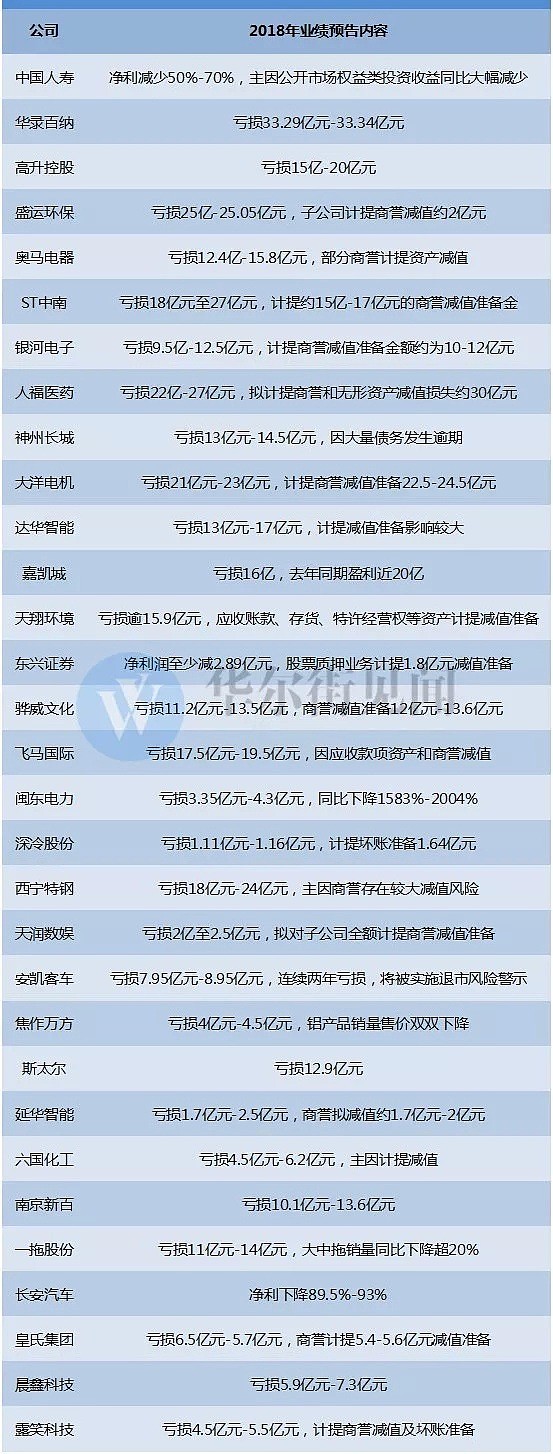

据不完全统计,当时有包括高升控股、华录百纳、盛运环保、奥马电器、中国人寿、ST中南、银河电子、人福医药、神州长城、大洋电机、达华智能等三十余家上市公司下修业绩或者预亏、预减。

不少爆雷与公司商誉减值计提有关。其中,人福医药首当其冲,商誉减值约30亿元。另外,大洋电机、骅威文化等个股的商誉减值计提金额甚至超过预亏金额;高升控股、银河电子、延华智能等个股的商誉减值准备金额几乎与预亏金额相当。

部分“爆雷”公司一览

其中,有37家公司2018年度业绩预亏下限超10亿元,而去年预告2017年净利亏损下限超10亿的公司只有19家。一些特别值得关注的有:

大白马中国人寿发布2018年业绩预告称,预计2018年度净利润比2017年减少161亿元到225亿元,即减少50%-70%,主要因公开市场权益类投资收益同比大幅减少。

华录百纳预计2018年亏损33.29亿元-33.34亿元,其中非经常性损益对净利润的影响金额预计为亏损15.88亿元左右。

高升控股预计2018年亏损15亿-20亿元。

盛运环保预计2018年度亏损25亿-25.05亿元,子公司计提商誉减值约2亿元,关联方提供资金计提减值准备15亿元。

奥马电器大幅下修业绩预期,预计2018年度亏损12.4亿-15.8亿元,同比下降425.62%-513.62%;公司对部分商誉计提了资产减值损失。

ST中南预计2018年亏损18亿元至27亿元,公司拟计提约15亿-17亿元的商誉减值准备金。

银河电子大幅下调业绩预期,预计2018年度将亏损9.5亿-12.5亿元,预计需计提商誉减值准备金额约为10-12亿元。

人福医药预计2018年度将亏损22亿-27亿元,拟计提商誉减值损失以及无形资产减值损失合计约30亿元。

神州长城预计2018年亏损13亿元-14.5亿元,上年同期盈利3.8亿元,因银行等金融机构抽贷等原因造成公司流动性困难难,大量债务发生逾期,公司资产被冻结。

大洋电机下修业绩预告,预计2018年亏损21亿元-23亿元,此前预计盈利2.3亿元-4.4亿元,公司对上海电驱动计提商誉减值准备20-21.5亿元、对北京佩特来计提商誉减值准备2.5-3亿元。

达华智能下修业绩预告,预计2018年亏损13亿元-17亿元,此前预计亏损5.1亿元-5.99亿元,计提减值准备对公司2018年净利润影响较大。

嘉凯城预计2018年亏损16亿,去年同期盈利近20亿。报告期内,公司对部分资产计提了减值准备。

天翔环境预计2018年亏损逾15.9亿元,上年同期盈利6532万元;公司因资金周转困难,部分经营合同难以继续履约,对应收账款、存货、特许经营权等资产计提了减值准备。

骅威文化下修业绩预告,预计2018年亏损11.2亿元-13.5亿元,此前预计盈利1.8亿元-2.6亿元,公司分别对梦幻星生园、第一波集体商誉减值准备6.8亿元-7.8亿元、5.2亿元-5.8亿元。

飞马国际下修业绩预告,预计2018年亏损17.5亿元-19.5亿元,此前预计盈利1530万元-1.38亿元,修正原因包括经营业绩出现下滑、商誉减值准备、长期股权投资以及应收部分境外子公司款项的资产减值损失、应收款项资产减值准备。

…………

值得一提的是,净利预亏下限超10亿的公司中,有12家公司去年前三季度净利仍然为正值,进入四季度才突然“炸雷”巨亏,业绩变脸。

更让人大跌眼镜的是市值仅17.7亿的南宁糖业竟预亏13亿,而老牌业绩大白马中国人寿因炒股失利净利预期下降50%—70%。

02

个股跌停数扩大至70家

受A股业绩“爆雷”公司不断影响,今日两市低开,奥马电器、天润数娱、银河电子、大洋电机、达华智能、飞马国际等业绩爆雷股掀起跌停潮。

午盘后,三大股指难改颓势再次全线翻绿,盘面上,新零售、交运、燃料电池板块领跌。新华都、中央商场跌停,上海九百跌超9%,中百集团、杭州解百、华联股份、来伊份均跌超8%。

收盘统计显示,跌停个股数量上升至70家,此前公告均显示2018年业绩“变脸”,计提商誉减值准备是重要原因。

面对A股市场的困境,监管层近日已经给出的积极的应对措施,一是通过降准等各种金融手段增大市场流动性,稳定市场预期。二是积极推出了银行理财基金及地方国资入市,化解个股爆仓风险。三是加大了减税降费措施,提升上市公司盈利预期。四是不断扩大改革开放的力度,吸引外资流入。五是不断推出稳消费扩消费政策,提振经济增长的市场预期。六是重新放开险资入市的脚步,不仅鼓励险资机构增加持股的力度,并且还简化股权投资计划和保险私募基金注册程序。

03

机构被商誉减值问题个股波及

昨夜预亏的这其中19家涉及商誉减值问题的个股中,不少是机构看好的重仓股,此次业绩变脸或让这些机构的投资业绩受到波及。

比如,根据人福医药的去年三季报,其十大流通股东中,中央汇金、证金、社保组合、公募资管计划、券商集合理财计划以及知名私募高毅资产均在列。

包括外资也曾通过陆股通持有人福医药2300多万股。中央汇金、证金各自持有超4000万股,为其第二大、第三大股东。

▼ 附图:截至三季度末人福医药的十大股东信息

类似持股情况,在其他“爆雷”股中也有体现。

04

多只基金或少量持有暴雷个股

相对而言,基金的持有情况较为明朗,可追溯至去年年末。

5只重仓持有人福医药的基金中,有4只为混合型基金,不过混合型基金持股市值占基金净值比均小于1%。博时弘盈定期开放混合基金持股数量最多,超过20万股;泰康颐年和泰康颐享持股市值占基金股票投资市值比超过10%。

▼ 附图:四季报重仓持有人福医药的基金

目前看,除人福医药有批量基金涉及外,其他“爆雷”个股,基金的持有情况较为分散。

当然,由于中间间隔了一段时间,上述个股截至29日的实际持有人情况还有待更多信息验证。但目前已经披露“爆雷”的上司公司,不乏机构长期偏爱的重点个股,机构整体如何应对势必成为一大考验。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64