澳洲住宅市场投得不好,那我还能投点啥?

前菜

内地流行歌手毛不易有首歌叫《如果有一天我变得很有钱》,部分歌词如下:

如果有一天我变得很有钱,我的第一选择不是去环游世界,躺在世界上最大最软的沙发里。

吃了就睡醒了再吃先过一年,我就可以把所有人都留在我身边。每天快快乐乐吃吃喝喝聊聊天,不用担心关于明天和离别。

变有钱 我变有钱,多少人没日没夜地浪费时间,变有钱,我变有钱......

把自己想(yi)象(yin)的素材编上曲,让大家跟着自己一起摇摆。

结果呢?

人家就把歌变成钱了... ...

正文

早在2018年中旬,我就想开始码这方面的内容。

因为澳洲的商业地产无论是在租金表现,资产保值,持有成本,避税,甚至最近10年的物业涨幅,都好于澳洲公寓市场。

可惜在澳洲,商业地产行业多是被澳洲当地人垄断的。因此在华人圈,商业地产的内容少之又少。

所以我希望在未来的日子里,通过一篇一篇文章,能为大家,尤其是华人背景的投资人,慢慢拓展更多这方面的内容。

其实最近的半年,向我们咨询千万澳币房产的客人越来越多。而这些咨询人中,有一大半问的并不是澳洲住宅类物业(Residential),而是澳洲商业地产(Commercial)。

高净值的客人已经知道如何赚钱,因此投资澳房他们要的只是资产保值和稳定的租金回报率,那么在这方面,我想澳洲的商业地产会更加符合这类投资人的调性。

关键词:商业地产趋势

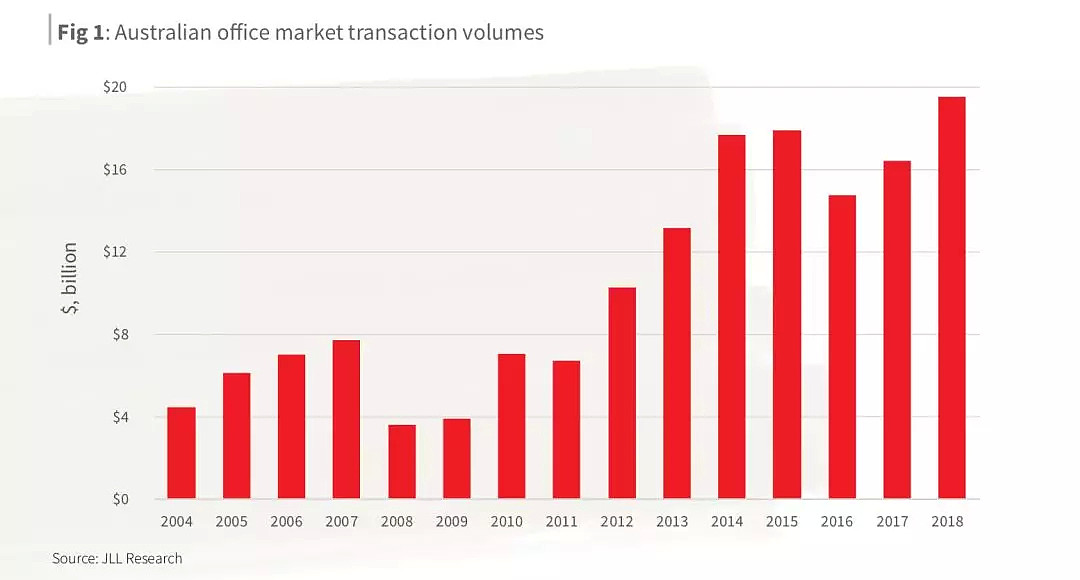

(上图为2004-2018年,澳洲office类物业的交易量变化。)

澳洲的商业地产有很多种。

简单来讲,主要分三部分。分别是Warehouse(仓库), Office(办公室), 和Retail(零售)。

每种产品有每种产品的优势,最后具体选哪一类多少是和投资人的预算和个人情况相挂钩的。毕竟商业地产和住宅类地产相比,那种感性上的冲击要小很多,因此投资人也会理性很多。

关键词:租金回报率

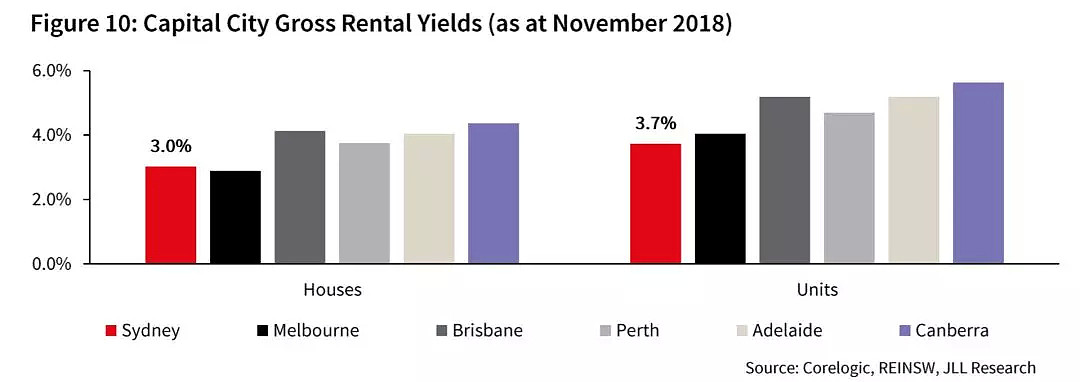

上图为澳大利亚六大首府城市(除Hobart)之外,截止到2018年11月的住宅类地产的租金回报率。以悉尼为例,左边的house市场为3%, 右边的公寓市场为3.7%。

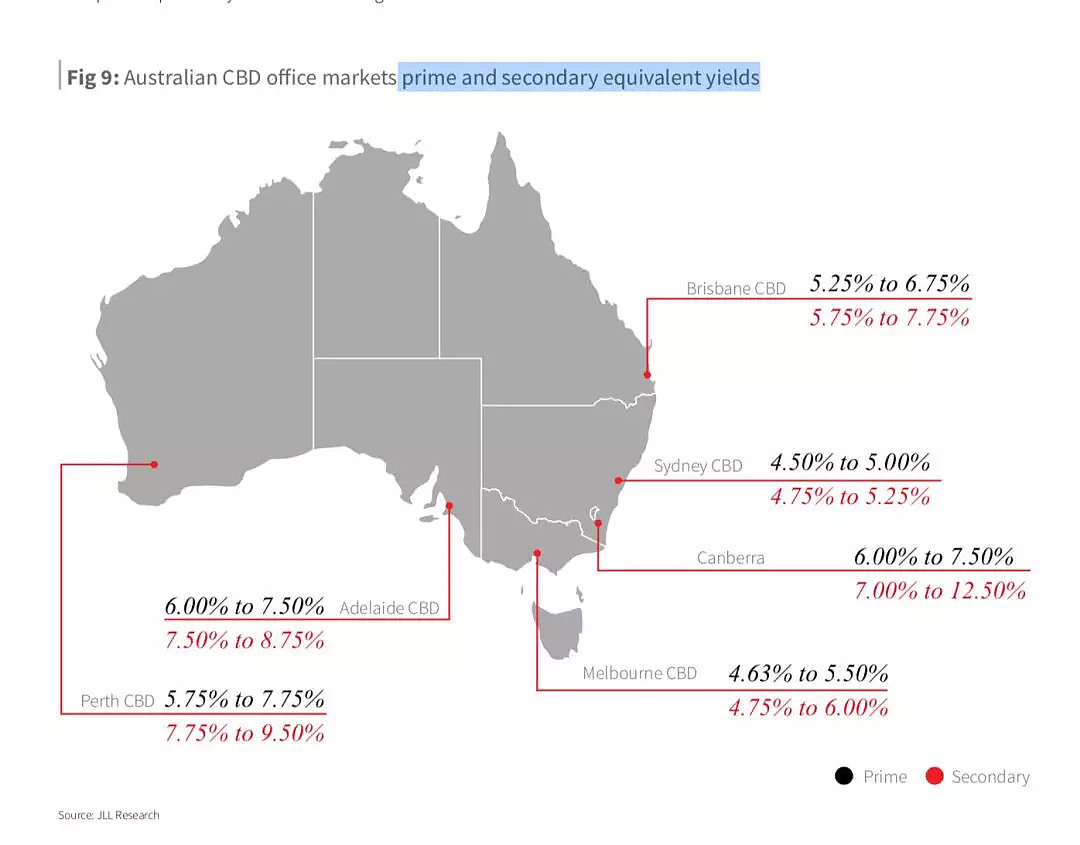

反观商业类物业,下图以澳洲首府城市CBD的租金作为比较:

不论是Prime还是Secondary级的office,其租金回报至少在4.5%以上。

诚然,只以租金评判商业地产是远远不够的。

但在如今大势回落时(本息同还,租金下调,房价下调),租金的重要性,不言自明。

关键词:资本增长

也许有的人会说,商业地产涨幅慢,我们投资房产要的就是增幅部分。

多年以前,我也曾这么认为。但是当你慢慢了解一个市场后,你就会明白,很多事情,并不是一两句话可以说清楚的。

就好像住宅地产过去几年经历过一轮疯涨,而身边的华人朋友享受到这样疯涨的案例并不多。

结果现在有人又回头来问我,现在是不是入市的好时机?

这种事,怎么可能用yes or no就简单地回答清楚呢?

我们来看几个案例吧。

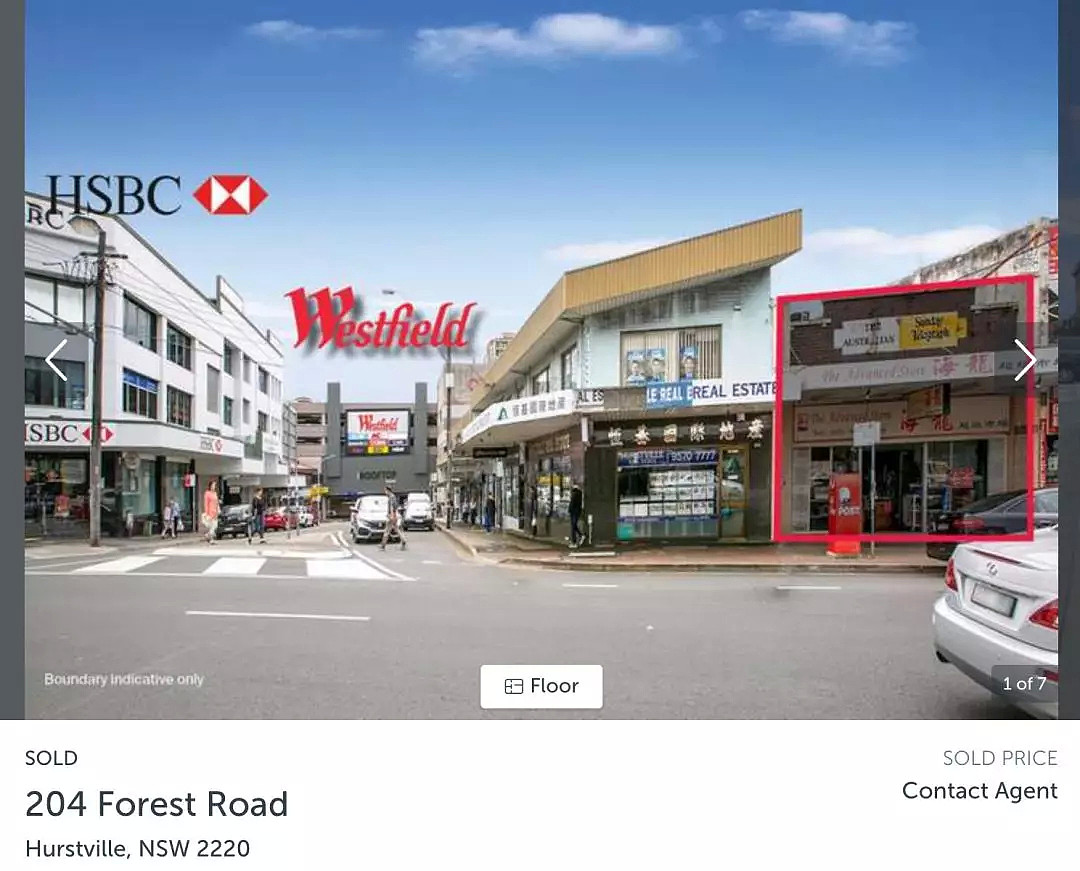

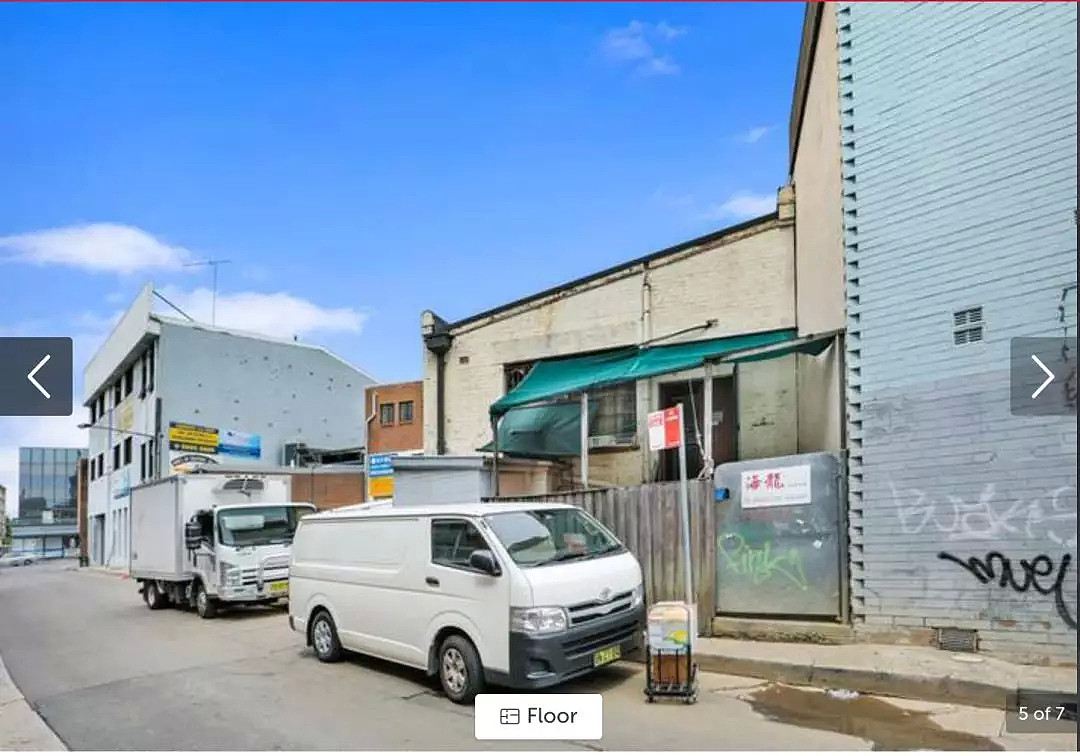

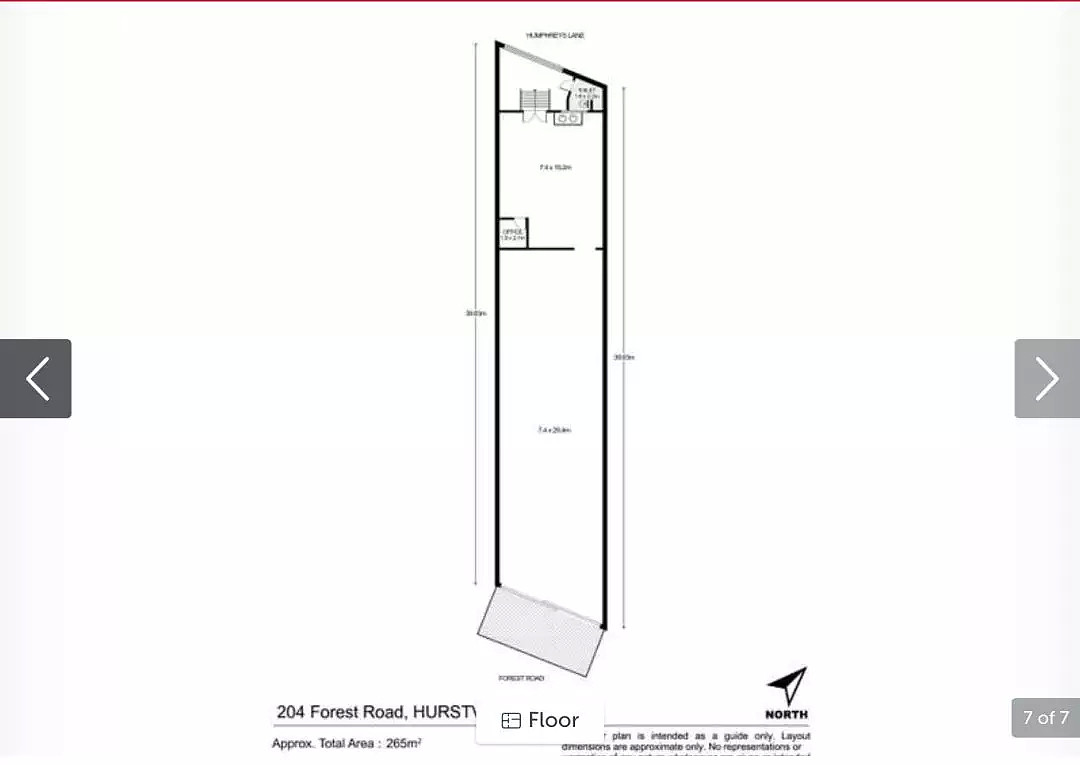

这是悉尼南区华人区Hurstville一个Retail的案例,2周前刚卖掉。

住在Hurstville的朋友可能很熟悉这家超市,单层占地265平。同一个租客逾15年,刚签的5+5新租约,年净租金回报为$110,293+GST,同时物业有翻新空间。

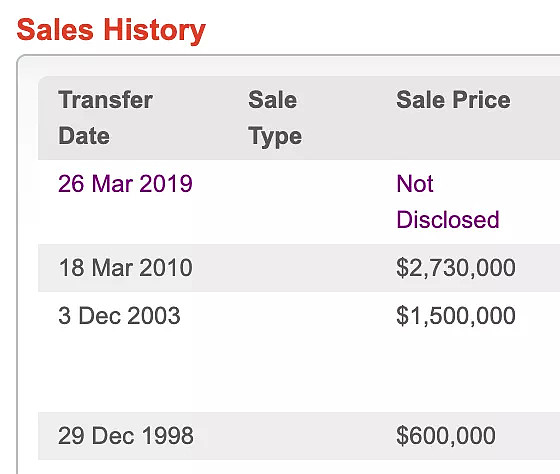

我们来看它的交易历史:

仅仅用时28天,在拍场以438万澳币售出。

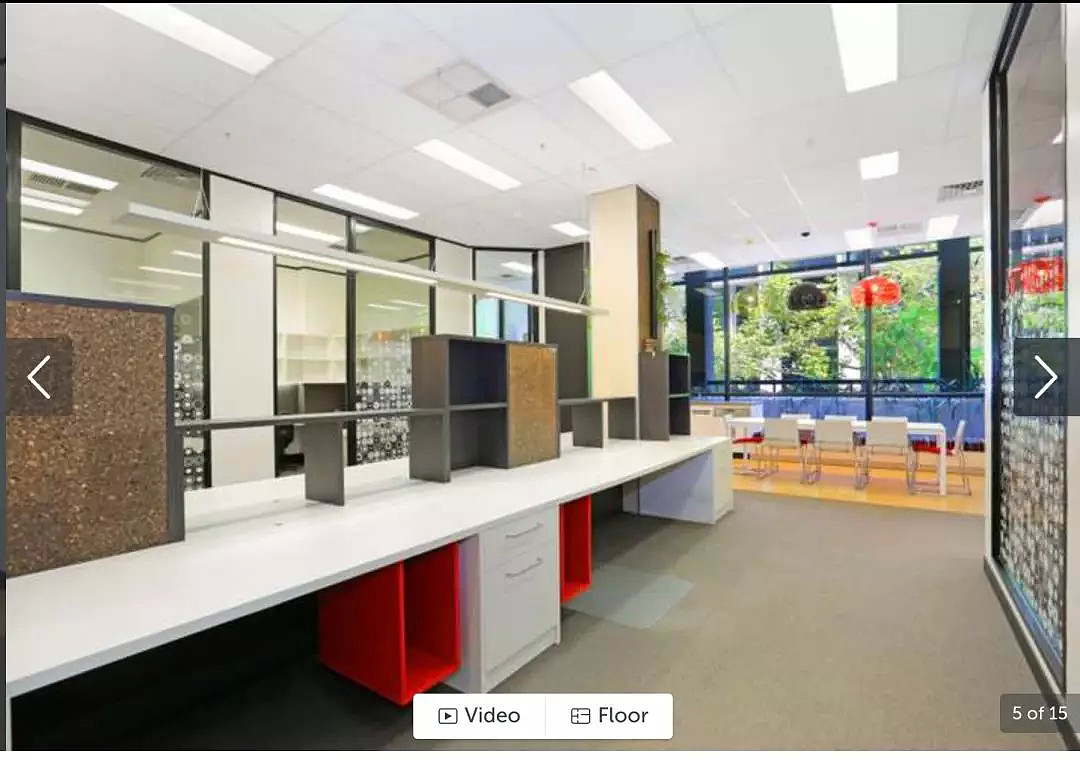

以上这套位于悉尼市中心,总建筑面积196平的office,做过小翻新。目前在售建议价为250万澳币。

其交易历史如下:

最后,我们来看一套位于内西warehouse的案例:

占地1800平,1500平的使用面积,地块可重新划分。

2018年底,仅用时47天以850万澳币成交。而2007年的买入价位220万澳币。

今天我们不去细说,这些物业为什么卖出这样的价格。

因为商业地产不像住宅地产,它要考虑的因素要多得多,比如政府规划(潜规则),商业地产的买家被潜规则是实打实的受益,而住宅地产的买家被潜规则那就真是潜规则了

。

而且值得一提地是,商业地产人为附加的价值空间要远高于住宅类地产,这些以后我们有空再细聊。

当然,商业地产对专业度要求也很高。不但要从物业本身考量,还要考虑区域的商业环境,同时更需要法律团队和会计师团队的协同,才能保证风险相对可控。

关键词:海外买家

说到商业地产,不得不说海外买家。

和住宅地产不同的是,海外投资人在入手澳洲商业地产时,是不需要支付海外附加印花税的。同时不需要支付FIRB申请费,基本和澳洲当地买家处于同等待遇。

因此在中高端预算市场,海外买家入手澳commercial,也见怪不怪了。可惜很多投资人对此还处于一张白纸的状态,天天心心念自己墨尔本的小公寓何时大涨。

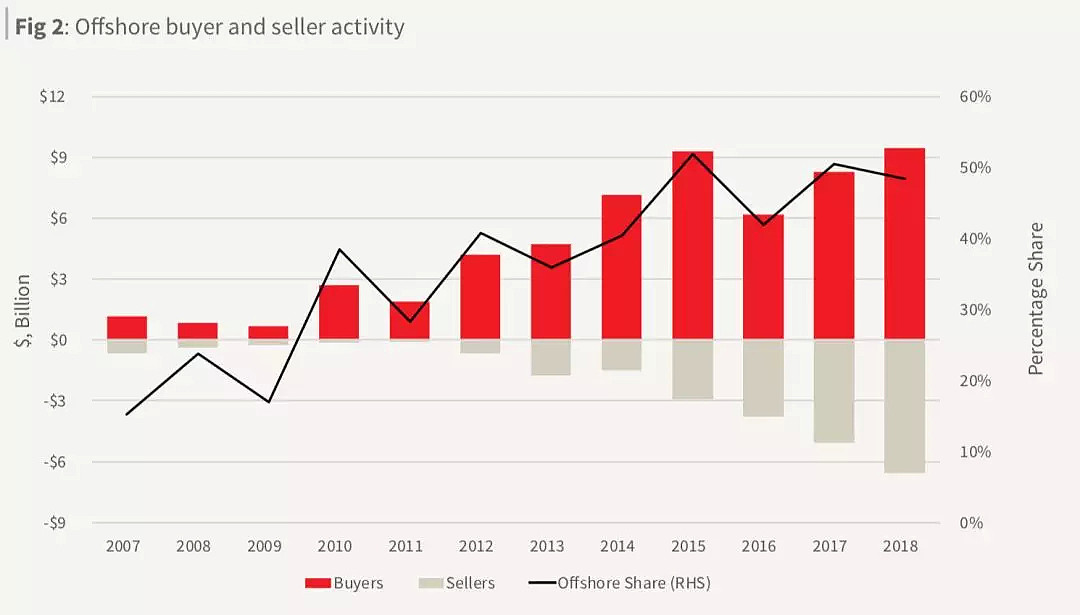

以澳洲office的CBD市场为例,截止到2018年底,海外投资人比例约占全澳总48.6%,即94.6亿澳币。排名前三的分别为加拿大,美国和新加坡。

下图为2007-2018年,境外投资人在澳CBD投资的Office类型总体趋势。

总结

在“变有钱”的设想里,我的point不是有钱,而是“变”。

很多人在房产投资上,总在强调portfolio(投资组合),好像东南西北各买一套,公寓house都得有,这个portfolio就做好了。

拿脚后跟想,都不会认为房产投资组合是这么容易的事。

简单点说,商业地产在租金表现上要好于住宅地产。

在住宅地产租金疲软的时候,加入商业地产的组合才更符合如今Portfolio的调性。

与其说不要把鸡蛋放在一个篮子里,不如说不要都买鸡蛋,可以试试鸭蛋鹅蛋嘛。不是蛋的话,能吃也好嘛。

这种portfolio要想经得起推敲,是需要花大量时间,才能为每位投资人量身定做好适合的策略。

我在成立DAWU买家服务机构(房产投资顾问管理公司)的初衷,就是要让国内外想把澳房投资这件事做好的朋友,打破信息不对称,打破有限的物业类型,打破个人有限认知,而取得最好最大的投资收益。

澳洲房产对于国人来讲,经过了10年有余,你难道还没发现问题所在么?那种以产品为导向的选房思路早已经过时了!

因为不是你有钱,你就一定会投资。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64