债券结构化发行:模式与诉求

01

债券结构化发行的基本模式

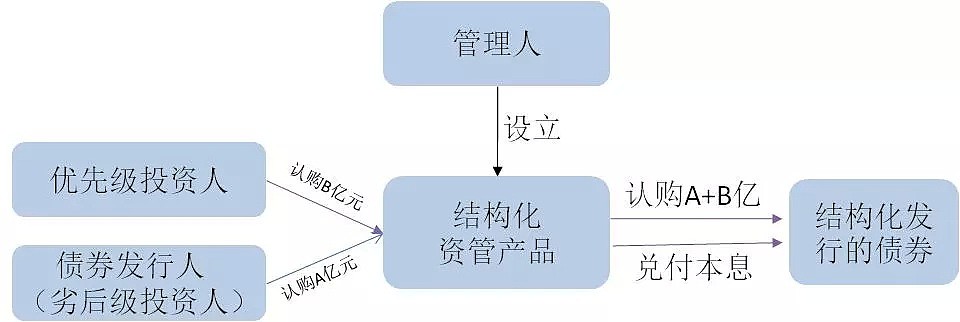

债券结构化发行的基本模式有两种,并衍生出各种变种:

模式一:发行人认购资管产品的劣后级A亿元(少数情况下是认购平层A亿元),资管产品的管理人再通过市场化方式募集优先级资金B亿元。(A+B)亿元资金用于认购发行人的债券。发行人实际融资B亿元。

有时候为了更加隐蔽,发行人并不直接认购资管产品劣后级,而是通过一个过桥方认购。

如果是已经存续的资管产品,也可以是产品先认购债券,发行人得到资金后再将A亿元投入资管产品。

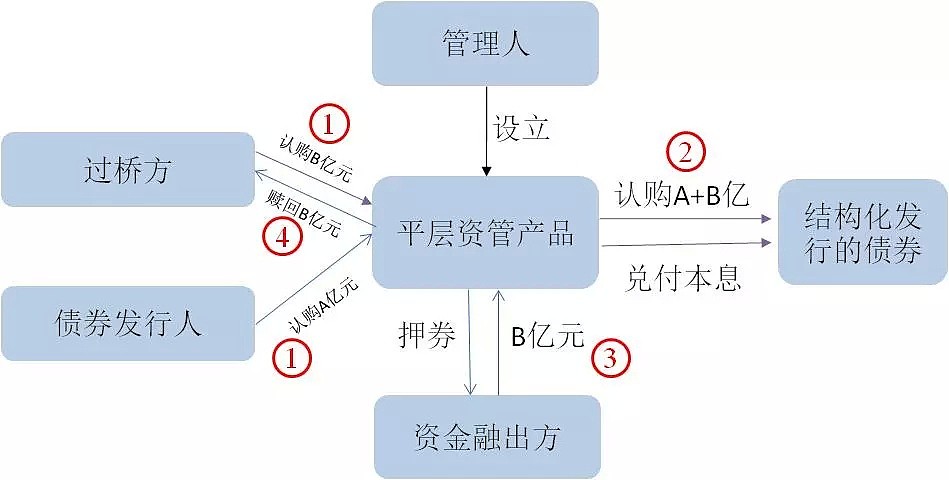

模式二:发行人认购平层资管产品A亿元,并委托一个过桥方认购资管产品B亿元,(A+B)亿元资金全部认购发行人的债券。发行人实际融资B亿元。

接下来资管产品的管理人将发行人债券进行质押回购融资,融入B亿元,过桥方赎回退出。此后,管理人需要不断在市场上进行B亿元的滚动融资,维持杠杆,直至债券兑付后,管理人将兑付资金偿还质押回购融资后,剩下的部分返还给发行人,产品结束。

实际情形中,操作可能更多样化。比如过桥方的资金B亿元可能也是发行人或发行人的关联方提供的,这种情况下发行人实际上是在过桥方退出后才得到了实际融资。

再比如,过桥方并不将资金投入资管计划,而是先在市场上认购发行人的债券B亿元(代持)。资管计划一开始只有发行人认购的A亿元,购买债券A亿元,然后将债券进行质押回购融资B亿元,用这笔钱从过桥方手中将代持债券接回。

在某只债券发行过程中,投资者可能全部采用结构化方式,也可能部分采用结构化方式,但这不影响本文对结构化发行部分的分析。

02

债券结构化发行是多赢的选择吗?

在流动性宽松、市场风险偏好修复的大背景下,债券结构化发行之所以盛行,在于其照顾了各方的诉求。

对于发行方来说,虽然实际融资额度有所减少,但保证了发行成功,也许还能降低发行利率,同时在市场上产生了正面的宣传作用,提升了银行和其他投资者对本企业的信心,有利于接下来融资计划的开展。

对于资管产品管理人来说,做大了管理规模,可以提高市场排名并获得管理费收入。

对于承销商来说,这类债券本来可能存在发行失败风险,但通过结构化发行保证了债券发行成功,将“发不出去的债券”发出去了,增加了名义发行规模和承销费收入,可以提升承销业务规模的市场排名。当然,如果最后债券违约了,承销商可能也会受到一定的惩罚。

对于过桥方来说,可以获得一笔过桥费用。由于资金占用时间一般比较短,所以年化之后的收益往往比较可观。当然,极端情况下,如果资管产品不让过桥方退出,则过桥方就沦为了“接盘侠”,但这种情况一般较少。

03

债券结构化发行的风险

当发行人偿债能力恶化或市场风险偏好降低、流动性收紧时,结构化发行的风险就会显现。在不同的模式下,风险的表现形式有所不同,不同的参与方承担的风险也不同。

在第一种模式中,主要是信用风险,当发行人无法全额偿付债券本息、构成违约时,资管产品的投资者会遭受损失。如果发行人认购的是劣后级,则优先级投资者损失的利益为未兑付本息超过劣后级的部分。如果发行人认购的是平层,则所有投资者都会同比例的遭受损失。

在第二种模式中,流动性风险更为突出。发行人往往由于资质较差、无法通过市场化方式完成全部债券的销售,被迫采用结构化方式发行。如果市场不接受这类资质较差债券作为回购业务的质押券,资管产品就会出现流动性危机,融资无法滚续,导致回购交易违约。

在模式二的流动性风险下,一旦爆出风险,各主体承受的损失也不同。对于发行人而言,资管产品可能被迫折价抛售债券,以偿还回购资金,造成债券价值下跌,既会直接影响作为资管产品委托人的发行人或关联方的利益,又会间接影响其他债权人的信心,对企业继续融资不利。

对于资金融出方(逆回购方)而言,与发行人、资管产品存在严重的信息不对称,并没有有效的手段用于辨别质押券是不是结构化发行的,从而承担了额外的风险。一旦回购交易违约,可能需要通过折价卖出质押券收回资金。而这类债券资质不佳,可能导致无法收回全部资金,进而遭受实质损失。

对于资管产品的管理人而言,如果卖债所得不足以偿付回购资金的话,可能会被对手方追偿,被迫以自有资金承担损失。特别地,如果是券商资管,采用券商结算模式且将柜台户开在自家营业部的话,由于证券公司需要担保交收,产品违约后需要垫付结算资金,损失更是直接兑现。

除了上述风险外,发行人和资管产品的管理人往往存在利益冲突。发行人希望管理人不要抛售债券,维持债券市值,这对发行人的融资有利。但管理人更追求保护自身利益。在这种背景下,因为发行人或发行人的关联方往往是投资者的角色,所以能够对管理人决策施加干预。发行人可能通过各种手段干预、阻挠管理人卖债。比如不允许管理人偏离市场估值抛售债券、威胁债券到期不予兑付、提起法律诉讼等等。

当前市场环境下,债券结构化发行较困难,如果发行人后续不能继续通过结构化发行等方式融资,则存量的已发行债券违约风险也会上升。

04

债券结构化发行的风险传播:城门失火,殃及池鱼

由于结构化发行的债券的潜在风险较大,金融机构自然希望进行规避。但如上文所述,某一只债券是否结构化发行,从表面很难判断。资管产品管理人在利用债券质押融资时,也不会向对手方披露历史交易记录和投资者名单。

由于相关风险难以把控,金融机构可能选择采取“一刀切”的方式,将可能涉及结构化发行的债券和资管产品全部拉进“黑名单”,比如不跟任何结构化资管产品做交易,不接受任何低资质债券入库。由此可能导致个别产品的风险迅速蔓延至整个市场,且波及范围超过结构化发行产品本身的范畴,造成非银机构融资困难,导致流动性分层加剧和等级利差扩大。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64