用「空头」思维做股票研究 WSX

“我们宁愿要与共识一起犯错,也不要逆共识而成功。犯错时的耻辱感,远大于正确时的成就感。”

——约翰·梅纳德·凯恩斯

在人类进化的初期,我们的祖先靠着抱团取暖渡过了茹毛饮血的时代。但这并不意味着在股票市场可以顺应人性的本能反应,肆意抱团。历史上无数次伟大的泡沫提醒我们, 在某些关键的时刻,你必须要敢于逆流而上,挑战市场共识,否则都是悲剧收场。

然而,在实际的股票研究中,多数投资者的底层逻辑本质上是基于市场共识的思考,在研究前已经有了立场,自然难以理性客观地做出相应判断,容易掉入共识的陷阱。其次,这属于「多头」思维,方向是追求深度、远度和角度。虽然这种方式没错,但其耗费的时间和精力通常并不能够取得同等的研究成果,多数股票到最后发现并不值得买入。

那么,既然到最后是不能买入,为什么不在开始就以此为切入点呢?

换言之,我们可以通过「证伪」的方式去接近真相,用「空头」思维做股票研究。如果不能给sell rating,至少意味着可以持续观察,耐心等待买入时机。

01

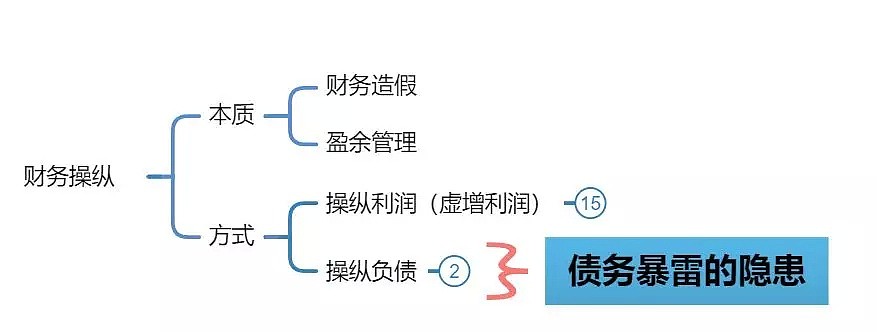

「空头」思维有两种,一种是财务操纵,另一种是非财务操纵。

财务操纵层面,包括财务舞弊(财务造假)和财务粉饰(盈余管理)两种情况。财务造假基本是公司管理层组织的,在财务报表中蓄意错报、漏报财务数据,以虚构利润为目的的系统性造假。盈余管理是在会计准则的框架之内,在不越界为财务造假的底线之上,管理层过于主观地运用或刻意迎合会计准则,以达到操纵利润的目的。

不过,盈余管理与财务造假存在本质的不同(是否违法),尽管二者在很多时候经常无限接近。另外,绝大部分上市公司会想尽一切办法让自己的报表更好看,即使是垃圾公司仍然能够靠着财务游戏活很久。所以,请不要轻易扣动扳机,做空的难度远高于做多。

具体操纵方式上,分为操纵利润和操纵负债,后者主要是通过隐性负债(表外融资)的方式,或利用子公司大额借贷,或融资租赁,或大股东私人的民间借贷。

一般来说,隐性负债在没有暴雷前需要偿还高额利息,因此,如果一家企业每年很赚钱却派息极低,甚至不派发股息,或自由现金流极差,却无法给出合理解释,那么各位投资者就要打醒十二分精神了,毕竟不是每个人都是巴菲特,可以将企业盈利越滚越大。

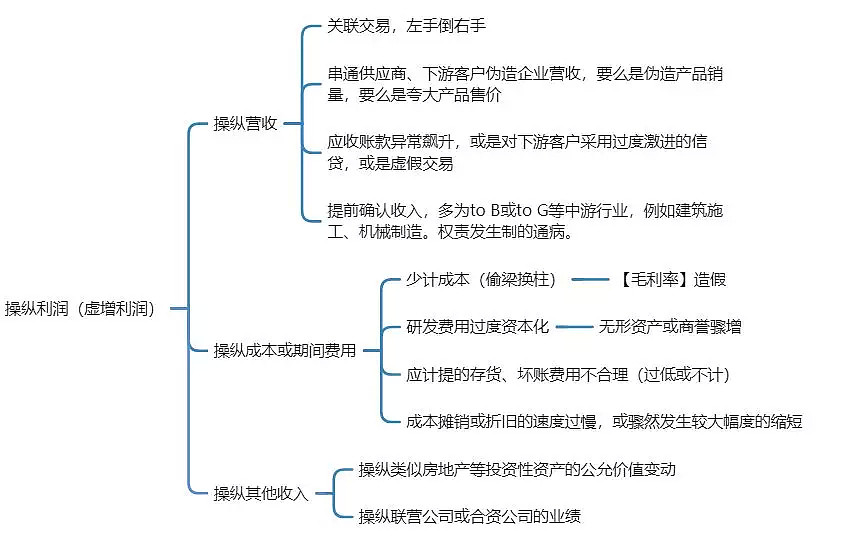

操纵利润方面,分三种方式,一是操纵营收,二是操纵成本或期间费用,三是操纵其他收入。

操纵营收很好理解,只有极少数的企业的毛利率和净利率每年都保持上升。毛利率能够逐年上升,只有两个原因,第一、公司有提价的能力,第二、公司能不断压缩成本。而成本的压缩空间有限,所以毛利率能持续上升,大部分是因为公司有提价能力,能做到这一点的公司非常少。

所以,绝大部分造假公司为掩人耳目,只能从营收入手。

方式上,主要有两种,一种是关联交易,左手倒右手。另一种则会涉及到更多利益群体,串通供应商和下游客户伪造营收。但无论哪种,最终都需要通过财务报表上的其他项目来消化,较为常见的是应收账款和存货。

来源:天风证券,财务造假的“流程”

而通过营收做盈余管理,最为常见的,是通过应收账款,例如某些年度行业不景气,企业会对下游客户放宽信贷额度,但这也就埋下了坏账的风险。

其次,绝大多数企业的财务报表都是基于权责发生制,报表营收跟实际营收存在时间差,部分企业会通过提前确认收入的方式来操纵营收,多发生在to B或to G等中游行业,例如建筑施工、机械制造等行业。所以,从盈利真实性的角度思考估值,中游行业的估值自然对直接面对消费者的下游行业存在估值折价。

除了营收外,成本或期间费用也是企业财务造假和盈余管理的重灾区。

成本层面,一般是少计成本,造成企业毛利率相比于同行偏高或难以置信的稳定。或偷梁换柱,但日积月累,最终或演变成更大的灾难。

费用层面,对于科技和生物制药等研发型企业,多通过研发费用资本化的方式调节利润,造成企业的无形资产或商誉高企。而对于大多数传统企业,则是通过存货、坏账拨备、折旧和摊销等项目。一般来说,对于这类操作,“是否合理”是投资者需要谨记的原则,如果某间企业在某个财年出现上述项目的异动,而无法给出合理、可信的解释,嗯,sell rating!

其他收入层面,则更多是财务游戏,多通过房地产等投资性资产的公允价值变动调节利润,而这完全是账面游戏,如果企业不将其处置,根本与投资者没有一毛钱关系,这也是为什么需要特别重视企业的经营性盈利。

另外,通过操纵联营公司或合资公司的业绩也是强有力的财务造假和盈余管理方式,很简单,一个上市公司在理论上可以有无限多个子公司,可以开展无限多项非核心业务。所以,如果某间企业在过往多年都是靠非核心业务的盈利在支撑盈利,而在未来又看不到明显的业务拐点,嗯,sell rating!

总言之,在财务操纵方面,投资者需要谨记的,是常识。企业声称赚到钱(Net Income, EBITDA)和企业真的收到钱(Cash Flow)完全是两回事!在通过时间纵向和行业横向的对比后,如果某间企业无法对报表上的异常数据给出合理解释,就删除自选股吧。数千只股票,不差这一只。

02

非财务操纵的「空头」思维,广为人知的是《大空头》式的泡沫破裂,但资本市场的泡沫是常态,你又该怎么确定泡沫会破裂呢?The market can stay irrational longer than you can stay solvent,很多时候光看基本面是不够的,啤酒也是需要泡沫才好喝。

所以,问题的关键在于泡沫是否过量。

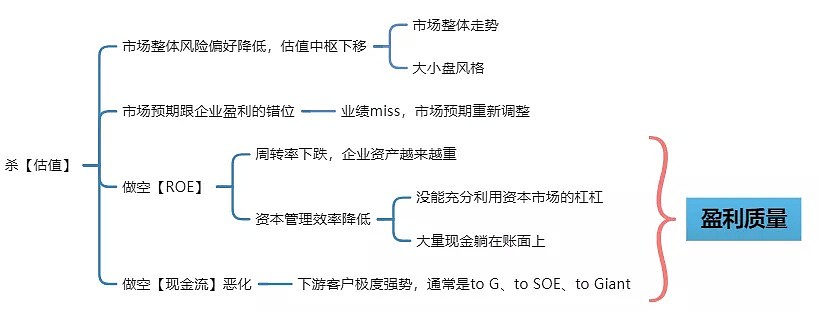

按照冯柳大佬的框架,可以分为杀估值、杀盈利、杀逻辑三种挤泡沫的方式。

杀估值,最为常见的有两种,

一种是市场整体的系统性风险。因为beta的存在,绝大多数股票都难以独善其身,所以在熊市环境,市场就会做空高beta的股票。但股票市场不是if A then B的游戏,就拿A股市场近年的A50行情,在市场整体萎靡和地缘摩擦的氛围下,A50依旧可以持续将空头打爆。所以,这种做空需要结合大小盘风格进行判断。

另一种是市场预期跟企业盈利的错位。尽管金融市场是预期的游戏,市场预期多数时候都跑在企业盈利前,但就好像狗和主人的故事,小狗因为狗绳的存在,不可能永远疯狂往前冲。这类做空机会,一是需要对市场预期有明确的了解,具体方式可以通过查阅卖方的报告,和判断大型卖方的模型假设是否过于激进;二是耐心等待企业盈利的公布,结合第一个条件在短时间内立刻做出业绩判断,例如如果业绩低于市场预期10%,估值是否也需要调整10%。尤其在熊市氛围下,业绩miss将大概率导致市场预期往愈加悲观的方向想象,导致估值大幅下挫。

最后比较少见的,是通过盈利质量的杀估值,或做空ROE,或做空现金流状况。需要强调的,这类做空机会需要非常丰富的经验和知识沉淀,千万不要自以为是,你需要精准判断市场的核心视角。一般来说,这类机会多存在于【高关注、高买入】类的明星企业,市场的极高预期导致公司业绩容不得一丝瑕疵。

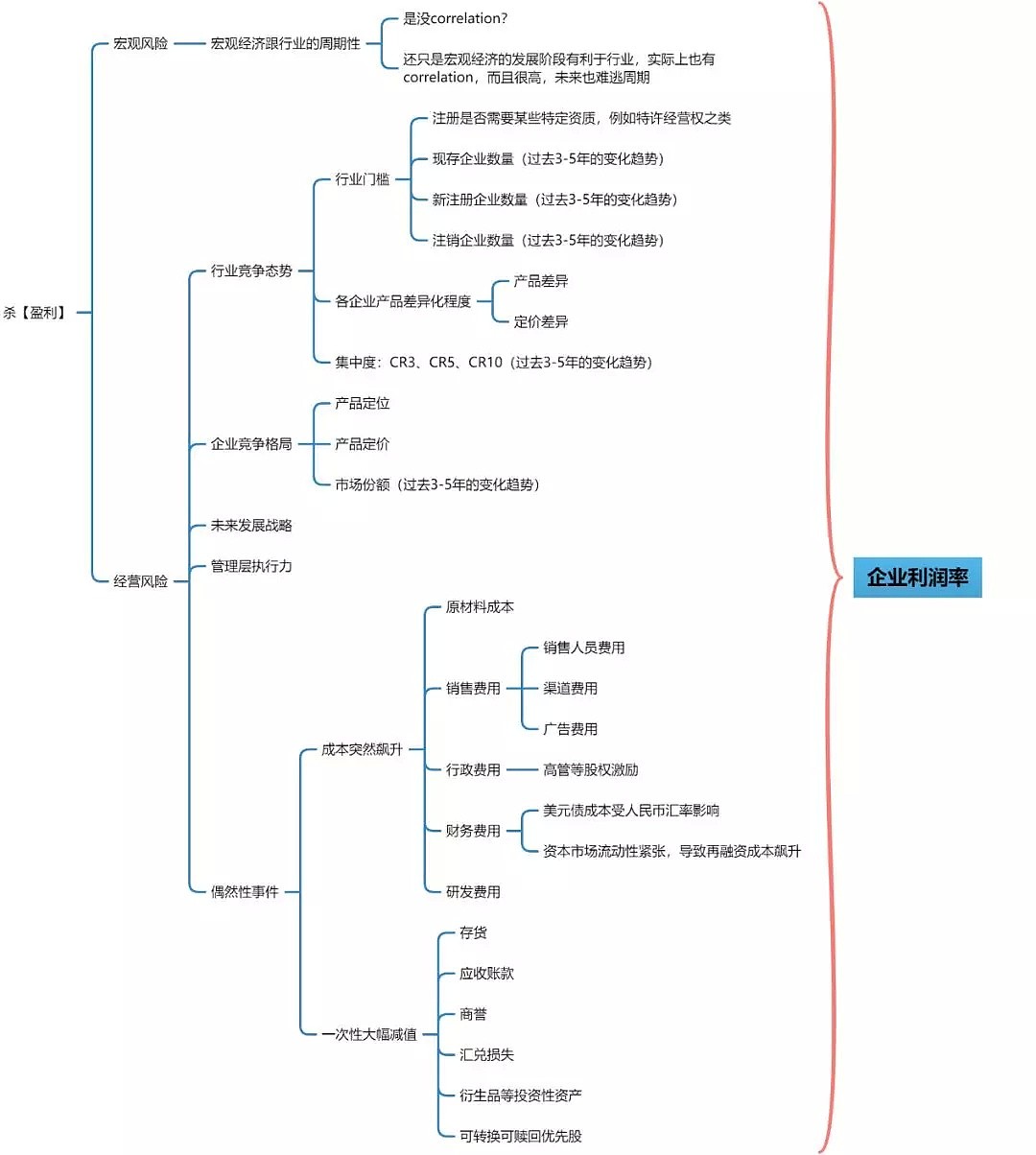

而如果说杀估值的艺术成分居多,那么杀盈利就需要实打实的研究了。

03

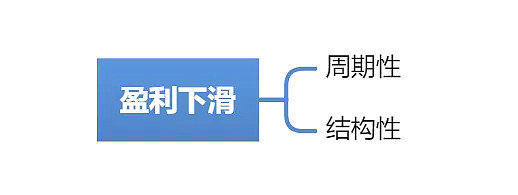

杀盈利,顾名思义,就是你觉得企业现阶段的盈利水平无法维持,未来将持续下跌,或大跌。但人有求生欲,企业更有,在企业盈利下滑的道路上,管理层势必想尽各种方式去维持盈利水平。所以,这就意味着我们必须寻找连管理层都无力回天的时刻。

企业盈利的下滑分两种,

一种是周期性,属于相对短期的交易,你需要比市场看到更多的盈利下滑,或者更早看到盈利下滑;另一种是结构性,通常来自于企业竞争格局的变化,或者干脆就是技术进步导致整个行业被取代了、被颠覆了,这种可以是中长期的交易。

周期性不难理解,宏观经济有周期,行业有周期,产品有周期,库存有周期。其中,宏观经济的周期性相对显著,但需要提醒投资者的是,宏观风险很小的企业可能只是某个阶段宏观政策利于他,并非它与宏观经济的相关度很低。实际上这种correlation有可能很高,在未来的某个时刻也难逃周期的魔咒。

结构性的盈利下滑,先说非逻辑层面的破裂。在企业竞争格局之前,还有行业竞争态势的变化。按照邱国鹭的话讲,“宁可胜而后求战,而不战而后求胜”。百舸争流的行业,增长再快也很难找投资标的。不过,市场总是执着于追求短期的热点,宁可买错,不愿错过。但索罗斯只有一个,不是每个人都可以在泡沫中全身而退。因此,这也就不断为空头积累势能,耐心等待行业进入价格战博弈的阶段。

而竞争格局的恶化,更多是基于未来行业发展演变的思考,简单讲,就是谁掉队,甚至谁被淘汰。

一方面,在行业增速放缓的阶段,每家企业都会想方设法继续抢占市场份额,因此,如果没有技术优势、成本优势、渠道优势和客户粘性的企业,就极其危险,尤其在需求同质化的行业。另一方面,则源自大行业下细分行业的互相绞杀,例如互联网广告行业,短视频的异军突起导致社交媒体和资讯媒体的广告收入面临巨大压力。

其次,需要提醒投资者的是,因为竞争格局的恶化,许多企业的股价低位是典型的价值陷阱。商业世界不是打游戏,许多企业在掉队后就再也回不去了。

最后,则是偶然性的事件导致企业利润率在未来一段时间面临巨大压力,多发于to B的中游行业。上游原材料价格暴涨,而下游客户具有极强议价力,无法传递价格,只能自己咽下。

04

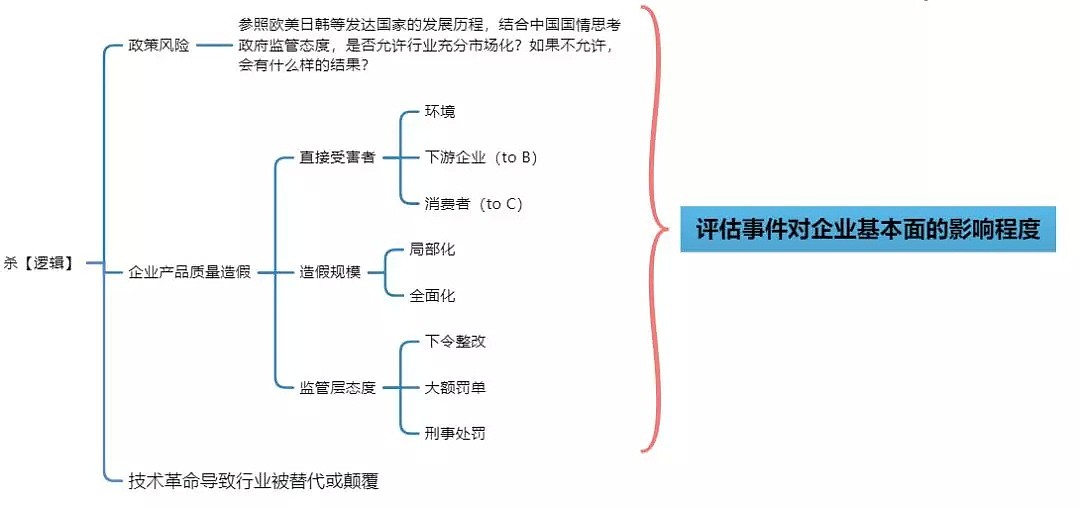

杀逻辑,比较常见的,是企业盈利仍在持续增长,但企业股价却一路下跌。究其原因,市场预期企业现阶段的商业模式或成长逻辑遭到破灭,或者是技术革命导致该企业或该行业在未来将被取代或颠覆。

其中,最为典型的,是政策风险。例如民促法,就直接将2017年市场疯狂追逐的教育股击倒,红黄蓝(RYB.US)所处的幼教行业更遭遇重击,民办园一律不准单独或作为一部分资产打包上市。上市公司不得通过股票市场融资投资营利性幼儿园,不得通过发行股份或支付现金等方式购买营利性幼儿园资产。

换言之,在思考行业的发展过程中,虽然需要参照欧美日韩等发达国家的发展历程,但也要充分结合中国国情思考政府监管态度,例如是否允许行业充分市场化?如果不允许,会有什么样的结果?

其次,是企业产品质量造假导致的杀逻辑。这种严重性可大可小,可以从“直接受害者、造假规模、监管层态度”综合判断,如果是三聚氰胺之类的,基本没得救。

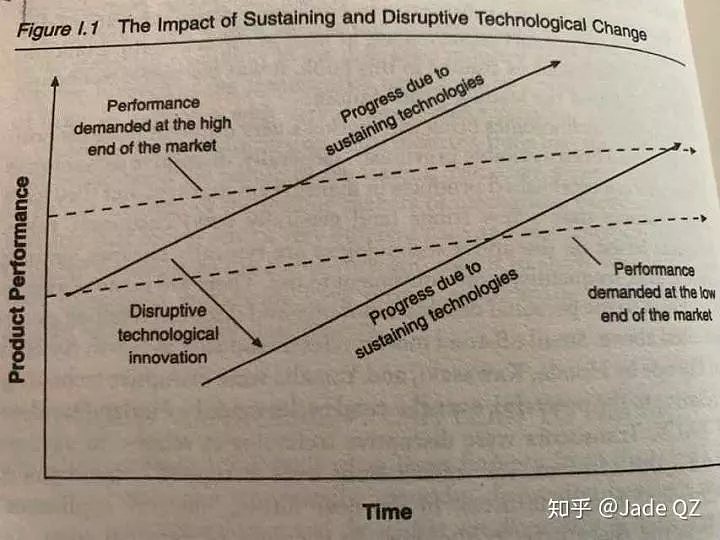

最后,比较有意思的技术革命。众所周知的是跨界颠覆,例如手机取代数码相机,例如互联网广告取代传统广告,例如社交媒体取代传统短信,例如流媒体取代传统电视等。

但少为人知的,是低端需求革命。

在《创新者的窘境:大公司面对突破性技术时引发的失败》(The Innovator’s Dilemma:When New Technologies Cause Great Firm to Fail)一书里,克莱顿·克里斯坦森(Clayton M. Christensen)提出了经典的大公司失败模型:

第一步:大公司的现有技术服务主流市场,有更好的性能,但只做极少的渐进改善。而同时,小公司拥有的颠覆性技术刚开始往往性能较差,不能服务高端的主流市场需求。但它价格更低、使用更简单便捷、更新迭代更快,在早期可以先切入大公司不屑于服务的低端新兴市场。

第二步:随着时间推移,颠覆性技术的性能改善速度更快,随后开始超越现有技术的性能表现,能够服务高端主流市场的需求。然而,大公司却对颠覆性技术的投入犹豫不决,因为它不符合短期的财务逻辑:市场不大(前期覆盖的是小众市场),拉低利润(颠覆性技术的价格和刘润率都更低),缺少协同(大公司的现有客户在早期不需要使用颠覆性技术的产品)。不仅如此,大公司臃肿的组织结构和审批流程,也让它动作缓慢。

第三步:随着颠覆性技术性能进一步改善,小公司快速抢占市场,向上争夺大客户。而大公司由于对颠覆性技术的投入滞后,不仅丧失了新兴的市场机会,也失去了存量客户。

总言之,一旦企业在资本市场的逻辑遭到破坏,千万不要留恋,尤其是港股市场,大概率将跌穿多数人的心理底线。

最后,再次强调的是,股票市场不是if A then B的游戏,尽管挤泡沫有三种方式,但许多时候都是混着来,从一开始的估值杀最终演变成逻辑杀。所以,投资者需要清楚知道市场的核心视角。其次,从安全边际的角度出发,估值倒推的做空相对安全有效,高估值势必高预期,高预期势必无法容忍瑕疵。

参考资料:

1.《卖方研究员的自我修养》,洪灏;

2.《财务造假的特征与识别—— 一个评分模型的建立》,刘晨明;

3.《选股就是选风险:浅谈选股中面临的三类风险》,明看港股;

4.《企业服务创新者的窘境:Salesforce如何颠覆Siebel》,Jade QZ;

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64