创业板的情人节大礼包:再融资新规“大松绑”, 定增价打8折、锁定期减半,这些行业受益最大

来源:华尔街见闻(ID:wallstreetcn)周觅,文中观点不构成投资建议。

2月14日晚间,证监会对外公布《关于修改〈上市公司证券发行管理办法〉的决定》和《关于修改〈创业板上市公司证券发行管理暂行办法〉的决定》两份决定,堪称情人节送出的政策大礼包。

本次再融资规则公开征求意见,其实是证监会2019年11月8日征求意见稿的最终版。

华尔街见闻注意到,在本次再融资规则落地的官方新闻稿中,证监会指出其目的除了“为深化金融供给侧结构性改革,完善再融资市场化约束机制,增强资本市场服务实体经济的能力”外,还新增了“助力上市公司抗击疫情、恢复生产”的内容。

显然本次再融资新规也有促进市场活力,恢复市场生产活动的目的。

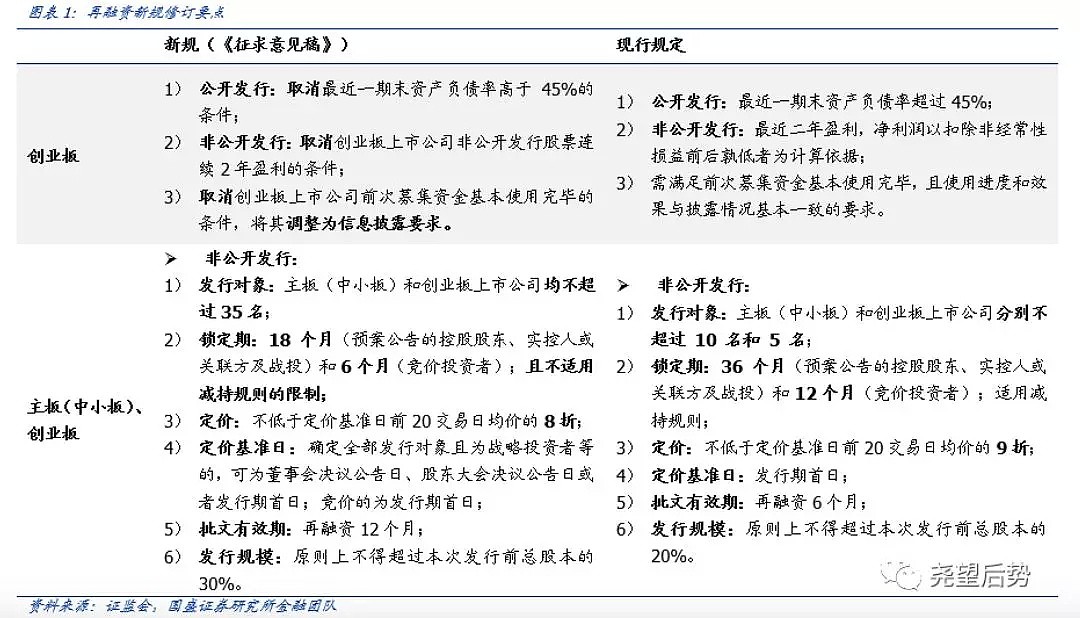

与征求意见稿相比,主要的放宽条款均未发生变化。针对全部市场和创业板市场企业再融资制度的改革主要内容均以保留。从多个维度看,再融资新规较征求意见稿还有力度不小的提升。

其中对于创业板再融资改革的特殊规定方面 :

一是取消创业板上市公司公开发行证券最近一期末资产负债率高于45%的要求;

二是取消创业板非公开发行股票连续2年盈利的条件;

三是将创业板前次募集资金基本使用完毕,且使用进度和效果与披露情况基本一致从发行条件移至信息披露要求。

针对全部市场优化非公开发行制度改革方面 , 发行定价机制上 :

一是将发行价不得低于定价基准日前20个交易日公司股票均价的9折改为8折,

二是增加本次非公开发行股票的董事会决议公告日或股东大会决议公告日作为定价基准日。 定增对象数量上 ,将发行对象数量要求统一调整为不超过35名。

在锁定期方面

由现在的36个月和12个月分别缩短至18个月和6个月,且不适用减持规则的限制。

在批文有效期方面

将再融资批文有效期从6个月延长至12个月,与重大资产重组配套融资批文有效期匹配,且增加了发行选择期。

(截图来自国盛证券策略团队)

中信建投策略团队认为:通过这样的修订,再融资标准被放宽、融资规模扩大,降低了投资者参与风险,扩大了潜在盈利空间,降低资金参与门槛与成本,有利于提升资金方参与再融资愿望,增加企业寻找到资金的可能性,便于上市公司通过再融资补充资金或进行资产重组。

再融资和资产重组规则的优化可以改善上市公司流动性、降低资产负债率,有利于上市公司注入优质资产,提升市场基本面质量,夯实市场走牛的基础。

01

创业板走势受较大影响

其实在去年11月9日证监会向社会就再融资规则进行征求意见之前,创业板已经走出了一波独立行情。而到目前,创业板依然是三大指数中最强的一支,本周五一度突破2100点大关,创下3年来的新高。

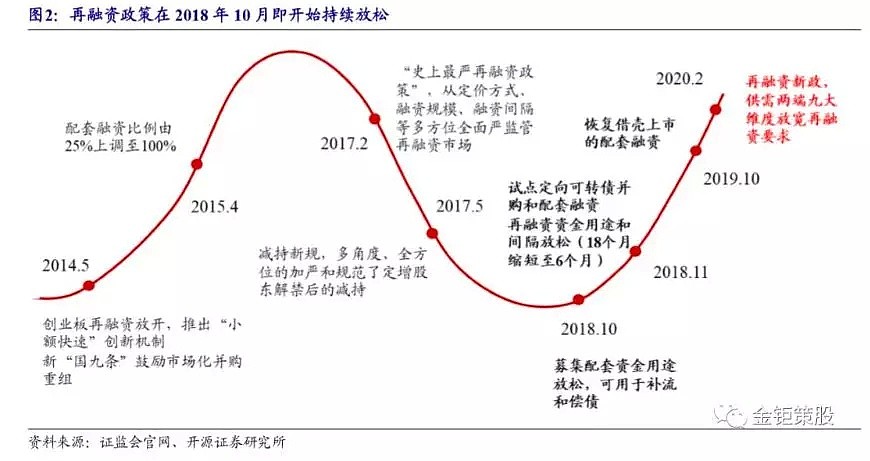

而在过去几年,再融资新规一直对创业板走势有着较大的影响。近年来A股市场的再融资相关政策大致经历了三个阶段,2014~2016年有所放宽,2017~2018年逐步收紧,2019年以来再度宽松。而创业板的走势也基本与其保持一致

02

主要受益板块

国盛证券认为,本次再融资松绑,以科技成长为主的创业板受益最为明显。

一方面, 放松非公开发行股票定价和锁定期限制,进一步提高了投资者参与定向增发的预期收益水平,减少了较长锁定期带来的风险暴露,有望明显提振投资者参与定增的意愿。

另一方面,降低创业板再融资门槛,也将进一步缓解以科创企业为主的创业板企业融资问题。

粗略测算,取消创业板非公开发行股票连续2年盈利的条件,可让当前创业板797家公司中的161家公司重新获得非公开发行的资格,数量占比20.2%,市值占比11.6%。

而取消创业板公开发行证券最近一期末资产负债率高于45%的条件,则可让550家创业板公司重新满足发行条件,数量占比69.0%,市值占比66.7%。因此,新规将在极大程度上拓宽创业板再融资服务的覆盖面。

总结而言,无论从创业板松绑角度、静态角度还是动态角度,受益最大的行业是成长类(TMT、医药)、部分中游类行业(机械设备、电气设备、化工、公用事业),受益最小的是消费类(纺织服装、休闲服务、食品饮料)、金融(银行、非银金融)、上中游类行业(钢铁、采掘)。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64