资管大佬Scott Minerd:市场正在进行一场超级去杠杆

导读:表面上看是疫情引发的经济活动停止导致了去杠杆,根本原因则是金融系统中杠杆过多。

在美国资产管理巨头古根海姆(Guggenheim)全球首席投资官Scott Minerd看来,金融市场出现了一个巨大的转折。

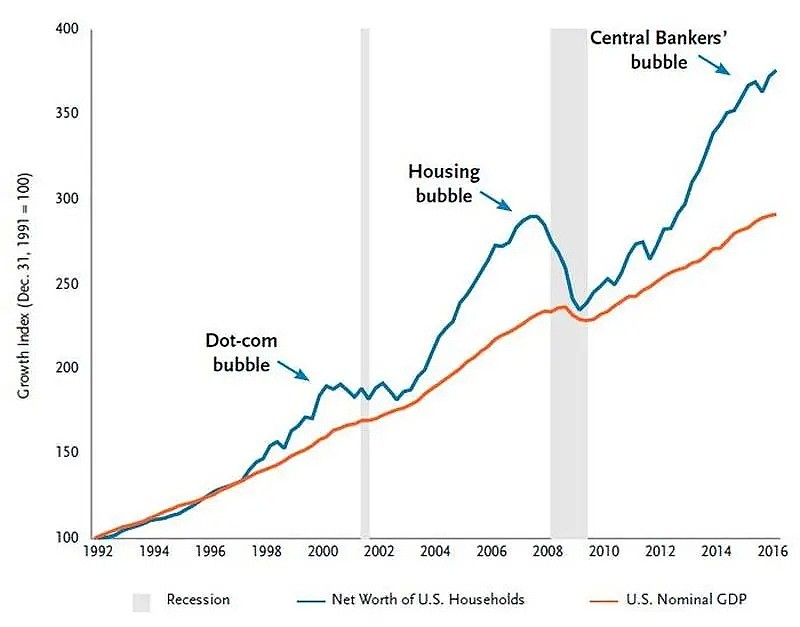

具体来说,以往的政策是鼓励整个金融系统加杠杆、鼓励投资者背负超额债务,而当前这样一种市场暴跌危机正是去杠杆的结果。

Scott Minerd在3月22日撰文称,刺激去杠杆的直接因素就是突如其来的疫情引发的经济活动停止,根本原因则是金融系统中杠杆太多,去除它们引发了融资和交易不畅。

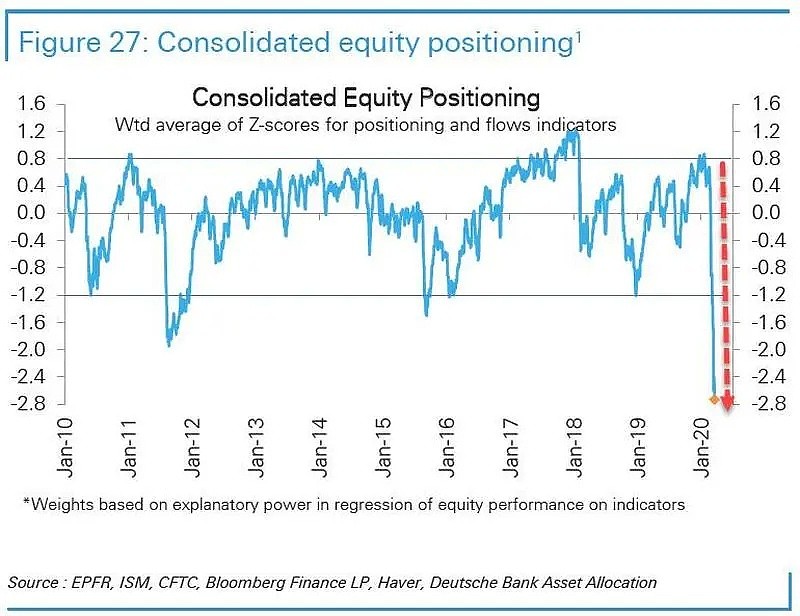

首批去杠杆的是对冲基金和共同基金(mutual funds),他们尤其是前者通常使用非常高的杠杆。华尔街见闻此前提及,一些做美国国债基差交易的对冲基金所动用的杠杆能高达50倍。

过去一两周,股市迅疾而猛烈的暴跌引发大量追加保证金的需求,从而导致对冲基金和共同基金被迫抛售部分资产头寸来变现,这个过程自然会出现大量去杠杆行为。

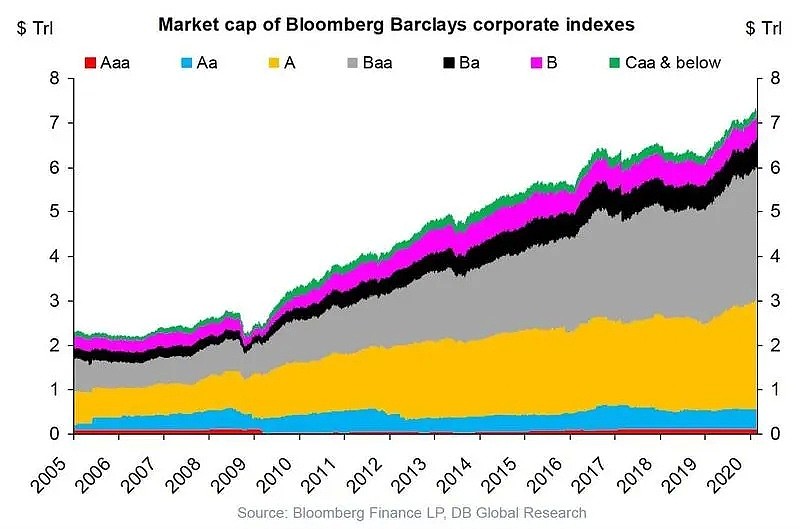

对冲基金和共同基金还只是金融体系高杠杆的一部分成员,其他成员包括航空公司、酒店、零售商、能源公司等。

“这些脆弱的行业正处于大规模的错位中。一些BBB评级的公司并不完全符合评级机构对BBB评级的标准,但评级机构通过对现金流量或资产的覆盖,并且接受了这些公司关于去杠杆的承诺,从而采取了宽容的态度。”Scott Minerd说。

美国投资级公司债市场上的主力军是BBB级企业债,尤其是能源债。据Scott Minerd测算,当前有大约1万亿美元的投资级公司债面临被降级至垃圾级的危险。考虑到垃圾债存量已经有1万亿美元,未来它们的体量可能会暴增一倍。

Scott Minerd对此忧心忡忡。他认为,虽然BBB级企业债相比于美国国债的利差有所收窄,但并不足以消除风险。

美国需要疯狂的QE

Scott Minerd称,在投资者忙于去杠杆的过程中,市场出现暴涨暴跌,美联储在这当中做了相当出色的工作,他们及时帮助金融系统尽可能地平稳运转。

然而,“我不认为我们现在已经走出困境。”Scott Minerd说。

有基于此,Scott Minerd呼吁财政+货币的双翼政策结构:

为了在市场上打好基础,我们将需要对商业和企业提供大约2万亿美元左右的资金池,这些资金要能迅速被企业获得,还要辅以由美联储提供的2万亿到4万亿美元的融资项目。

相比于按照行业实施制定目标的逐一救助,像这种结构才会更加快速更加有效率。

如此一来,按照Scott Minerd的观点,美国需要拿出的支持规模最高将达到6万亿美元,其中,市场需要的QE规模可能达到4.5万亿美元。据他估算,美联储的资产负债表可能因此而至少膨胀9万亿美元——那将是去年美国GDP体量的40%左右。

听起来是不是太吓人了?Scott Minerd可不这么认为:

想想日本央行的资产负债表已经相当于本国GDP的105%了,美联储在QE方面简直是谨慎保守。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64