恐慌中的资本猎手:对冲基金大佬如何将2700万变成26亿美元

PSC在其官网上发布声明宣布,已经退出之前一轮对冲操作,获得投资收益26亿美元,这笔对冲交易的成本(包括佣金)是2700万美元。单就这笔交易而言,阿克曼在大约不到一个月的时间内,就实现了投资回报接近100倍。

在这一轮美股市场动荡中,有人损失惨重,血流成河,当然也有人成功地利用了恐慌,顺应市场的方向,让自己赚得盆满钵盈,对冲基金Pershing Square Capital(PSC)创始人比尔· 阿克曼(Bill Ackman)就是其中之一。

3月25日,PSC在其官网上发布声明宣布,已经退出之前一轮对冲操作,获得投资收益26亿美元,这笔对冲交易的成本(包括佣金)是2700万美元。单就这笔交易而言,阿克曼在大约不到一个月的时间内,就实现了投资回报接近100倍。

Pershing Square Capital发表声明,宣布结束一轮对冲操作

阿克曼的这一轮“神操作”,可以说是从策略的实施、执行、到影响市场的情绪以及把握进入和退出时机一系列完美结合所带来的结果,我们可以简单回顾一下他是如何做到的:

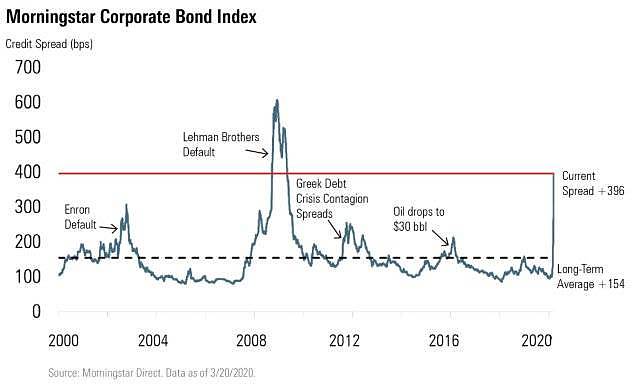

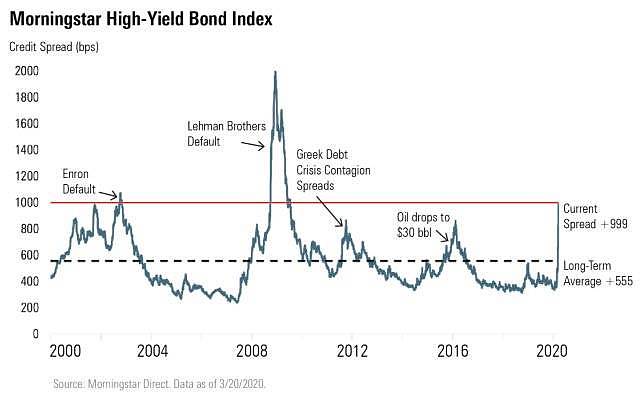

首先,在2月底,当市场中的信用利差(credit spread)在大约处于历史最低水平时,阿克曼大举买入投资级和高息信用利差产品,由于信用利差处在极低水平,因而在未来上涨可能性远高于下跌可能性。

信用利差简言之就是不同债券产品收益率的差异,当一支债券信用状况变差时,投资者所要求的回报补偿更多,因而其收益率要求会更高,信用利差随之扩大,因而阿克曼所押注的信用利差产品,在市场信用状况变差,投资者对信用状况产生担忧时,将会获利颇丰。

阿克曼巧妙地运用了疫情在美国的发展情况对信用市场的影响。2月底,美国新冠病毒疫情还没有全面爆发,市场情绪稳定,投资者对信用状况无虞,信用利差处于历史低位。

接下来,情况发生了变化。疫情在美国快速发展,确诊感染人数和死亡人数不断上升,美国的应对措施也不断升级,从国家宣布紧急状态,到越来越多的州宣布“就地隔离”,减少人员密集度,停工停产范围不断扩大。

市场开始陷入恐慌,美股市场在10个交易日中发生4次熔断,在短短不到一个月的时间内,市场从历史性高位跌入熊市。

阿克曼此时不失时机地出来露了一下脸,3月18日,他在早盘时间接受了对市场影响力最大的美国财经电视CNBC近半小时的采访。

在采访中,电话中的阿克曼表现的极度悲观,他的声音颤抖、憔悴,一度甚至声泪俱下,大声疾呼现在的情况是“地狱来临”,如果不紧急关停整个国家,“美国就会走向末日”。

在他的一系列极度悲观的言论之下,市场也“不负所望”地大幅下挫。当天标普500指数在盘中再度触发熔断,收盘跌幅超过5%,道指失守2万点关口。市场的恐慌情绪几乎达到顶点,阿克曼的采访成功地给已经负重不堪的市场又带来了沉重一击。

在市场恐慌情绪蔓延之际,信用利差开始飙升。截至3月20日这一周,晨星投资级信用利差指数平均飙涨299个基点至396点,高收益债券指数平均上涨643个基点至999点。

由上图可见,即便如此,目前信用利差水平还是远远低于金融危机期间雷曼兄弟违约事件时的信用利差,目前水平与安然事件危机时差不多。

这样的结果并不意外,因为2008年金融危机,是一场真正的流动性和信用危机,信用违约事件从金融业不断扩大蔓延至其他行业,信用利差涨到惊人的高度并不难理解。

目前由新型冠状病毒所引起的一轮信用利差上涨,很大程度上是由恐慌情绪所推动,无论是金融系统还是其他行业,目前的流动性并没有到危机的程度,再加上美联储一系列密集重磅的应对措施,流动性和信用在短期内并不会出现太大问题。

阿克曼自然也是这么想的,他认为之前所押注的信用利差产品,已经到了收手的时候,同时,他认为股票市场在大幅下挫后,已经出现了阶段性买入时机。

在25日发布的声明中,阿克曼称,在23日,其旗下基金已经完全退出之前押注的信用产品,获利26亿美元,同时,他将获得的利润投资于Agilent, Berkshire Hathaway, Hilton, Lowe’s, and Restaurant Brands等公司,还再度买入星巴克(在1月份已全部清仓星巴克),他在公开信中称,信用产品的获利,让他能够占之前所投资公司更多的股权比例,同时新增加投资一些其他公司,并且都是以“低廉的价格”(discounted price)进入。

阿克曼宣布将获利重新用于买入股票

阿克曼这一次似乎又踩对了点,24日,美股股市大幅反弹,道指暴涨11%,创下自1933年以来最大单日涨幅。其所投资的部分股票,均出现大幅上涨,25日,随着美国新一轮财政刺激政策即将出炉,市场延续了前一日的上涨,2月份以来首次出现连续两个交易日上涨。

值得注意的是,阿克曼也在公开信中明确表示,这一轮押注信用产品的获利,弥补了此前其所持股的投资损失(offset the mark-to-market losses in our equity portfolio),可见这一轮成功的操作,为阿克曼带来了转机。

“最爱刷脸”的华尔街对冲基金代表人物

现年53岁的阿克曼是纽约华尔街对冲基金业久负盛名的人物,出生于一个富裕家庭,父亲是纽约地产金融公司Ackman-Ziff Real Estate Group的总裁。

在1992年获得哈佛大学MBA学位后,阿克曼开始了自己的投资生涯,在行业中摸爬滚打十几年并不断积累自己的名声后,阿克曼在2004年用其合作伙伴和自有资金共5400万美元,创办了对冲基金Pershing Square Capital Management。

阿克曼的操作手法主要以大举买入公司股票,成为大股东并影响董事会决策,来为自己获利。例如2005年大举购入美国快餐连锁Wendys,并劝说公司分拆其Tim Hortons子品牌。其他案例还包括购入美国零售巨头Target 10%的股权,参与书店连锁Barnes & Noble 的9亿美元杠杆收购等。

阿克曼大概是华尔街对冲基金圈内最爱在媒体抛头露面的大佬之一,他善于利用媒体的影响力,扩大自己的名声和行业地位。

他最富盛名的的一次“刷脸”,是与另一位投资大佬Carl Icahn对于Herbalife是否是“庞氏骗局”的交锋。Icahn是Herbalife的大股东,而阿克曼坚定认为该公司是“庞氏骗局”,大举做空,双方在财经电视CNBC上同时接受采访,唇枪舌剑,一时成为经典。

阿克曼最终指控Herbalife存在“庞氏骗局”,将其告上法庭,最终法院撤销了这一指控,当天Herbalife股价上涨13%,阿克曼以损失约5亿美元败北。

截至2019年6月30日,Pershing Square Capital旗下管理资产(AUM)约80亿美元,阿克曼个人财富约为16亿美元。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64