美国“围剿”中概股 香港成为最大赢家(组图)

由于中美对抗加剧,中概股(资产、营业收入主要在中国境内的海外上市企业股票)再掀回归浪潮。据彭博5月29日报道,京东与网易已向香港交易所(港交所)提交上市申请,且通过上市聆讯。预计京东与网易将于6月在港交所二次上市。

瑞幸咖啡造假 中概股“中枪”

近期的瑞幸咖啡财务造假案引发了一些列危机,导致中概股面临的不确定性大增。4月初,瑞幸咖啡(Luckin Coffee)在被浑水研究(Muddy Waters Research)做空后自曝财务问题,引发了美国资本市场对中概股的信任危机。这场危机在中美冲突日益激烈的大背景下很快被政治化。一时间美国证券监管层颇有一种将中概股赶出美国股市的架势。

4月21日,美国证券交易委员会(SEC)在其官网发布声明,明确“新型市场投资需要大量信息披露”,中国作为新兴市场的代表,在报告中被提到超过20次。4月22日,美国证券交易委员会主席克莱顿(Jay Clayton)向市场发出警告称,“因为信息披露问题,投资者近期在调整仓位时,不要将资金投入在美国上市的中国公司股票”。

为了增强对中概股的跨境会计审计监管权,美国国会参议院于5月20日全票通过了《外国公司问责法》(Holding Foreign Companies Accountable Act)。根据法案要求,如果上市公司会计监督委员会(PCAOB)连续三年无法审查上市企业的会计师事务所和其审计纪录,那么该上市公司的证券将被禁止在美国交易。

然而,根据中国相关法律规定,未经监管部门许可,在中国执业的会计师事务所不得擅自向境外提供会计审计底稿。也就是说,如果中美证券监管部门不能就跨境会计审计达成合作,那么部分中概股可能会因连续三年无法提交会计审计记录而被迫从美国股市退市。

虽然《外国公司问责法》目前还未正式成为法律,但是美国政府在资本市场“围剿”中国企业的意图已经十分明显。对此,中国证券监督管理委员会5月24日一针见血地指出,“该法案的一些条文内容直接针对中国,而非基于证券监管的专业考虑,中国坚决反对这种将证券监管政治化的做法”。

屡遭做空 中概股被市场边缘化

其实,即使没有来自政府的压力,美国市场上的中概股也正在做空势力的打压下逐渐边缘化。由于部分中概股上市公司在公司治理、信息披露、财务透明度等方面存在各种问题,且境外上市和跨境监管存在天然的信息屏障,从2010年开始美国市场上针对中概股的做空行为日渐增多。公开数据显示,2010年至今有超过40只中概股遭到做空,其中不少公司经历了多轮做空。

在成熟的资本市场,做空机制必不可少。做空行为一方面可以加速上市公司的优胜劣汰,提高市场资源配置效率,保护投资者利益;另一方面也可以倒逼上市公司加强自我约束,提升治理水平,遵守监管规则和市场秩序。本次瑞幸咖啡财务造假案就充分体现了做空机制对市场的净化作用。

然而,做空者通常也是市场的交易者。在利益的驱使下,做空一方很难遵守客观、中立的原则。因此,大部分做空报告往往言辞激烈,甚至夸大其词,对中概股集体形成“污名化”效果。中国国盛证券的研究显示,当个股被做空后,中概股整体超跌的概率高达60%左右。在做空报告出现后,大部分优质中概股不得不为少数害群之马埋单。

如此循环往复下,中概股面临的估值歧视越来越严重,大量中小市值的中概股逐渐被边缘化,沦为成交低迷、估值低廉、无人问津的冷门股票。东方财富Choice数据显示,截至5月29日,在美国上市的300多只中概股中,市值最大的20只占全部中概股市值的87%,其中阿里巴巴一家就占全部中概股市值的近30%。

虽然中概股良莠不齐,部分上市公司确实存在利用海外证券市场宽松准入条件上市,通过财务造假侵害投资者利益的行为,但是当中概股被普遍打上欺诈的标签时,中概股在海外市场的融资能力也随之大幅下降,回归本土市场成为优质中概股的必然选择。

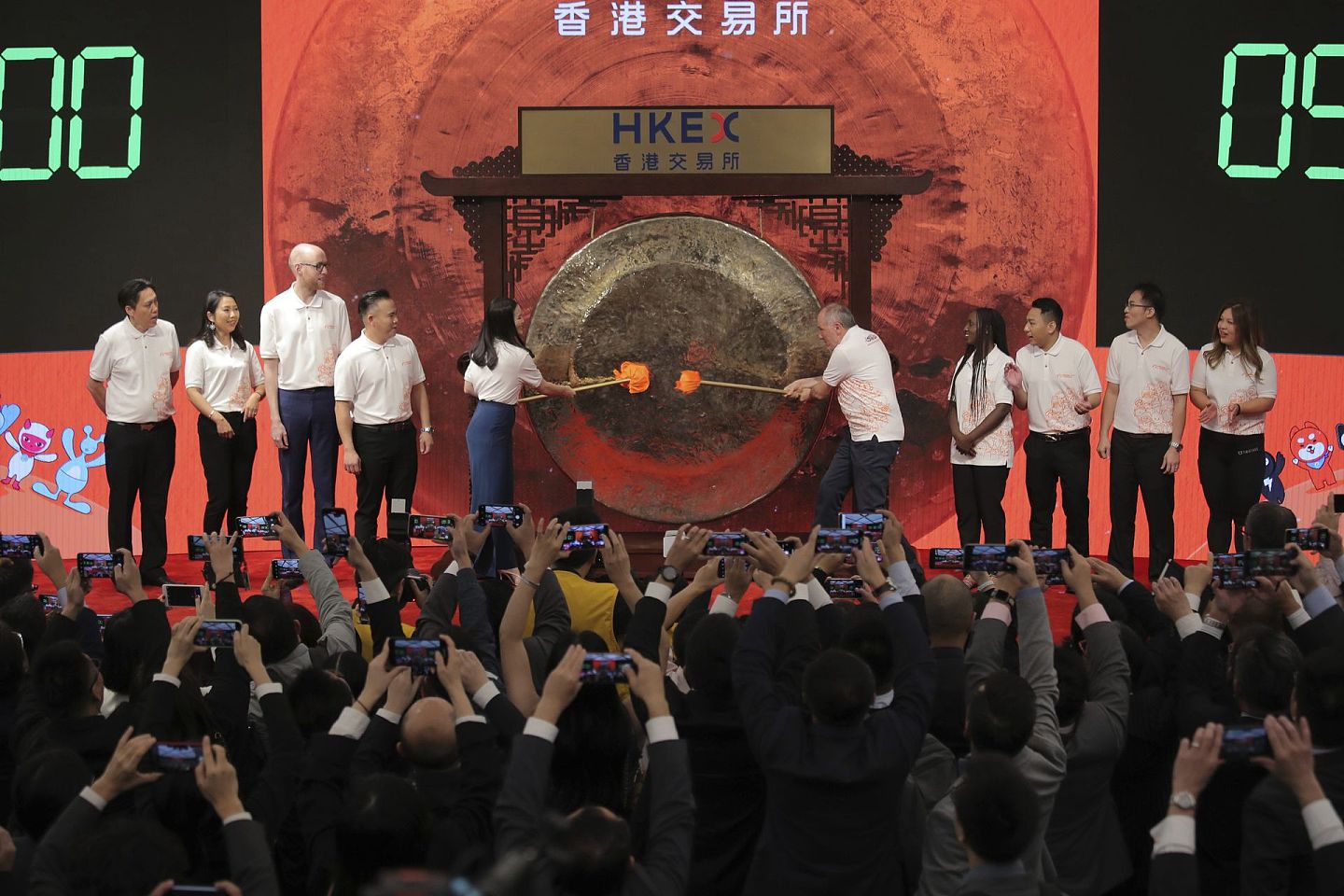

2019年11月26日上午9时30分,阿里巴巴在港交所正式挂牌上市,成为首个同时在美股和港股两地上市的中国互联网公司。(美联社)

迎中概股“回家” 港交所优势突显

2018年以前,A股市场和香港股票市场的上市规则在股权架构方面要求严苛,不但将大量股权结构复杂的科技互联网企业拒之门外,也导致中概股的“回家”道路十分坎坷。2013年至2018年,分众传媒、巨人网络、完美世界、奇虎360四只中概股都经历了私有化、拆除可变利益实体(VIE)、清理特殊目的载体(SPV)以及境内实体股权调整等一系列复杂且冗长的流程才得以回归A股。

为了吸引更多的优质公司,2018年4月港交所通过了新版上市制度,进一步放开上市条件:允许尚未盈利或者没有收入的生物科技公司上市;允许同股不同权的公司上市;允许二次上市。2019年6月,上海证券交易所(上交所)追随港交所的脚步开通创业板,并采取注册制,同样允许同股不同权或未盈利的公司上市。

虽然港交所和上交所都为中概股回归本土资本市场提供了通道,但是两者相较,港交所不仅具有先发优势,而且在估值、上市、再融资等方面也较A股市场更具吸引力。

首先,香港是多元且自由的国际金融中心。多元意味着,香港资本市场上既有着眼全球发展趋势的境外投资人,也有熟悉企业经营状况的境内投资人。因此,中概股在香港上市后能够得到充分且公正的估值。自由意味着,香港资本市场的资金流动性好,境内外资金可以随意进出,市场资源配置效率较高。

其次,港交所上市流程高效、审批制度透明,且允许二次上市。与A股的上市发行相比,港交所的上市流程高效,从公司递交上市申请,到通过聆讯,港交所的平均审批时间一般不超过半年。此外,港交所已经明确了美国上市公司回港二次上市的要求,目前约30只中概股符合该要求,能够同时在美国和香港上市。

最后,港交所制度灵活,便于上市公司再融资。港交所上市公司的常见再融资方式为供股和配售,其操作便利程度远高于A股。以供股为例,香港证券监管机构对港股的供股行为几乎没有审核要求,审核时间可短至一个半月。而A股的增发机制则对上市公司的盈利能力有明确要求,且需要证监会审批,整体流程一般需要一年左右才能完成。

因此,港交所成为中概股“回家”的首选落脚地。2019年11月26日,阿里巴巴正式在港交所挂牌上市,成为港交所上市制度改革后首家在香港二次上市的海外发行人。1月23日,港交所行政总裁李小加在瑞士达沃斯出席世界经济论坛时表示,“过往中概股有很多理由不回来中港上市,但自阿里巴巴回港第二次上市后,大家比较清晰认识到现在没有理由不回来”。

阿里巴巴确实带动起一轮中概股回归潮。目前,网易、京东已通过上市聆讯,有望分别于6月11日、6月18日在香港二次上市。网易首席执行官(CEO)丁磊在致股东信中表示,“我相信,立足于这个我们熟悉无比的市场,离我们的用户更近,热爱将迸发出更大力量”。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64