A股大跌之际,这些低估值滞涨ETF是你的避风港

导读:高估值医药、科技显著回调,A股震荡之下前路未卜,哪里是你的避风港?

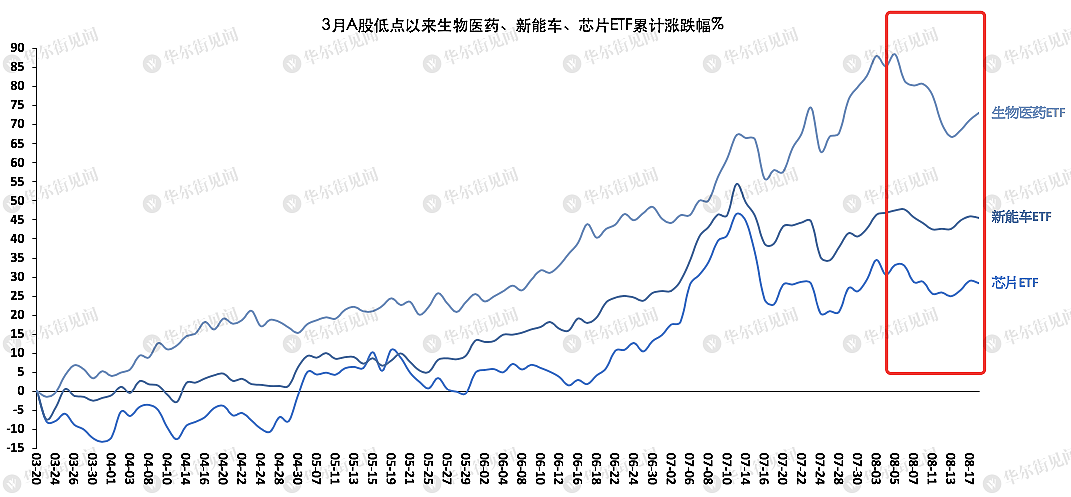

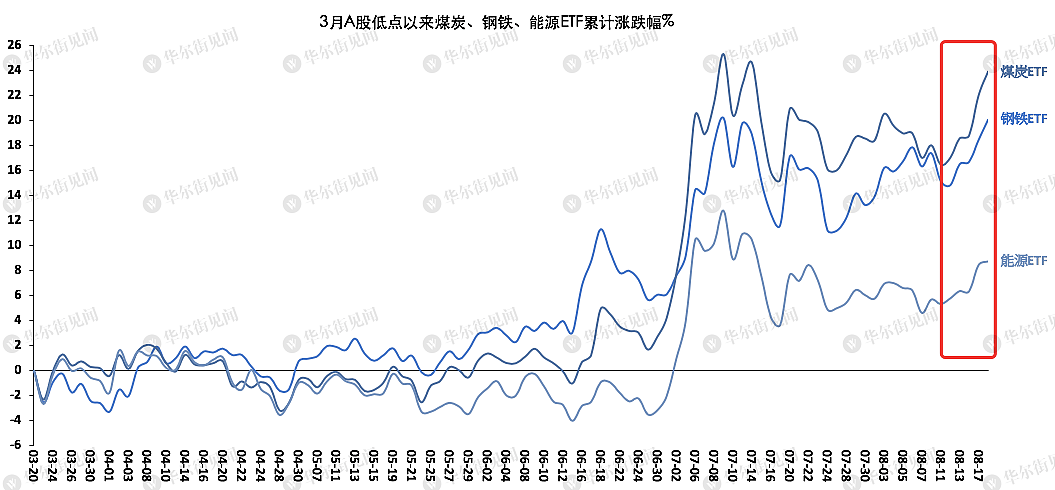

8月19日周三,A股市场全线收跌,前期大涨的医药、科技受到重挫居于两市跌幅榜首,而另一边,一些3月大盘反弹以来鲜少出现在涨幅榜前列的钢铁、能源、煤炭等周期股却表现出良好的抗跌能力,煤炭ETF逆市上扬0.26%。

8月20日,A股延续震荡下探走势,三大股指飘绿;创业板指盘中一度下探超1%,并跌破2600点;沪指收盘跌破3400点。

事实上,这样的局面在最近一周都已有所呈现,以生物医药为首的一众高估值热门股纷纷由高位回调;与之相对的是,上述目前较低估值的周期类股7月以前明显走势趋平,7月上旬迎来一波上涨后再度呈现弱势震荡,近期却显现出将要抬头的意思,与此前市场的局面大相径庭。

市场似乎嗅到了一些风格转变的气息。随着7月经济数据不及预期,货币政策逐渐回归“正常化”轨道对前期“抱团资金”造成冲击,伴随经济回暖,市场风格由高估值向低估值、前期滞涨股轮动的呼声陆续涌现,低估值滞涨股的春天似乎悄然将至。

今天我们就来盘点一番,A股大跌之际,哪些低估值滞涨领域将成为你的避风港,又有哪些指数、基金蓄势未发,或将迎来投资机会呢?

01

市场风格趋于转换,低估值滞涨股有望迎风而上

上周不及预期社融数据过后,市场有关流动性退潮的讨论甚嚣尘上。随之市场开始担忧,A股是否存在系统性“杀估值”的风险,这对目前高估值的医药医疗、芯片、新能源行业显然意味着巨大冲击。

与此同时,经济数据深描了经济回暖的大背景。7月企业新增中长期贷款持续好于去年同期,中长期融资需求仍旺,M2-M1剪刀差也由6月的4.6%收窄至3.8%,显示出货币持续趋于支撑实体经济,又使得部分前期滞涨的顺周期板块迎来迎风而上的可能。

开源证券牟一凌团队认为,一旦流动性退潮,货币政策将步入“正常化”,这意味着后续主线将回归到经济复苏、盈利改善的效果上。在此基础上,金融周期将受到利好。

太平洋证券曾表示,中长期基于未来在货币政策逐渐步入“正常化”,以及经济复苏、企业业绩改善等因素,市场风格轮动或将增强,周期补涨可持续。

02

哪些指数蓄势未发?

依照以上逻辑和目前市场初步呈现的风格轮动局面,3月20日A股大盘反弹至今累计涨幅仍然较小,同时市盈率仍处于历史较低分位的低估值滞涨股,中长期有望顺周期迎来补涨。

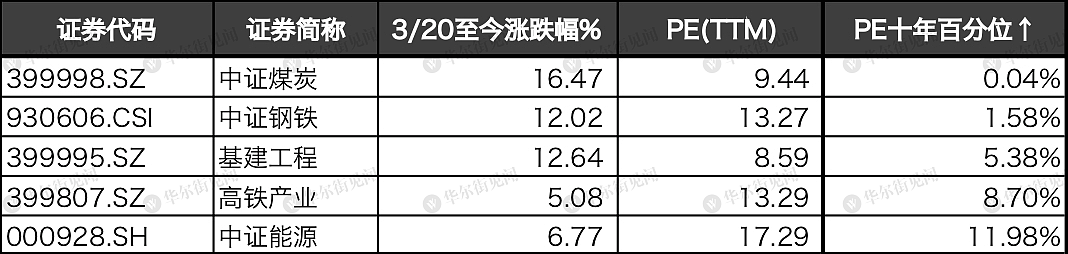

为此,笔者对目前市场上具有跟踪标的的主要指数的收益和估值情况进行了比对。筛选出3月20日大盘低点至今累计涨跌幅低于20%(相比之下,生物医药指数累计上涨87.75%),且PE历史十年百分位低于15%的8个指数,认为其未来具备一定上升潜力。

基于是否针对单个行业主题简单归类后,筛选出的指数分别为:中证煤炭指数、中证钢铁指数、基建工程指数、高铁产业指数、中证能源指数5只行业指数,以及上证红利指数、180价值指数、沪深300价值指数3只Smart Beta指数。

一、收益与估值对比

行业指数中,目前估值处于历史最低分位的是中证煤炭指数,仅处于历史估值区间的0.04%,不过随着7月初一波大幅反弹以及近期的上扬,估值较其他指数已有一定的修复。该指数3月20日以来累计上涨16.47%。

与中证煤炭指数情况相反的是中证能源指数。作为大盘反弹至今仅次于高铁产业指数的滞涨最严重指数,中证能源仅收获6.77%的累计涨幅,但估值在五只指数中也处于相对更高的历史分位。

相对而言,高铁产业指数滞涨程度较高,估值也相对处于历史低位。

Smart Beta指数中,上证红利目前估值处于历史绝对低位(2.29%),3月20日至今累计涨幅也相对较低(13.67%)。沪深300价值指数上述两个数据都相对处于更高水平。

二、成分股行业分布及集中度

从成分股行业分布来看,中证煤炭、中证钢铁、中证能源指数均具有良好的行业专注度。煤炭开采、钢铁领域股票市值占比分别达到97.7%和91.9%。中证能源持仓专注煤炭和石油,占到股票投资总市值的49%,此外,石油开采和石油化工占市值比40.3%。

基建工程指数持仓中,基础建设行业市值占比50.6%,加上房屋建设、专业工程、装修装饰,四大主要领域市值占比接近90%。高铁产业指数持仓中,基础建设、运输设备、铁路运输市值分别占比32.6%、25.2%和21.1%。

以下列出5只行业指数前十大重仓股,便于投资者对各指数进一步研究和选择:

Smart Beta指数行业布局较为分散,上证红利指数持仓集中于钢铁、交运、银行和房地产,市值占比均超10%。180价值指数广泛布局银行和非银金融,分别市值占比43.7%和16.0%。沪深300价值重仓银行、非银金融和房地产,市值占比分别为35.1%、17%和11.3%。

同样分别列出前十大重仓股:

可以发现三大指数中,180价值指数持仓更为集中,前10大重仓股市值占比逼近50%,行业分布来看也大量布局于大金融领域,占比达到近60%。

三、指数编制方法

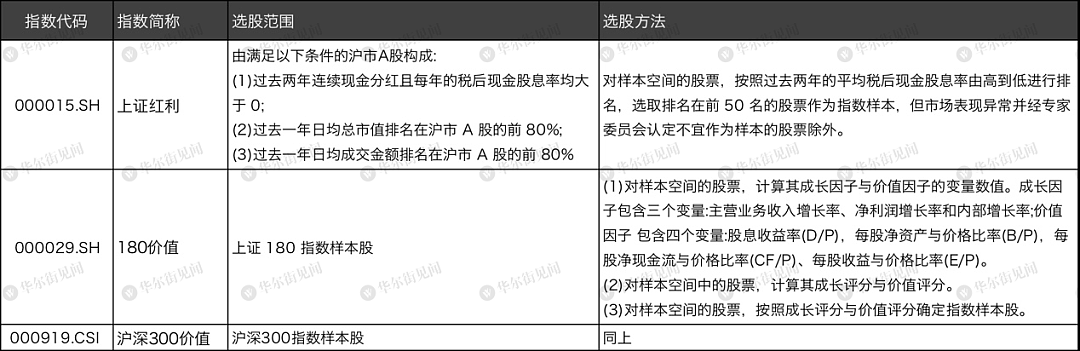

对于持仓情况相对复杂的Smart Beta指数,对比指数编制方法可以发现,三者都对样本空间股票排序,选择靠前的股票作为指数样本股。

其中,上证红利指数基于近两年的平均税后现金股息率进行排序;180价值和沪深300价值指数编制方法类似,根据主营业务收入增长率、股息收益率等多个指标计算出成长与价值因子数值后进行评分和排序,在此基础上选择指数样本股。

03

看好上述指数,可投资以下基金

要想投资低估值滞涨股,目前市场上对应上述指数,主要有以下基金可供投资:

其中,国泰中证煤炭ETF和国泰中证钢铁ETF流动性较好,年初以来日均换手率分别达到12.0%和16.4%。信诚中证基建工程基金和汇添富中证能源ETF也分别有6.9%和7.5%。

华泰伯瑞红利ETF及银河沪深300价值ETF规模相对较大,分别为45.47和22.01亿元,信诚中证基建工程也有13.17亿元的规模。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64