国产替代蓄势待发,一文看懂中国功率半导体行业

导读:相对于逻辑芯片,功率半导体追赶国际水准的技术难度相对较小,国内配套产业链也更完整,有望成为国产替代进度最快的细分领域之一 。

作为半导体行业的重要细分领域,功率半导体是电子装置中电能转换与电路控制的核心。

功率半导体的应用领域已从工业控制和消费电子拓展至新能源、轨道交通、智能电网、变频家电等诸多细分方向,市场规模呈现稳健增长态势。

作为全球最大的功率半导体需求市场,中国占全球需求比例高达35%。在电动车、工业领域需求助推下,国内市场有望继续维持快速增长。

国元证券测算表示,到2025年国内功率半导体市场提供纯增量规模有望达到200亿元。

在国产替代方面,功率半导体追赶的技术难度相对较小,国内配套的产业链也更完整。

考虑到市场需求、技术难度等多方因素,功率半导体在可预见的将来有望成为国产替代进度最快的细分领域之一。

从产业链角度,国内涉足功率半导体行业的公司分布于整个产业链。包括全球最大功率半导体代工企业之一的华虹半导体,以及华润微电子、闻泰科技等IDM工厂未来值得重点关注。

01

什么是功率半导体?

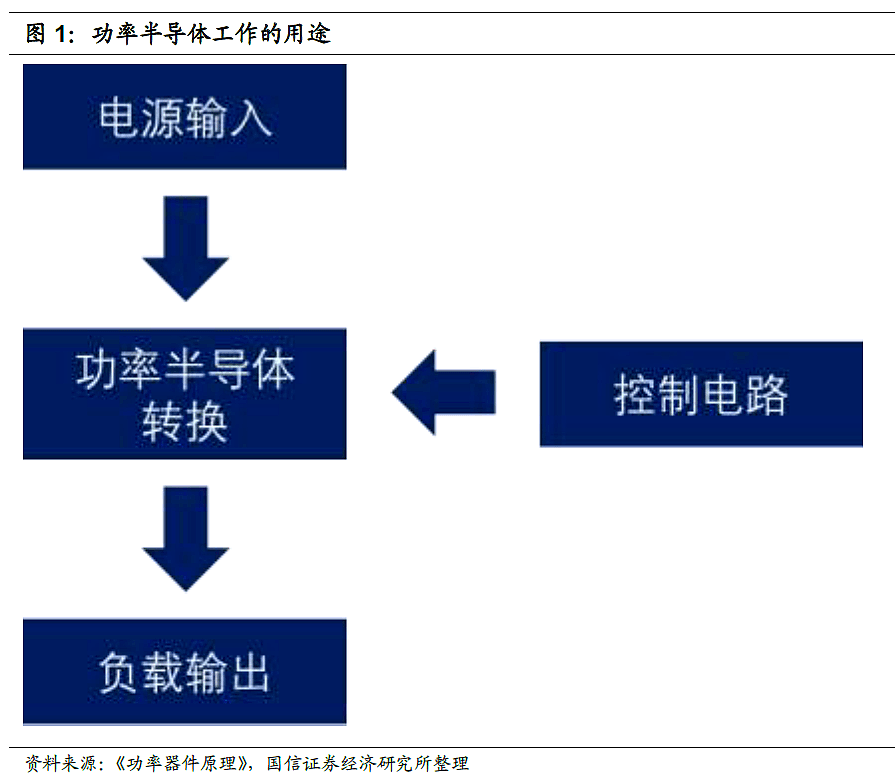

功率半导体属于半导体大行业中的一个重要细分领域,是电能转换和电路控制的核心器件,主要用于电子装置中电压和频率、直流交流转换等。器件核心是使用最小的输入控制功率保证输出功率的大小和时延。

图片来源:国信证券

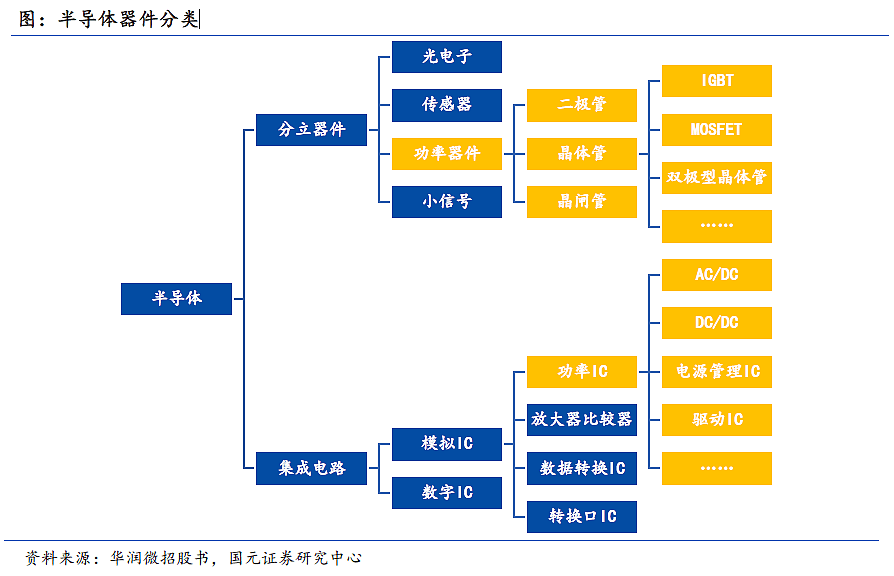

按集成度分类,功率半导体可分为功率IC和功率分立器件两个大类:前者是把控制电路和大功率器件都集成在同一块芯片上的高度集成电路;后者则主要包括二三极管、晶体管和晶闸管等,根据耐压、工作频率不同,各自适用于不同领域。

图片来源:国元证券

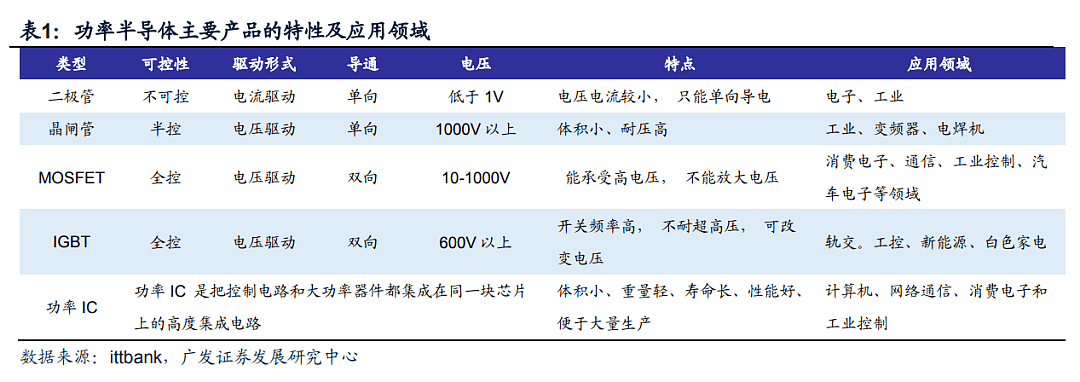

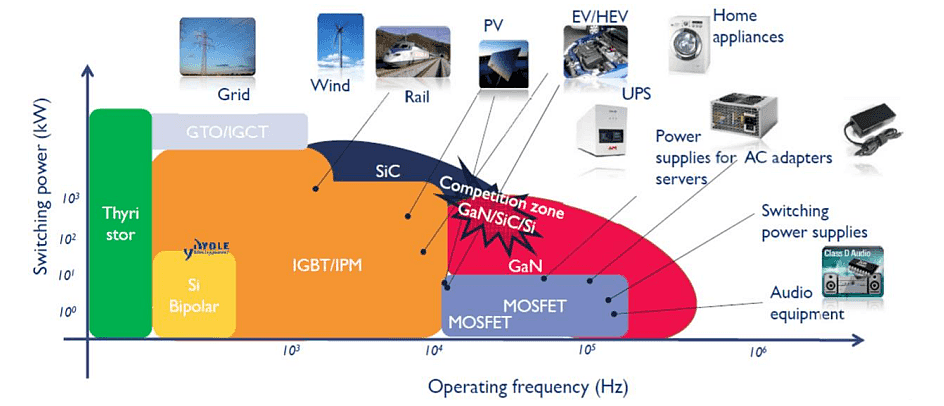

晶体管是分立器件的主要组成部分,细分产品包括双极型晶体管、MOSFET(金属氧化物半导体场效晶体管)和IGBT(绝缘栅双极型晶体管)。

MOSFET和IGBT由于产品性能优越,应用广泛,近年来市场规模增长较快,结构占比不断提升。IHS Markit预测认为,MOSFET和IGBT将是未来5年增长最强劲的半导体功率器件。

图片来源:广发证券

02

工业、汽车占比最大,汽车增速最快

在应用场景方面,功率半导体目前主要应用领域包括六大方向:电动汽车、可再生能源发电、工业和自动化、储能、数据中心和服务器、消费类电子产品/白色家电。

图片来源:Yole Develoment

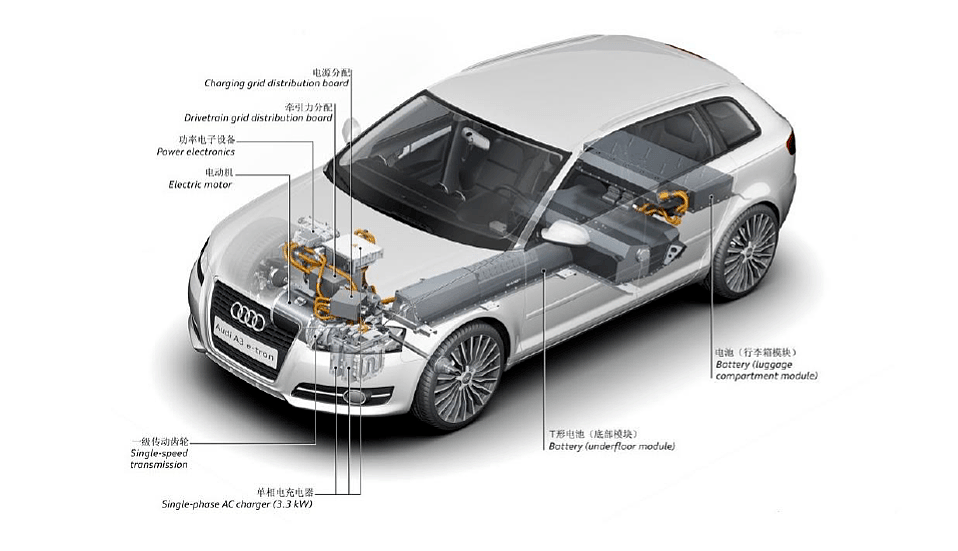

在电动车领域,功率半导体组件为汽车的高扭矩电动机供电所需的转换器,用于降低电池电压的DC/DC转换器,用于电池充电器的附加类似组件,是电动汽车运行的关键。与传统汽车相比,电动车上的功率半导体价值增加了5倍之多。

图片来源:汽车之家

而在工业领域,使用IGBT的变速驱动器越来越多地取代工业应用中的传统电机:其可以显著提高能效,精确控制工业电机,节约约20—30%的能源消耗。

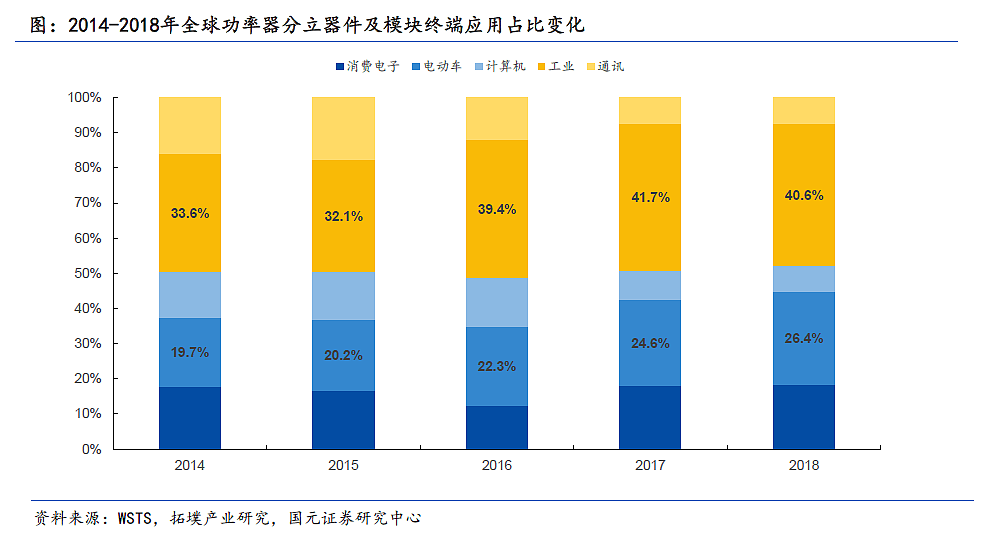

在市场占比方面,WSTS统计显示,2014—2018年功率半导体的主要应用领域是工业、车用和消费电子。占比最大的是工业领域,2018年占比超过40%;其次是电动汽车领域,2018年占比达26.4%。

图片来源:国元证券

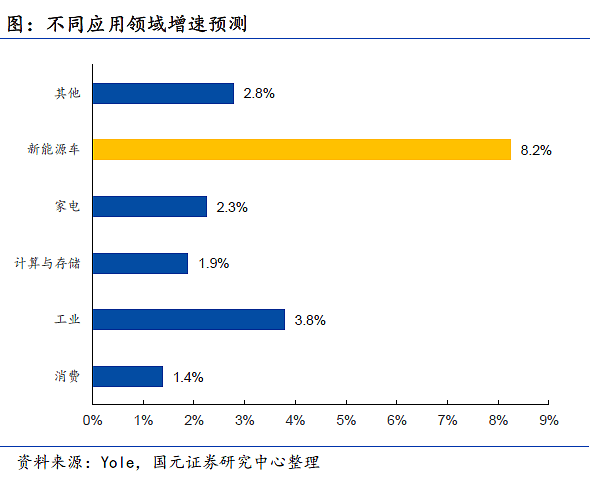

除了市场占比外,汽车和工业领域功率半导体需求增速同样突出,年复合增长率分别达到8.2%和3.8%。Yole预测认为,到2023年,工业和新能源车领域功率半导体市场空间有望达到37亿美元,工业领域为25亿美元。

图片来源:国元证券

03

400亿美元市场 中国需求超三成

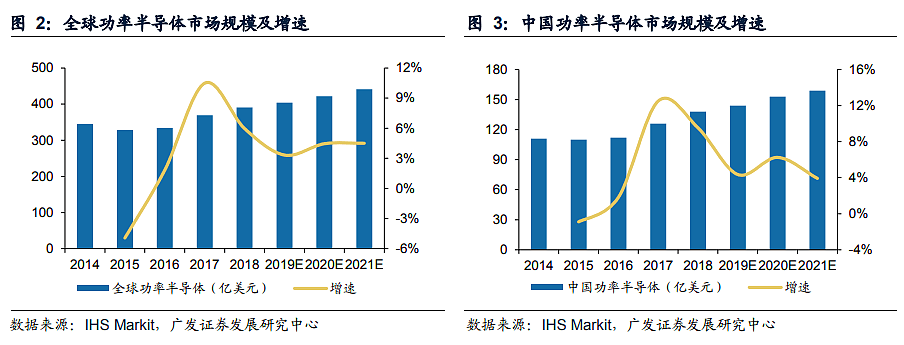

全球市场方面,功率半导体市场规模呈现稳健增长态势。根据IHS Markit数据,2018年全球功率半导体市场规模约为391亿美元,预计至2021年市场规模将增长至441亿美元,年化增速为4.1%。

图片来源:广发证券

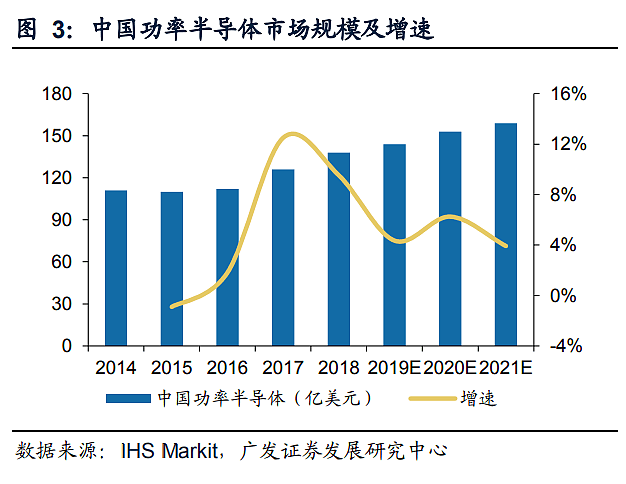

中国目前是世界最大功率半导体消费市场。

IHS Markit数据显示,2018年中国市场需求规模达到138亿美元,增速为9.5%,占全球需求比例高达35%。市场普遍预计未来中国功率半导体将继续保持较高速度增长,2021年市场规模有望达到159亿美元,年复合增速达4.8%。

图片来源:广发证券

在供应端方面,海外大厂依然在功率半导体供应方面占据主导地位。

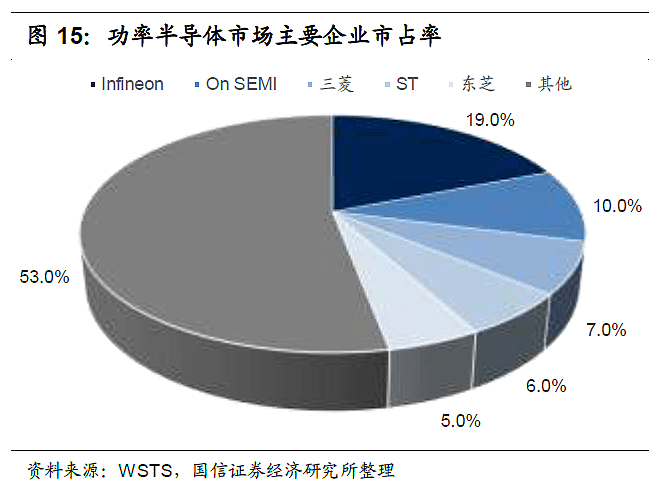

WSTS数据显示,2018年全球排名前十功率半导体企业大多来自于美国、欧洲和日本,包括英飞凌, TI, NXP,日本瑞萨等。前十名厂商占有57%的市场份额。但相对于集成电路行业,功率半导体市场集中度较低,商业生态壁垒不高。

图片来源:国信证券

在头部企业方面,目前市场占比最大的企业是英飞凌,约占19%左右。公司最重要的产品是MOSFET和IGBT。

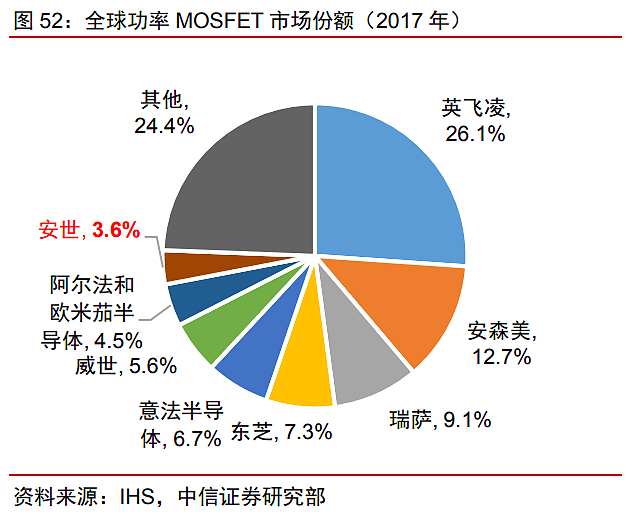

英飞凌同样是MOSFET和IGBT细分市场的领先者,分别以27%和28%的市占率位居全球第一的位置。不同于二极管市场和晶体管市场的高度分散化,IGBT和MOSFET市场由于其技术门槛更高,具备更高的市场集中度。

图片来源:国信证券

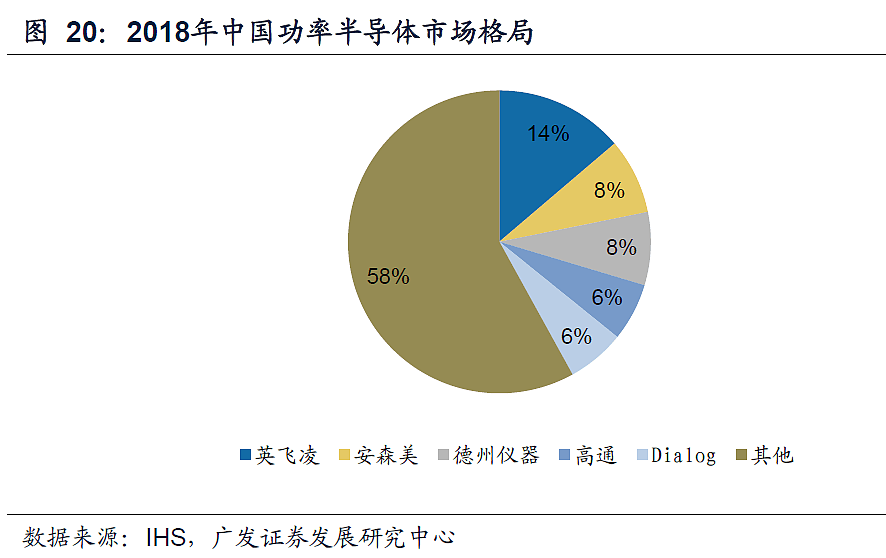

国内功率半导体供应方面,海外大厂同样占据主导地位:市场前五大供应商分别为英飞凌、安森美、德州仪器、高通和Dialog,合计市场份额为42%,英飞凌凭借14%的市占率位居首位。

图片来源:广发证券

04

国产替代进度最快的细分领域之一?

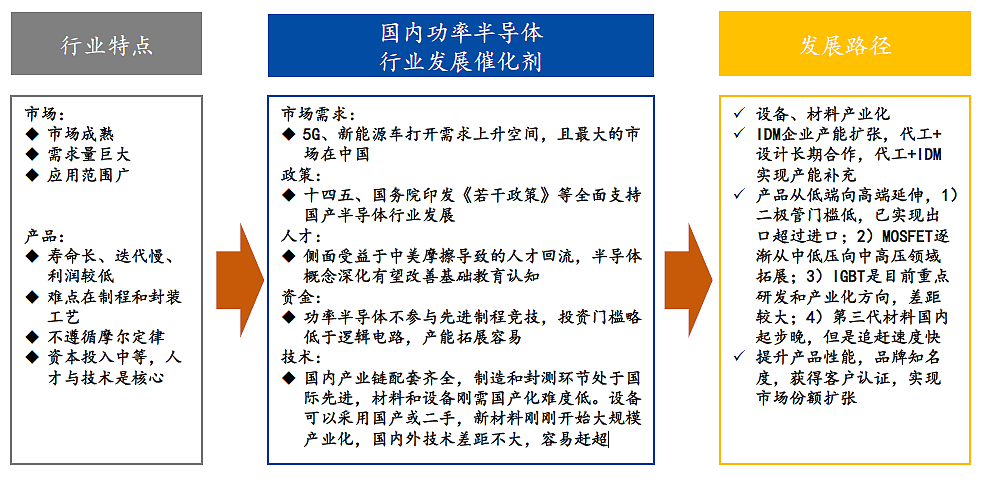

海外巨头占据供应主导地位并不意味着国内功率半导体厂商完全没有机会。

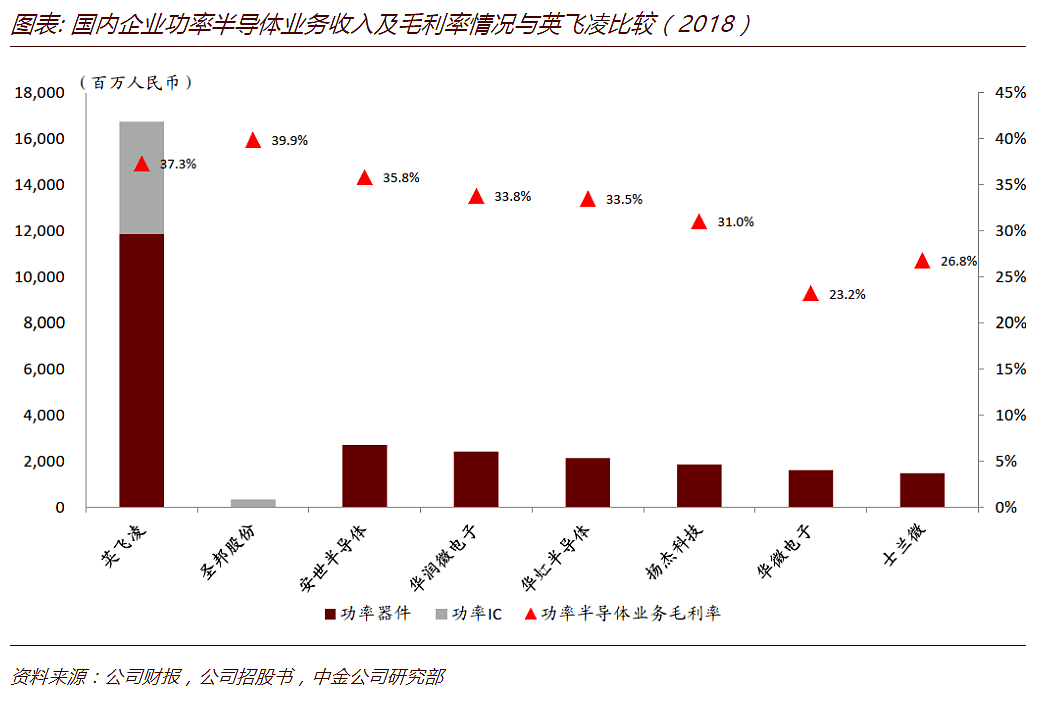

虽然目前国内厂商与英飞凌等海外巨头相比依然存在真实差距,但考虑到市场需求、技术难度等多方因素,功率半导体在可预见将来有望成为国产替代进度最快的细分领域之一,按海外厂商国内市占率计算,潜在市场规模超1100亿人民币。

图片来源:中金证券

相对于逻辑芯片,功率半导体追赶的技术难度相对较小,国内配套的产业链也更完整。

在行业属性方面,功率半导体不需要追赶摩尔定律,大多采用成熟工艺,更加倚重制程工艺、封装设计和新材料迭代,整体趋向集成化、模块化。

同时国内产业链配套齐全,制造和封测环节处于国际先进,材料和设备刚需国产化难度低。设备可以采用国产或二手,新材料刚刚开始大规模产业化,国内外技术差距不大,容易赶超。

在政策方面,国务院此前已印发 《关于印发鼓励软件产业和集成电路产业发展若干政策的通知》,全面支持国内半导体行业。

图片来源:国元证券

在市场需求、政策、人才、资金和技术多因素催化下,国内功率半导体行业未来3—5年有望进入黄金发展期。功率半导体在可预见将来有望成为国产替代进度最快的细分领域之一。

05

国内主力竞争者有哪些?

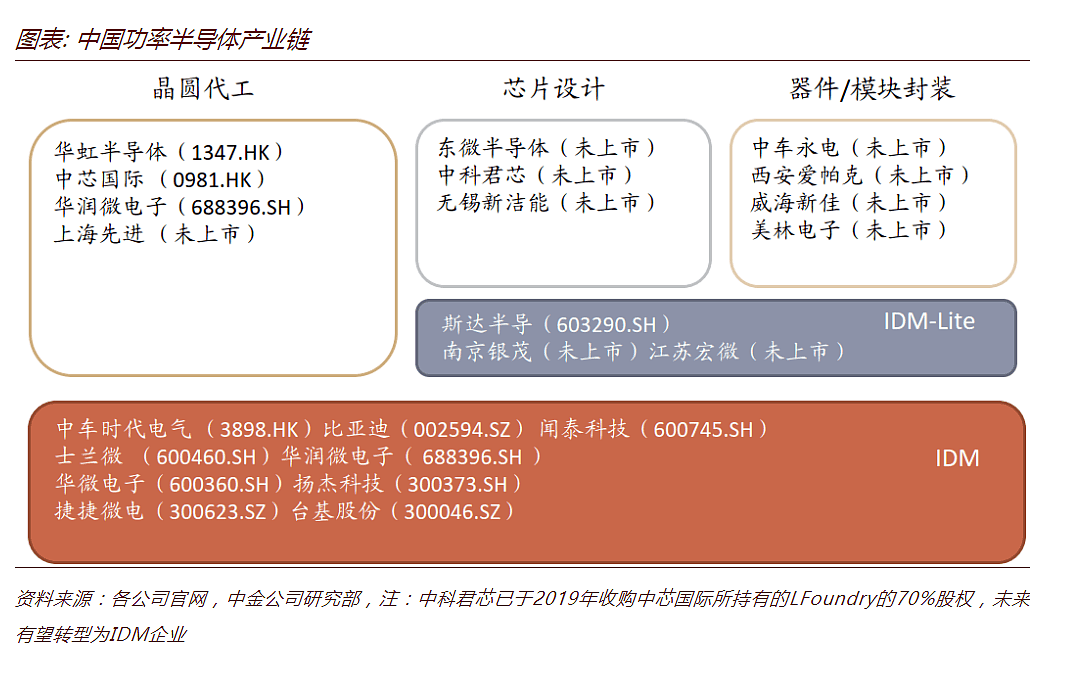

从产业链角度,国内涉足功率半导体行业的公司分为几种。

一种是以华虹半导体为代表的代工企业,公司通过深耕MOSFET/IGBT等工艺平台,逐渐成长为全球最大的功率半导体代工企业之一,并培育了斯达半导、中科君芯、无锡新洁能、东微半导体等一批功率芯片设计公司。

另一种则以华润微电子、闻泰科技为代表,集设计、生产于一体的IDM工厂。

图片来源:中金

在重点企业方面,华虹半导体、闻泰科技、华润微电子等三家公司值得重点关注。

06

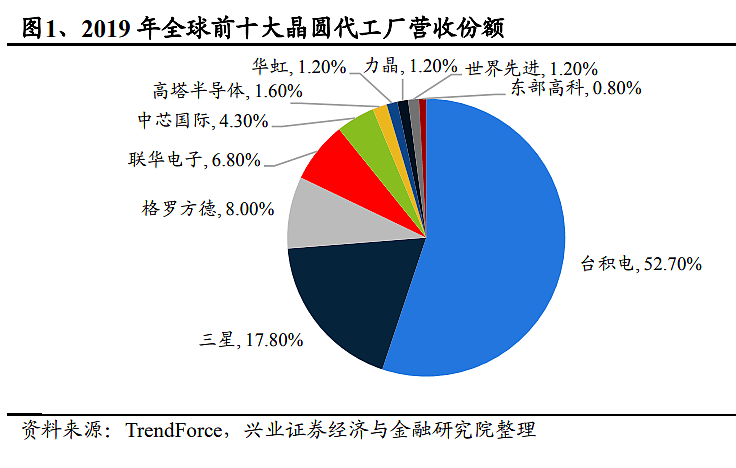

华虹半导体:国内代工排名第二

在华虹半导体方面,公司是全球第七、中国大陆第二大的晶圆代工厂。公司由华虹集团控股,国家集成电路基金战略投资,而华虹集团的实际控制人是上海市国资委。公司2014年公司在香港主板上市。截至2019年底,公司已连续36个季度实现盈利。

图片来源:兴业证券

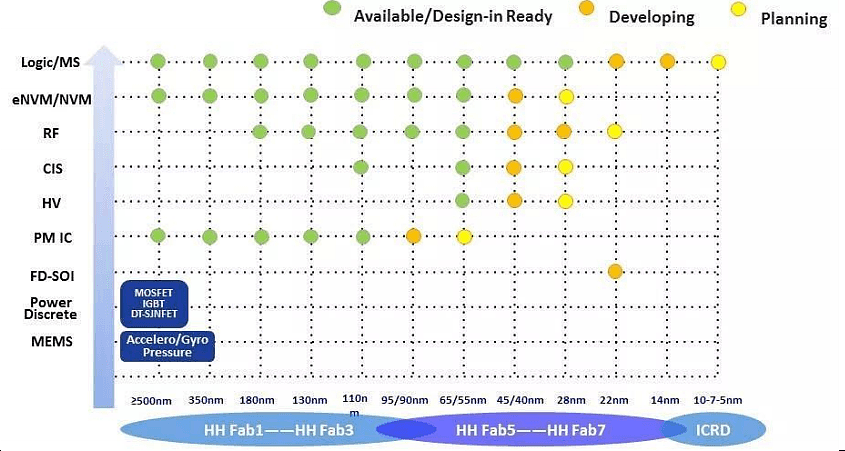

在公司业务方面,华虹半导体为国内外客户提供涵盖90nm以上工艺的代工服务。250nm及以上节点以分立器件和电源管理芯片为主,包括功率 MOSFET、超级结、IGBT等产品。

公司去年4季度投产的无锡12寸厂将工艺节点延伸至55nm,涵盖SIM 卡、银行卡、汽车及安全芯片用 MCU、NOR Flash、电源管理、CIS、功率器件等产品,是业界首条12英寸功率器件晶圆代工工线,目前已开始交付客户产品。

图片来源:华虹半导体官网

从营收角度,功率分立器件是公司增长最快的技术平台,20Q1营收占比达37.3%。公司功率分立器件主要包括MOSFET、SJNFET及 IGBT。该类产品节点以250nm-350nm为主。公司产品属于多样少量的定制化产品,再加上8英寸缺货影响,ASP相对稳定。

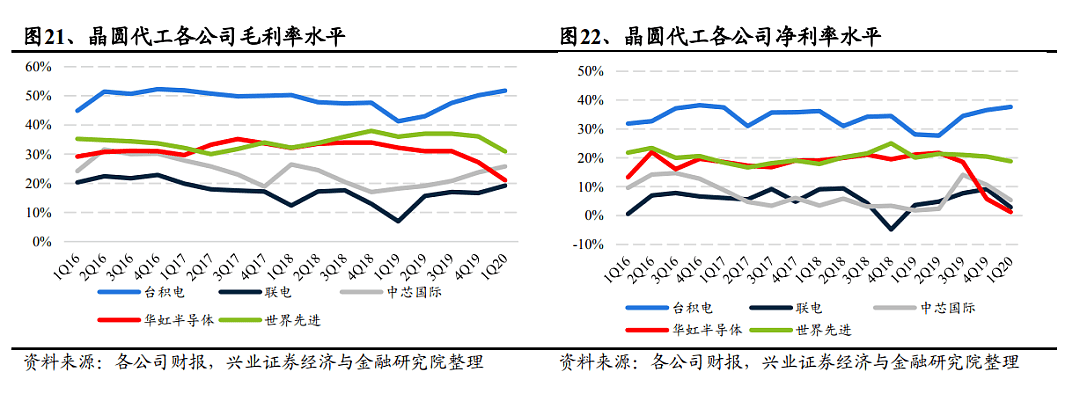

在盈利方面,华虹处于代工厂第二梯队。与富士康等追求先进制程的代工大厂不同,华虹专注于8寸晶圆代工企业,采用成熟工艺,虽然毛利率大幅不及台积电等大厂,但公司资本开支和折旧显著小于追求先进制程的12寸晶圆厂。截止19Q4,公司已经连续36个季度实现盈利。

图片来源:兴业证券

但受产能利用率降低及无锡12寸产能与良率影响,公司近期毛利率有所下跌。分析认为,随着华虹半导体无锡厂扩产完成,公司产能规模将超越世界先进。未来需关注整体市场供需是否过剩及政府补贴是否维持。

07

华润微电子:国内最大功率半导体IDM

华润微电子(华润微)是国内最大的功率半导体企业,也是国内大型半导体企业中唯一一家IDM企业。公司控股东为华润集团(微电子)有限公司,是国务院国资委直接监管和领导的企业。

公司2004年曾在香港上市,但受困于公司所属行业特性(资金及技术密集行业)及外部竞争压力(公司需要与欧美一线半导体厂商直接竞争),公司股价一直不温不火,在08年金融危机中股价一度暴跌超90%,最终在2011年退市。

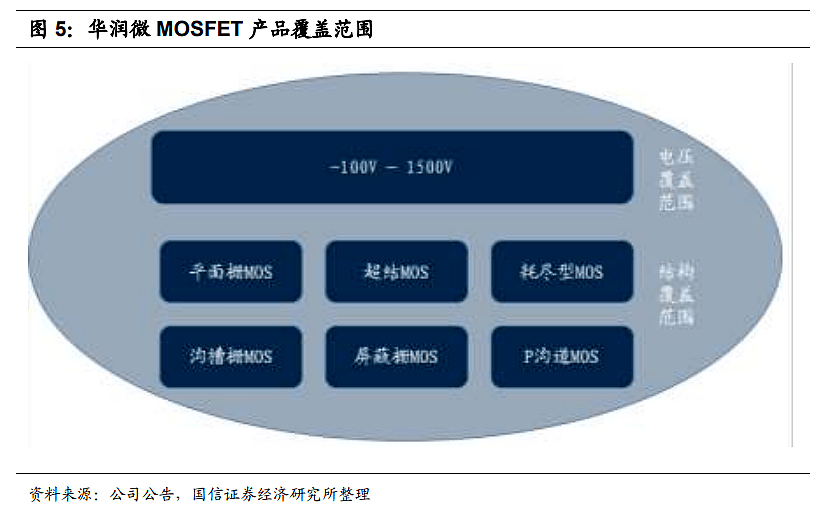

在产品线方面,华润微是国内产品线最为全面的功率分立器件厂商。MOSFET产品国内营收规模最大,技术能力领先。MOSFET产品国内市占率9%,仅次于英飞凌及安森美,中国企业中排名第一。

图片来源:国信证券

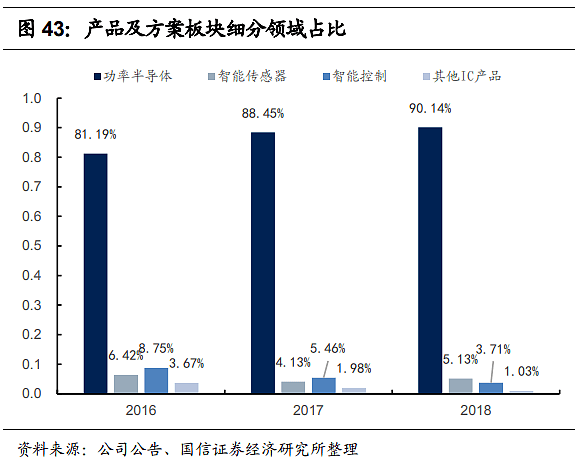

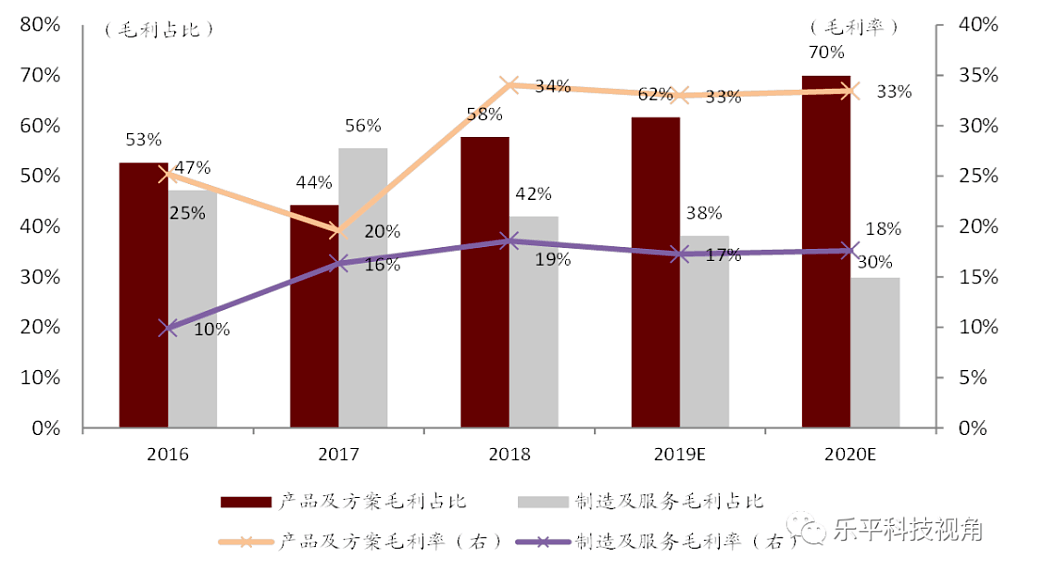

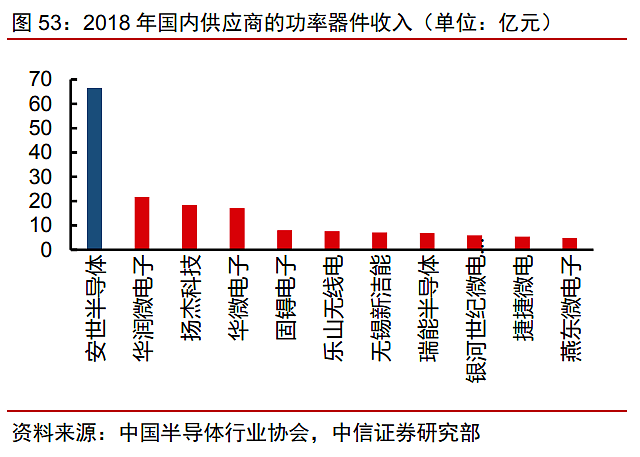

在营收方面,公司2018年总收入达62.7亿元(自有产品43%、代工57%),排名中国所有半导体企业第十,功率半导体业务收入位居第一。

功率半导体占公司营收绝对主力,营收超8成,其他产品线还包括智能传感器、智能控制等。

图片来源:国信证券

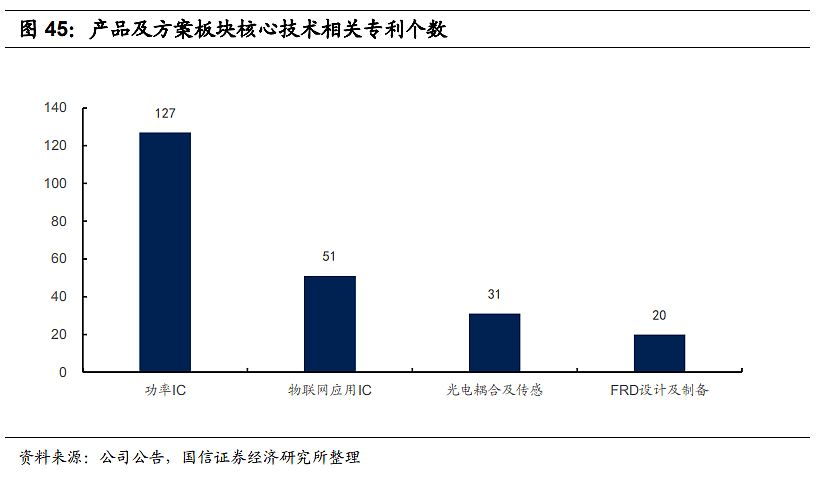

统计显示,华润微电子已获批境内专利 1173 项,境内专利152项。在产品与方案板块,公司在物联网应用、功率 IC、 光耦合及传感方面拥有系列核心技术且国内领先。

图片来源:国信证券

在产能及产品技术方面,公司目前拥有3条6英寸和1条8英寸半导体晶圆制造生产线,同时有一条8英寸产线在建,功率半导体8寸产能位列国内第一。公司同时在筹划12寸项目建设,外界分析认为,在12寸项目建成达产后,将进一步提升公司产能储备及产品竞争实力,推动公司收入利润规模实现新的跨越。

图片来源:中金

从投资角度,未来需高度关注产能、毛利率及下游需求恢复。

08

闻泰科技:并购全球前十巨头

与之前的两家较为纯粹的半导体厂商不同,闻泰科技原本是是全球手机ODM龙头,公司通过并购进入功率半导体市场。

公司2018年启动对半导体公司安世集团的并购,并于2019年11月正式并表。目前闻泰本部和安世集团营收占比分别为79%/21%,利润占比分别为47%和53%。

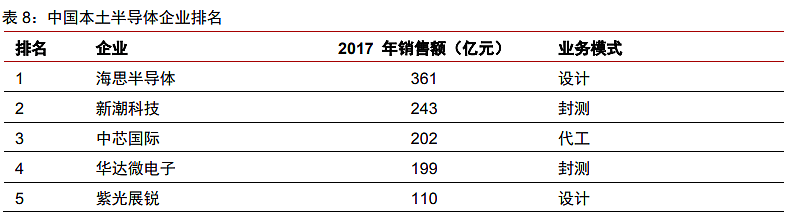

安世是原NXP标准器件部门,自2017年2月起开始独立经营,为全球第九大功率器件厂商,国内本土半导体企业排名第七。

图片来源:中信证券

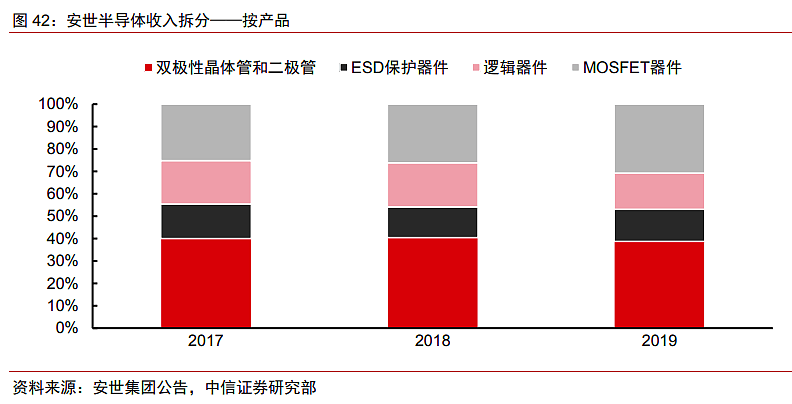

安世集团采取IDM经营模式,主营产品包括分立器件、逻辑器件以及MOSFET器件。公司目前拥有10000多种产品型号,每年新增800个型号,2019年出货约千亿颗,对应营收体量达104亿元,毛利率为35.1%,净利率为12.2%,所在细分领域的整体市占率接近15%。

图片来源:中信证券

公司产品按类型可分为双极性晶体管和二极管、MOSFET器件和逻辑及ESD保护器件三大事业部,其中前两者均属于功率半导体中的分立器件,2019年两大事业部营收占比超 65+%

图片来源:中信证券

公司技术能力、营收体量均高于国内竞争对手。尤其产品质量要求较高的汽车领域,安世为国内稀缺的车规级厂商,收购完成后有望成为功率器件领域国产替代先锋,填补国内相关布局短板。

图片来源:中信证券

在客户资源上,安世建立了世界一流的全球销售网络,服务客户超过2.5万家。覆盖范围遍布汽车、工业与动力、移动及可穿戴设备、消费及计算机等行业国内外顶级的制造商和服务商。

图片来源:中信证券

在产品线上,此前安世半导体专注于标准器件的研发与生产,在部分高端的功率器件领域布局相对不足。随着国内资本加持,市场预计安世半导体将进一步加大研发资源的投入,并计划进军大功率 MOSFET、GaN、SiC等领域,进一步强化在国内功率器件领域的龙头地位。

产能目前是制约公司主要因素。目前公司整体晶圆产能接近70万片/年,产能利用率且已处于较高水平。

并购使得安世集团从全球功率器件领跑者转变为国内功率器件龙头,预计未来将受到国内政策及资金扶持,全方位扩张产能为后续营收扩张提供充足保障。未来需高度关注双方并购整合及新客户订单等因素。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64