2021汇市展望(下篇)人民币、澳币

2020年以来,反观人民币汇率走势,来分析人民币汇率升值的原因容易,但是事前做出准确的预判则异常困难(尤其是5月反转)。

研判 2020年人民币汇率的主线就是要抓住:新冠冲击全球——金融体系动荡——美元流动性窘迫促使美联储采取超级量化宽松政策——美元指数结束2013年以来的强势转入,可能长达 9 年的弱势——美元弱,人民币走强,这样一条主线。

人民币:双向波动(震荡区间6.3-7)

核心观点:

其一,人民币汇率还处在管理浮动的政策调控下,维持双向波动;

其二,2020年疫情最早出现在中国,但是中国也最早有效控制,经济复苏最快最早,出口表现强劲,带动阶段性人民币升值;

其三,由于美元走势的走弱,人民币与美元基准利率利差创新高,人民币相对于美元升值;

其四,中国加入了以东盟等国为核心的、全球最大的自由贸易区——RCEP。人民币汇率在受到疫情、中美关系等冲击后,走出先抑后扬走势。

风险提示:

其一,国企信用债2021年可能出现一波违约高潮;

其二,内外需求恢复相对较慢,对进出口贸易形成不利因素;

其三,中美关系再度显著恶化;

其四,美国通胀超预期上升,美债收益率大幅上行。

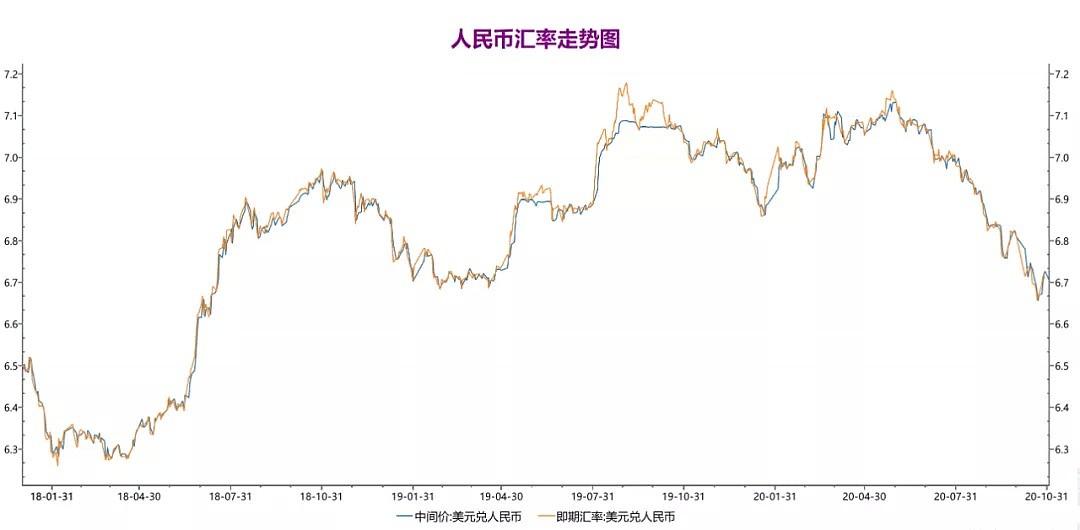

图1,2018年以来人民币汇率

数据来源:Wind

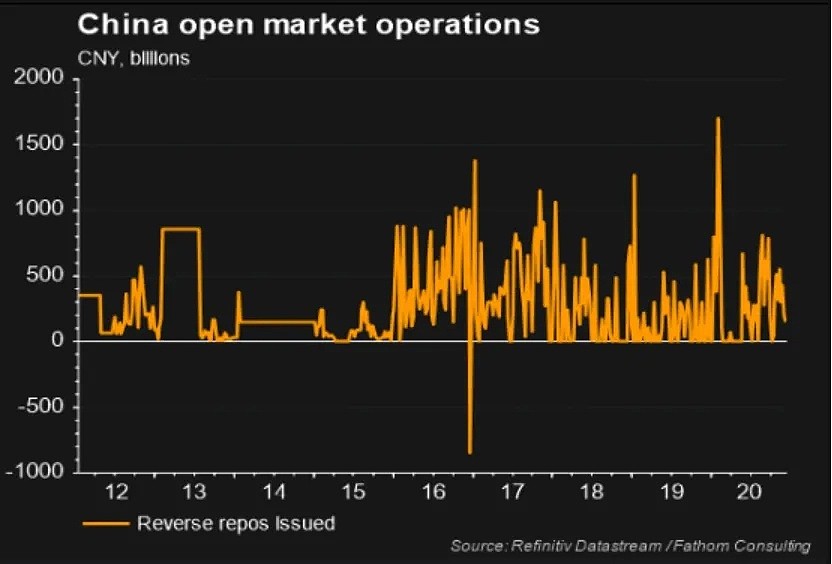

图2 自2011年来的中国央行公开市场操作规模

数据来源:Refinitiv Datastream, Fathom Consulting, Go Markets

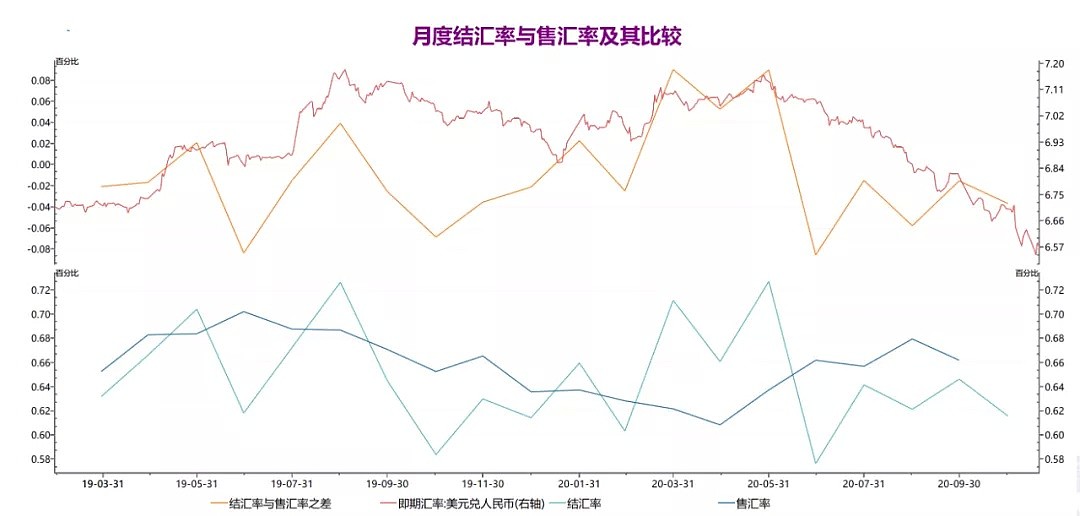

图3 人民币结售汇率比较

数据来源:中国人民银行

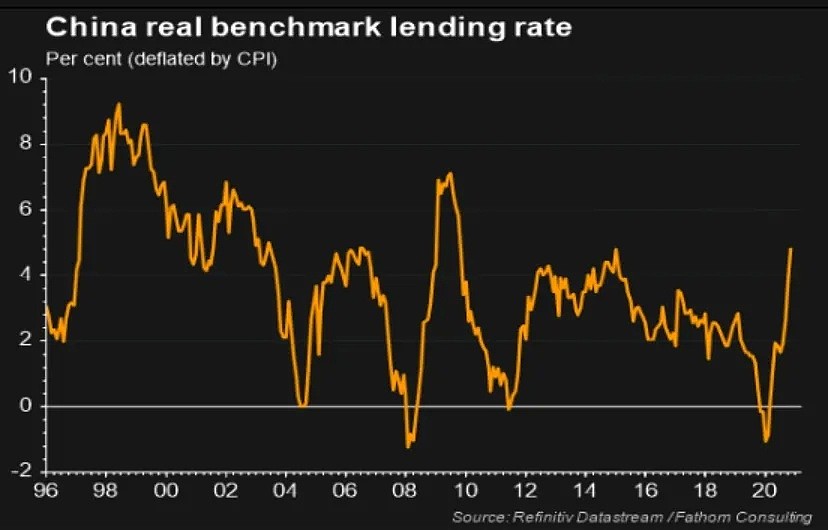

图4 中国实际借贷基准利率迅速反弹走高

数据来源:Refinitiv Datastream, Fathom Consulting, Go Markets

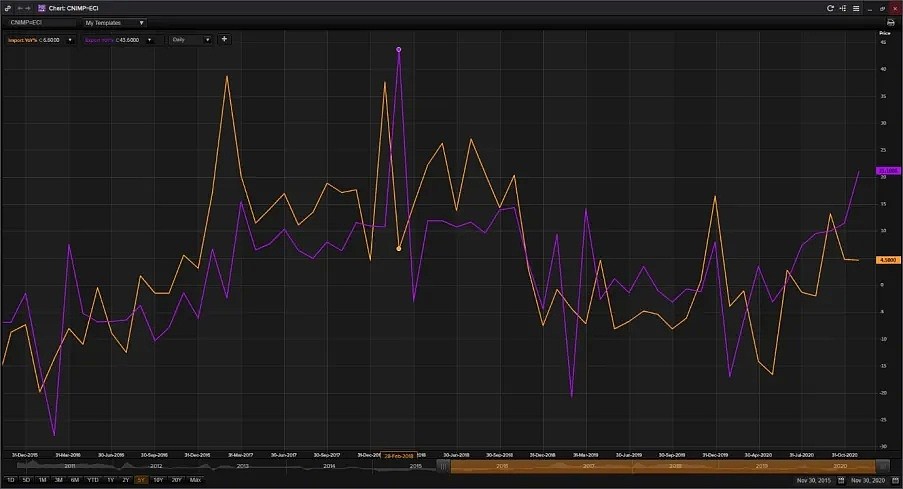

图5 自2006年中国制造业PMI指数,疫情后快速恢复,且持续增长

数据来源:Refinitiv Datastream, Fathom Consulting, Go Markets

图6 中国进出口贸易规模,自疫情爆发以来,出口率先快速恢复

数据来源:Refinitiv Eikon, BFJ Research, Go Markets

澳币:中期维持(0.68-0.81区间震荡)

核心观点:

澳币短期维持强势,兑美元目标0.8,中期震荡(0.68-0.81)

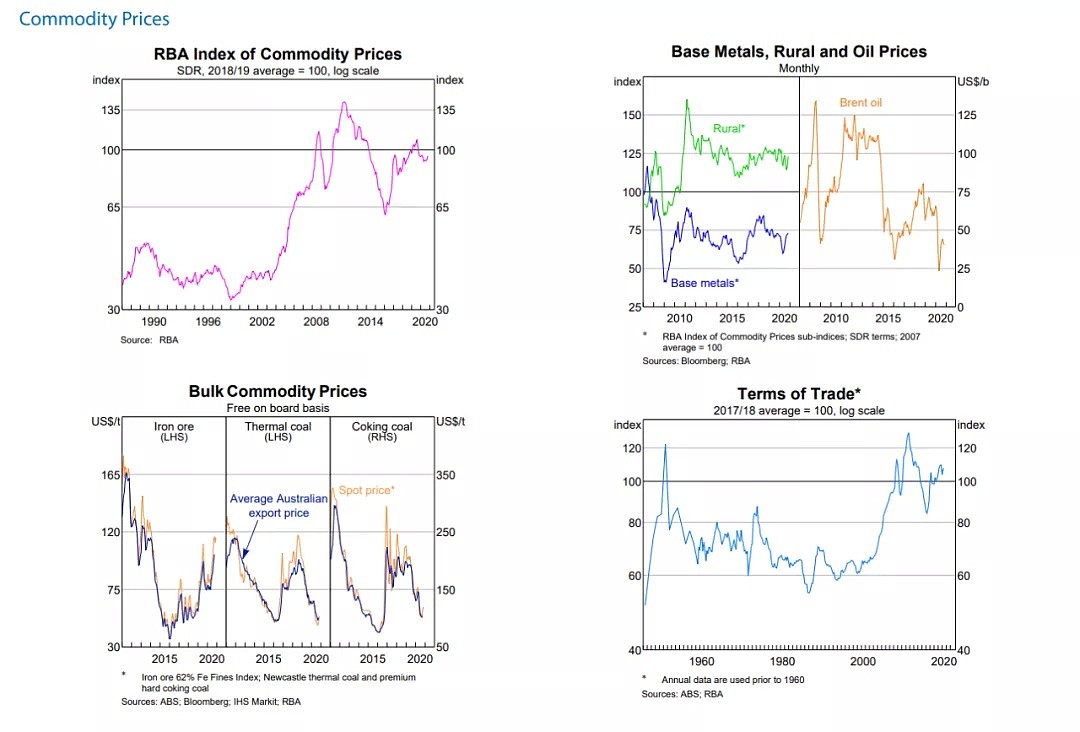

其一,避险情绪减弱,美元贬值利好,给予澳币今年的优秀反弹和表现,澳美一举冲破18年以来的高位。

其二,全球需求恢复,尤其以包括中国、美国在内的重要贸易合作伙伴,加大基础实施建设刺激经济,对于铁矿石的需求将为澳币提供基本面支撑。铁矿石的价格趋势和澳币强弱高度相关。

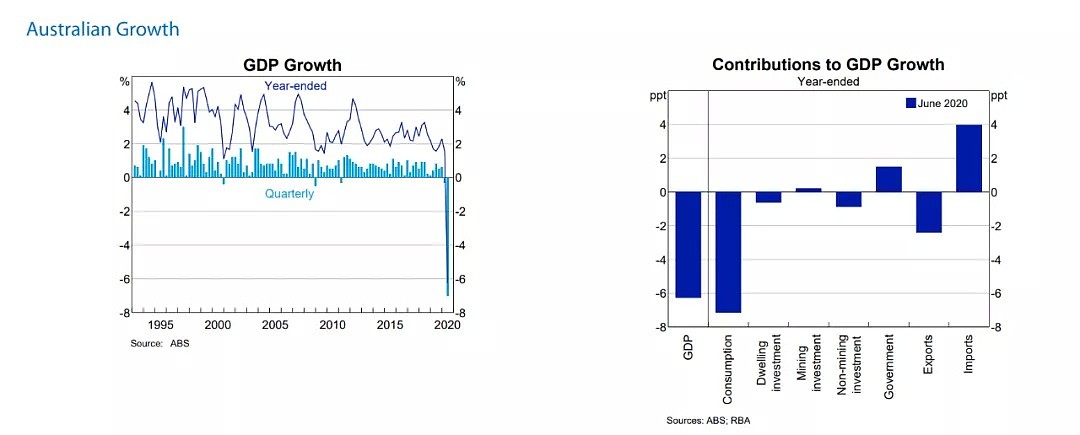

其三,澳大利亚第三季度GDP季度环比增长3.3%,优于市场预期的2.5%,较二季度环比下降7%,有显著改善。反映出澳洲经济走上复苏轨道,为澳元提供支撑。

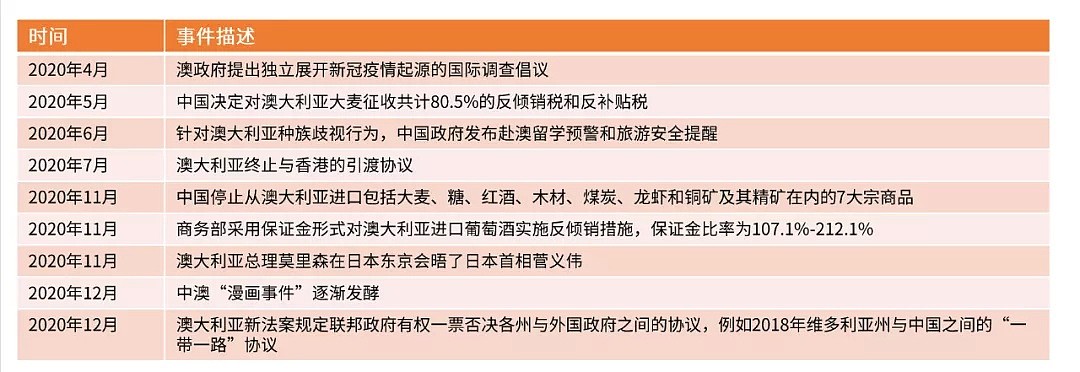

其四,澳洲央行利率维持历史最低水平,多次表明澳央行不会执行负利率,旨在希望能够在贸易需求端提高的情况下,利率澳洲的出口增长。中国是澳洲最大的贸易伙伴,近期摩擦频频,这个给澳币未来走势带来一定的阴影。

风险提示:

澳洲内生因素依然是制约其经济发展的重点,受疫情影响的几乎所有经济支柱产业均遭受不同程度的影响。国内市场规模有限,其恢复和发展程度更多取决于疫情、疫苗及国外市场情况。

同时,如果中美关系无法得到改善,澳洲紧随其后或成为中美之争下,紧随美国但受伤最深的“盟国”。

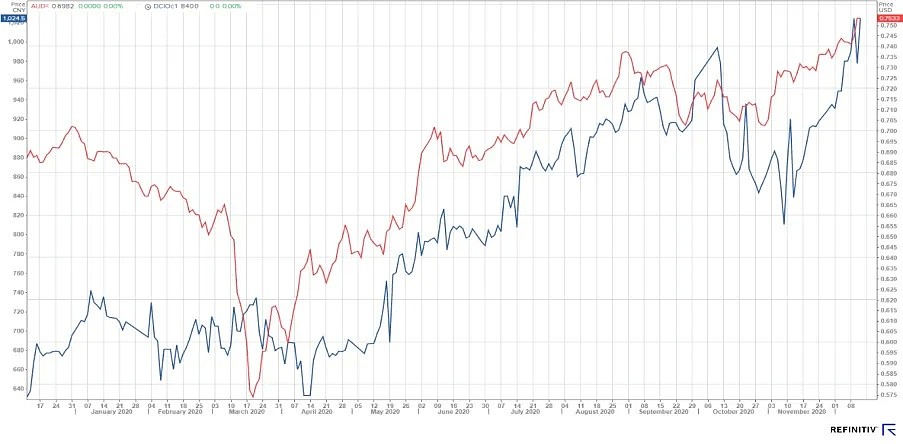

图7 过去一年澳币与铁矿石价格走势图(红:澳币;蓝:铁矿石)

数据来源:Refinitiv Eikon, BFJ Research, Go Markets

图8 大宗商品价格反弹,为澳币提供支持

数据来源:RBA

图9 澳大利亚与最大贸易伙伴中国的摩擦趋频繁,中期澳币的反弹带来不确定性

图10 澳大利亚1990年以来GDP增长率,今年前半年各板块表现

数据来源:ABS,RBA, Go Markets

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64