在澳投资:中资逐年退潮,美资始终第一 | 澳财聚焦

今年以来,全球资本市场的活跃,每个投资者有目共睹。让人刻板印象“家里只有矿”的澳大利亚,其实有大量优质资产吸引着海外资本的关注,而美国是当仁不让的第一名。

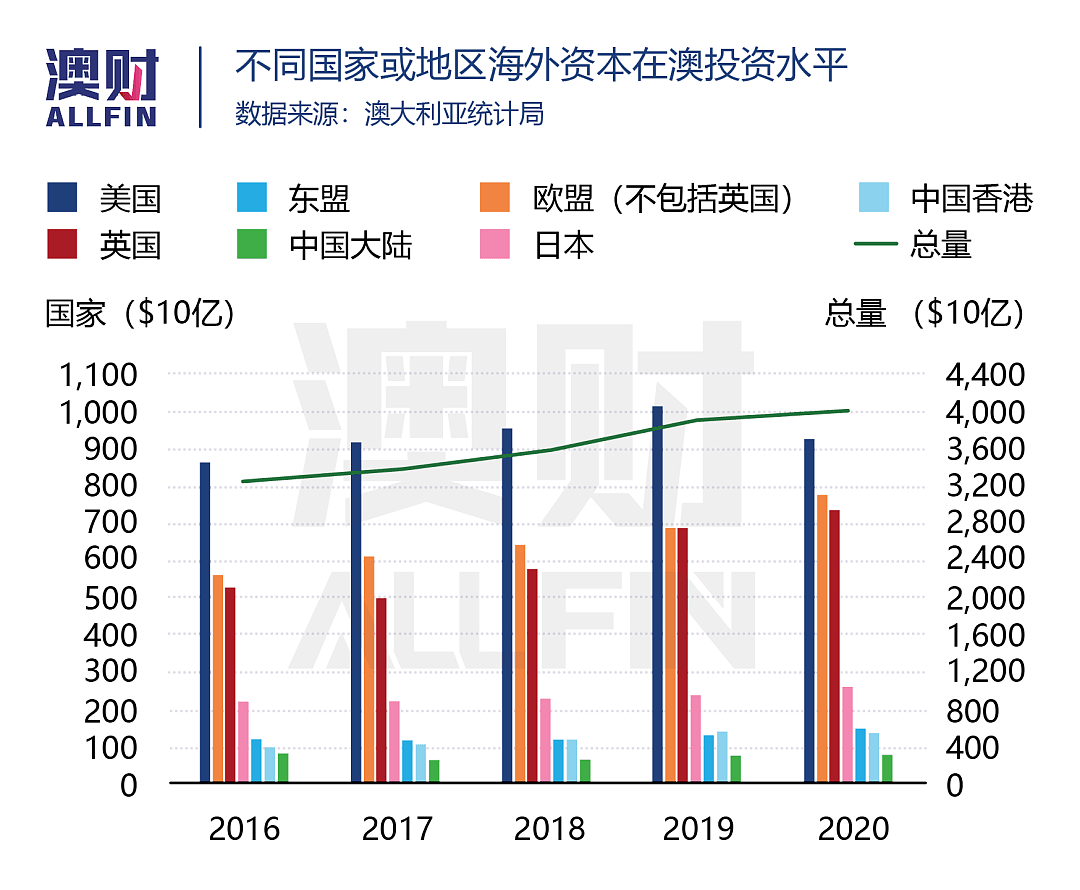

5月5日,澳大利亚统计局(ABS)公布了最新的在澳国际投资数据。尽管遭遇疫情,但2020年海外资本在澳投资总额达到3.99万亿澳元,较2019年还是增长了2%。

其中,美国和英国分别以23.3%和18.5%的占比,遥遥领先于其他的国家。相比之下,中国香港和中国大陆的比重仅为3.5%和2%,而总投资体量只有美国的四分之一不到。

就在本周,澳大利亚科技独角兽企业SafetyCulture宣布,完成最新一轮9900万澳元的融资,估值突破20亿澳元大关。领投的正是一家来自美国纽约的风投机构Insight Venture Partner。这家似乎“名不见经传”的机构在澳大利亚布局非常广泛,已经“大手笔”投资数亿美元资金给三家本地科创企业。

事实上,在近年来中国资本在澳投资不断下滑的同时,美国资本在澳投资一直稳居第一。尽管疫情期间短暂下降,但今年伊始,央行“大放水”和疫苗接种的加速,让美资卷土重来,再次大举进入澳大利亚。而资本的风起云涌,或多或少隐喻着三个国家之间微妙的关系。

澳洲对美国存在资本依赖

统计局这份最新的数据显示,2020年,美国在澳投资总量为9294亿澳元,较前一年减少了8%。不过仍在各国家和地区中排名第一。中国(包括中国香港及大陆)在澳投资在经历了2019年的大幅下降后(当年直接投资锐减62%),年下降幅度有所减缓,2020年总投资量为2208亿澳元,但仍减少了1.3%。

博满金资首席分析师魏睿昊指出,从资本层面上,澳大利亚对美国的依赖程度很高。虽然,中国是澳大利亚第一大贸易国,但在澳投资确实和美国差了一个量级。

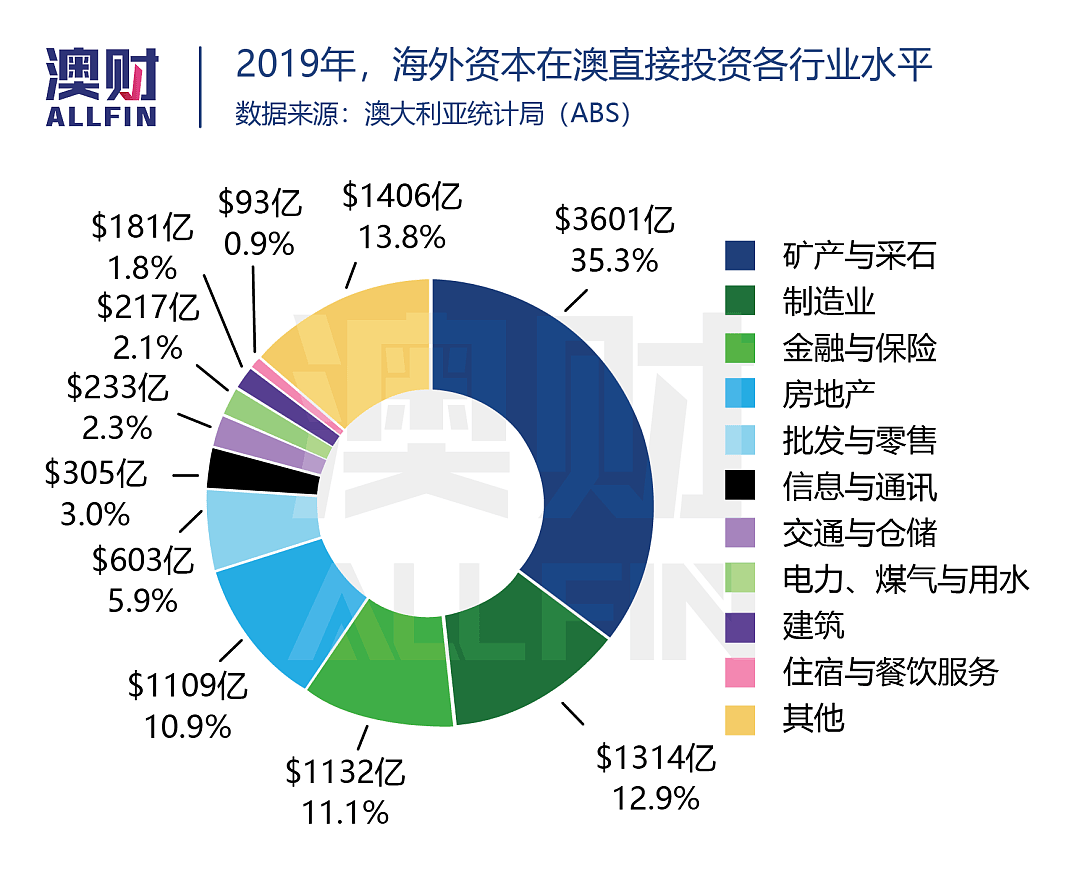

从澳大利亚外交与贸易部(DFAT)的数据看,海外资产在澳投资的行业集中性较高,矿业占据了超过三分之一的比重,稳居第一。制造业和金融保险业,分别占总量的12.9%和11.1%,排名第二和第三。而华人偏爱的房地产,并没有挤进前三,占比不到11%。

魏睿昊表示,金融服务行业和科技行业是美国资本在澳投资的两个核心,到处都可以看到美资的身影。另外,医疗科技也是美国资本喜欢投资的领域,这里几乎所有成功的研发最终都会走向美国市场。

但中资在这些领域涉猎较少,更偏向于经贸、商品类的投资。比如在农产品领域中参与得就比较多,最著名的案例便是2019年蒙牛乳业收购婴幼儿奶粉品牌贝拉米,而光这笔交易就占据了中资当年在澳直接投资的63.5%。

不仅美国人爱到澳大利亚投资,澳大利亚投资者也很喜欢美国市场。2019年,澳洲对外直接投资达到了3万亿澳元,美国就接收了8370亿,排名第一;中国则排名第五,只占总投资的2.9%。

中国与美国:客户与金主

在描述中国和澳大利亚经济的关系时,往往会趋向认为两者本身具有高度互补性。不过,魏睿昊认为,这种互补性主要集中在商品层面上。中国需要大量来自澳大利亚的原材料和农产品,比如铁矿石、奶制品、牛肉、红酒等。同时,澳大利亚又从中国进口大量的工业制成品。双方交易的商品交叉度非常低,因而形成了互补。

但美国和澳大利亚的经济关系却要比这更为深入。

悉尼大学美国研究中心在2017年出版过名为《美澳关系:不可缺少的经济伙伴(INDISPENSABLE ECONOMIC PARTNERS: THE US-AUSTRALIA INVESTMENT RELATIONSHIP)》的报告。该报告指出,澳大利亚的整体资本市场中,有24%的资金来自于美国市场,并将美澳之间的投资关系,描述为“澳洲最重要的资本关系”,远超任何一个国家。

《美澳关系:不可缺少的经济伙伴》报告封面

报告还显示,在商业方面,几乎是所有的大型美国和澳大利亚企业都在彼此的国土布局。这包括美国的科技巨头谷歌、亚马逊,也包括澳大利亚第一大医疗公司CSL和国家科研机构CSIRO等等。美国每年在澳大利亚的科研经费就超过10亿澳元,为当地创造超过33.5万个职位。

如果仔细查看澳洲大型上市公司的股东列表,美国大型基金的身影也比比皆是。以澳洲最大的几家上市公司CSL,必和必拓(BHP)和联邦银行(CBA)为例,美国资本巨头贝莱德(Blackrock)和领航(Vanguard)都是这些企业的重大股东。

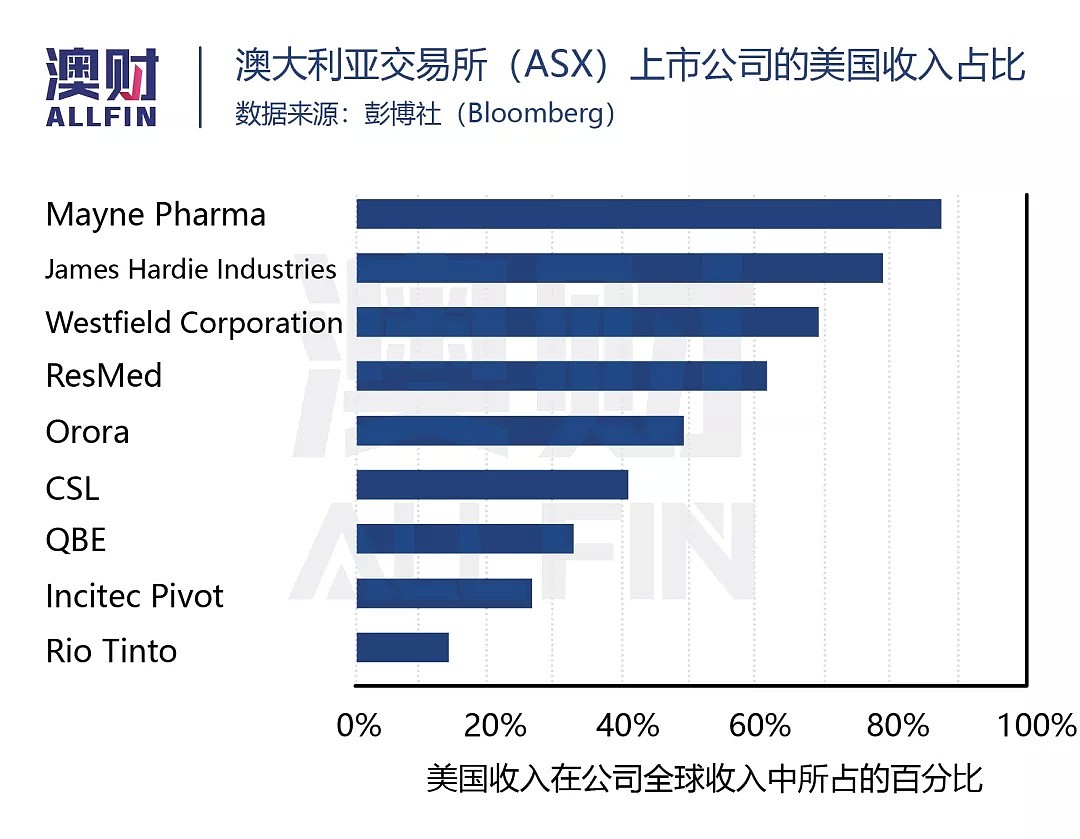

不仅如此,许多澳大利亚公司很多收入来自美国。2017年,有40多家在ASX上市的公司收入中约有30%或以上以美元计价,并且遍布各个行业,比如医疗企业Mayne Pharma(87%),建筑材料公司James Hardie(80%),购物中心集团Westfield(69%)和医疗器械公司ResMed(61%)。

事实上,近年来在澳大利亚最新崛起的一些科技公司,也都在不断寻求前往美国发展,甚至在美国上市的机会。先买后付行业的领军者Afterpay目前最大的业务来源就是北美市场,并在最近宣布已经启动在美上市计划。而澳大利亚最大的独角兽企业Canva未来也极有可能会在纳斯达克上市。

因此,如果说中国是澳大利亚最大的“客户”,那么美国则可以称为澳大利亚最大的“金主”。

美国风投进军澳洲,本地风投如何应对

前文提到近年在澳大利亚表现活跃的美国风投公司Insight,虽然它并非如红杉资本那样为圈外人所知,但实际上其资产有400亿澳元,并且大手笔投资三家澳大利亚科技公司。除了SafetyCulture外,布里斯班的初创公司Octopus Deploy获得了其2.23亿澳元的融资,成为近期本地风头圈的“大新闻”;邮件营销公司Campaign Monitor则因为获得其2.5亿美元的投资“一战成名“。

当然,那些盛名在外的美国风投公司也同样不断在澳大利亚寻找投资机构。红杉资本就先后投资了两家独角兽Canva和AirWallex,硅谷重量级风投Accel则早期就参投了目前澳大利亚的科技巨头Atlassian,老虎环球基金则和Insight一样支持了SafetyCulture。

在魏睿昊看来,全球投资者活跃在澳大利亚市场,对本地初创企业来说是件好事,代表了一种良性循环,在这一过程会逐渐建立其本地的科创生态系统。同时也说明,澳大利亚确实有较好的科技企业,未来有较大的投资机会。

而博满金资BMYG本身也参与了很多科创公司的投资,其中有两大核心因素:

第一,从全球范围来说,澳大利亚的科技研发能力和创新性都比较高,经常会涌现出具有发展潜力的科创企业;

第二,澳大利亚本地市场较小,风投机构不多,即使有一些海外资本的进入,这里仍是一个“欠发达”的风投市场,意味着当地的资产价格性价比更高。从股市看,本地科技股的估值明显低于美国纳斯达克和中国股市同类型同规模企业。风头领域也是一样。

还有一点值得关注的是,澳大利亚由于和美国同属英语语系国家,两国的法律框架、文化背景较为接近,因此许多在澳大利亚能够发展的商业模式,很容易在美国市场复制应用。

不过,国际风投大举进入澳大利亚,“抢夺”当地优质的科技初创企业,对本土风投公司当然也是挑战。相比美国风投,有些传统的本地投资机构较为缺乏国际视角,只专注于本地市场,无法拓展新的机会。

但这同时也给了后来者机会。如博满金资长期的合作伙伴,由Seek创始人Paul Bassat创立的Square Peg经过近10年发展,已经成为澳大利亚最大的风投机构之一,并且成功参投了如Canva,AirWallex等独角兽公司。

魏睿昊认为,未来澳大利亚风投所注重的——也就是博满金资目前正在做的,就是要进一步放眼全球,挖掘本地市场有潜力的投资标的,并帮助其到一个更大的市场中发展,几何倍地放大澳大利亚科创真正的优势。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64