全球并购热潮再起,私募风投疯狂吸金,到底有多赚钱?

上周,悉尼机场的收购案在资本圈引发大范围的关注。行业养老基金Q Super的资管公司和投资管理公司IFM Investors和美国私募股权公司Global Infrastructure Partners组成的财团欲以223亿澳元收购澳洲最大机场运营商悉尼机场,相当于每股8.25澳元的价格。

如果收购成功,这将是澳大利亚今年最大的一笔并购交易,也将成为有记录以来第二大收购澳大利亚公司的交易。

事实上,新冠疫情爆发以来,澳大利亚市场上的并购案就层出不穷。前有美国私募机构贝恩资本(Bain Capital)收购维珍澳大利亚航空公司;而后,全球私募巨头黑石集团(Blackstone)、美国投资公司橡树资本(Oaktree Capital Management)和澳大利亚另一大博彩业巨头星亿集团(Star Entertainment Group)更是展开了对皇冠度假集团的收购战。

无论从何种角度来看,包括澳大利亚在内的全球市场正在经历人类金融史又一次并购热潮。

当1880年代,以美国铁路公司为首的运输、能源、矿业巨头们展开前所未有的并购行动,创造了一种至今令各国政府头疼的市场结构——垄断。不过随着美国最终出台了一部全球知名的法律,《谢尔曼反托拉斯法》,第一轮并购高潮也随之结束。

不过,资本总是会卷土重来,重新寻找新的市场契机。根据《澳大利亚金融评论报》统计,从第一次之后,人类又经历过五次不同风格的并购浪潮,虽然它们往往因战争、经济萧条、科技泡沫破裂、金融市场危机等问题而结束,但一旦市场条件成熟,并购浪潮就会重新席卷。

而和以往几次都不同,目前这一次的并购热潮却始于一场史无前例的全球性传染疾病疫情。很多市场分析人士认为,今年上半年交易量的蓬勃还只是一个开始。

那么,这场史上第七次并购浪潮到底有什么特点,又会持续多久?对于投资者而言,要如何参与其中,以获得更高的收益?

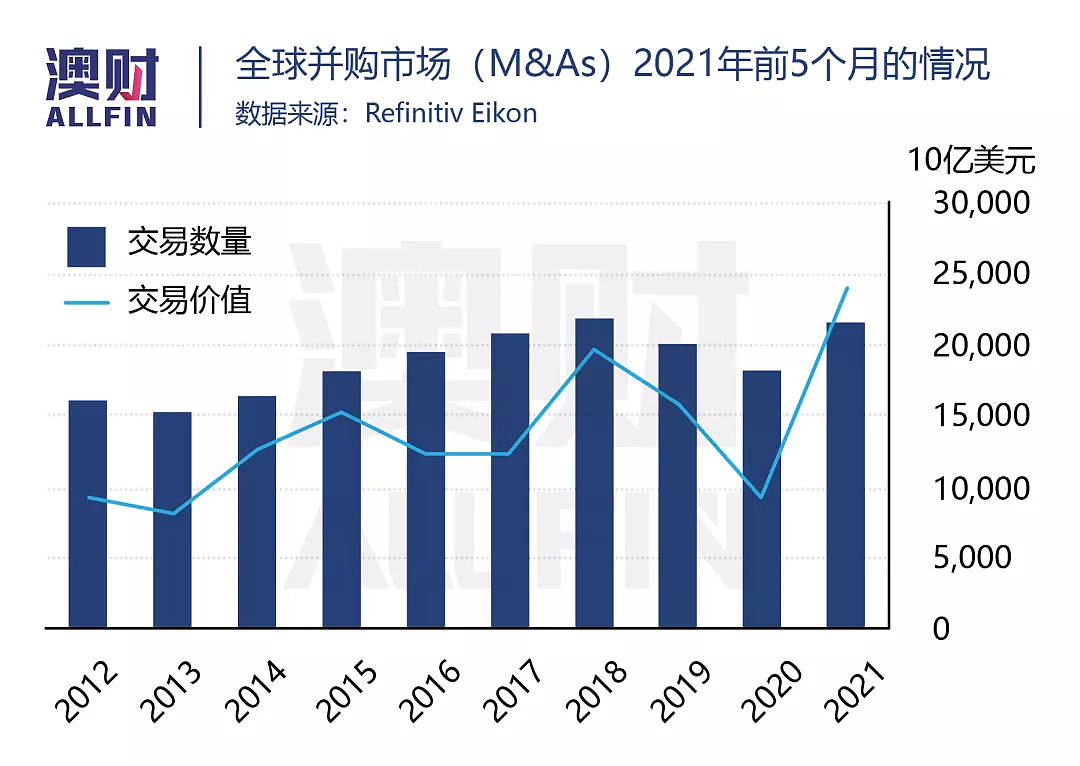

全球:交易规模史无前例

单从数字看,本轮并购浪潮最大的特征之一就是:资金量巨大。

根据Refinitiv的数据,全球并购交易规模在今年5月达5329亿美元,是历年5月份最高纪录,并且已连续第三个月创下历史高位。而1至5月期间宣布的待定和已完成交易的总价值为2.4万亿美元,创历史新高。

私募股权(PE) 在今年上半年达成了总价值超过5000亿美元的交易,打破了40年记录。

博满澳财首席投资官魏睿昊指出,从去年年中,整个资本市场就开始非常活跃,股票市场迅速反弹。在整体市场情绪的驱动下,并购市场交易量创下新高并不奇怪。与此同时,私募股权投资在并购交易所占比例也越来越高。

今年上半年,私募股权投资在并购交易总额中的占比从2020年同期的16%扩大到18%,是自2007年以来的最高点。

之所以市场如此火热,在魏睿昊看来,有以下短期和长期的原因:

短期来看,首先低利率使得债务成本下降,杠杆率上升,从而推动累计待投资本(dry powder,已筹集而未投出资本)再创新高,为私募股权交易活动提供支持。

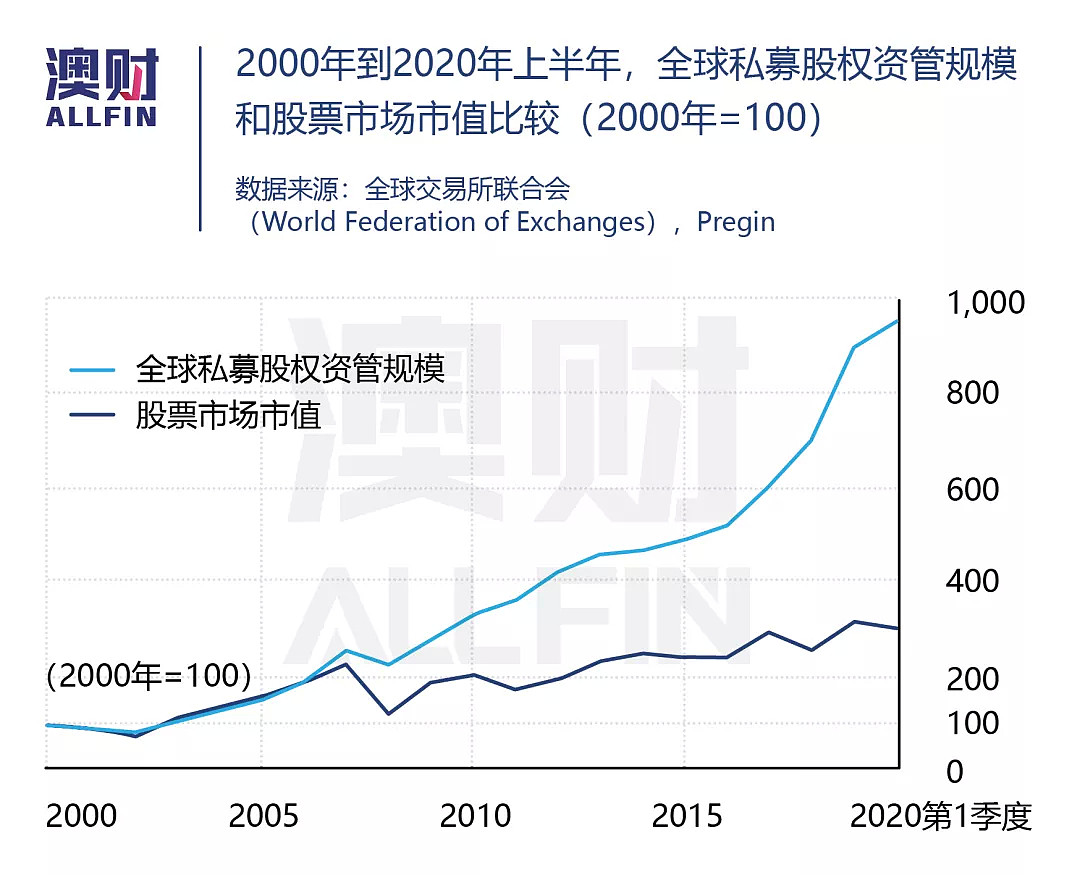

股票市场快速反弹、债市流动性充裕、现金流压力减少、长期政府债券收益率保持低位,促使投资者继续增加对私募股权投资的配置。2020年上半年,全球私募股权资产管理规模比2019年底增长了6%,达到4.5万亿美元,Preqin预计2025年的私募股权资产管理规模预计将达9.11万亿美元。

长期而言,自 2000 年以来,全球私募股权资产净值增长了近 10 倍,远超同期上市股票市值的增长率。澳财也曾比较比较过不同资产类别的基金,发现连续4年,私募股权基金的回报率要过于,二级市场、房地产和私人债券等其他类别的基金。

在过去的5年、10年和20年中,私募股权的表现超过了公开市场投资。私募股权在追踪的10年期间产生了14.3%的年化回报,比标准普尔500指数的13.8%回报高出50个基点。而在追踪的20年期间,私募股权产生了9.9%的年化回报,比标准普尔500指数的6.4%回报高出350个基点。

全球:投资重点偏向医疗和数字支付

除了规模巨大外,此次并购浪潮的投资方向与以往也有很大区别。

受到疫情推动,远程医疗和非医院护理模式变得热门,2020年,涉及门诊和家庭护理公司的投资增加了两倍多,达到39亿美元。此外,对制造新冠检测工具的生命科学公司以及任何为疫苗研究和制作提供技术的制药公司等的投资的投资也出现了增长。

医疗保健 VC 的筹资增长率达到创纪录的70.5%,北美的医疗保健VC融资额最高,从2019年的大约100亿美元增长到2020年的190亿美元。

疫情使零售商和消费者放弃现金而转而使用卡和其他形式的在线支付,因此对数字支付的投资成为私募的新重点。2020年,涉及支付公司的交易占金融服务/金融科技投资总额的24%,高于前一年的16%。

澳洲:并购交易规模变大、竞争激烈、溢价增加

和全球市场几乎同比,澳大利亚的并购市场从今年伊始也变得非常活跃。

根据高盛编制的数据显示,2021年上半年,澳大利亚和新西兰公布的并购交易已达到创纪录的1480亿澳元,约为五年同期平均水平(5800万澳币)的2.6倍。整体交易显现出以下三个特征:

交易规模也不同往常:数据显示,介于10亿到40亿澳币区间的交易占比38%。超过40亿澳币的交易占比37%。相比之下,平均而言,过去五年内仅有54%的交易超过10 亿澳元。

交易竞争日趋白热化:2021年上半年,敌对并购交易达到180亿澳元,远高于五年平均水平10亿澳元。不仅如此,在已公布的并购交易中,超过30%的交易涉及多方竞购,即有两个或两个以上的竞购方。

交易变得越来越昂贵:在2021年上半年的收购交易中,溢价幅度达到51%(较交易公布前未受干扰的价格相比),同样高于新冠疫情爆发之前典型的溢价幅度(39%)。

高盛认为,疫情迫使企业考虑进行交易,以便能够加快推进疫情后的改进战略。这种情况和全球金融危机爆发后的情况有些类似。

澳洲:私募/风投井喷发展

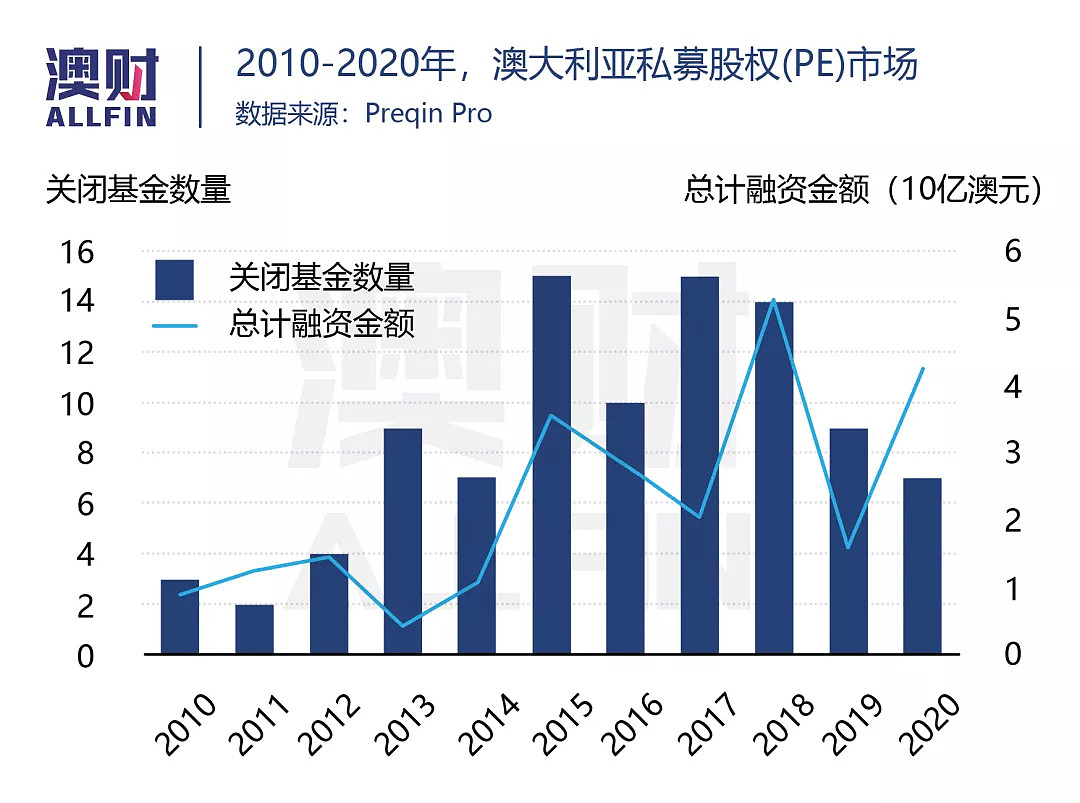

而在澳大利亚的并购交易中,私募股权的参与度也相当高。魏睿昊指出,尽管澳大利亚私募股权(PE)和风险投资(VC)从体量上来看,并非很大的市场,但在这一轮并购浪潮中,私募募集的资金量出现了“井喷”。

根据统计,澳大利亚私募的筹集资本总量在2020年同比增加了169%,资产管理总额达到了770亿澳元。

2020年,筹资量最大的私募基金是Pacific Equity Partners 的第6期基金,该基金在7月份以25亿澳元关闭。博满澳财旗下的元亨私募风投股权母基金最大的份额主要就进入了该基金,可谓是元亨基金投资的重要底层资产之一。

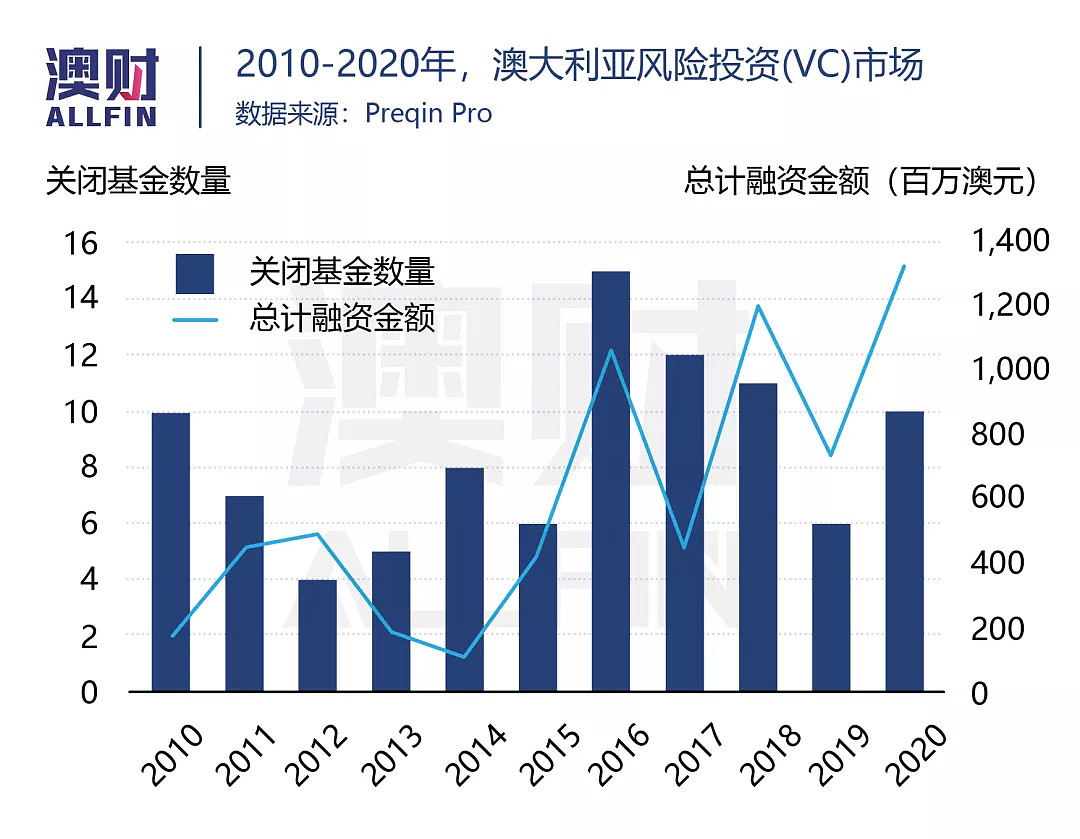

风投方面,在2020年筹集的资本达到了创纪录的13亿澳元,这个数额几乎是2019年疫情开始之前的两倍。目前澳洲风投有22亿澳元的待投资资本为未来的交易奠定基础。

2016-2020年,筹资量前三大的风投基金中Square Peg的第3期基金和第2期基金分别以3.55亿澳元和3.33亿澳元位列第2和第3位。而Square Peg也同样是博满澳财元亨基金投资的另一个重要的底层资产。

从投资的领域来看,信息科技(IT)一直是澳洲风投的重心,自2010年以来,IT 投资占总投资的51%,占总投资价值的41%。但2020 年,IT 的主导地位略有下降,占总投资的38%。

金融领域的投资比重增长到了37%,这主要受到在数字支付领域的增配推动。支付技术是一个正在经历彻底变革的领域,2018年,12%的澳大利亚人正在使用数字支付解决方案,但随着新冠疫情的推动,预计到 2023年这一比例将迅速增加到 70%。近年来,新的“先买后付”平台主导了金融服务市场的各个方面。

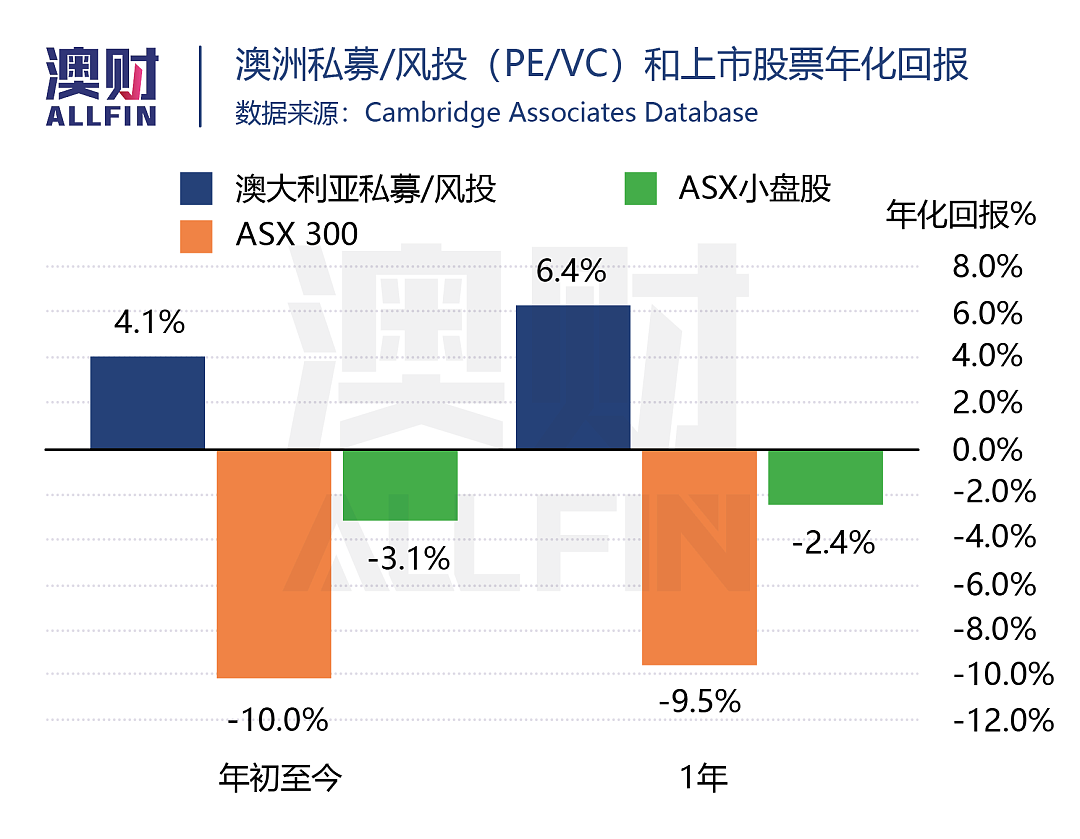

由于澳大利亚私募/风投较低波动性的复合效应,使其在2020年总体回报表现优于上市股票和债券。截止2020年的12个月中,澳洲私募/风投的年化回报分别超过ASX 300年化回报和ASX小盘股年化回报15.9%和8.8%。

魏睿昊认为,从疫情后全球市场的并购热潮可以看出,目前特定的金融市场,让更多资金希望进入回报率较高的领域。而私募/风投这一资产类别,在过去十年中证明了其稳定且较高的年化收益,因此也吸引了越来越多的资金。估计在未来一段时间,这种情况将持续。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64