澳洲富人钻养老公积金漏洞,普通人为之买单(组图)

本文转载自澳大利亚广播公司ABC中文,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

没有人知道他们的真实身份,因为澳大利亚税务局的任何信息都是保密的,虽然你可以把这些钻税务空子嫌疑人的范围缩小到全国最富有的那几个人身上。

但我们知道的是,在某个地方,至少有一个人、一对夫妇或者一个家庭已设法把5亿多元放入其养老公积金(superannuation)账户中。

上周,《澳大利亚金融评论》(Australian Financial Review)根据信息自由法申请获得了这些信息,曝光了澳大利亚养老公积金制度中的多个巨大漏洞。这些税务漏洞可能让联邦预算面对巨大亏空。

早在1992年,当强制养老公积金被推出时,其目的是为了减轻联邦政府的财政压力,增加老年人退休后的生活费。

然而,自那后的几十年里,养老公积金的减税措施却可能在未来20年内压垮联邦财政预算,因为这比澳大利亚政府发放的养老退休金(pension)的成本还要高。

一路走来,这些减税措施正帮助将养老公积金从一个退休公积金基金变成避税计划,而使用这个代际间财富转移系统的人则主要是澳大利亚最富有的家庭。

其代价则是由普通纳税人承担。

让我们直视现实吧!即使你非常努力地去花钱,你也不可能在退休后花掉5亿澳元。

当然,除非你接受了前北爱尔兰足球明星乔治·贝斯特(George Best)的建议。当被问及他的数百万元都去哪了时,他回答说:“我把大部分钱花在了喝酒、养鸟和豪华车上。其余的都被我挥霍掉了”。

在强制性养老公积金制度出台时,政府原本是想减轻联邦政府的财政压力。(ABC News: Natasha Johnson)

超量财富

澳大利亚税务局(ATO)的这些数据是两年前的了。但这些数字显示,与前一年相比,处于自我管理基金(self-managed funds)顶端的公积金基金财富急剧上升,有27个公积金基金各持有超过1亿澳元。

最大规模的自管公积金基金持有5.44亿澳元,比前一年的最大自管公积金基金金额多出了68%。这个基金可能是同一个公积金自管基金。

尽管自管公积金基金最多可以有六个受益人,但分配这么多的钱还会比较困难。

由于隐私原因,ATO甚至不公布养老公积金基金的名字,更不用说在这个基金名下的受益人了。

鉴于资本市场,如股市、债券和房地产在后新冠疫情期间表现非凡,因此在刚刚过去的财年很有可能给澳大利亚最富有的家庭带来了一笔更为辉煌的财富。

那些最顶级的自管公积金基金拥有者甚至不会假装为了舒适的晚年生活,而把现金存入银行。因为放在养老公积金基金中具有极高的税收好处。

在公积金积累阶段,向任何公积金基金的供款都会面对15%的税。但是,在退休后,收益达到170万澳元(夫妇为340万澳元)以内的基金将是免税的。

在退休时,如果你的公积金基金有170万澳元,你的所有收益都将是免税的。(Unsplash: Rawpixel)

如果超过170万澳元的门槛,收入只需缴纳15%的税收。

这是双重减税,一个发生在资金进入公积金基金时,另一个则发生在投资赚得利润时。

对于高收入人士来说,在公积金积累阶段针对供款征收的15%税,这旨在激励人们把钱存入养老公积金中。这一税率远远低于本应支付的45%的收入税。

那些收入较低的人,他们的收入所得税税率本来就较低,也只需支付15%。但是,如果你的最高税率只是37%,你的税务激励数额也会更小。就是说你的收入越少,激励作用就越微弱。

在退休后,如果你的公积金基金有170万澳元,你的所有收入都是免税的(对于夫妇来说这个上限是两倍,即340万)。10%的年回报率可以带来17万澳元的免税收入,这实在是很不错。

超过这个额度,自管养老公积金基金只需为其额外收益支付15%的税赋。让我们以这27个拥有超过1亿澳元的养老公积金基金中的一个为例分析一下吧。

鉴于去年超好的收益,一个管理良好的养老公积金基金可能会取得20%的回报。这就是2000万澳元。这个基金将只支付15%的税,是公司税率的一半。

这是从有工作的普通澳大利亚人那里直接补贴给了澳大利亚最最富有的一群人。有些人称这种说法是出于嫉妒。其他人则认为这是面向富人发放的[社会]福利。

我们能承受得起吗?

前联盟党总理马尔科姆·特恩布尔(Malcolm Turnbull)在2016年曾推出过一些限制过度行为的措施,在联邦预算中引入了160万澳元的免税上限。这在党内和一些富有的支持者中引起了轩然大波。

如果没有这项措施,现在的联邦预算将是一个烂摊子。特别是在去年新冠造成的经济衰退期间,堪培拉恐怕在提供大笔收入津贴后,目前的财政情况可能会更为糟糕。

现有的税收优惠代价巨大。据去年的预算文件显示,这一代价大约为360亿澳元。这比我们花在失业福利金上的钱多了一倍多,其实接近三倍。

去年,前国库部重量级人物、前国库部长彼得·考斯特罗(Peter Costello )办公室主任迈克·卡拉汉(Mike Callahan)为联邦政府撰写了一份长达600页的报告,强调了养老公积金系统存在的诸多缺陷。

他指出:“大多数退休人士将他们退休时拥有的大部分财富作为遗产留了下来”。

照顾你的家人绝对是没有错的,但不太富有的澳大利亚人是否应该为此买单呢?

而且这个成本还在不断增加之中。

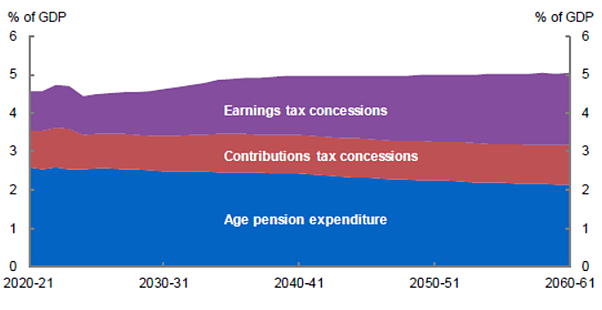

这里又是卡拉汉先生的报告中讲的话:“预计养老公积金税务优惠的成本在国内生产总值中所占的比例将会增长,到2050年左右将超过[政府发放的]养老退休金支出的比例”。

显然,这一趋势正在不断加速增长。最近的《代际报告》(Intergenerational Report)显示,这会在2040年发生。

税务优惠预计将超过政府发放的养老退休金成本。(Supplied: Treasury)

人们不禁为此在想也许一个由政府管理的主权财富基金会带来更好的结果。就像考斯特罗先生为公务员养老公积金设立的基金那样。

这可以从我们现在所需要支付的价值300亿澳元的养老公积金手续费中减去相当大一部分。而我们也不会再受到大银行的掠夺。这些曝光的掠夺行为曾被海恩皇家委员会(Hayne royal commission)揭露无疑。

可以做些什么?

我们该如何纠正这个错误呢?

对养老公积金系统进行修修补补,尤其是去除最恶劣的钻空子行为将会是一场政治噩梦。看看上次联邦大选期间,各个党派针对非纳税退休人士股票红利计算方式上的[可能]变化所作出的描述就可以略见一斑困难性了。

但是,如果联邦政府希望将预算恢复到某种平衡状态,就需要迅速采取一系列措施。

精算师和会计队伍现在正制定越来越复杂的对应政策,来略微减少对富有澳大利亚人的过于慷慨的税务优惠。

一个简单的解决方案是为任何个人或家庭的养老公积金账户设置上限,这可能是目前的170万澳元。

任何超过这个上限的收入都可以按照正常的个人收入税率,甚至是公司税率来收取税收。

从逻辑上讲,强迫一个每年靠6万澳元挣扎的职工(可能没有房子)缴纳比拥有一亿澳元养老公积金账户的人支付更高税率是不可思议的。

一个更为激进的做法是,允许无限量的现金存入低税率或零税率养老公积金账户里。但是唯一的条件是,你不能把这笔钱传给别人。要不你使用这笔钱,要不用不完就上交这笔钱。

这种做法肯定不受欢迎。

死亡和税收可能是人生唯一的确定性。在政治层面上,当然也是如此。

本文转载自澳大利亚广播公司ABC中文,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64