跑赢大盘的房地产投资新选择,带你从头捋一遍

在此前的一些文章中,澳财已经对于一种投资房地产灵活性更高的资产——房地产投资信托基金(REITs)进行一系列介绍,包括投资REITs的五大优势,三只具有显著特点的单一资产类别REITs,以及三只值得关注的澳大利亚房地产ETF产品。

相比于刚刚起步的中国REITs,澳大利亚的上市地产信托投资基金(即A-REITs)拥有悠久的历史,始于20世纪70年代,今年恰好是推出整整50年的里程碑。

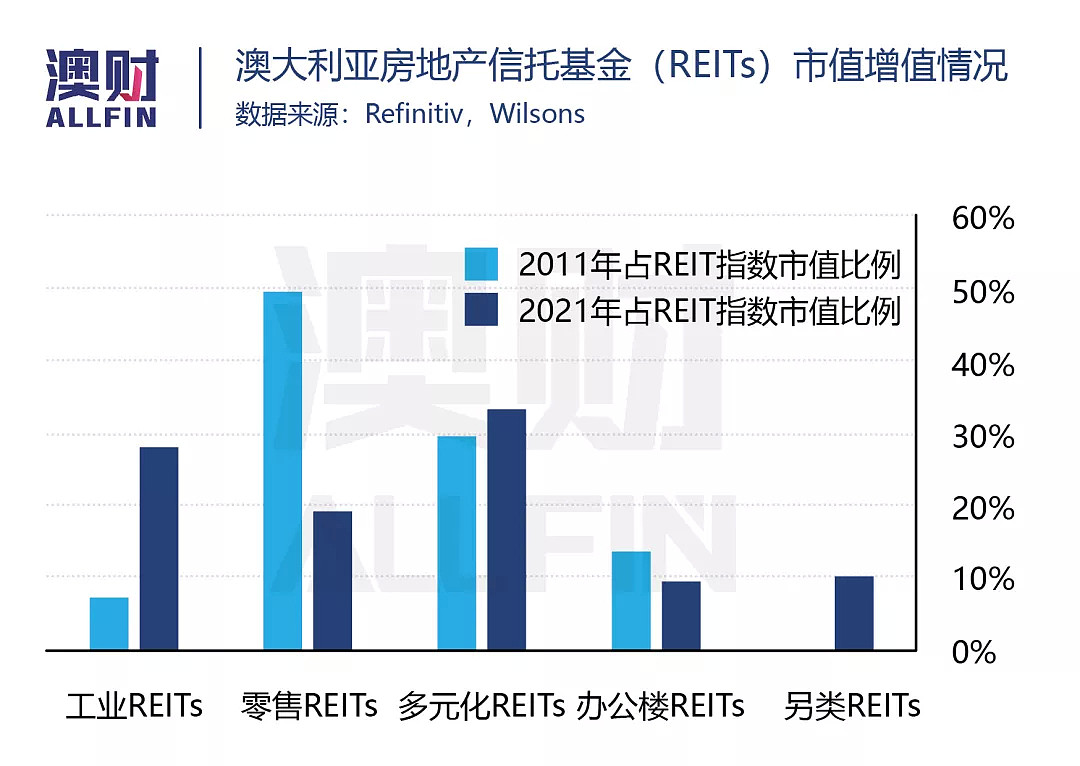

长期以来,由于A-REITs的高分红率和低债务水平,广受国际资本喜爱。澳大利亚交易所(ASX)上的REITs投资种类齐全,以工业地产、零售地产和办公地产三类的投资为主。

半个世纪的繁荣和萧条,尤其是经历了人类历史上最大规模的全球疫情之后,A-REITs已经发展成为一个价值1330亿澳元的板块。截至目前,49个A-REIT约占澳交所市值的7%。

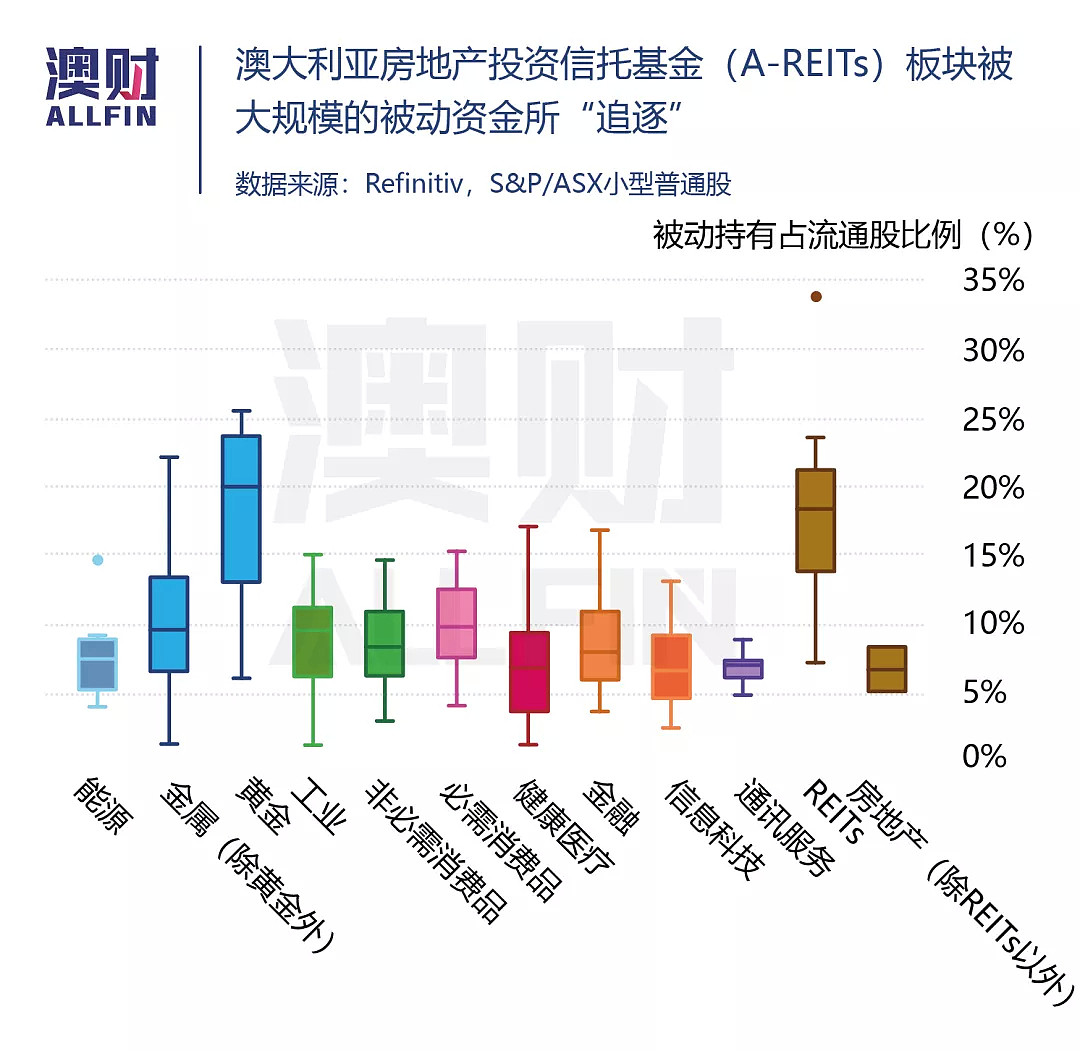

A-REITs拥有更多的被动资金,接近指数的20%,相比之下,其他行业(除了黄金)的被动资金约占5%。这就造成了大量的被动/指数基金的 "强制购买"。

不过,近年来,板块结构和重点正在发生显著变化。市场价值点开始从增长较慢的A-REITs转移至较新、潜在高增长的A-REITs,尤其是一些投资更细分领域的另类资产上。

零售、办公楼风险仍在,

工业、农业盈利强劲

在一个疫情无法消除、低利率的世界里,许多行业将不断面对显而易见的结构性威胁。

例如,零售A-REITs的价值优势明显降低。随着消费者越来越多地转移到网上购物,在可以预见的未来,零售商场运营商仍然是最容易受到长期结构性威胁的房地产细分行业,甚至物业价值可能存在见顶风险,尤其是那些无法向提供更多元化服务转型的商场物业。

写字楼REITs的困境也难以解决。新冠疫情后,居家办公已经逐渐被接受。公司每天把所有员工集中到一个中心场所的要求,越来越有一种“老古董”的感觉。

当然,现在仍然不清楚,远程工作的趋势是否会成为一种永久性的转变。毕竟人还是需要面对面的交流,更利于思想的分享与碰撞,特别是在知识型的服务行业,而它们是写字楼最大的租户。但是随着全球疫情再次抬头,写字楼REITs在中短期内仍有较多利空因素。

能够证明盈利和分配增长能力的A-REITs在未来几年可能才会有更强的表现。

券商机构Wilsons近期发布的A-REITs行业报告显示,从过去5年的总回报来看,诸如Goodman Group、Charter Hall和Rural Funds Grou这样的高增长房地产投资信托基金的表现,均大大超过了S&P/ASX A-REIT指数,继而推动整体市值大幅增加。它们的共同特点就是,投资组合中的物业都非城市商业用途,且有高于基准的盈利增长。

其中,新冠疫情加快了对仓库资产的需求,Goodman Group在疫情之前就决定加快仓库开发的获益得到凸显。目前,开发量达到了历史新高。从Wilsons的预测看,在未来2-3年内,Goodman Group的增长率可能会加快,达到两位数。

另类A-REITs:房地产投资新风向

不仅如此,在疫情发生后,一些投资特定房地产资产或者精选多元化资产的另类澳大利亚房地产投资信托基金(Alternative A-REITs)往往能够比行业中占主导地位的大盘股公司表现更好,因而受到投资者的关注。

所谓另类A-REITs,就是凭借投资规模较小而增长较高的房地产细分行业,以及将专业的房地产业主和租户集中在同一产品中的能力,可产生高收益的房地产投资组合。

无论是收益、还是分红,另类A-REITs增速历来高于对应的大盘股。通过较小的资产基础、以及对经济增长部分相对较高的投资配比,使得另类A-REITs能够获得更高的价格增长。当前,另类A-REITs可以为投资者提供健康/医疗服务、社会服务、农业生产、以及城市化方面的投资可能。

另类A-REITs的一个关键属性是为要求定制物业要求的租户提供定制的物业解决方案。因此,租户乐于签署长期租约,通常伴随着有吸引力的租金增长。在A-REITs投资者眼中,这是两个非常理想的因素。

新冠疫情加速了市场重点从传统的大型房地产行业(如零售物业和写字楼),转向工业和一系列另类A-REITs子行业。另类A-REITs的兴起可能在未来几年将继续成为市场主题。

全球最大商业地产所有者黑石集团(Blackstone)拥有3700亿美元的商业地产资产,正在对其资产进行重新定位,以反映其所认为的 "房地产大趋势"。这种趋势因新冠疫情而加速发展。在黑石集团确定的三个"房地产大趋势 "中,后两类就属于另类房地产资产类别。

工业仓库——受电子商务热潮的推动,最近被黑石集团列为当前“公司的头号主题”;

住宅公寓/学生宿舍——供给短缺及不断增长的学生人口;

医疗保健/生命科学园区——全球主要经济体都不断增加对研发的大规模投资。

另类A-REITs盈利增长远高于行业水平

展望未来,另类A-REITs可能会在行业中提供较高水平的增长。

根据Wilsons的数据,按市值计算,澳大利亚市场中的六大A-REIT占该指数市值的64%,在2023年之前的共识盈利增长略约为每年6%。

相比之下,规模较小的另类A-REITs业绩增长将更快。按市值计算,另类A-REITs占该指数的11%。预计到2023年的每股盈利(EPS)增长将达到14%。

虽然这种增长有些是由于资产基数较小,但更重要的原因是对增长更快房地产细分行业的投资可能。能够抓住在医疗服务、社会服务、农业生产力或城市化等方面不断增长支出的A-REITs往往处于盈利增长较高的有利地位。

另类A-REITs关注点:

增长快速的房地产细分行业

在S&P/ASX 300指数中,有5个值得关注的房地产细分行业投资主题。许多规模更大的多元化A-REITs对这些主题的投资可能较少,这将有助于在中期内提升其整体增长。

公开市场可能会吸引新的上市企业,从未上市的房地产市场进入这些细分行业。降低资本成本和快速有效地筹集增长所需资金的能力,可能会证明对一些非上市房地产公司具有吸引力。

Wilsons指出,Aventus Group(AVN)、Home Consortium(HMC)和Rural Funds Group(RFF)作为另类A-REIT,随着市值的不断增长,它们的指数权重也在增长,未来将有更多被动资金流入这些资产。

其中,Aventus Group作为专业零售REIT,主要专注于在布里斯班、悉尼和墨尔本的中环和外环郊区的大卖场零售场所。

大卖场是疫情中零售业少数显示出增长迹象的领域之一,其主要驱动力是周边地区澳大利亚中等收入人群的增长,许多租户都是来自Bunnings、JB Hi-Fi、Harvey Norman、Spotlight等“居家办公需求产品”提供商,租金来源稳定。

此外,当一些另类A-REITs成长到一定规模,也会吸引更大资本的注意。比如RFF,在2014年上市时,其最大的股东是一个企业养老金基金,如今已经换成全球公募基金巨头领航集团(Vanguard)。

想投资A-REITs?先化繁为简

如此多的A-REITs种类和产品,投资者又该如何选择?就让我们来先化繁为简,再从头捋一遍。

A-REITs和股票基金、货币基金的不同之处,简单来说,就是其专门投资房地产。

大多A-REITs有一个简单的商业模式,即购买并持有一揽子地产,通过向外租赁,收取租金,之后将租金收入以股息的形式分配给股东。由于这种商业模式,运营良好的REITs就可以长期为投资者带来稳定的现金收入。

同时,大多数A-REITs像股票一样,是在澳交所公开交易,有很强的流动性。如果你有澳大利亚的股票账户,那么就可以投资A-REITs。

如前文所述,REITs可以投资于市面上绝大多数房地产种类,比如公寓、基础设施、酒店、医院、办公室、购物中心和仓库等。

所以,在选择投资REITs时,首先要考虑的是,你希望投资什么类型的房地产资产。

其次,有一些量化的数据指标可以让你对特定的REITs进行分析和评估,包括:规模、分红率、组合中物业的剩余租期&入驻率、债务情况和市净率(PB)。

除了它投资的细分房地产行业类型未来发展潜力较大以外:

规模在同类型中较大

分红率较高

物业剩余租期长且入驻率高

债务占比低,到期周期较长

市净率较低

都可以看作是RIETs值得关注的影响因素。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64