FT:中国对欧直接投资趋势解读(组图)

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

新冠疫情的持续影响使投资面临很大障碍,欧洲对外国投资设置越来越高的监管壁垒导致中国投资水平一再降低。

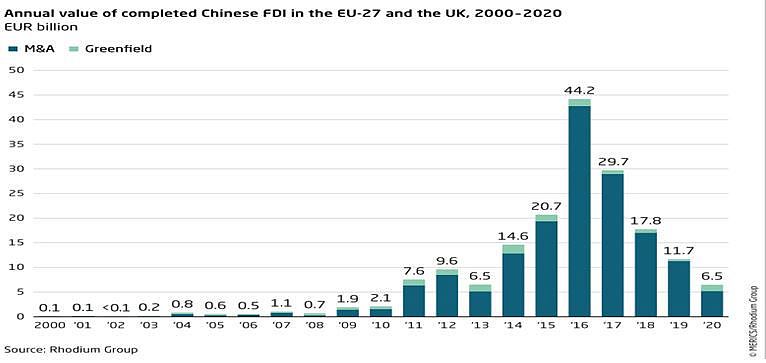

6月,美国荣鼎集团(Rhodium Group)联合德国洪堡大学墨卡托中心(MERICS)联合发布了主题为“Chinese FDI in Europe 2020 Update”的报告,旨在阐明中国对欧投资已处于十年期最低,并面临严峻的政治挑战,但在部分领域中国企业依然取得突破。

报告指出,2020年中国对外完成的直接投资跌至13年来最低水平,仅为250亿欧元,较2019年下降了45%。中国对欧直接投资继续下降,降至10年来低点。中国对欧盟27国和英国的投资综合下降了45%。2020年中国在欧洲的直接投资为65亿欧元,2019年值为117亿欧元,创10年来新低。但在绿地投资项目上,中企开创了自2016年以来的最高水平,接近13亿欧元。

德国、英国、法国这 “三大国”(Big-3)重新夺回了中企投资额前三的位置。波兰以8.15亿欧元的单项收购额位列最受欢迎的投资目的地国家中排名第二。在2020年中国对欧洲直接投资中,国有企业占总投资流量比重为18%,而在2019年这一数值是11%,总体仍明显低于历史平均水平。国企持续投资,绝对值相对稳定,目标集中在能源、基础设施、材料方面。私营部门投资同比下降近50%。中企投资在各领域的分布更加均匀。

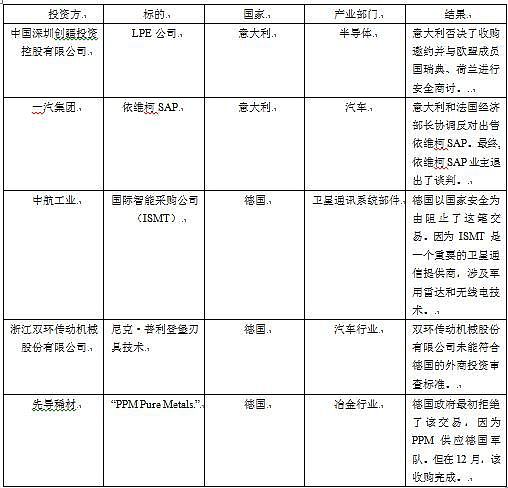

2020年,中企实施相对集中且呈规模性收购交易的特征,与2019年一样没有超十亿美元的收购记录。基础设施、信息通信技术、电子是投资额排前三的行业,金额占总比为51%。在安全审查领域,中国面临欧盟成员国更严格的审查。新冠危机促使欧盟发布了加强对外企在“至关重要”领域的投资审查。包括意大利、法国、波兰和匈牙利等14个欧盟成员国在去年更新了外商直接投资审查机制。其他欧盟会员国也阻止了几家中国公司的收购。受阻的企业涉军工、国企以及先进技术类收购(见下图)。

尽管面临安全审查,但欧洲仍是一个有吸引力的投资市场。新冠疫情的持续影响使投资面临很大障碍,欧洲对外国投资设置越来越高的监管壁垒导致中国投资水平一再降低。日渐恶化的欧中、中美关系为中国投资者带来更多的不利因素。

在2020年,中国国企构成了对欧投资的主角。在2010年至2015年期间,国企投资在中企对欧投资份额占比均值高达70%;私营部门投资份额从2014年开始上升,这得益于中国推行商业“全球主义”,政府放松对企业对外投资监管,增加了激励措施。2019年国有企业在欧直接投资已降11%,但绝对值依然占中国对欧投资总额的一半。2020年,国有企业投资保持在12亿欧元,然私营部门的投资暴跌了49%,降低了53亿欧元,国有企业实现了更大的投资比值。各国不断加强对中国的审查并没有阻碍国有企业在欧洲取得重大投资突破。这在交通、能源和基础设施领域表现明显。比如,中国三峡以2.29亿欧元收购了葡萄牙能源供应商EDP部分股份。中车(CRRC)以2.42亿欧元收购西班牙建筑公司Aldesa;中车株洲公司以4400万欧元收购了德国沃斯洛机车。

与前一年相比,2020年中国在欧投资更加多样化,超过70%的资金用于消费产品、服务和信息通信技术。目标行业趋向均匀,主要是由于中国投资的平均规模趋小。较高的交易值反映在交通、建设和基础设施部门。最大的一笔交易是针对古德曼集团(GLP)的收购。涉及了古德曼集团在中欧和东欧的仓库,交易分布于波兰、斯洛伐克、匈牙利、捷克共和国,交割价约10亿欧元。2020年中企业对欧洲电信部门的收购较为突出,信息通信技术部门吸引了18%的投资流量。主要例子包括华为在英国投资建设研发中心;字节跳动在爱尔兰建TikTok数据中心。电子行业是投资金额居第三的行业。此项交易包括环旭电子以3.95亿欧元收购法国Assteelflash Group,江苏日盈电子以1.71亿欧元收购Elektromechanische Schaltsensoren EMS GmbH。

从总体看,中国对欧投资依然受到内外因素的综合限制。主要包括:尽管中国经济正逐步恢复,但中国政府继续实施自2016年底开启的对外资实施限制;欧洲各国政府正严格对中国各类投资进行审查,欧盟针对外资新的审查框架与政策在2020年全面运作。自2019年新冠病毒疫情爆发以来,包括法国和意大利在内的14个欧盟国家对外资进行了新的审查,德国目前仍在微调相应在政策。2021年1月份,德国政府宣布将投资审查规则扩大到高科技领域,包括人工智能、半导体、自动驾驶和航空航天等。在交易额庞大的政府采购领域,欧盟认为中国存在“非正常”的政府补贴,并限制中国在欧洲市场参与政府或公共采购的资格。同时,中欧关系进入新的转折期,中国对欧投资面临的最大的挑战在于中欧政治关系紧张,中欧相互对对方的重要人物与机构进行了制裁,而欧洲部分政治精英拿“欧盟—中国全面投资协定”(EU-China Comprehensive Agreement on Investment)作为要挟,中美关系的长期“对立”也成为中欧投资转向的一个重要外部环境。

尽管投资环境趋紧,但一些企业却把握了新趋势。腾讯表现相当耀眼。近日,腾讯以9.19亿英镑成功收购英国Sumo Group。2003年成立于约克郡的Sumo已经为索尼、微软和世嘉(Sega)开发了包括极限竞速(Forza)、杀手(Hitman)、索尼克(Sonic)和小小大星球(LittleBigPlanet)系列在内的多款游戏。Sumo在印度、波兰和英国等5个国家的14个工作室拥有1200名员工,拥有成规模性的市场体量。Sumo董事长伊恩•利文斯通(Ian Livingstone)表示,“Sumo董事会坚信,公司将受益于腾讯宽广的视频游戏生态系统、久经考验的行业专业知识,以及其战略资源”。2017年Sumo以每股100便士的价格在伦敦另类投资市场(Aim)上市,就在一年多前,该公司被私人股本公司Perwyn收购。持有Sumo约17%股份的Perwyn表示将推荐腾讯的收购要约。事实上,双方利益的对接是腾讯收购成功的根本,而获得Sumo董事会以及股东的支持则是关键环节。

从美国市场看,2020年6月腾讯控股收购了刚上市募资19亿美元的美国音乐唱片企业华纳音乐集团10.4%的股份,这成为2020年有记录的唯一超过10亿美元的对美收购。2019年末-2020年上半年,中国在美国直接投资因腾讯收购交易而略有反弹。对美投资额从2019年上半年的34亿美元增至2020年上半年的47亿美元,这主要归因于腾讯以34亿美元收购环球音乐集团10%的股份。可以说,在弱全球化的新周期下,腾讯对中国对外收购的规律把握是精准的。而在美的成功收购,有助于腾讯开拓在欧洲的局面,并不断复制成功经验。

在疫情下,在线音乐与游戏业务成为资本关注的重点。对英国游戏业务的成功收购,表明在“低政治”、“低数据安全风险”的娱乐行业,中国一流企业已经能够很好地克服全球投资总体不利环境。对中企在欧的直接投资分析表明,中国对涉军民两用的“战略资产”收购“窗口期”基本已经结束,而纯商业性的“战略资产”将成为新一轮收购争夺的重点。娱乐以及在线业务在未来的投资互动中会进一步吸引资本的关注。

本文转载自FT中文网,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64