鲍威尔突放鹰派信号,疫情与美联储是两大风险源

热门话题

鲍威尔在美国时间周二的发言中提到,让美联储的官员们权衡,是不是要以更快的速度取消对疫情的政策支持。并且,他也一改此前对于通货膨胀只是“暂时”的这一论述。我个人认为这倒也不是通胀突然暴涨到了美联储不可接受所以要让政策转向的地步,而是鲍威尔在获得连任之后就没有了后顾之忧,就像渣男追女朋友,在一起之前啥都好好好,追到了之后就态度180度大转弯。

因为继续纵容通胀的上涨会让美国经济恢复的速度和质量都大打折扣,这是美联储不想看到,也很难承受的。看之前,拜登甚至不惜用石油战略储备来打压油价就可以印证这一点。这么一看,之前鲍威尔持续的鸽派就有些动机不纯了。再回到这个加快Taper进程的声明,之前我们就有分享过,按照历史经验的话,Taper对于市场的冲击主要集中在刚开始和快结束的时候,期间市场还是在流动性相对宽裕的环境中获得支撑。

但是如果这个这个进程加快,那就意味着后续加息的时间节点将会更早的来到。那么在接下来的这段时间,市场的异动可能会更加的频繁,市场的资金流动会更加的快速,该调仓的调仓,该减少风险敞口的减少风险敞口,甚至是押注提前加息的空头增加,美元的多头进一步聚集等等。

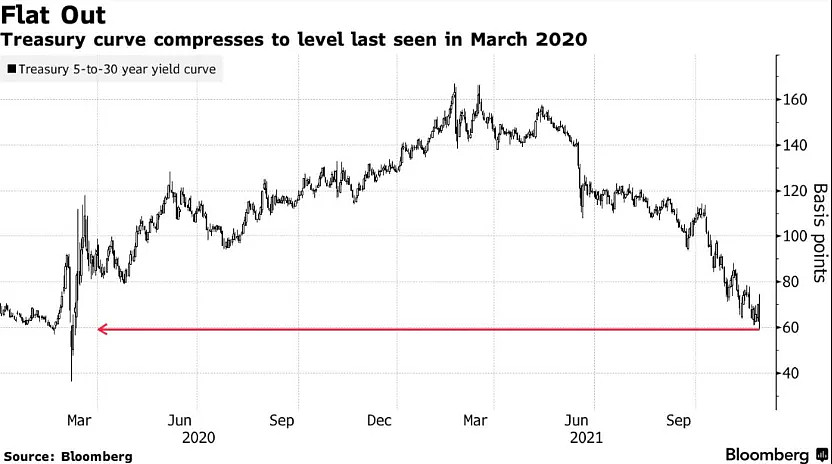

所以,在鲍威尔发布了声明以后,亚太地区股指期货下跌,美国标普500指数由涨转跌,美国3年期国债收益率上涨,长短期国债间的利差缩小。这意味着短期不确定性增强,风险溢价增高,更多的资金流向长债,抛售短债以规避短期风险。目前只是长短债之间的收益率的边际缩减,但如果出现长短期国债收益率倒挂,就是短期国债的收益率甚至要高于长期国债收益率了,那这通常是经济陷入衰退的预警信号。像2020年三月份的全球股市大崩盘的时候,就有过这样的情况。当然,现在大家不必紧张,还没到这样的情况,出现倒挂的概率目前也还比较低。

那对于我们普通投资者来说,能做的主要还是自己的预期管理和风险控制。目前的美股市场甚至是澳股市场的基本面还是有支撑的,一般长短期国债出现倒挂之前,那段收益率利率变窄,变平滑的时期,市场也通常会比较繁荣。除了大家关注比较多的股市之外,大家也可以多关注一些避险的产品,比如美元,日元,随着各国央行相继推出新的应对政策,外汇市场将会有很多的交易机会。至于那些对流动性要求比较高的,比如石油,黄金,以及对疫情比较敏感的其他大宗商品,则是需要谨慎些交易,带好止损,防止突然的经济事件发生带来进一步的损失。

另外就是新的omicron病毒,目前金融市场对于这个病毒带来的经济学上的连带效应的担忧还要远超对于病毒本身的担忧。比如现在政策工具已经见底的欧美各国央行是不是还有力量再承担起刺激经济的责任,就算继续印钱放水,后续的负债,通胀等等的一系列问题能不能妥善处理。世界供应链会不会再次陷入紧张,眼看就到经济活动繁荣的的圣诞与元旦会不会因为疫情而封禁,这些问题都使得市场将会在敏感多疑的情绪中震荡。

天价美元债即将到期,中国房市又见信用风险

根据彭博社的报道,到年底的时候,中国的开发商们正面临着120亿美元的债务到期。对于受到调控和流动性紧缩双重压力的中国房地产来说,这是背在身上的沉重的包袱。不得不承认的是这些债务依然是有违约的风险的,比如老牌房地产商佳兆业,目前已经面临着债务重组的可能了。

这其实是一个恶性循环,先是这些企业在境外,以极低的成本进行了大量的美元融资,也就是发美元债,那后续先是自身行业被打压,新的开发项目没办法推进,不能拿新项目抵押继续贷款,然后美元还有上涨压力,他们的还款成本将会更高,鲍威尔最近的加快Taper的同时也间接导致了这些房地产商们更大的暴雷风险。那在这么高的风险下,评级机构也会下调这些开发商的评级,很多开发商现在的评级已经是垃圾债的级别了,他们的美元债的收益率已经来到了20%,这是极高的融资成本,如果借款利息到了36%都算高利贷了,这离高利贷也真是不远了。

虽然现在国内稍微松开了点融资的口子,允许这些开发商们再贷款来度过危机,但由于资金缺口巨大,所以还是有些企业面临着破产重组的风险的。如果真的发生了这样的事情,其实很多这些面临着危机的房地产商手里是有大量的优质资产的,包括恒大也好,佳兆业也一样,他们甚至在很多超一线城市的核心商圈有着大量的物业和地块,这些地产和物业的所有权如果后续因为破产重组而流入外资的手里,那可能也不是政府想看到的。

还有就是中国的银行系统还是很有韧性的,像之前有过的几次的债务违约风险,也主要是一些风险控制不好的地方银行,大银行的资金还是非常雄厚的,像国有四大行计提的坏账准备,资本充足率都是超过世界平均水平的。另外就是中国央行的政策工具还是比较充足的,后续无论是流动性还是政策,都还有蛮大的操作空间。所以大崩盘不会发生,但确实还是会有信用风险的存在的。

图形分析

黄金从4小时图的运行趋势来看,1770至1800之间的价格区间依然有效,仍未形成突破。由于鲍威尔最新的加速Taper以及移除“通胀暂时论”的声明,使得股市承压,利好美元,黄金上行压力加大。但目前黄金的买盘力量依然较强,避险情绪也带来支撑动力,因此可以小手数在区间内操作,低买高卖。同时务必带好止损,短线操作。目前美联储的首要关注点就是美国就业市场的情况,如果数据好于预期,将给美联储加快Taper以及提前加息的底气。最新的非农就业人数数据将在本周五公布,做好风险管理,待数据公布后再顺势而为。

免责声明:GO Markets分析师或外部发言人提供的信息基于其独立分析或个人经验。所表达的观点或交易风格仅代表其个人;并不代表GO Markets的观点或立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64