丘栋荣最新季报公布,五只港股进前十,美团成第一重仓

在这个新发基金困难、带着寒意的春天,丘栋荣仍在吸金。最新1季报显示,丘栋荣规模超过了200亿元。

而且,他似乎对市场更有信心了。他认为,从估值上权益资产看吸引力有所上升。

更让他重视的是,在他眼里,随着港股大幅度的调整,从估值、基本面因素和流动性等方面看,港股的机会由结构性机会转为系统性机会。

而他动作力度也相当大,美团一举成为他第一大重仓股,而且上来就是“打满”的节奏。

01

规模超200亿

丘栋荣的规模在1季度继续增长。

统计显示,丘栋荣现任基金资产规模超过200亿元,较2021年年末的174亿元左右进一步提升。

这其中,一部分来自于基金净值规模的增长,另一部分来自于基金投资者的买入。

作为年内难得的获得正收益的基金经理之一,丘栋荣的代表产品中庚价值领航获得了大量的净申购。

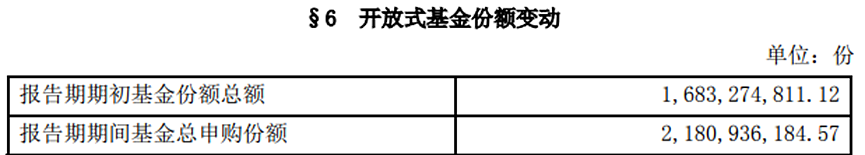

1季报显示,期间总申购超过21.8亿份,考虑到赎回部分,净申购也超过18亿份。

附图:中庚价值领航份额变动

02

权益资产吸引力上升

丘栋荣在中庚价值领航中提到,截至2022年一季度末,权益资产估值水平下降明显,中证800的股权风险溢价上升到历史均值上方的0.74倍标准差的水平,从估值上权益资产看吸引力有所上升。基于基本面风险与风险溢价的资产配置策略,基金报告期内保持了相对较高的权益配置仓位,并积极提升港股配置比例。

当前遇到的困难和暴露的问题,将使经济政策力度加码,积极的政策将对应经济基本面风险降低,同时,在全球范围内的通胀预期高企,因此,中国的“稳增长”与全球范围内的“防通胀”是当前最重要的宏观背景。

从内部估值定价结构上看,A股偏成长行业虽有明显下行,但以大盘成长股为代表的高估值股票绝对估值水平依旧偏高,仍处于历史80%以上分位值。A股结构性高估和低估依然并存,市场机会仍偏重结构性机会和预防结构性风险,重视偏重供给因素的价值股和调整充分且长期前景依旧光明的成长股,有可能通过把握好结构性机会获得较大超额收益。

03

港股有系统性机会、持股占比进一步提升

丘栋荣还在年报中表示,更值得重视的是,港股大幅度的调整,从估值、基本面因素和流动性等方面看,他认为港股的机会由结构性机会转为系统性机会,值得战略性配置。

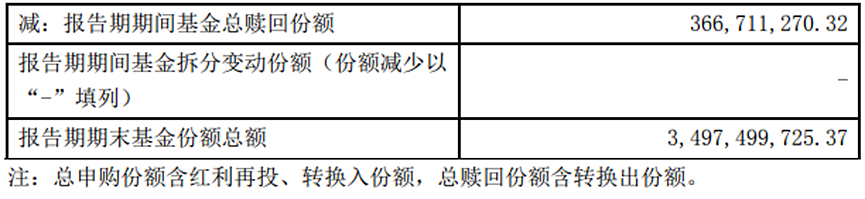

中庚价值领航的1季报期末持有的港股通股票占基金净值比例为42.95%。

这是中庚价值领航2021年变更投资范围、大幅建仓港股后的再度大幅提升。2021年年报显示的港股通股票占基金资产净值比例为18.28%的比例。

此外,中庚价值品质一年持有基金1季报期末持有的港股通股票占基金净值比例为44.15%,较2021年年报告数据也略有提升。

考虑到相关基金都约定了投资于港股通标的股票的比例占股票资产的0%-50%,这一港股通标的持有水平可以说在相当高的位置。

04

美团成为第一大重仓股

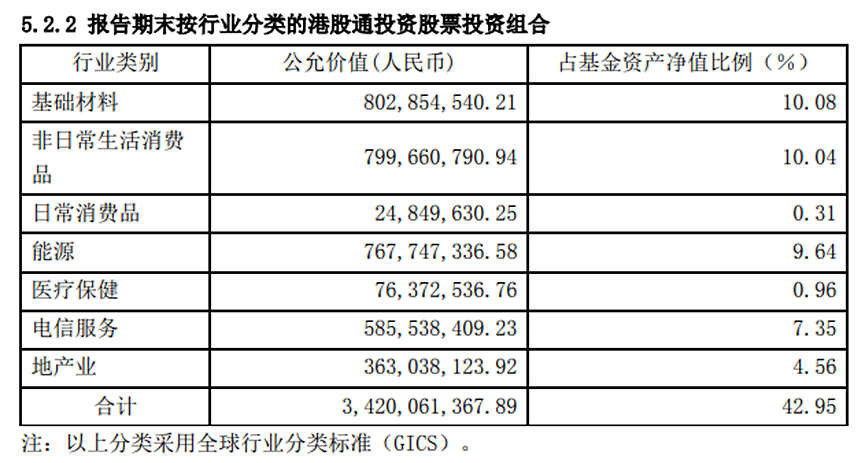

以中庚价值领航2022年1季报十大重仓股看,最大的变化是美团-W成为第一大重仓股。占净值比例更是“打满”。

此外,互联网公司中,快手的占净值比例也进一步提升,进入十大重仓股,占净值比超过7%。

丘栋荣在港股的视野并不止于互联网公司。

港股中国宏桥、中国海洋石油、中国海外发展也在十大重仓股之列。申万行业来看,它们分别属于有色金属、石油石化、房地产行业。

其中,中国海外发展2021年年报未出现在中庚价值领航持仓中。

此外,A股股票中,鲁西化工也是新入十大重仓股。这是一只基础化工个股。

05

港股关注能源股、互联网股和医药科技成长股

在中庚价值领航提到的重点关注的四个方面投资方向中,港股的部分资产,从年报的第四类提前到了第一类来阐述。

他表示,关注港股中资源能源为代表的价值股、部分互联网股和医药科技成长股。看好的原因有三点:

(1)估值便宜。港股的估值经过持续的调整后,价格较低或价格出清彻底,港股整体的估值水平处于绝对低位。港股的价值股相比对应的在A股更便宜,同时对应的分红收益率吸引力更强。而以互联网、科技、医药为代表的成长股也回落至相当有吸引力的水平,恒生科技指数中多只成分股更是回撤80%以上,而便宜的估值,能很好的符合低估值价值投资策略的选股标准。

(2)基本面稳健或有望持续改善。

丘栋荣认为,港股的价值股主要是电信运营商、地产、银行、保险、能源、资源等行业的龙头公司,是中国经济体中最好的、最中坚的力量。这些资产质量非常高、最能承受基本面压力,同时盈利能力风险小且具有一定的成长性。

港股中如制药、原料药、消费类的成长性公司,商业模式相对简单,但业务扎实,前景广阔。

具体到港股中的互联网公司,

1)这些公司的业务深深嵌入中国经济中,面对的核心需求是不断增长的,比如娱乐、消费、社交等,同时这些公司货币化能力和变现能力还在持续提高;

2)行业过度的扩张受到约束,限制了这些公司的资本开支,尤其是跨领域、跨行业的资本开支,同时也倒逼相关公司进一步专注于自己的核心业务,不断提升核心竞争力,打造坚实业务壁垒,使得盈利能力和造血能力持续提升;

3)由于估值回落,从高估值背景下的扩张到低估值背景下的收缩,龙头公司从大额的资本开支和投资性现金流出,转换到正向的经营性的现金流,投资回报率反而有望显著提升。

06

依然看好这些方面

此外,中庚价值领航中,提到的重点关注的投资方向来自四个方面还包括了:

一是,大盘价值股中的金融、地产等。

配置逻辑在于:金融板块中,丘栋荣看好与制造业产业链相关、服务于实体经济、有独特竞争优势的区域性银行股,这类银行业务相对简单且对地产风险暴露有限,呈现出经营稳健、基本面风险较小、估值极低、成长性较高的特征。

地产类公司则集中于具有高信用、低融资成本优势的央企龙头公司,这些公司将是本轮风险后的受益者。他认为房地产长期需求仍在,中短期也是稳增长的组成部分,随着地产政策调整和金融资源支持,系统性风险将下降,该类公司抗风险能力更强,外延扩张可能性高,并且估值极低情况下,未来房地产市场至平稳后,仍有较好的回报潜力。

二是,能源、资源类公司。

配置的逻辑主要在于:

(1)中长期需求仍是稳定且持续增长的;

(2)国内外诸多资源和能源类公司长期资本开支水平不高,供给弹性不足,环保和碳中和因素影响下,中期的供给约束和边际成本上升,商品价格中枢不可避免的抬升,且在地缘政治等突发事件下存在价格上行风险,存量资产价值显著提升。从市场定价和估值来看,这类公司视为周期类资产,估值极低、现金流好、资本开支少、分红收益率较高、现价对应的预期回报率高;

(3)全球一次能源价格在长周期缺乏资本开支和短周期地缘政治的扰动下大幅度上涨,国内煤炭价格尽管也上一大台阶,但由于中国富煤资源禀赋及政府调控,煤炭单位热值相比海外油、气仍有显著优势。在这样的背景下,国内相关下游行业企业的国内价格较为安全,经营层面上的全球竞争力和成本优势得到提升,相应环节的超额利润具有持续性。因此,他增加电解铝、煤化工等在能源利用上更有优势的公司的配置。

三是,中小盘价值股和成长股。

主要是广义制造业中具备独特竞争优势的细分龙头公司。既包括看似传统的制造业,更包括新材料、零部件、元器件等具有技术工艺壁垒的制造业。疫情以来中国制造业优质产能的优势进一步拉大,竞争优势的确立和深化仍在进行,而这有望使得制造业的盈利能力和质量都将提升。

因此,广义制造业中挖掘高性价比公司仍大有可为。他坚持三条标准,即需求增长、供给收缩、细分行业龙头,比如化工、有色金属加工、机械加工、轻工、风电设备制造等,可以挖掘出真正的低估值小盘价值股和小盘成长股。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64