美国人又出手了!巨头200亿收购澳洲最大私立医院,看中了什么?

我们曾经多次指出,如果说中国是澳大利亚最大的客户,那么美国就是最大的“股东”。

对于澳大利亚市场的优质资产,美国人的“手速”从来都是最快的。

眼下,当地最大的私立医院集团Ramsay Health Care(ASX:RHC)成为了美国私募巨头KKR牵头财团的收购目标。KKR财团已主动向Ramsay发出价值超过200亿澳元的指示性收购邀约。

如果成功,这宗收购将成为澳大利亚私募史上的最大一笔交易。

不过,由于受疫情的影响,Ramsay近年的利润出现了明显的下滑,然而KKR给出的收购价却很“豪气”,拟定每股为88澳元,较最后交易日收盘价每股64.39澳元溢价37%。

这将使得公司的总估值直接增加至280亿澳元,市盈率飙升至50倍以上,市帐率也达到5倍。

为何私募巨头要“下血本”收购Ramsay?博满澳财首席执行官高松谕深度分析了其中的缘由,以及还有哪些澳大利亚医疗股标的值得普通投资者关注。

谁是Ramsay?

拥有欧洲300多家医院和诊所,澳大利亚77家医院,亚洲8家医院;全球员工多达7.7万人,每年接待850万病患——Ramsay,是全球最大的私人医疗集团之一。

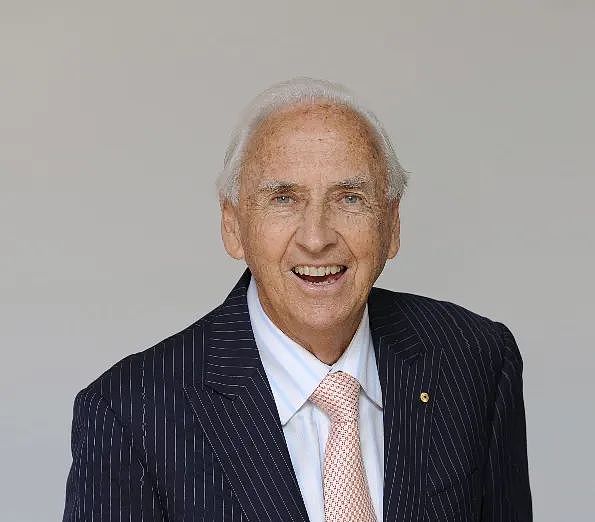

创始人Paul Ramsay是在澳大利亚是备受尊敬的企业家,投资人和慈善家。他成立的Paul Ramsay Foundation,持有18%的公司股份,利润主要用于慈善事业。

Paul Ramsay

过去二十年的大部分时间内,受益于人口结构变化引发对医院服务的需求增加, Ramsay一直都是澳交所的明星股,估值从1997年重新上市时的1.93亿澳元,到2008年中已近30亿澳元。

其中公司也没有停止迅猛发展。2014年,Ramsay公布了核心净利润和每股收益增长12%至14%的指引。由于业绩表现凸出,当年Ramsay股价飙升近60%,时任老板为克里斯·雷克斯(Chris Rex)。

在意识到国内收购的潜力有限后,Rex跟随趋势将Ramsay品牌扩展到海外。

Rex于2017年宣布退休,并上调了当年的业绩指引。在Rex掌舵期间,Ramsay的市值从18亿澳元增至145亿澳元。

接任的也正是现在的公司首席执行官克雷格·麦克纳利(Craig McNally)。他是Ramsay任职时间最长的高管之一,于1988年加入公司。

在时任总理约翰•霍华德(John Howard)领导下,澳大利亚私人医保改革迎来黄金时代。当时,霍华德通过制定医疗保险附加费等措施,支持私人医疗机构。

而今,随着放弃私人医保的人数持续攀升,自付额日益上涨,这个黄金时代几乎正在走向终结。尽管McNally在私人医保方面经验丰富,但在应对上述问题方面显得有些乏力。

Ramsay在全球范围内的扩张进程也出现明显放缓,其计划中的亚洲平台——在马来西亚的一家合资企业——目前正被出售。此外,去年收购英国Spire Healthcare的交易也没有成功。

再加上新冠疫情席卷全球,Ramsay受到了严重影响,各种择期手术被取消,部分医院被政府征用。

从最新的财务数据可以看到,公司的业务受到疫情的严重挑战。2022财年上半年营收为67亿,小幅上升了1.2%;但利润仅为1.6亿,下滑接近30%。

业绩表现不佳也引发投资者情绪低迷。Ramsay股价曾在2016年创下逾83.66澳元的高点,但4月18日收于64.39澳元。

KKR为什么此时出手?

既然如此,KKR为什么要悬在这个时候,以较高的溢价要收购Ramsay?

高松谕认为,一方面是出于行业整合的目的,另一方面是后疫情的时代需求。

KKR本身是法国医疗集团Elsan的股东,本次收购有助于整合旗下全球的私人医疗行业资源。

更重要的是,其看到了后疫情时代的全球医疗大趋势。随着西方国家在今年纷纷全面解封,过去2-3年因为疫情被耽误的非必需医疗将重新回到日程。

另外,人口老龄化是全球性无法回避的问题。

根据世界卫生组织的数据,2015年到2050年,60岁以上的人口将增长至全人口占比的22%。2020年是一个分水岭,60岁以上的人数总和超过了5岁以下。

这也意味着医疗资源的需求将持续增长,Ramsay这样的资产也就显出其稀缺性。

尽管公司目前似乎缺乏明确的方向,其增长点和并购方向信息也不明确。但在该私募股权运作机制下,公司有机会专注于核心业务,并在整个投资组合中实现价值增长;受益于未来业务有改善的前景,在较长的时间范围内,公司有很大的优化空间。

甚至不排除会有进一步的报价或者有其他竞标者参与。

全球资本缘何中意澳洲医疗资产?

事实上,全球的私募巨头们多年来对澳大利亚的医院资产一直“蠢蠢欲动”。

作为澳大利亚的最大的私立医院集团,Ramsay的市场占比超过四分之一。而第二大的Healthscope于2018年就已经被国际资本收购,并且进行了退市私有化。

Healthscope在全澳拥有43家医院和25个病例实验室,其中包括悉尼前几年新建的Northern Beaches医院和维州的Frankston私立医院。

Northern Beaches医院,图/ArchDaily

早在2010年,美国贝恩资本就曾想要收购Healthscope。到了2018年,以澳新私募集团BGH Capital为首的财团又以每股2.36澳元的价格对Healthscope进行收购邀约,并且受到当时公司最大股东AustraliaSuper的支持。

本来市场以为这桩收购案可行性很高,谁知“半路杀出个程咬金”,加拿大资管公司Brookfield先通过旗下地产信托公司购买了Healthscope 10%的股权,而后宣布了美股2.5澳元的收购邀约。

两家资本博弈了近一年,最终以Brookfield胜出告终。

之所以全球资本如此“中意”澳大利亚的医疗资源,是因为当地的医疗系统在全球处于相对领先水平。

根据权威杂志CEO World对全球89个国家与地区的医疗系统排名显示,澳洲医疗系统在全球位列第5位(过去5年中一直保持在前10的位置),尤其在基础设施和医疗费用上都有明显优势。

由于澳大利亚有较健全的医疗系统,政府对医疗技术研究也有全面的支持。因此涌现出不少表现较为出色的医疗企业,在疫情中,整体也有较好的成长性。

澳洲医疗服务领域还剩什么?

如果本次KKR收购Ramsay成功,也表示澳大利亚市场上的医疗服务相关的资产就所剩无几。而其中最值得的关注的恐怕就是专注于放射诊断和实验室服务的Sonic Healthcare(ASX:SHL)。

Sonic为澳大利亚病理服务行业的龙头公司,占据该行业46%的当地市场份额。

Sonic的Southern.IML病理研究中心

疫情的爆发导致新冠病毒的检测需求激增,Sonic是澳大利亚主要的检测机构之一,也因此过去两年时间中赚得盆满钵满,股价一路攀升。

整个2021财年,公司在其全球60个检测分支机构中,共进行了3000万次新冠检测,实现营收约20亿澳元。

尽管Sonic的股价在今年年初有所回落,但公司仍然保持了较好的业绩状况。2022财年上半年收入47亿,利润8.2亿,增长22%,并还在近期宣布了回购计划。目前公司的市盈率为12.6倍,分红率2.5%。

由于全球人口结构性变化,医疗健康将在很长的周期内都是国际资本争夺的赛道。尤其是善于战略性投资的私募巨头们,已经纷纷入场。

对于个人投资者而言,除了在二级市场购买股票,其实同样也有机会接触到国际私募巨头看中的澳大利亚优质医疗资产。

博满元亨基金2期着眼于全球市场,网罗全球范围内优质私募股权资产,其中便包含了医疗、教育、软件、消费、人工智能等多领域的龙头企业,为投资人提供综合性的全球私募股权配置。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64