老虎证券首席投资策略师:通胀效应渐现 股市未来几年高位回落 投资者行为正在深刻影响股票市场

“我们的声音要被听到!”澳洲史上最大规模华人大选民调,即刻参与 >>

ACB News《澳华财经在线》5月19日讯, 由EY安永大洋洲金融科技团队提供专业学术支持、ACB News 《澳华财经在线》主办的ACB News金融科技投资论坛(ACB News Fintech Investment Forum)如期于4月中旬在EY安永悉尼大楼圆满举办。详见《2022悉尼金融科技投资论坛成功举办》。

知名互联网券商Tiger Brokers老虎证券的首席投资策略师、澳大利亚主流财经媒体中极具知名度的Michael McCarthy作为本次活动特邀嘉宾参会,并作题为“ Growth and Inflation: Challenge for Investors “ 的主旨演讲。

Tiger Brokers老虎证券的首席投资策略师Michael McCarthy

图片来源:ACB News 《澳华财经在线》

Michael McCarthy从目前全球经济趋势中的对立及冲突因素对市场和投资者的影响谈起,并从通胀入手谈到来自债券市场发出的警告信号,之后结合过去十余年来股市参与主体以及由此引发的市场投资行为的变化,对股市未来的运行做出了精彩独到的点评,在最后的分享环节,对科技股板块的后市运行方向也做出了专业中肯的预测。

“我们的声音要被听到!”澳洲史上最大规模华人大选民调,即刻参与 >>

以下为基于Michael McCarthy现场分享的录音编辑整理而成,全文约4000字。

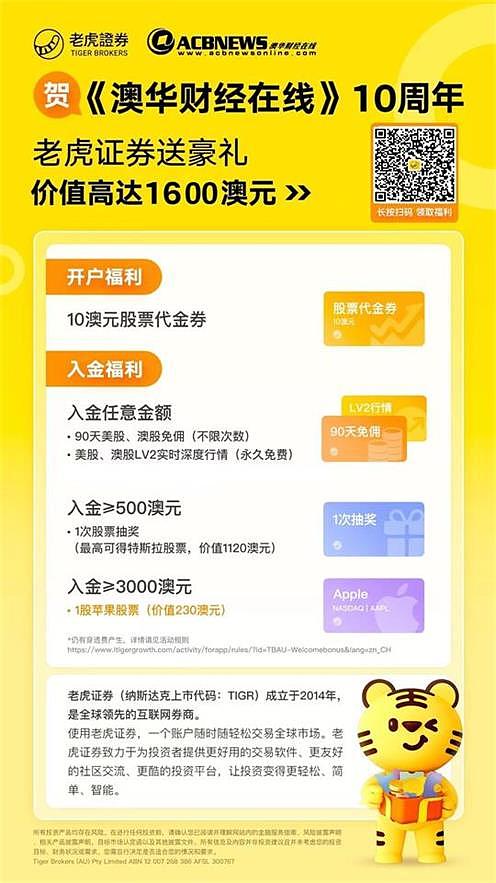

喜讯广而告之: Tiger Brokers老虎证券为庆贺《澳华财经在线》上线10周年,联合ACB News推出新用户注册开户入金赢豪礼活动,价值高至1618澳元。开设老虎股票交易账户可以交易港股、澳股、美股,开户入金3000澳元或以上,免费获取老虎证券向账户赠送的苹果股票一股(价值约230澳元),此外获得一次股票抽奖机会(最高有机会抽取特斯拉股票价值1120澳元)。具体请查看活动详情。 投资有风险,入市需谨慎。交易前,请阅读老虎证券官网的金融服务指南,风险披露及其他披露文件。

扫描下图右上二维码即可开户参与活动。

Tiger Brokers老虎证券的首席投资策略师Michael McCarthy

图片来源:ACB News 《澳华财经在线》

各位朋友下午好,首先感谢今天论坛的主办方ACB News 《澳华财经在线》,以及本次论坛的专业学术支持机构——EY安永金融科技团队,为大家提供这次难得的研讨交流机会。

我今天的演讲角度有点不同,甚至看起来可能有点跑题,特别是考虑到我们刚刚从May女士那里听到她对金融科技产业前景的精彩分享。

我会更多地从资本市场角度和大家交流。无论你是上市公司的高管,或者你是正在寻找投资机遇的投资者,资本市场所处的背景永远是一个值得关注的话题。

未来几周、几个月乃至几年,影响全球资本市场的一些关键驱动因素有哪些?这些因素将如何影响到所有行业尤其是科技行业?如何看待各国央行对目前市场的反应?

眼下流行的市场投资行为,对市场未来的运行会有怎样的影响?是什么推动了对金融科技的投资,如何看待市场投资行为的变化以及由此引发的对科技公司估值的影响。

市场表现依然积极 但投资者应留意相互矛盾的市场因素开始出现

很多因素可以影响股票市场。今天我结合经济趋势和央行政策,分享下我的一些看法。

这些因素,看上去可能不太和谐,甚至有些冲突。

当前市场关注的关键问题之一,是全球主要经济体的增长前景。回望2年前疫情前的全球经济,大家应该记忆犹新。彼时除了中国这个唯一的能够保持5-6%年增长率的大国外,全球其它主要国家和经济体,绝大部分在经济增长停滞边缘苦苦挣扎,美国和欧盟增长率几乎为零。

我们应该庆幸从疫情中走出。眼下我们摆脱了COVID-19 疫情封闭的限制,回归正常社交,这让我们所有人都松了一口气。与此同时,全球主要经济体经济复苏明显,市场看到了非同寻常的增长,这不仅有利于企业盈利的提升,同时也对正在偿还债务的许多政府颇有裨益。

这也是为什么过去两年来全球主要资本市场表现出色的原因。尽管近期市场出现了回调,但整体而言,市场还是呈现了积极的一面。

然而,随着全球通胀的到来,一个消极的市场因素开始登场。我们需要对这个消极因素可能对经济增长带来的影响做好充分的预估,这点很重要,因为它不仅会影响产品价格,同时还会影响到利率。而后者,则是市场关注的因素,这也是为何需要谨慎对待投资前景的主要理由。

既往市场历史表明,自1955年以来,在大多数加息背景情况下,股市依然保持继续上涨。当然,其前提经济增长在先,利率提升是伴随经济增长而出现的,研究表明,投资者倾向于对经济增长前景做出积极反应,而不是担心高利率所带来的潜在费用。

但我们在这里不能忽略一个现实,那就是年轻的投资者——而且都是第一次投资于市场的投资者的数量,在过去几年尤其疫情以来持续增长。

严格意义上说,这些在过去12年间开始进入股市的投资者,没有真正经历一个长期的熊市,他们在上升行情中被动形成了“牛市”特有的思维定式和投资策略,这是我们看到的过去十余年市场投资行为的重要变化,这些投资行为的变化正在深刻影响着股市,这点我会稍后再讲。

我想接着谈下通胀。尽管股市投资者目前以相对轻松的心态去看待和回应通胀的变化和前景,但我想说的是,通胀的出现,意味着我们不得不重点留意和关注不同央行和市场对其做出的反应方式。

我们观察到,澳大利亚10年期政府债券收益率曲线出现非同寻常的变动,正在向市场发出明确的警示信号。

债券收益率通常会相当稳定地上升或下降,但如此大幅的增长无疑是在表明,投资人对经济前景的看法发生了很大变化。

通常情况下,市场对经济前景看法的改变,最终会通过市场的波动在股市上得以体现,从交易层面看,这些波动可能会是未来投资机遇的重要组成部分。

波动什么时候来?这是一个目前难以准确回答的问题。因为我并不比你们任何人更了解未来。

我想说的是,在某个时间阶段,利率的大幅上升不但只是影响上市公司的利润,更重要的是可能引发估值方式和逻辑的改变,并因此改变相关不同资产类别的投资引力。

越来越多投资人开始入市 市场投资行为出现巨大变化

回到上面提到的,首次投资于市场的投资者数量在疫情以来持续增长。我们留意到,年轻的投资朋友中,通过不同的社交媒体或者社区获取分享投资体验正在变得十分流行。

这点需要引起我们重视,尤其是当“逢低买入”这一词语,在那些未有真正经历过熊市、缺乏市场经验的年轻投资者中变得非常流行之际。

我想再借用下经济学课程中最基本的理论之一,即价格是由买卖双方形成的,是由供需决定的。

目前情况看,信奉“市场暴跌之际买进”的年轻投资朋友,多是缺乏市场经验,甚至没有交易经验的新手。如果你是在2009年3月2 号之后开始购买股票的投资人中的一员,这些年你可能在市场上感觉良好,因为你和其它多数投资人一样,都从股市中赚到了钱。

这种赚钱效应,被一遍又一遍地传播,并在越来越多投资人认知中打上烙印,最后形成一个颇为流行的共识——股市大跌之际买进并持有。

幸运的是,疫情以来市场走势印证了这种策略的阶段性正确。问题是,这种策略是否一直凑效?

投资行为学研究表明,大众的投资行为会不断影响和改变人们对市场的判断和看法。

未来股市走向何方?

未来有一种可能,尽管这并非我所期望的,在接下来的两到五年间,随着利率上升对市场和投资人心理影响的加大,股市更多会从高位缓慢滑落,但可能不是之前我们熊市所经历的那种大幅抛售。

一点也不意外,在未来股市回落的过程中,“逢低买进“的投资思维惯性驱使之下,不少投资者会依旧不断地买进股票,这意味着股市更可能像一只被刺破的气球,处于慢撒气状态中逐步萎缩。

市场走向的另外一种可能就是我们直接进入传统意义上的熊市,市场将再次目睹投资者套现离场观望以及由此引发的市场抛售。

这种情况意味着市场将在较短时间段内经历大幅回调,投资人止盈或亏损离场。从目前市场投资者的行为和心态看,这种情况发生概率很低,但我们无法完全排除。

股指和公司股价,一直以来都是一个反映市场投资人对未来预测判断的展示形式。而投资人行为在其中扮演重要角色,尤其在目前年轻和个体投资人越来越多的市场背景下。

有鉴于此,密切关注市场投资行为和投资心态的变化,有助于对市场做出前瞻性的研判。

科技股受青睐背后 有着诸多逻辑和支撑

接下来,我结合ACB News 本次金融科技论坛的主题Fintech,分享下我对该板块的一些看法。

回望过去几年,尤其是疫情初期,科技公司是市场的绝对热点和最受关注的板块之一,同时也是很多投资者的青睐,尤其年轻投资者。

金融科技板块受追捧有充分的理由。首先,融合诸多新技术的金融科技公司,正在对传统金融行业带来冲击,在某些领域甚至带来颠覆性的变革和行业格局重塑。

这可能是各种投资风格和风险嗜好不同的投资者都在关注这一板块的原因。体现在股市上,我们看到不少科技股被市场慷慨地给以超出其他行业的溢价估值,一些科技股的市盈率印证了这一点。

全球市场中具有领导地位的科技股指数——纳斯达克指数,自2019年以来几乎上涨了三倍,尽管我们不否认Facebook、亚马逊、Alpha、Netflix这些指数权重很大的十几只科技股持续走强,对于指数有着巨大贡献,但在短短数年间,纳斯达克指数录得这样的涨幅,不能不说是一个令人难以置信的市场表现。

香港交易所的相关公司也加入了迅猛上涨的行列。Tencent 腾讯(HK: 00700)是一只经常出现在成交量最大股票名单上的股票,包括其在美国市场的ADR以及香港市场的正股。

这些大型科技股的上涨给市场带来的意义非同寻常,它们的角色极为重要。

科技股和板块指数的不断上涨,不仅带来了非同寻常的投资收益,但也带了了一个话题,是否达到了顶峰?如果是这样,投资人当如何?

回答这个问题,我们先看下眼下市场的整体情况。

纳斯达克市场最新的整体市盈率为65倍,长期来看,应该向30-40倍区间靠拢。这意味着一些缺乏业绩增长支持的高估值科技公司,未来可能迎来价值重估和股价回落。一旦出现资金大规模从市场流出,那些曾经在市场上最受欢迎的科技股票,可能变成最不受欢迎的股票,曾经表现最好的股票,可能成为市场表现最糟糕的个股。

对于我们这些在该行业或为该行业提供专业服务的机构和个人而言,面临的挑战之一是如何观察投资者对市场可能的波动做出的反应。正如上面提到的,市场群体投资行为的变化,对观察市场走向并做出预测的重要参考指标。

市场上目前有很多风险对冲产品和工具,可供专业级和普通投资者选择使用。而我们也可籍此,观察分析市场投资情绪的波动变化。

例如买进看跌指数的ETF或期权产品,当市场如期下跌回落时,该指数会带来收益。如果越来越多的投资人买进并持有看跌股指的产品,这意味着市场投资风险嗜好和投资于预期可能都在降低。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64