7个月涨26倍!全球最牛基金“落户”中国,“通道账户”加杠杆?多重疑问待解

全球最牛基金横空出世。

近日,中国一家名为“建泓时代”的证券类私募知名度蹿升,代表产品成立不到两年翻43倍,今年以来更创下2600%的超常收益。

这家名不见经传的私募,因一度陷入场外期权的传闻中,其踪迹最终被市场关注到。之后,建泓时代更主动辟谣。

市场充满了好奇:面对今年挑战极大的股市,建泓时代如何斩获26倍的收益,擒住了哪些牛股?

资事堂研究发现:这家机构很可能运用了放大收益的工具,最终制造了业绩神话。但其投资是否运用场外期权,依然打着问号。

“超常业绩”私募

据私募排排网,截至8月5日,“建泓时光二号私募证券投资基金”(以下简称“建泓时光二号”)2022年以来收益达2608%。

这只私募产品成立于2020年9月10日,成立以来收益高达4324.50%。

上述产品的净值曲线,可谓扶摇直上,几乎没有受到同期股市震荡的影响,产生了与同期市场“脱节”的走势。

备案资料显示:上述产品管理人是深圳市前海建泓时代资产管理有限公司(简称“建泓时代”),2015年5月,最新管理规模区间为5-10亿元人民币。

值得注意的是:今年8月5日,中国基金业协会在这家私募的备案页面标注“填写的股东信息与工商信息不一致”。

另据备案信息:建泓时代的实际控制人是龚毅,担任公司副总经理,法定代表人兼总经理是陈志辉。前者早期是职业投资者,之后创办建泓时代,后者曾有证券公司自营投资部任职经历。

建泓时代官方网站上,管理团队信息中并没有实控人龚毅的身影。

资事堂了解到:管理上述“超常业绩”产品的基金经理是赵媛媛,她2020年12月加盟建泓时代,曾在中宏保险、国泰君安、国泰基金、财通基金、华商基金任职。

(下图为choice统计的她的公募投资业绩表)

辟谣场外期权传闻,背后疑问不断

本周,社交平台传出所谓基金经理参与场外期权交易的负面传闻,但因消息内容离奇随即遭到多家公募管理人否认。

之后,市场传闻再起,直指建泓时光二号基金,认为其超高业绩回报是源于与公募基金经理配合做场外期权交易。

对此,建泓时代发布官方声明辟谣 ,其中指出:建泓时光二号尚未达到开通场外期权等衍生品交易的条件,且未开通场外期权等衍生品交易。时光二号产品近期净值上涨较快的原因是在最近一段时间的宏观和市场环境下,根据我们的投资框架把握了短线机会,时光二号产品从未参与过场外个股期权交易。

不过,这个声明背后还有许多疑问待解。

比如,这家私募官方网站对主营业务有如下表述:

主要以自有资金和为客户资金进行投资管理。投资方向为国内资本市场,投资品种主要包括:国内依法发行上市的股票••••••金融衍生工具(包括但不限于股指期货、商品期货,个股期权、股指期权,以中信证券股份有限公司做交易对手的收益互换、跨境收益互换、场外期权、间接投资境内境外二级市场股票等)。

换言之,建泓时代机构具体投资工具是可以涉及场外期权的,但辟谣中只提及了建泓时光2号相关的权限问题。

值得一提的是:建泓时代的官网对所管理的资金来源有明确说明,即自有资金和客户资金。

这家机构还提及了公司发展的定位和规划,

第一阶段,依托自有资金和现有客户的资源和资金,逐步提高公司管理资金规模和盈利能力。

第二阶段,公司将通过信托等多种方式进一步扩大管理资金规模,并逐步将投资范围扩展到以香港为核心的境外市场。

因此,建泓时代自营盘和其他外部资金产品,具体参与个股场外期权的情况,这家机构并没有说明。

疑似“通道账户”如影随形

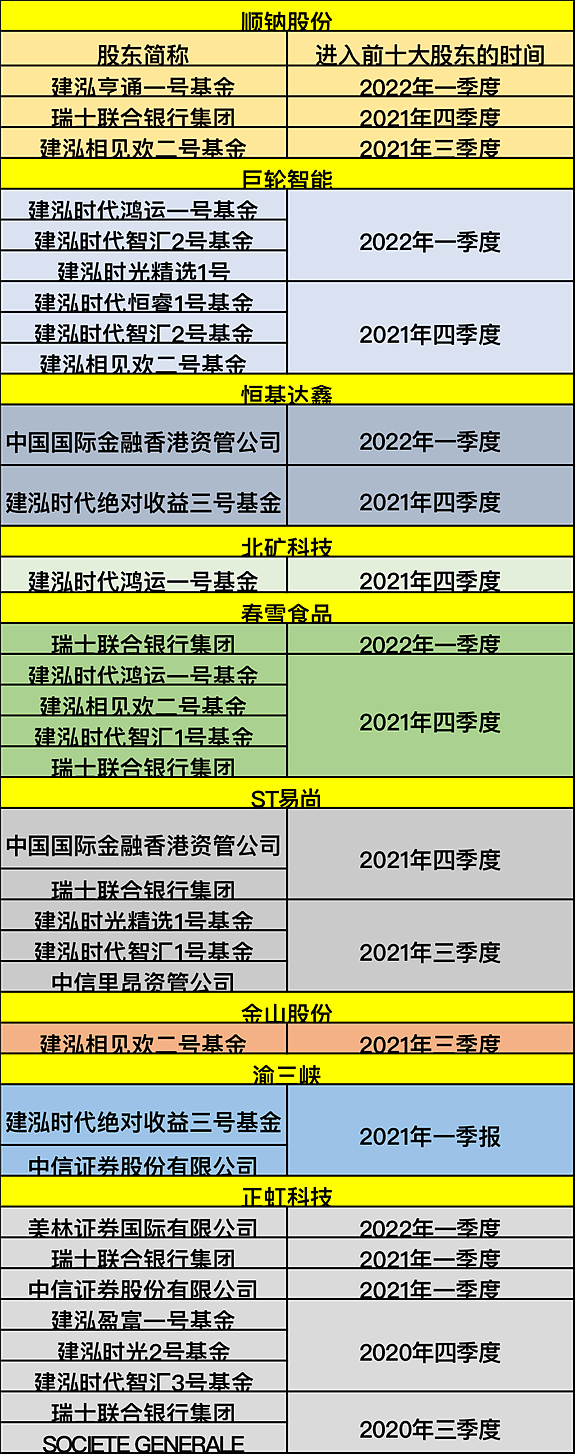

据公开信息,近一年建泓时代的基金进入多家上市公司的前十大股东行列。

以巨轮智能为例:去年四季度和今年一季度,建泓时代各有三只产品位列这家公司前十大股东,近两个月出现140%的涨幅。

建泓时代曾持有的金山股份,也曾出现短期快速上涨。该私募的产品曾在去年三季度出现在十大股东阵营,四季度股价出现翻倍行情。

此外,建泓时代曾投资的顺钠股份在去年四季度出现80%的最高阶段涨幅。

如上图,资事堂总结了建泓时代买入相关上市公司前后,与其共同身处十大股东的金融机构。

可以看出,中国国际金融香港资管公司、中信里昂资管公司、瑞士联合银行集团、中信证券。

实际上,美联储今年加息之前,香港市场相对廉价的资金受到内地私募管理人的关注,可以通过离岸市场获取低成本融资机会,量化私募曾一度借此放大杠杆。

这种模式是跨境收益互换,券商为私募机构提供此服务,因为其相对投资范围广,且办理周期短,而变相成为相当比例机构的“加杠杆”路径。

上文提及的与建泓时代如影随形的金融机构,多数曾与量化私募合作过,被后者用于杠杆投资。

从这个迹象看,建泓时代是否使用了这个杠杆工具来放大收益,非常值得关注。

这是否也是今年全球最牛基金“修炼”的秘诀之一?

这点很值得后续来观察。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64