澳洲最大电力公司要卖!背后北美大买家布局已久(组图)

11月10日,一则消息引发了澳大利亚金融市场大范围讨论——加拿大资产管理巨头Brookfield和美国私募机构EIG集团出价184亿澳元,意图收购澳大利亚最大的电力零售公司Origin Energy(ASX:ORG)。

184亿澳元收购报价对应的是每股9澳元,这个价格较Origin 11月9日的收盘价有高达55%的溢价。受此消息提振,Origin股价在11月10日交易中一度飙升40.2%,最高达到8.15澳元。

这两家北美巨头对于Origin似乎“势在必得”,据Origin透露,8月初两家公司就曾以每股7.95澳元的价格进行了首次接洽,被Origin拒绝后,两次提高了报价。

值得注意的是,这并非Brookfield第一次“出手”澳大利亚的能源公司。

今年上半年,Brookfield与科技巨头、澳洲亿万富翁Cannon-Brookes 共同向澳大利亚煤炭能源公司AGL 数度发出收购邀约,但一再被AGL董事会拒绝,引发了双方的资本大战,成为上半年澳大利亚并购市场最轰动的事件之一。

11月,正当Cannon-Brookes提名的四位董事全部成功当选AGL董事会成员之际,Brookfield也在卷土重来。

这家来自加拿大,资管量超过7500亿美元的资本巨无霸,如此一而再、再而三地对澳大利亚能源行业“下手”,表明了其布局澳大利亚能源转型的决心。

Brookfield是“何方神圣”?

事实上,Brookfield之所以如此执着于澳大利亚的能源公司,与这家机构长期以来的“基因”有紧密关联。

Brookfield已经有超过百年历史:最早成立于1899年,早期的业务就是巴西的电力供应和设施建设;1912年在多伦多交易所上市以后,公司也一直从事水利发电等公共事业服务。

直到1970年代,公司开始出售巴西的资产,逐渐向全球房地产、矿业、林业等投资转型。

2002年才更名为 Brookfield Asset Management,随后加速在房地产、能源基础设施、石油管道、天然气等领域的布局,更从加拿大向美国、欧洲等多个地区发展。

位于纽约的Brookfield大楼,图/Bloomberg

其最著名的交易,就是2018年亿46亿美元100%收购全球最大核反应堆制造商西屋电气(Westinghouse Electric),被看作是公司进入关键资产领域的“里程碑”;而就在刚刚过去的2022年10月,Brookfield将西屋49%股份卖给加拿大铀业巨头Cameco公司,这个收购案价值约79亿美元。

不仅如此,Brookfield近年来也积极进行业务调整,2019年以约50亿美元收购全球最大不良债务投资机构、另类资产管理公司橡树资本(Oaktree Capital Management)62%的股份。这也让Brookfield缔造出一个全球最大的另类投资帝国。

2022年,Brookfield和全球芯片巨头英特尔(Intel)达成战略合作协议,同意为后者在美国亚利桑那州建设芯片工厂提供300亿美元的资金,这也是美国推动芯片制造更多向本土转移重要的一步。

亚利桑那州Intel建设中的芯片厂,图/路透

目前,Brookfield总部位于多伦多,资产管理规模超过7500亿美元,业务遍布全球30多个国家和地区。擅长的领域是长期价值另类资产投资,主要投资方向包括房地产,基础设施,可再生能源等。

为了能使提升资产管理,公司在2010年以后就进行了业务拆分,目前分为四大附属公司——房地产、基础建设、可再生能源,以及私募股权和信贷业务,各司其职,进行专业化的资产管理。

博满澳财首席投资官魏睿昊认为,从公司的业务线设置来看,其将可再生能源单独建立业务模块,而非从属于其他业务之下,表明了公司对这一领域的重视程度之高,在全球顶级的资本机构中也属较为少见。

深入布局澳洲电力基建

Brookfield在澳大利亚基建领域布局也由来已久。

早在2015年,该公司就联合多家机构收购西澳的石油天然气公司Quadrant Energy,而后在2018年以21.5亿美元出售给本地能源巨头Santos。

2021年,Brookfield又以102亿澳元(77亿美元)价格收购澳大利亚电力传输基建公司AusNet,这笔交易在今年2月完成,AusNet也因此从澳交所退市。

另外,2021年Brookfield收购了智能电表公司Intellihub 50%的股份(这也让本地私募机构PEP从Intellihub项目上成功退出,由于在这一交易中Intellihub的价值一跃达到30亿澳元,这也意味着该项目在3年多时间里实现了数倍的回报,博满澳财金融集团通过博满元亨基金和单一项目配置,亦参与了Intellihub的投资)。

Intellihub的智能电表,图/公司官网

收购Origin,各取所需

从目前披露的信息可以看出,在今年上完成了对AusNet的收购后,Brookfield 就马不停蹄地开始了对AGL的收购案。

AGL收购被拒绝后,公司又立即投入到对Origin的交易当中,可见Brookfield对于布局澳大利亚能源领域的“心切”。

而能够获得这个契机,Brookfield似乎要感谢总部位于华盛顿的私募机构EIG Partners。

与Brookfield相似,EIG也相当看好全球能源转型,在能源基础设施相关资产上投资了415亿美元。去年10月,这家机构就与Origin达成了一项创新协议。

Origin作为澳大利亚市场上市值最高的电力零售公司,旗下拥有大型电力和天然气零售企业和澳大利亚最大的发电站,并持有昆州液化天然气合资企业Australia Pacific LNG(简称:APLNG)的股份。

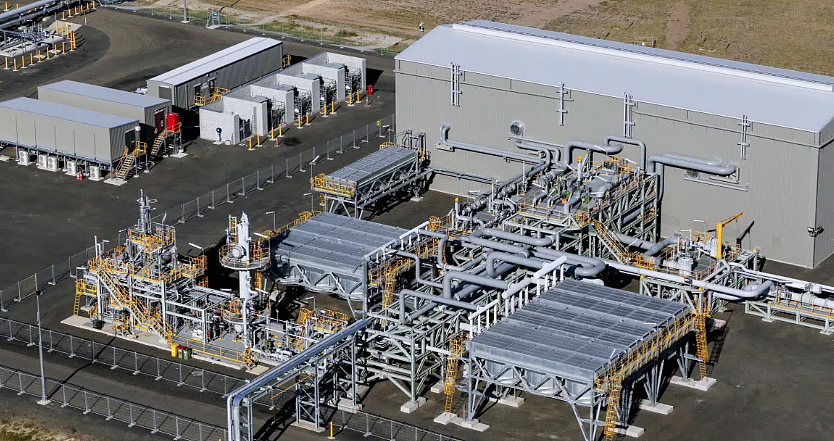

APLNG的生产设备,图/公司官网

这个APLNG就成为了两家资本机构收购Origin的起因。

根据双方的协议,EIG将购买Origin在APLNG项目的股份。该项目是昆士兰州Gladstone大型天然气项目之一,自2016年以来一直在出口天然气。

EIG签署协议以16亿美元收购该股权。如果成功,这将是全球首个由私募发起的液化天然气综合项目投资。

然而,六周后,交易宣告失败。已经在APLNG有投资的美国石油巨头康菲(Conoco Phillips)行使了优先认购权,让EIG的股权收购计划落空。

EIG很想完成APLNG交易,投资澳大利亚液化天然气行业,为此不得不寻找其他途径——直接项目所有方Origin,这样就不会触发优先认购权。

问题是EIG对Origin的其他业务——发电厂以及450万零售客户——没有兴趣。

因此,EIG必须找到一个合作伙伴,而Brookfield就成为他们最理想的选择。

Brookfield上半年刚刚对AGL发起了收购,但未获得成功。

不过,Brookfield已经公开了投资澳大利亚能源转型的计划,而且已就澳大利亚能源行业及其向可再生能源的可能转型做了大量工作,拥有大量资金可供配置。

尽管有了AGL的前车之鉴,Brookfield/EIG在出价时仍步步为营。最初每股7.95澳元(溢价30%)出价被拒绝后,又开出了每股8.70澳元至8.90澳元的指示性报价;再次被拒,才提出了9澳元这一高出Origin过去四年股价的价格,这也让公司估值达到184亿澳元,打动了Origin的董事会。

Origin董事会已经表示,如果在八周的尽职调查后被确定为具有约束力的报价,且没有出现更高的报价,董事会打算向股东一致推荐接受收购。

由于两家机构都来自海外,这笔交易也将经由澳大利亚财政部审批,但市场上多数分析师认为,这笔交易很可能被批准。

巨头们的方向

一旦交易成功,Brookfield和EIG计划“各取所需”,拆分Origin:

EIG将获得Origin所有的APLNG 27.5%的股份,该公司认为天然气将成为未来化石燃料向可再生能源的最终过度能源。

Brookfield则将获得Origin的核心电力和天然气零售及供应业务,并表示,计划向Origin再投资200亿澳元,助其完成能源转型,并在2030年之前建成可再生能源和稳固发电能力。

Brookfield的进入,很可能让Origin更快关闭澳大利亚最大的煤电厂Eraring发电厂,图/ABC

魏睿昊认为,Brookfield这次的收购和以往的工作完全都站在同一个战略角度,也就是在澳大利亚可再生能源行业进入深化布局,通过直接收购最大的电力企业来推动可再生能源的转型和普及。

Brookfield始终坚持要收购核心电力供应商,正是看中他们在转型中保持行业领军地位,一旦完成转型,在以可再生能源为核心的全新的能源行业当中,也能够占据龙头位置。

而从Brookfield在澳大利亚的动作中也可以看到巨头们明确的方向:

随着新能源的浪潮兴起,可能会出现几十年甚至上百年一次的能源转型(如内燃机发明后石油的使用),在这个过程当中势必出现新的发展窗口。

能源格局将发生巨大变化,无论是对小规模、创新性科技公司的投资,还是大型能源企业的收购,投资机构都在进行广泛的布局。

从投资收益而言,能源电力基建往往带有天然垄断性质,一旦投产可以带来非常稳固的收益,安全和防御性很高。

作为普通投资人,可以观察Origin在被拆分后,属于Brookfield的核心资产如何向新能源转型。根据一般情况判断,Brookfield这样的大型机构在收购公司完成了转型后,很可能会再度将其上市。

从巨头的操作中,往往能够摸索出一些投资方向,因为他们往往能够先于市场而动。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64