被指史上最大骗局,印度首富危险了(组图)

美东时间24日周二晚间,Hindenburg发布了一份将近100页的长篇报告,题为“Adani Group——全球第三大富豪如何实施企业史上最大的骗局”,矛头直指Gautam Adani的公司Adani Group。

报告称,Hindenburg在此披露为期两年的调查结果,展示证据证明,“过去几十年里,17.8万亿印度卢比(2180亿美元)规模的Adani Group进行了厚颜无耻的股票操纵和财务诈骗计划。”

彭博亿万富翁指数显示,作为Adani Group的创始人兼董事长,过去一年Adani的财富排名蹿升。2022年2月,他成为印度首富,9月,他的身家曾短暂超越亚马逊创始人贝索斯,成为全球排名第二位的巨富,到年底,他的个人财富一年内增加了440亿美元,成为该指数排名中财富增长最多的富豪。

有媒体将Hindenburg的做空称为,“Adani震惊世界的千亿美元财富激增碰上了迄今为止最大的风险”,并指出,之前就有一些分析师质疑Adani如何能在股市一片哀嚎的2022年取得如此亮眼的成绩,Adani如何证明,凭他那些负债累累和估值很高的公司,就能超越从特斯拉、亚马逊到他的印度同胞、亿万富翁Mukesh Ambani旗下Reliance Industries Ltd在内的全球企业。

Hinderburg高调做空印度首富Adani

Hindenburg的报告称,Adani拥有净值约1200亿美元的个人财富,过去三年间财富增加超过1000亿美元,这主要是通过Adani Group旗下七家上市公司的股价上涨,它们三年内平均涨幅达819%。

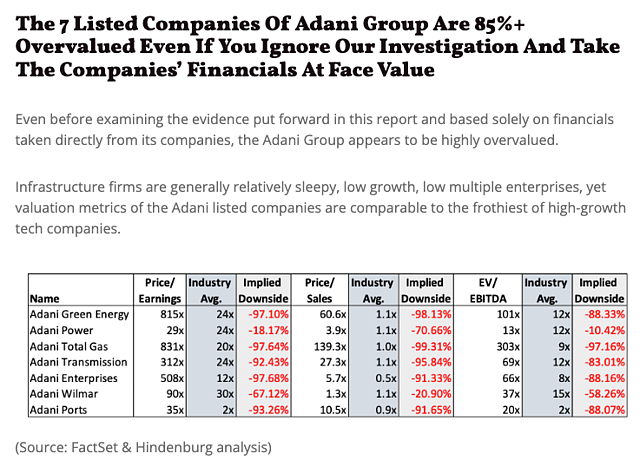

报告指出,Adani Group已经因腐败、洗钱和盗取纳税人的资金而遭到调查。报告称,该集团旗下的公司估值过高,即使不考虑Hindenburg 的调查结果,“纯粹从基本面看,因为天价的估值,这七家关键的上市公司有85%的下跌空间。”

报告披露对Adani Group的质疑包括:

可以确认,Adani的兄弟Vinod Adani或者他的亲密助手控制了毛里求斯的38家空壳公司,他本人还在其他避税天堂控制了一些实体,这个离岸的壳公司网络似乎被用来操纵公司的收益。

Adani Group此前就是四项有关欺诈指控的政府重大调查的关注点。

Adani Group旗下的Adani Enterprises和Adani Total Gas Ltd.似乎是由一家很小的公司做审计,该审计公司目前没有官方网站,只有四名合伙人和11名员工,除了这两家Adani旗下公司,他们只有一家上市公司客户。

单单Adani Enterprises旗下就有156家子公司和很多合资企业,审计师似乎没有能力进行如此复杂的审计工作。

见闻君曾分析过,就核心关键点,Hindenburg Research的指控并不新鲜,其主要聚焦Adani集团的杠杆、估值水平以及营收操纵,指控后者通过虚假的离岸公司操纵营收及利润,同时通过大规模的股权质押获取资金(详见《亚洲首富正被海外空头狙击》)。

在做空机构Hindenburg对Adani的指控里,“杠杆”是一切欺诈的核心。由于篇幅问题,关于如何推高杠杆进行欺诈,将在文末详细介绍。

另一方面,对冲基金大佬Ackman也力挺空头,称做空报告可信度高。美东时间周四晚,曾大举做空康宝莱的对冲基金大佬Bill Ackman发推称,Adani对Hinderburg的回应和康宝莱对我们最初350页的报告回应一样。

康宝莱仍然是一个金字塔骗局。我发现,Hinderburg的报告可信度高,而且研究得非常透彻。Adani的回应很重要。买(Adani)的要自己负责。

印度首富回应

做空报告发布之际,Gautam Adani正寻求提升自己的国际形象,并积极进军新业务。去年,该集团发起了对印度广播公司NDTV的敌意收购,以建立一个媒体帝国。

过去四十年间,该集团成为一个横跨能源、基建、农业、房地产和国防等领域的庞大商业帝国。

1月26日周四,Adani Group召开债券投资人电话会议称,对该集团涉嫌会计舞弊的断言“缺乏事实依据”,正考虑依据美国和印度法律对做空机构采取行动。公司的法务声明称:

“这份具有恶意恶作剧性质、未经研究就发布的报告对阿达尼集团、我们的股东和投资者产生了不利影响,并引发了印度股市的波动,给印度公民带来了不必要的痛苦。显然,该报告及其未经证实的内容旨在对阿达尼集团旗下上市公司的股票价值产生有害影响,因为兴登堡研究公司自己承认将从上述股票的下滑中受益。这是外国实体故意和鲁莽地企图误导投资者社区和公众,破坏阿达尼集团及其领导者的商誉和声誉,并破坏(集团旗舰上市公司)Adani Enterprises(周五的25亿美元)股票增发FPO。”

Hindenburg周四表示,Adani Group的回应“没有回答我们提出的任何实质性问题”。曾有媒体消息称,Adani Group计划在本周五对“虚假”做空报告做出更详细的回应,并称该集团旗下九家公司中有八家由“六大审计事务所之一”负责审计,意在驳斥做空报告的结论(周五Adani方面并没有进一步的回应)。

被空头重创,影响有多大?

1)Adani公司市值两天蒸发510亿美元

虽然Adani Group作出了正式回应,并考虑对“虚假指控”采取法律行动,但股市仍然风声鹤唳,Adani公司继周三大跌后,周五继续大跌(周四休市)。

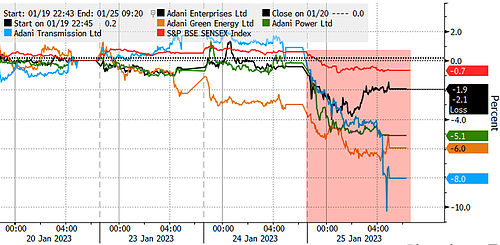

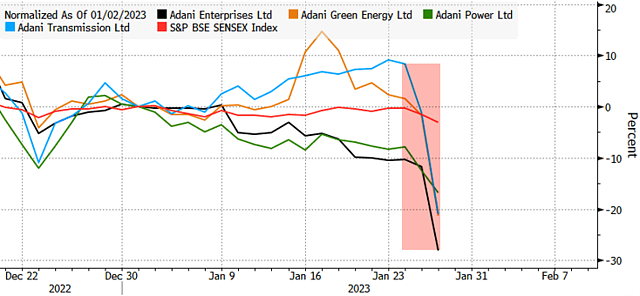

周三时做空报告已经发布,引发Adani Enterprises和Adani Transmission等七家Adani旗下上市公司股价下跌1%到8%,总市值共蒸发120亿美元,拖累印度主要股指S&P BSE Sensex也跌约1%。

周五,Gautam Adani所创立集团Adani Group的旗舰上市公司Adani Enterprises收跌18.5%,创2017年来最大跌幅。部分Adani公司周五跌20%,跌停收官,印度股指跌至三个月低位。

媒体估算,Hinderburg报告发布后两天内,Adani旗下上市公司两天内市值蒸发超过510亿美元。

印度孟买股票研究机构Target Investing的创始人称,Hinderburg的报告可能成为一个重大的法律问题,因为它损害了Adani公司的声誉。

新加坡资产管理机构Global CIO Office首席执行官Gary Dugan表示,这些问题直击印度企业界的核心:

在印度,许多家族控制的企业集团占主导地位。从本质上讲,它们是不透明的,全球投资者必须对公司治理问题抱有信任。

Dugan补充说,在去年的出色表现之后,印度股市和任何知名公司的股票都面临获利回吐的下行风险:

因此,更广泛的印度股市可能面临进一步下行的风险,Adani只是催化剂。

2)债券市场也承压下挫

这份做空报告还搅乱了债券市场,与Adani Group旗下公司相关的大量债券价格从周三起下跌,Hindenburg Research 表示已通过在美国交易的债权和在印度境外交易的衍生工具持有空头头寸。

周四亚盘期间,该集团旗下的美元债券抛售一度加剧,其中Adani Ports的2024年到期债券面值跌幅为2020年4月以来单日最深。分析称,这重新燃起投资者对Adani Group高负债风险的担忧。

3)Adani公司近25亿美元创纪录二次发行前景堪忧

Adani集团的旗舰上市公司Adani Enterprises原定计划周五增发25亿美元股票,媒体援引知情者消息称,Adani Group很担心,但目前准备暂时等待,因为该集团的出售股票行动要持续到1月31日。

媒体指出,Adani Enterprises周五股价收报2761印度卢比,较该公司最近二次发行的股票售价区间低端还低约10%。而且随着周五的竞价开始,该股票发行的认购率只有约1%。

这些迹象都令人怀疑,Adani创纪录规模的24.5亿美元二次发行能否成功。

在被做空之前,Adani创纪录规模的24.5亿美元二次发行获得了高盛、法巴、法兴等一众投行的“站台”,但这些机构投资者锚定的价格在3276卢比左右,较Adani周五收盘价高了近19%。

另外,Adani也有国内“援军”出手,据递交监管方的文件披露,印度最大人寿保险公司、国有企业Life Insurance Corp. of India(LIC)将斥资约30亿印度卢比(约3700万美元),作为锚定投资者,参与Adani Enterprises的近25亿美元新股发行。

除了LIC,本次Adani Enterprises的二次发行还有32家机构投资者属于锚定投资者,其中包括阿联酋阿布扎比的主权财富基金阿布扎比投资局(Abu Dhabi Investment Authority),以及另一家位于阿布扎比的投资基金Al Mehwar Commercial Investments LLC。

4)雪上加霜:监管调查加码

另一方面,印度监管方将研究做空机构报告,它可能有助于调查海外基金对Adani公司的持仓。

媒体消息称,印度的金融市场监管机构已经增加了对过去一年Adani Group交易的审查,在对该集团海外投资组合的投资者进行初步调查时,要将Hindenburg的做空报告考虑在内,会研究这份报告,因为它可能有助于监管方调查Adani Group的离岸基金持仓。

去年7月,监管方启动了对毛里求斯以外一些相对不知名的离岸基金的调查,这些基金持有Adani Group旗下上市公司的大量股份。这可能让人担心Adani存在股票操纵。

消息人士称,简称SEBI的印度证监会已经越来越多地审查Adani Group对上市公司进行的所有交易。比如Adani 2022年5月披露过,在收购瑞士公司Holcim Ltd持有的印度企业Ambuja Cements Ltd 和 ACC Ltd的股份时,利用了离岸特殊目的公司(SPV),监管方就在调查这个SPV。

监管机构之前已发现,多达17家海外离岸实体参与了上述收购交易的融资。监管方曾在Adani 2022年报请批准时寻求Adani说明这些实体,目前正在调查Adani方面的回应。

印度首富:又一个“杠杆狂魔”?

在做空机构Hindenburg对Adani的指控里,“杠杆”是一切欺诈的核心。

Hindenburg称,Adani Group和Adani拥有的离岸空壳公司相互借钱,以洗钱和做假账。

Hindenburg将矛头指向了Adani旗下几家实体间的贷款,一些空壳公司能向Adani的私人实体提供上亿美元的贷款,同时又能从他另外的上市公司中获得贷款。

其中,一家总部位于阿联酋的名为Emerging Market Investment DMCC的投资机构,在几乎没有网络业务的情况下,竟然能向Adani电力公司的子公司Mahan Energen借出10亿美元的贷款。

Elara India Opportunities是一家位于伦敦的资产管理机构,该公司为Adani管理着投资各类公司的基金。据Hindenburg称,该机构的一名匿名员工称,Adani的公司“一切都是靠债务支撑的”:

这就是一个纸牌屋。

对债务负担的担忧长期以来一直笼罩着Adani Group。2019年,印度新闻媒体Scroll In发表了一份关于Adani Group关联交易网络的调查,包括Adani拥有的实体如何“以贷款和还款的形式在彼此之间进行多次转账”。

惠誉集团旗下的CreditSights集团去年发布了一份报告,警告Adani Group“严重过度杠杆化”。在与Adani Group管理层通话后,该机构分析师调整了EBITDA估计和总债务估计,但表示“调整并未改变我们的投资建议”。

除了旗下实体之间相互转账,Adani Group还发行了不少债券推高杠杆,这也离不开各大银行的支持。

据报道,近年来,美国和欧洲的投资银行已经加大了帮助Adani Group通过股票销售、再融资和美元债券发行筹集数十亿美元资金的力度。

除了Adani Group的“关系”银行之外,摩根大通、美银美林和瑞士信贷都曾代表Adani旗下的公司进行交易。

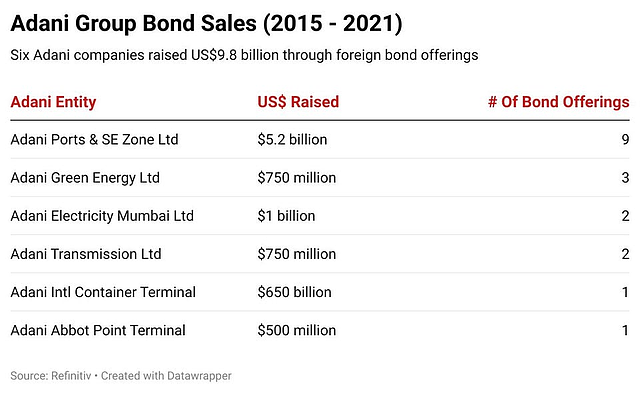

金融市场数据提供商Refinitiv的数据显示,2015年至2021年期间,Adani Group的六家公司通过发行美元计价债券筹集了约100亿美元,这些债券由美国和欧洲投资银行承销。在这18次债券发行中,有14次是在2019年5月至2021年9月期间完成的。

其中一家公司——Adani Ports & Special Economic Zone——获得了税收优惠待遇,它承担了所筹集债务的一半。这些数字不包括Adani Group以卢比和其他货币发行的债务。

截至2022年3月,Adani Group的未偿债务约为270亿美元。印度国家银行为Adani Group在2020年至2022年期间发行的约40%的债务提供了资金。

无论是发债还是如今的股份增发,Adani背后都有着华尔街大行的站台,他是如何做到的?

报道显示,Adani在获得投资者资金方面“有诀窍”。2014年,他在接受采访时表示:我的项目非常有利可图。

孟买金融服务公司Edelweiss Capital的电力分析师K. Shankar称,Adani对基础设施项目的关注、以及可靠的现金流,是其吸引力的一部分:银行愿意从长远来看,因为这些是国家急需的资产,回报有保证。

花旗集团前投资银行家、澳大利亚气候能源金融(Climate Energy Finance)董事Tim Buckley表示,Adani为他集团的可再生能源子公司Adani Green Energy寻求融资时,华尔街才开始真正对他产生好感。

然而,Buckley指出,Adani Green Energy或港口筹集的资金可能会“转移到Adani电力和其他企业,然后用于建设更多的燃煤电厂或煤矿。”

此后Adani Group在澳大利亚开发世界最大煤矿的计划引发了“阻止Adani”运动。尽管摩根大通、美银美林、瑞士信贷、巴克莱、渣打和德意志银行都已承诺不再为这一有争议的项目提供资金,不过仍有报道指出,它们似乎仍在与Adani Group母公司进行业务往来。

澳大利亚环境金融组织市场力量(Market Forces)的活动家Pablo brit表示:Adani在气候危机期间参与了大规模的新热煤矿项目,但这不足以说服德意志银行、渣打银行和巴克莱银行等一些主要银行切断与Adani的关系。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64