竞争加剧!为留住老客户,澳洲多家银行加大贷款折扣力度(组图)

参与新州大选民调(点击参与),“我们的声音要被听到!”

《澳洲金融评论》报道称,澳洲最大的几家银行正悄悄为老客户提供1个百分点的折扣,以防止现有客户在竞争加剧之际更换贷款机构。而今年,有3500亿澳元抵押贷款将脱离超低固定利率。

银行为新借款人推出促销优惠(包括免费NBN和预付现金),针对的是那些贷款中介打电话为其寻求更好交易的客户。与此同时,还推出了上述折扣——平均每笔抵押贷款约为5000澳元。

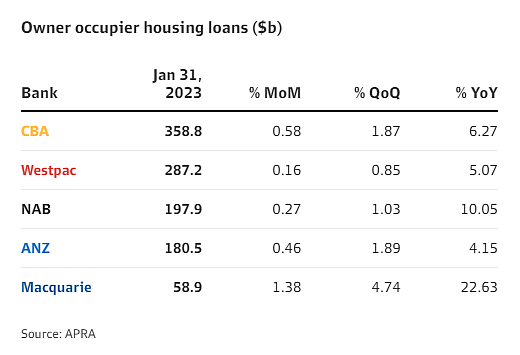

审慎监管机构周二公布的数据显示,Macquarie在市场上取得了进展,在截至1月31日的3个月里,其自住贷款账面增长逾4.7%,至589亿澳元,在过去12个月里增长22.6%。

澳新银行(ANZ)和联邦银行(CBA)报告称,第二季度自住业主贷款分别增长了1.89%和1.87%,远高于竞争对手,不过澳洲国民银行(NAB)在过去12个月里的增幅最大,增长了10%。

但随着连续9次加息导致房价下跌,新借款人的贷款需求正在下降。预计澳联储将继续提高现金利率至4.4%左右。

Sherlok是一家为抵押贷款中介提供技术的公司,管理着约700亿澳元的抵押贷款。根据该公司编制的数据,这将竞争推向了所谓的“老客户”,即现有客户。

Sherlok的系统被中介商(包括AFG)用于识别客户何时没有得到银行提供的最佳利率,以帮助客户重新协商一个更好的报价。

自住房贷款(图片来源:《澳洲金融评论》)

Sherlok首席执行官Adam Grocke表示:“每天,我们都能接到数百名客户对的电话,他们目前支付给现有贷款机构的利率有1%以上的折扣。”他补充说,折扣是全面提供的,因为银行认识到现有客户值得保留,因为他们的还款表现是已知的,从而降低了风险。

大银行越来越愿意将提供给新客户的折扣扩大到老客户,这是基于借款人承担的额外成本,他们没有为了更好的优惠而更换贷款机构。

抵押贷款中介Lendi去年估计,这一额外成本每年为银行带来45亿澳元的额外利息收入。

Grocke表示,当中介与一家大银行接洽,为现有客户寻求折扣时,平均折扣约为0.65个百分点,50万澳元的抵押贷款平均每年可节省3500澳元。最近,还提供了1个百分点的折扣。

这项服务在一年内为单个客户节省的最高金额为17686澳元。总之,Sherlok估计,不管未来利率是否上升,在住房贷款期限内,由于已重新谈判的报价降低,这将为房主节省超过1亿澳元。

(图片来源:《澳洲金融评论》)

将折扣扩大到老客户将给银行的净息差带来额外压力。最近披露的账目显示,由于融资成本上升和竞争加剧,银行的净息差一直面临压力。

澳洲审慎监管局(APRA)周二发布的统计数据显示,Macquarie在大型银行中行动更快,其住房贷款账目在过去一个月增长1.4%。Grocke表示,Sherlok对中介配置的分析还表明,Macquarie越来越受欢迎。由于审批速度快,Macquarie目前负责澳洲所有住房贷款的5%左右。

他表示:“就中介贷款账目占比而言,Macquarie的新增贷款与其他银行相比有显著提升。”

Sherlok的数据还显示,目前住房贷款的平均期限为37个月,即3年多一点,澳新银行的抵押贷款比联邦银行的抵押贷款短9个月左右。

Grocke表示:“这意味着澳新银行需要找到更多业务,以不断填补漏水的水桶。”

Sherlok并不是唯一一家开发技术帮助客户与现有银行协商更好报价的公司,Stay or Go也计划今年推出类似的系统。

Stay or Go联合创始人Anthony Fitzgerald表示:“银行肯定愿意考虑客户的要求,但主动权在客户或中介手中。”

他曾在澳新银行工作过10年,负责各种产品,并在西太银行工作了4年。“对银行来说,留住客户要比换新客户好得多,因为现有客户更有利可图。”

抵押贷款中介对APRA周一宣布的决定反应冷淡。该决定称,APRA将维持目前的利率适用性能力缓冲(serviceability buffer),这是银行用来评估借款人以更高利率偿还贷款的能力的标准。

Finance Brokers Association董事Peter White表示:“越来越多的借款人正在成为‘抵押贷款囚犯’,陷入一种无法获得更好交易的境地,因为他们达不到膨胀的评估利率。”。

“3%的缓冲在过去是合适的,因为利率处于历史最低水平,而且总是会大幅上升,这既保护了银行,也保护了借款人。但我们不能生活在过去,1.5%至2%的缓冲如今要合适得多。”

Grocke表示,Sherlok的观点是,如果有一年的良好还款历史、贷款价值比低于80%、贷款金额或贷款期限没有增加,那么利率适用性能力缓冲不应适用于从一家贷款机构向另一家贷款机构再融资的贷款。

他说:“利率缓冲对于新借款来说绝对是合适的,但对再融资应该取消,这样人们就可以转移他们的抵押贷款。”

(Jo)

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64