美联储在“豪赌”?华尔街警告:今年晚些时候降息都为时已晚

昨日,美联储决定继续加息25个基点及其主席鲍威尔记者会的最大看点,莫过于市场再一次选择了“不听央妈的话”

:交易员押注年底前美联储至少降息75个基点,而鲍威尔称今年不会降息。

有投资策略师指出,鲍威尔只是在降息问题上“嘴硬”,美联储官员在“豪赌”银行业流动性危机和由此引发的信贷环境收缩最终得到控制,不会过度危及金融稳定和经济“软着陆”。

但就像美联储无视2021年通胀开始擡头、在2022年3月才“太晚”开启加息周期一样,美联储这次可能又判断失误了。就算今年降息也可能为时已晚,无法缓解负债累累企业的压力。

美国金融状况收紧至2020年5月来最差,银行业开始全面收紧贷款标准

美国金融状况收紧至2020年5月来最差,银行业开始全面收紧贷款标准

盛宝资本市场的策略师Redmond Wong指出,即使美联储降息,信贷利差也会扩大,更重要的是,信贷可能无法获得,这将使包括亚洲公司在内的企业难以或只能成本高昂地展期美元债务。

据媒体报道,一项关键指标显示,在美国地区银行危机和瑞银“捡漏”收购瑞信之后,3月早些时候,美国的金融状况已恶化至2020年5月以来的最差水平。在最新的美联储高级贷款官调查中,美国银行业披露正全面收紧贷款标准。也就是说,当前银行业危机的影响不容小觑。

富国银行首席经济学家Jay Bryson认为,美联储官员们正在计算风险,可能认为最近的银行业动荡虽然会放慢经济增速,但不会演变成更广泛的金融危机,而且美联储自认拥有遏制银行系统动荡的工具并能高效、迅速地部署。但鉴于2007年美联储等监管机构就误判过形势,现在也不能排除美联储内部对今年不会降息的共识没有出错。

美联储选择“加息并观望”,主要由于银行危机的后续影响尚未完全显现

美联储选择“加息并观望”,主要由于银行危机的后续影响尚未完全显现

从本次美联储FOMC决议声明和鲍威尔记者会的言论可知,美联储现阶段仍将决策重点放在遏制超高通胀上面,鲍威尔直言,这是由于“很难判断银行危机如何造成经济软着陆的预期发生变化”,因此“现在判断应当如何通过利率政策来回应银行危机还显得操之过急”。

有分析据此认为,美联储采用的方式叫做“加息并观望”(hike and see),与会议召开前近一半的市场人士押注美联储将“暂不加息并观望”(wait and see)形成对比。

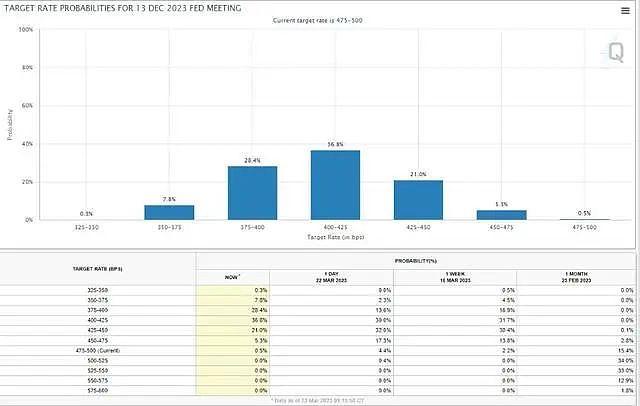

但金融市场似乎已等不及了。期货合约对今年12月的美国基准利率押注降至4.20%附近,再结合交易员们认为美联储最多在5月再加息25个基点,这代表交易员认为今年至少降息75个基点。

这与银行业危机爆发之前的市场预期构成了戏剧性转变,当时更火热的通胀和就业指标甚至让一些人谈论加息至高达6%,对本周美联储加息50个基点的押注曾属于“板上钉钉”。

市场为何与央妈的利率路径预期相反?因为更担心信贷紧缩和衰退风险

市场为何与央妈的利率路径预期相反?因为更担心信贷紧缩和衰退风险

总结来看,交易员、市场参与者和分析师认为,信贷紧缩风险,以及随之而来的经济下行压力,令对美联储的降息押注激增。

野村控股的亚太股票策略师Chetan Seth便称,美国银行业的压力加速了贷款标准收紧,这可能会导致经济衰退:

“银行业贷款标准的收紧,可能会对未来几个月的信贷创造和美国经济增长施加下行压力,加速美国可能陷入衰退的进程。”

事实上,美联储本身也在高度关注银行业压力的潜在影响及严重程度。FOMC声明特意在靠前位置新增一段警告银行倒闭拖累经济:“最近的事态发展可能导致家庭和企业的信贷条件收紧,并对经济活动造成压力”。鲍威尔也在记者会直言,信贷紧缩可以代替政策加息。

只不过,鲍威尔的言论强调了银行业问题对信贷环境的溢出影响尚存不确定性。一方面,贷款的减少可能导致消费支出和需求下降,“这意味着货币政策可能要做的工作更少”。同时,银行业压力也可能对经济产生非常温和的影响,通胀将继续强劲,在这种情况下不排除更多次加息。

金融状况或成未来利率的关键决定因素,市场短期内或下调经济数据重要性

金融状况或成未来利率的关键决定因素,市场短期内或下调经济数据重要性

Nationwide Life Insurance首席经济学家Kathy Bostjancic称,结合鲍威尔承认美联储在银行业危机爆发后考虑过暂不加息,这说明FOMC似乎对信贷收紧的程度、持续时间和影响非常不确定。

同时,这也说明,如果考虑到出现显著的信贷收缩所带来的通货紧缩风险,可能令金融状况成为美联储未来利率决策鸽派转向的关键决定因素,即便其他宏观经济数据继续显示出韧性。

RBC Capital Markets策略师Blake Gwinn称,鲍威尔尝试传达出“美联储决心继续抗击通胀,并通过提供流动性给金融部门灭火”,但实际语气软化,表明利率路径将对银行业的困境更加敏感。

还有分析师指出,鉴于银行业危机可能引发的信贷紧缩尚未完全发生,市场将在短期内选择无视更为强劲的就业和通胀等数据。

而反映官员利率预期的“点阵图”对今年利率峰值的预期维持在5.1%不变,也说明了在银行业危机迅速演化的当下,美联储也承认很难作出任何可靠的预测。

此外,美债收益率的变化也说明正在接近美联储暂停加息并最终降息的阶段。

昨日加息之后,5年/30年期美债收益率曲线已结束倒挂,备受关注的两年/10年期曲线倒挂明显收窄,美债收益率曲线的陡峭化趋势也在周四延续。

BMO Capital Markets美国利率策略主管Ian Lyngen指出:

“假设这是美联储鸽派转向的开始,它也将标志着美债收益率曲线周期性重新变陡的开始。其中5年/30年期收益率息差正在引领曲线的正常化。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64