德意志银行也出事了,全球性金融危机或在眼前?(组图)

本文转载自唐驳虎,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

核心提要:

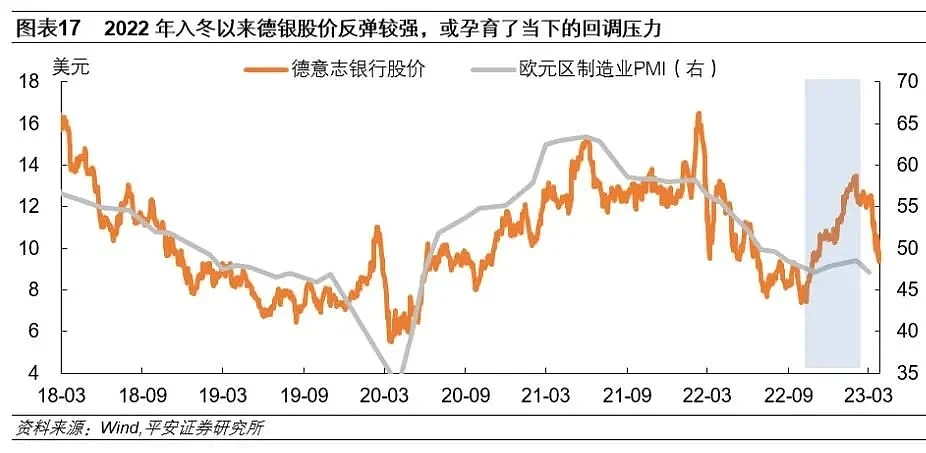

1. 继硅谷银行倒闭,瑞信破产之后,德国最大银行德意志银行也迎来了动荡,股价经历了连续一整月的下跌,一度下挫12%。但德意志银行近期并未迎来利空,反有轻微利好。动荡的主要原因在于资本做空被市场恐慌情绪放大。

2 . 这种恐慌的市场情绪来源于美国银行业此前的三月危机。受疫情影响,硅谷银行买入大量美国中长期国债和MBS(证券化房贷),但在美联储加息后,债券交易价值下降,同时存款减少。硅谷银行出售210亿债券的举动引发了储户挤兑。一日之内提现400亿美元,导致硅谷银行的迅速倒闭。

3. 为避免挤兑潮牵连其他银行乃至整个美国的科创企业界,美国采取了刚兑进行救助。但近期美国银行股全线走低,10多家中小银行持有的中长期MBS也在浮亏。全部兜底难以实现。

4. 德意志银行受到美国银行业引发的市场恐慌情绪影响,充分说明了当今全球金融系统高度关联,美国的银行出问题,绝不是美国一家之事。2023年欧美经济金融体系是否会爆发系统性风险,乃至演变成全球性金融经济危机,还需要进一步的观察。

作者|唐驳虎 凤凰新闻客户端荣誉主笔

作为德国最大的银行,也是全球30家系统性重要银行之一,德意志银行(Deutsche Bank)又出现了动荡,不仅连续一整月下跌,更在3月24日周五创下12%的盘中跌幅。

当天德意志银行股价从开盘每股9.07欧元一度跌至7.95欧元,最终报收于8.54欧元。这是又一家面临剧烈冲击的商业银行。

可是,事实上并没有关于德意志银行重大利空或者不利局面的消息啊?这是怎么回事?3月24日仅有的两条相关消息,一是德意志银行宣布将回购低于面值交易的二级债券。

二是德意志银行在扯皮近12年、起诉近4年后,与2008年被曝200亿美元“庞氏骗局”交易的麦道夫旗下两只基金达成和解。这两条消息如果照常规解读,应该被视作中性消息、甚至利好。

尽管德意志银行曾一度被认为是欧洲问题最严重的银行,但在2019年启动的全面改革稳定了业务,自2020年以来已连续三年盈利。

2022年为德银三年战略转型的收官之年,整体来看成效显现,全年营收达272亿欧元(目标244亿欧元),实现净利润56.6亿欧元,为2007年至今的最高利润。

具体分析德银的资产负债表,截至2022年年底,该行总资产约为1.45万亿美元,在58个国家拥有近8.5万名员工。自拆分投行业务,出售给高盛和巴黎银行后,大多数业务都是商业银行业务。

存款稳步增长,贷款占比持续提升,风险敞口有限,经营稳健。德银衍生品业务以利率合约为主,22年在加息环境下盈利情况依旧强劲。而且大部分是对冲的,风险很低。

其实,德银真正的危机是2015-2017年大亏损。这家历史悠久的德国商业银行,由于此前一度倡导“华尔街式风投文化”,成为欧洲最大投行,乃至世界第五大投行,风格变得激进冒险。

根据报表,德意志银行在2015~2017年的净利润分别为-67.94亿欧元、-14.02亿欧元、-7.51亿欧元,一度面临清算危机,但在德国政府的支持下,最终有惊无险重组解决。

更广视野来看,2022年以来欧元区银行业承受一定压力,但资本充足率、流动性覆盖率、盈利状况等主要指标仍好于2019年水平,更好于2016年《巴塞尔协议3》监管改革全面完成以前的水平。

截至2022年三季度,欧元区银行业核心一级资本充足率(CET1)为14.74%,不良贷款率1.79%,均处于非常安全的区间。

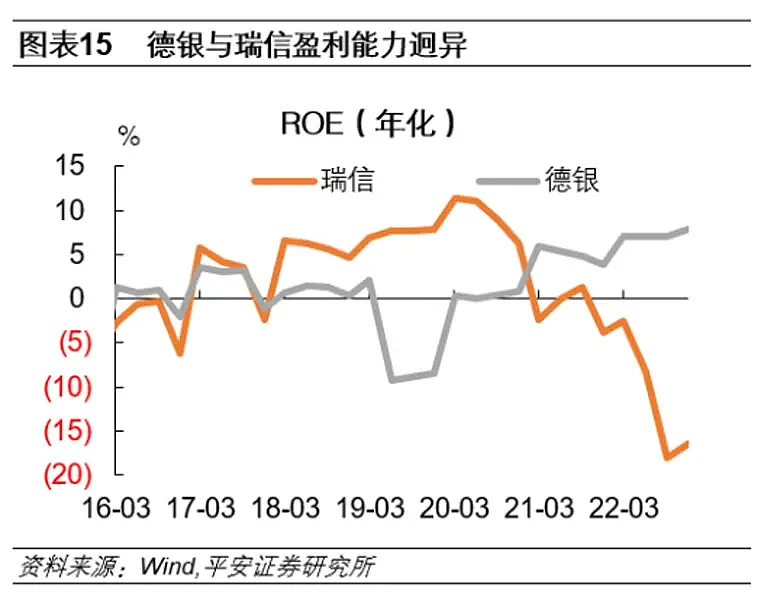

而非欧元区的瑞信CS则因为深陷2021年3月Greensill破产、Archegos破产两桩暴雷无法自拔,才导致了全线业务加速陷入萎缩。2022年全年亏损78亿美元,与德银形成鲜明对比。

最终因为3月14日的财报发布和市场信心问题引发股价和储户信心进一步动荡,最终瑞士政府撮合经营稳固的瑞银UBS收购瑞信,打造出一个真正的超级瑞士银行来解决危机。

明明赚了57亿欧元,德意志银行为何还会股价大跌崩盘?因为有人在做空套利啊。据透露,这一个月来德银市值蒸发了1/4,做空基金大约赚了1亿美元。

当然,能够做空,还是得利用市场情绪。所以,还是得完整总结美国银行业的三月危机。

三月危机

3月10日,美国资产约2000亿美元的硅谷银行、资产约1100亿美元的签名银行遭遇挤兑,迅速破产倒闭,成为美国历史上第二、第三大银行破产案。

再加上3月15日后股价暴跌被迅速接管合并的“全球30家重要系统性银行”瑞信,更是一枚大号震撼弹,3月份的主题无疑是欧美银行业动荡。

硅谷银行(Silicon Valley Bank,简称SVB)1983年成立。这是一家完全面对商业客户(to B)而不是个人客户(to C)的银行,只在加州和东海岸的麻省设立17家分支机构。

SVB不同于一般的商业银行,不吸收公众存款,没有个人储蓄业务,但深耕服务于创业公司,在科技创业投资领域有独特的地位,与全球600家风险投资基金有密切合作关系。

经过40年的积累,全美由风投基金(VC)支持的科创公司,一半都是硅谷银行的客户,SVB在风投科创循环中起着中枢和钱库的作用:

硅谷本地的风投基金融资之后,把钱存在SVB,然后找初创科技公司投资。SVB把钱转到初创公司的账户,初创公司逐步烧钱发展。

一部分创业公司成功上市或者出售,原来的风投公司的股权退出变现,把挣的钱又存入SVB,寻找新的初创公司。这就是全链条全周期金融服务。

不同于常规银行,硅谷银行对于中小科技初创企业非常灵活,支持力度也很大,设计了大量为初创企业设计的专属金融产品。

硅谷银行在过去40年中持续稳健经营,无论是上世纪末的加州房地产危机,新千年的互联网泡沫破裂,还是2008年席卷全球的金融危机,这家专业服务科技创业的银行都一路平安渡过。

2007年次贷危机爆发前,硅谷银行总资产首次突破100亿美元,创造了18.4%的股东回报率。即便2008年金融危机爆发,全球金融市场剧烈震荡,硅谷银行仍在当年实现11%的股东回报率。

1988年SVB在纳斯达克上市,暴雷前的市值约110亿美元。大股东包括全球最大公募基金先锋集团(Vanguard Group、持股10.57%)和全球最大资管机构贝莱德(BlackRock、持股8.21%)。

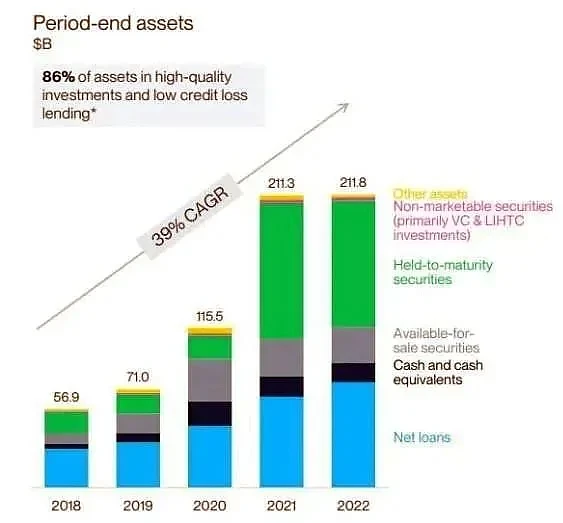

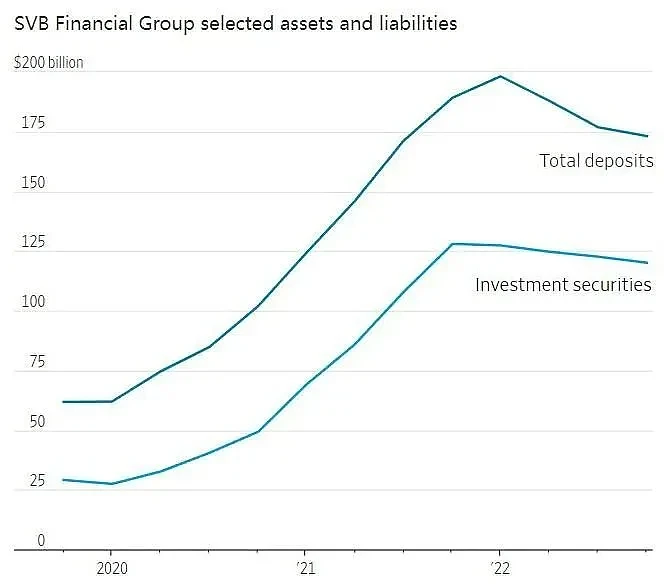

至2022年底,硅谷银行的总资产规模为2090亿美元,存款规模为1740亿美元。在美国商业银行里面,排名第16。

在中国的话,相当于广发银行(珠三角)、上海银行(长三角)和北京银行(京津冀)这样的发达地域性银行的排名和体量。

那么,如此一家“小而美”的中等银行,如何在短短48小时内闪电倒闭的呢?还得从2020年疫情暴发说起。

2020年初疫情在美国暴发失控后,为了维持经济和民生,美国财政部和美联储开启无限制印钞模式,同时把市场利率降到近0水平(0%-0.25%),整个货币市场大水漫灌。

大量的热钱让科技企业获得大规模融资,资金也涌入硅谷银行。2019年底,硅谷银行的存款总额617.6亿美元,2020年中760亿美元。到2021年底就飙升到1890亿美元。

2022年一季度,存款一度增长到1981亿美元,两年增长了220%。总资产也增长到2204亿美元。相比之下,同期其它美国银行的存款增长只有37%(当然这个增幅也很夸张,总额增加了5万亿美元)。

另外硅谷银行客户本就对利率不敏感,在利率低迷时期更不在意那一点点利息,大多选择保持流动性,硅谷银行的大部分(1280亿美元)存款是无息或者极低息活期存款,总平均利率是0.25%。

大量资金流入,意味着银行的负债端暴涨。尽管存款的利率很低(0.25%),但这近2000亿美元的负债也是要付利息的。

而同样因为科创企业资金充裕,硅谷银行的贷款业务并没有增加,银行账上1300亿美元没地方去。

钱太多投不出去了,怎么办?作为一家追求盈利的机构,SVB当然需要将这些钱“安全地”投出去,购买相应的资产,赚取利息差。

硅谷银行的选择,是买入大量美国中长期国债和MBS(Mortage backed securities,证券化房贷),因为只有这样收益会稍微高一点(国债1.5%、MBS约1.8~1.9%)。

在2020-2021年的低利率时期,美国房贷利率只有2%,贷款人都会选择锁定这样的固定利率。

做房贷的银行再以1.9%的利率把房贷收益打包,成为具备流动性的固定收益率债券MBS,向其他市场机构发售,相当于把房贷倒手了一把。

浮亏与实亏

这样硅谷银行直接把新增的2/3资产配置了美国国债和MBS债券,这样可以赚到1.5%的利差。送来的钱嘛,不赚白不赚。这就是典型的借短放长赚利差。

同样是两年内,硅谷银行持有的住房抵押债券(MBS)总额从200亿美元升至998亿美元,国债从40亿美元升至165亿美元。而放贷规模只有740亿美元。

或者说,SVB把新增流入的1100亿美元存款,70%都配置在了MBS上。另外还有其他类型的中长期债券,证券投资总额达1280亿美元,占到总资产2090亿的61.2%。

这些债券大部分还是固定利率而非浮动利率,埋下了巨大隐患,最终美联储在货币政策上的180度大转弯,彻底改变了硅谷银行的命运。

2022年3月,为了“抽水”控制通胀,美联储开启了40年来最激进的加息,一年连续大力加息七次,将基准利率从几乎为0迅速加到了4.5%,而30年房贷利率更是超过7%。

这意味着,硅谷银行当初买进的低息债券,交易价值下降(因为同样的新债券利息高)。再加上“持有到期”HTB(Hold to Maturity)的转让限制也会带来损失。

到2022年底,SVB持有的国债贬值浮亏25亿美元,而MBS的贬值浮亏高达152亿美元。合计浮亏177亿美元,已经超过了银行股本的163亿美元。

当然,中长期债券不转售,就只是浮亏(市值亏损)而不是实亏。以后随着美联储重新降息,债券市值还有机会恢复。如果一直不卖,直到债券到期,也不会亏损,本金和利息都会赎回,只是少赚一点。

但是,美联储加息也带来了市场流动性收紧,新增风投急速萎缩(2020年2000亿、2021年3500亿、2022年400亿),科创公司开始消耗之前的存款。

到2022年底,SVB存款净减少160亿美元,下降到1731亿美元。特别是活期存款由1260亿降至810亿,减少了450亿美元。因为银行活期存款的提取是无条件的。

而债券基金的赎回是按照市值计算的,且通常有许多限制。但不管怎样,储户要提款,银行就得兑现。这下SVB要从哪里找钱来支付给储户呢?

3月8日周三,硅谷银行公告出售210亿债券(总资产的10%),预计亏损18亿(8.6%),超过了22年的全年净利润16亿。这更引发了储户的猜想,然后3月9日周四开始挤兑存款。

一天之内,储户提现400亿美元,取光了银行账上的现金,直接把硅谷银行干倒闭了。3月10日周五中午,加州金融监管部门和联邦存款保险公司(FDIC)宣布接管硅谷银行。

40年历史的硅谷银行,40小时内突然直接倒闭。值得注意的是,在破产前两天,硅谷银行刚连续5年被福布斯评为年度最佳银行,“风口上的猪,在风停时最容易摔死。”

救助

银行是一个相互连带的债权债务系统,最怕的系统风险就是在预期不利的情况下被挤兑。因为银行约90%的资产都放贷或者投资在外,无法在短时间内快速收回兑现。

只要储户一拥而上去挤兑提款,再牛的银行都会破产。这次硅谷银行就是典型的一种挤兑事件。

一方面,美国一半的科创公司账户都开在硅谷银行,很多公司只在SVB开了账户。这使得SVB破产被称为“初创企业灭绝级别的事件”。因为钱取不出来,下周甚至付不了工资和房租。

而由于SVB的存款账户都是至少以百万美元计算的机构存款,这也意味着93%的存款超出了保险理赔范围(美国为25万美元、中国为50万元人民币)。

即使走银行破产资产拍卖清偿的流程,一年后搞完支付给储户,损失约10%。那么这一大批科创公司也已经倒闭了。

另一方面,如果美国政府不及时介入干预,市场将怀疑一切类似硅谷银行的中小银行的风险。挤兑潮将在13号周一上班后在美国银行间蔓延。

因此在周末美国财政部、美联储和FDIC紧急商议后宣布,政府兜底,FDIC提供刚兑,周一上班后所有储户都可以正常全额提款,就是为了防止恐慌扩散,科创企业大批连锁破产。

但几乎同一时间,两家对“网络币”友好的美国银行——银门银行(Silvergate Bank)和签名银行(Signature Bank)也相继倒闭。

两家银行其实是所谓的“网币”友好型银行,提供了便捷的“网币”出入服务。 最近网币也是低谷,很多人都把钱取出,这些银行不断被取款,这就导致被挤兑。

其中纽约的签名银行(Signature Bank)资产规模约1100亿美元,存款890亿美元,成为仅次于硅谷银行的美国第三大银行破产案。加重了各界对美国金融与经济的担心。

3月13日美股开市后,银行股全线走低,“美国四大行”摩根大通跌1.8%,美国银行跌5.68%,富国跌7.08%,花旗跌7.41%。另外高盛跌3.48%,摩根斯坦利跌2.28%。

区域性银行股更是大幅收跌,第一共和银行(First Republic Bank)跌61.83%,阿莱恩斯西部银行跌47.06%。

第一共和银行总部同样位于加州旧金山,在11个州拥有80个分支机构,主要向东西海岸的高净值客户提供私人银行和财富管理服务。

2022年年底,第一共和银行的资产规模达2130亿美元,财富管理资产总额为2710亿美元。资产值在全美排第15,正好排在硅谷银行前一位,并不是小银行而是中型银行。

但是年报显示,第一共和的问题是一样的,配置了太多的固定利率中长期MBS。到去年底第一共和持有的中长期MBS账面价值1368亿美元(占比约64.2%)。

但市场交易价值只有1175亿美元,浮亏193亿美元。缩水规模超过了银行174亿美元的总股本,境况可以说比硅谷银行更糟糕。

除了第一共和银行要暴雷,还有10多家美国中小银行也因为持有的中长期MBS浮亏,面临着挤兑风波。怎么办?美国政府全部刚兑吗?有这个钱吗?

正如中国外交部发言人所说:当今世界全球金融系统高度关联。美国的银行出问题,绝不是美国一家之事。

正如德意志银行目前的动荡来源于市场情绪一样,美国西海岸的银行倒闭,可以轻易地跨越美洲大陆和大西洋,冲击着美茵河畔的法兰克福(德意志银行总部)。

所以,真正关注全球政经动向的人都在思考,2023年欧美经济金融体系会不会爆发系统性风险乃至演变成全球性金融经济危机?

但是,半个月过去了,似乎美国金融危机还没有爆发,这又是怎么回事呢?下一篇给出解读。

本文转载自唐驳虎,仅代表原出处和原作者观点,仅供参考阅读,不代表本网态度和立场。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64