2023年《揭秘中资企业在澳洲投资报告》KPMG澳大利亚与悉尼大学联合发布(组图)

2023年4月18日,KPMG澳大利亚与悉尼大学商学院联合发布了新一期的《揭秘中资企业在澳洲投资报告》。

KPMG与悉尼大学共同追踪和分析中国企业对澳洲的投资已长达12年,本期报告是这一系列中的第19份报告。本期报告研究和追踪了2022日历年中国企业在澳洲投资的情况。

2022年中资企业对澳洲投资

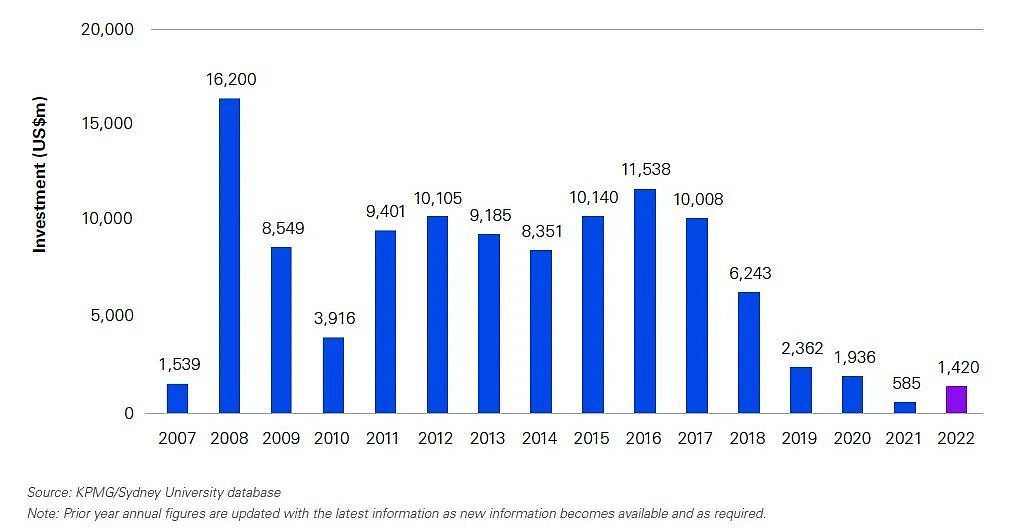

2022年,中国对澳投资和去年相比增长142.7%,从2021年的6亿美元增至14亿美元。 以澳元计算,增幅为 170.2%,从2021年的 8 亿澳元增至 21 亿澳元。 我们在 2022 年记录了 11 笔已完成的交易,与 2021 年的交易笔数相同。

2007年至2022年,中国企业对澳投资累计达1,115亿美元。 2022 年的投资规模较 2021 年有所改善,但仍是自 2007 年以来中国投资总量第二低的年份,仍处于周期中的低谷。

2007 - 2021 年中国对澳大利亚的直接投资(按价值计算)(百万美元)

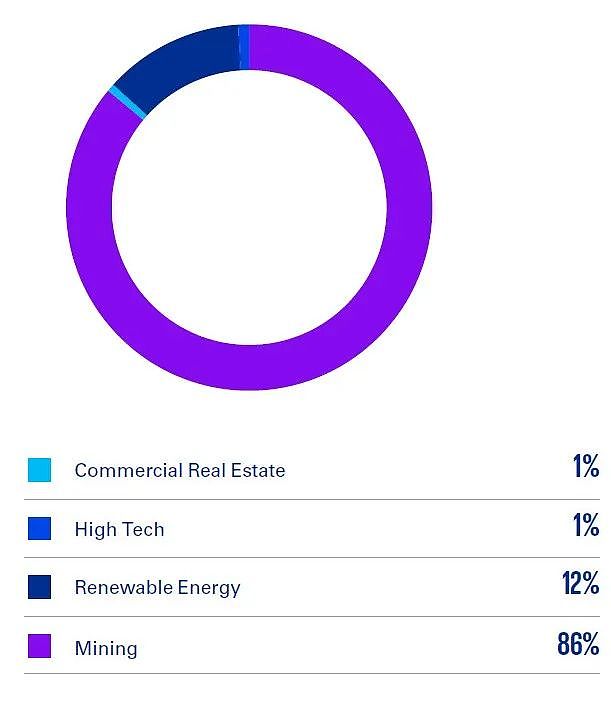

按行业划分,矿业占 2022 年中国投资总额的 86%。共完成四笔交易,总金额 18 亿澳元,包括 1 个铁矿石项目、1 个黄金项目和 2 个锂矿项目。 可再生能源占投资总额的 12%(2.593 亿澳元)。 中国对商业地产的投资从 2021 年的 2.08 亿澳元继续下降到 2022 年的 1,400 万澳元。我们仅发现2笔已完成的商业地产的投资。 海外房地产投资获得融资和监管批准仍然困难重重。 鉴于土地、融资和建筑成本增加(在 COVID 期间和之后),澳大利亚市场的投资回报率相对较低,这些因素使投资者放缓了对商业房地产的投资。

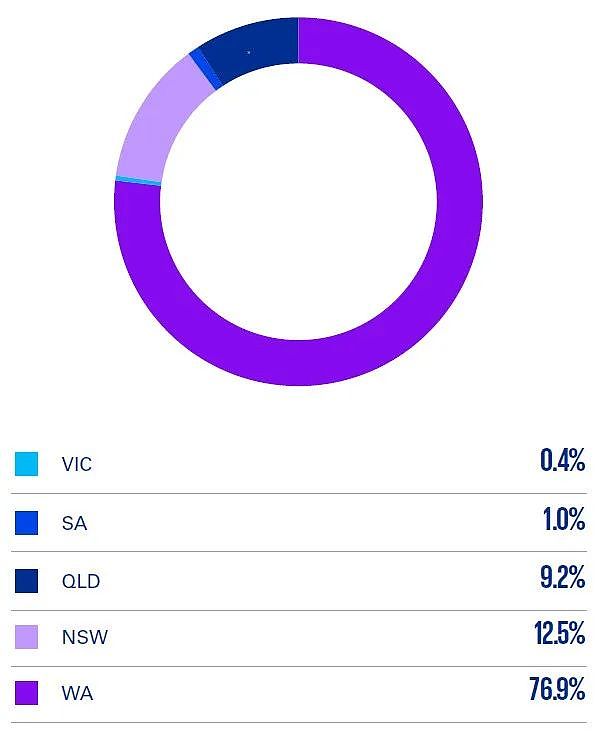

按地域划分,西澳获得中国投资最多,总计16亿澳元。 其次是新南威尔士州,占 13%(2.64 亿澳元),昆士兰州占 9%(1.93 亿澳元),南澳州占 1%(2,080 万澳元)。 维州获得的投资仅占中国对澳大利亚投资总额的0.4%。

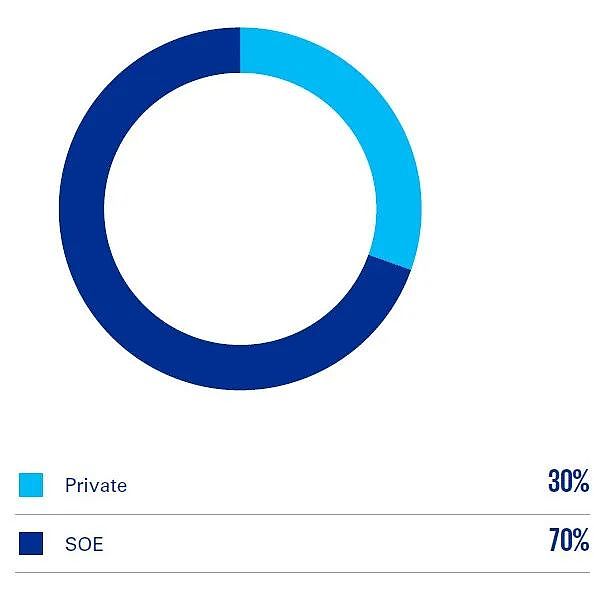

按所有权划分,国有企业的投资从 2021 年的 2 亿澳元增加到 2022 年的 15 亿澳元,占总投资额的70%,涉及矿业、可再生能源和商业地产的 4 笔交易。2022年中国民营企业投资占总投资额的30%,为6亿澳元,涉及矿业、可再生能源、商业地产和高科技领域的7笔交易。与2021年相比,民营企业的投资总额未变。

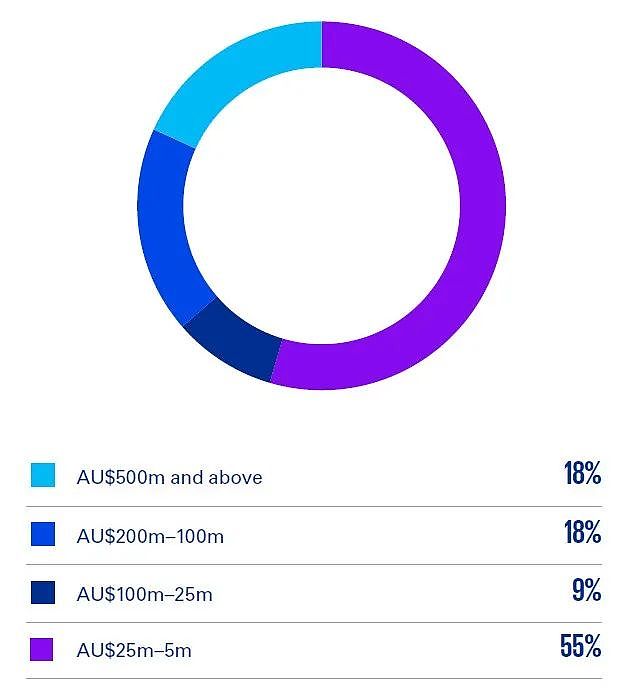

按交易规模, 2022 年平均交易规模为 1.91 亿澳元,是 2021 年平均交易规模(7,100 万澳元)的两倍。 5亿澳元以上的交易有2笔,1亿至2亿澳元之间的交易有2笔,2,500万澳元以下的交易有6笔,共6,630万澳元。

2022年中国对澳投资的行业分布(占总投资额的%)

2022年中国对澳投资的地域分布(占总投资额的%)

2022年对澳投资的中资企业的所有权分布(占总投资额的%)

2022年对中国对澳投资交易规模的分布(占总投资数量的%)

全球背景2022

联合国贸发会议( UNCTAD) 2023 年 1 月发布的《2023 年全球投资趋势监测报告》指出,“全球舞台上的众多危机——乌克兰战争、食品和能源价格上涨、金融动荡和债务压力——不可避免地影响了 2022 年的全球外国直接投资 (FDI) ,并且“新投资项目数量,包括绿地投资、国际项目融资 (IPF) 交易和跨境并购 (M&A),在第一季度之后都发生了逆转”。 2022 年的年度数据只会在年中公布在《2023 年世界投资报告》中。

(1)https://unctad.org/publication/global-investment-trends-monitor-no-44)

中国官方统计的 2022 年中国对外直接投资增长了 2.8% 至 1,169 亿美元,显示出中国对外投资正在从2019-2020 年的低点逐步复苏,但整体投资规模仍低于 2018 年的水平。

//行业板块分析//

中国国家统计局2022年对外直接投资的行业排名显示,租赁和商务服务业投资额占全年对外直接投资总额的33.2%,位居榜首;其次是制造业,占18.5%;以及批发和零售业,占全年对外直接投资的比重为18.1%。较2021年投资增长最强劲的行业包括批发和零售 (19.5%)、制造业 (17.4%) 和建筑 (14.9%)。降幅最大的是电力、热力、燃气和水的生产和供应行业(下降28%),信息传输、软件和信息技术服务业(下降27.1%),农林牧渔业(下降26.5%)、运输、仓储和邮政(下降 10.6%)。矿业占 ODI 总额的 4.3%,2022 年增长 0.6%。

//中国对外直接投资的全球分布//

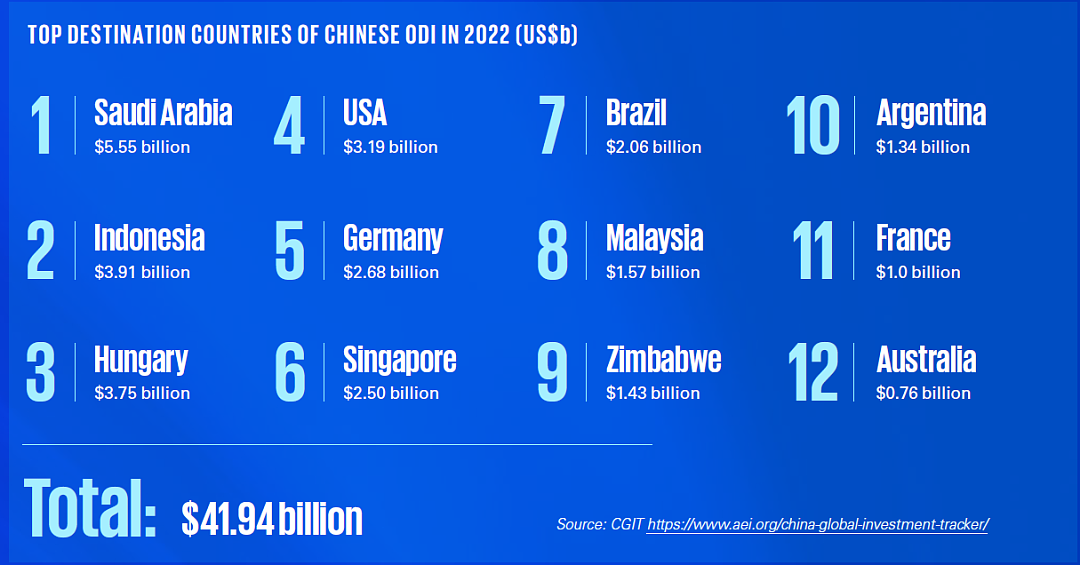

2022年中国对外直接投资(ODI)全球分布最详细的数据来自美国企业研究所(AEI)的中国全球投资追踪器(CGIT)(2) 。这一工具跟踪超过 9,500 万美元的大额投资。尽管采用采纳数据的门槛和衡量方法不同,但这个追踪工具有效揭示了中国对外投资目的地的变化趋势。

(2) https://www.aei.org/china-global-investment-tracker/

中国大型投资项目流向最明显的趋势是向与“一带一路”倡议相关的中东、拉美和亚洲国家转移。这些国家获得的投资占CGIT 捕获的 ODI 总量的三分之二(68%)。与此同时,中国对北美和欧洲的直接投资也有所回升。(3)

(3)https://www.aei.org/research-products/report/2023-zero-covid-ends-and-chinese-investment-returns/

//中国投资仍然有限//

中国全球投资追踪工具跟踪中国在世界各地的大型投资。这一追踪工具的显示,中国主要的投资接收国是美国,从 2005 年到 2022 年,美国接收了超过 1,900 亿美元的来自中国的投资。但自 2019 年以来,中国在美国的投资几乎消失了,而 COVID-19并没有带来投机并购。中国投资可能会在 2023 年增加,但估计由于美国投资审查将更严格,以及北京对资本出境的持续管控,中国对美国的投资也很难回到投资高峰期的水平。

2022年中国对外投资主要目的地国家

从历史上看,澳大利亚仍然是中国累计对外直接投资的第二大接受国,仅次于美国。然而近年来,欧洲、南美和东亚(包括东南亚)一直是中国对外直接投资的最大区域接受国。

展望未来,随着COVID-19疫情成为历史,中澳双边关系趋于稳定,一些中国投资人可能会开始继续在澳洲寻找投资机会,基于两国高度互补的经贸关系,澳洲很多行业,包括矿业、新能源行业,都将为中国投资者提供有吸引力的投资机会。从中国投资者的角度,澳大利亚仍被视为是发达国家中的一个相对安全和稳定的投资目的地。

如果您对这期报告感兴趣,请联系KPMG获取英文原版报告:

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64