36年资产翻40倍!“耶鲁投资模式”启示录(组图)

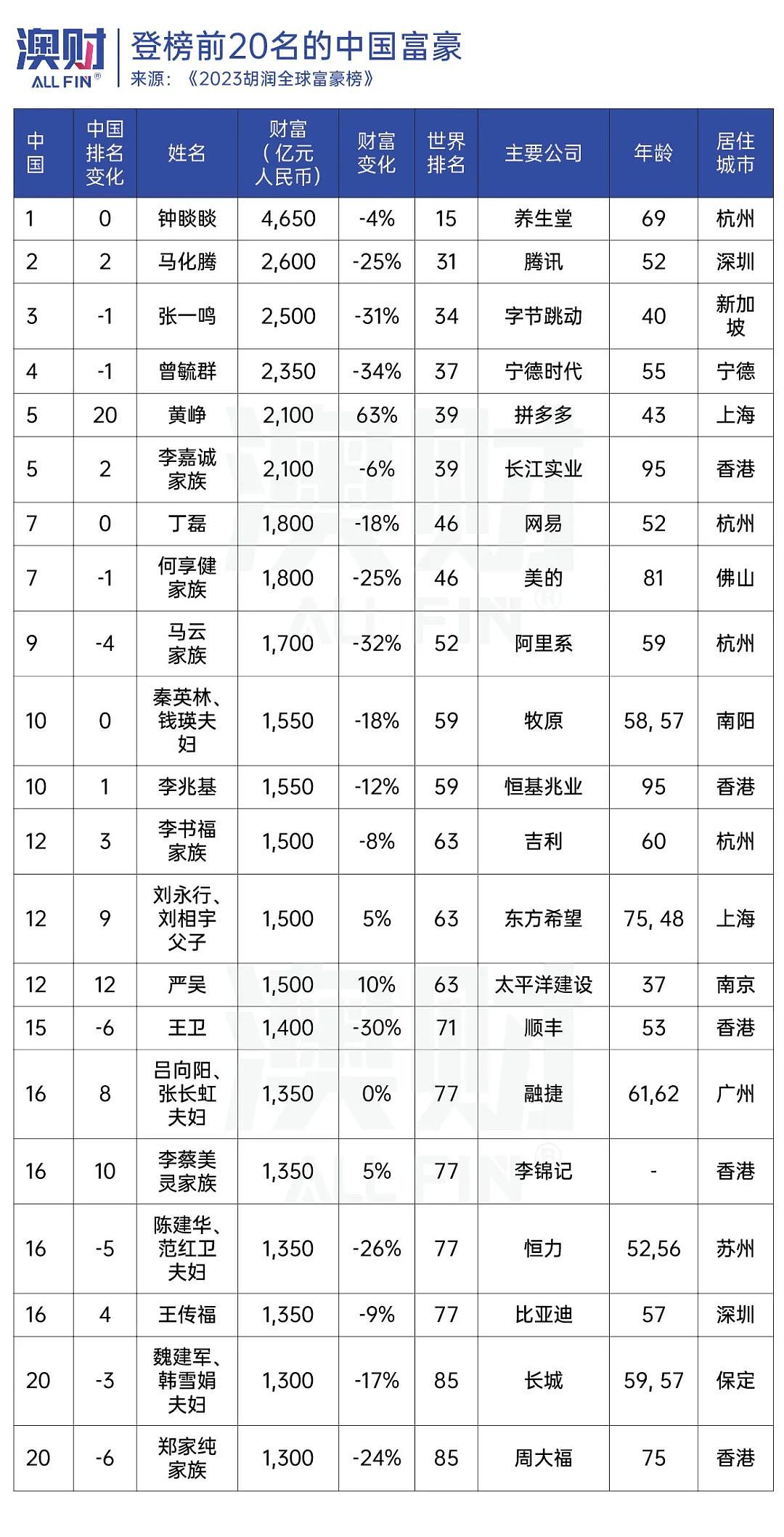

全球的经济和财富都因为疫情遭到暴击。最新公布的《2023胡润全球富豪榜》指出,包括马斯克、贝佐斯在内的全球富豪们的财富缩水成为主旋律。

据榜单显示,上榜富豪(标准为10亿美元,约合70亿人民币)总财富比去年下降10%,缩水金额达10万亿元。而上榜人数也比去年减少269位,这相当于,平均每周减少5位十亿美元企业家,其中有3位在中国。

而中国富豪不仅未进入榜单前十,变动也较显著。从2022年名单落榜的445人中,有229人(51%)来自中国,占所有国家中最多。中国上榜企业家总财富达到22万亿元人民币,比去年下降15%。

登榜前20名的中国富豪 来源:《2023胡润全球富豪榜》

当前世界正处于百年未有之大变局,大国角力加剧,财富传承也面临较大的挑战。一方面,国际货币体系正在重构;另一方面,科技革命加速发展,将使世界经济的形态发生颠覆性的变化。机遇与危机并存,世界正在进入新的动荡变革期。

无论是企业,还是家庭都在苦苦探索财富穿越周期和传承的答案。

说到穿越周期,大家可能第一个想到的就是巴菲特。而在全球资本市场,还有一个被称为:比巴菲特模式更容易复制的模式,那就是耶鲁捐赠基金模式。

近期金融市场有另外一个重磅的消息:红杉分家。中国红杉独立运营。而红杉旗下的一个神秘机构再次出现在了投资人面前 – 红杉传承基金。这是仅仅为红杉的合伙人和创业者服务的基金。而它的模式也和“耶鲁模式”极为类似。

在大变局下,财富长期保持和传承的秘密也许就在这“耶鲁模式”和“红杉传承模式”当中。

“耶鲁模式”

Yale Model

“耶鲁模式”的有效性 被海内外机构投资者效仿。

在投资领域,耶鲁大学捐赠基金的大名几乎无人不晓,“耶鲁模式”在资产配置领域的实践,让该基金的规模一路高歌猛进,被视作行业标杆而广为引用。

在美国,大学捐赠基金的投资收益,是海外众多大学经费支出的重要财务组成部分。所以,与其他基金不同,大学捐赠基金的主要目的并不是在于“赚钱”,而是要满足学校包括在教职人员薪资、奖学金、建筑维护等校园建设各个方面的开支要求。

而同时,大学捐赠基金还要跑赢通胀。一般而言,其面临的通胀风险往往比普通机构更大,这主要是因为高等教育价格指数在大多数年份会超过消费指数CPI,而大学需要承担的又是在教育方面的支出,对于收益率要求会更高一些。

因此,大学捐赠基金往往会通过多元资产配置的投资方式,以达到在中长期能够产生超越通胀率的收益,能永续为大学提供资金。

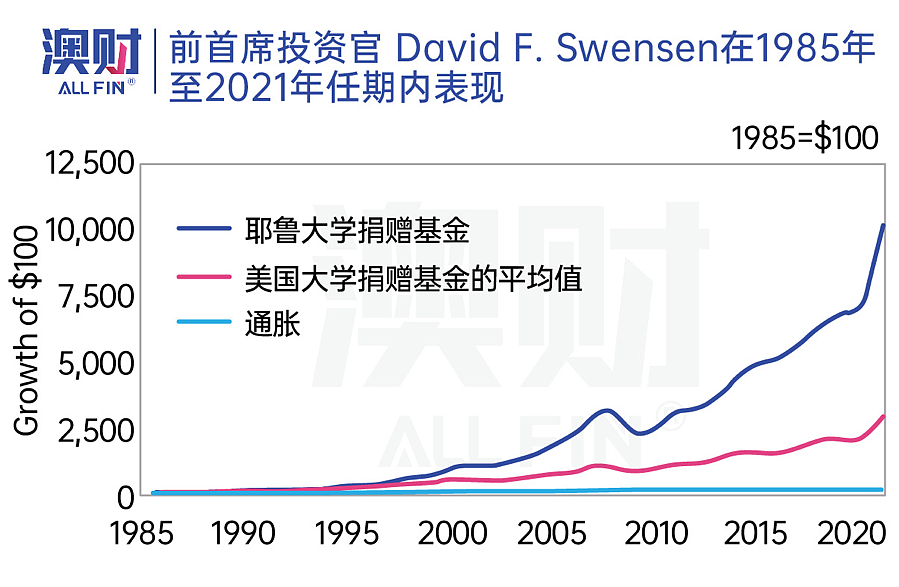

在众多大学捐赠基金中,耶鲁大学捐赠基金在过去36年的每年平均回报率可达到13.7%,远高于其它大学的平均回报率。而在2021财年(截至2021年6月30日),耶鲁收获了几十年来的最高年度投资回报率——惊人的40.2%,也将其捐赠基金的总资产规模推高至423亿美元。

但回顾耶鲁捐赠基金的发展史,1985年是一个重要的分水岭,在基金成立之初大部分资产都投资于债券,基金业绩均表现平平,规模增长缓慢。

为了改变现状,在1985年,耶鲁大学聘请了来自华尔街的大卫·斯文森出任耶鲁捐赠基金的首席投资官,就此改变了耶鲁基金的命运。

前耶鲁捐赠基金首席投资官大卫·斯文森

早在1980年代,斯文森就非常支持当时看来还比较激进的观点——机构投资者应该减少对股票和债券的投资,用长期眼光投资对冲基金、房地产和其他另类投资。

在其著作《开创性投资组合管理》(Pioneering Portfolio Management)中,他介绍了这种几乎重塑了投资界的“耶鲁模式”。

根据博满澳财投资团队的梳理,耶鲁大学捐赠基金主要有以下特点:

重一级另类资产,轻二级股债标准化资产:加大在一级市场中的投资,重点是另类资产(如私募股权、风险投资、自然资源、房地产、对冲基金等),耶鲁另类资产的配置比例约为80%

重视管理人的筛选和管理:采取100%委托投资,并注重建立长期合作伙伴关系,优秀的基金管理人是获取超额收益的关键

那么,“耶鲁模式”到底有多厉害?

大学捐赠基金配置VC/PE基金的风潮,正是耶鲁大学捐赠基金所开创的,且直到现在仍是最优秀的,它的投资组合有康柏、戴尔、亚马逊、谷歌、思科、Facebook、LinkedIn、Twitter、Uber、Snapchat、Airbnb……全球任何一家VC基金在这份名单面前大概都要两腿发软。

事实证明,耶鲁大学捐赠基金的投资组合具有很强的穿越周期的能力,斯文森开创的“重一级另类资产,轻二级股债标准化资产”的大学捐赠基金配置取得了极佳的长期回报,背后的核心逻辑是优秀的另类资产的长期回报优于标准化资产。

公开资料显示,在斯文森的带领下,通过多元化投资组合,耶鲁大学捐赠基金总资产规模从1985年时的10亿美元增加到2021年财年的423亿美元。被称为全球运作最成功的学校捐赠基金,“耶鲁模式”也创造了机构投资新的模式。

作为一代传奇投资人,多年来维持较高水平的收益率尚不足以概括斯文森的影响力。正如耶鲁大学校长彼得·萨洛维在一篇纪念文章中所写,斯文森“彻底改变了机构投资的格局,”也让其他美国大学的基金运作深受启发。

“红杉模式”

Sequoia Model

顶级投资人也困惑,红杉合伙人探索财富永续之法。

在“耶鲁模式”取得成功后,许多美国大学和机构投资者都试图复制。事实上,大学捐赠基金的配置理念并不仅限于大学和机构,对于资金充裕,对流动性要求不高的个人来说,也是同样可以效仿的。

而在硅谷就有这么一群专业的投资人,他们将这种开创性的多元资产配置的投资方式,玩得又高级了一些,他们来自红杉,并成立了红杉传承(Heritage)基金。

1972年成立于硅谷的红杉资本(Sequoia Capital),被称为全球最具传奇色彩的风投公司。300万美元的资金规模起步,在随后的几十年里,它于早期投资了苹果(Apple)、思科(Cisco)、谷歌(Google)和英伟达(Nvidia)等科企,资产膨胀至数百亿美元。

而在红杉资本投资的大量成功的世界级企业投资中,要数最具代表性的投资,定必是在2005年招徕沈南鹏创立红杉中国,这亦造就了后来超过100家非上市中国公司成为独角兽企业的故事。

这一切得益于18年前的夏天,硅谷风投公司联合组织的那场著名的访问中国之行,让沈南鹏与红杉资本“牵手”,才有了今天沈南鹏启用“HongShan”独立。

因此可以说,红杉资本作为一个历史悠久的穿越周期基金管理人,在投资领域毒辣的眼光,敏锐精准的投资风格,创造了无数投资界神话,其中也包括红杉中国。而在这辉煌的背后,离不开红杉资本的全球合伙人。

在全球顶尖投资人排名榜单“The Midas List”上,红杉资本合伙人常常霸榜,2023年,红杉共有10位投资人进入该榜单。“Midas List”名字来源于古希腊迈达斯王能够点石成金的神话,该榜单又被称为“金手指”榜单,堪称“创投界的奥斯卡”。

最初,红杉的几个“金手指”合伙人各有各的专户进行财富管理,后来发现管钱的效率并不是很优秀,也不知道好的项目应该分到哪里。于是,在2008年,他们把斯坦福大学捐赠基金团队挖了过来,掌门人是前斯丹福大学捐赠基金CIO,Keith Johnson,其曾帮助该基金,从管理规模90亿美元增长到大约220亿美元。

根据红杉传承基金首席投资官Keith Johnson在采访中回忆,“在斯坦福大学捐赠基金工作期间,认识了红杉资本的合伙人,他们非常有兴趣想了解,我们是否可以用类似的方式为红杉的合伙人和红杉所投的企业家们进行投资,这就是红杉传承基金成立的背景。”

正如红杉合伙人所言,他们一起用了7个月时间去讨论怎么把红杉合伙人的钱传承下去,目的是希望自己的财富能够永续传承。最终,他们得到的结论是,把钱集中到一个基金当中管理,才能够代代相传。因为在面对复杂的跨地域、跨行业、跨类别的资产时,需要有专业的团队来建立跨周期的投资组合。

在这样的需求驱动和投资环境下,红杉传承基金于2010年应运而生,隶属红杉资本,规模达140亿美元,用于管理合伙人和多家企业创始人的内部资产。其业绩也证明了当时创办基金这个想法的正确性和明智性。在过去几年里,红杉传承基金持续超越了全美排名前10的大学捐赠基金的平均业绩。

红杉资本合伙人迈克尔·莫里茨(Michael Moritz)曾在接受采访时表示,他将该基金视为帮助“红杉和红杉生态圈”人士管理资金,同时避开华尔街理财公司的工具。

与很多捐赠基金不同,如果发现一家公司早期发展非常迅速,感受到他们将来有机会获得巨大成长,红杉传承基金会选择直投或跟投这家公司;与此同时,如果有一些成熟企业近年来一直处于高增长阶段,红杉传承基金也会选择变成少数股东,跟随成长。

在博满澳财投资团队看来,作为红杉资本的一部分,红杉传承基金团队充分利用其以及红杉资本整体的投资经验、理念、生态圈网络、数据信息等,建立起了传承基金的投资策略和逻辑——结合了大型大学捐赠基金及头部家族办公室的特点,投资策略核心在于资产配置, 组合再平衡,风险管理,管理人筛选与流动性管理,目标通过长期投资取得超额回报。

“我们想让我们投资者的资金每10年可以翻三倍,而且在很长一段时间内超过股票指数的300-400个基点。”在谈到红杉传承基金的愿景目标时,Keith Johnson如此表示。

同时,他还透露了该基金投资的三个秘密武器:

不做过于分散的配置,实实在在地自下而上投资,一次投资一种资产

知道如何做投资评估,十余年的团队,了解房地产、能源等各种投资品种

把红杉的DNA植入到传承基金的文化中,非常渴望为投资人获得超额收益

作为红杉资产合伙人以及红杉投资的部分成功企业创始人寻找财富长期保障和增长的渠道,红杉传承基金成立至今已达十三年,这也是红杉在全球发行的第一只永续基金,致力于长期给LP带来资产的保值增值。

据了解,红杉传承基金重点持仓板块为科技、医疗健康、房地产、消费及工业。私募股权类为基金的最大组成部份,也是推动基金业绩回报的主要板块。

回顾2020年的疫情爆发和2022年全球央行大规模加息,大类资产均出现了大幅回撤,稳健资产已经成为投资人的首选配置。该基金设有每年新资金限额流入机制,当前仍有大量新资金在等候排队进入。在当下市场普遍面临募资困难的情况下,可见其稀缺和魅力之处。

此外,红杉传承基金对投资人的资格有非常严格的审查,一般接受的是养老金、大学捐赠基金、家族办公室等专业机构投资者。

而值得注意的是,相比“耶鲁模式”,红杉模式有一个独特的优势:作为全球最成功投资机构的资源网络。和“耶鲁模式”一样,红杉进行全配置,重点打造私募股权投资。但与“耶鲁模式”不同的是,红杉有充足的行业资源,可以通过和其他基金合作获取项目跟投资源,也可以通过自身的资源网络筛选顶级的私募项目进行直投。

当下,俄乌战争,中美脱钩,疫情复苏,产业重塑,我们的世界还在变局之中。

面对巨变,复制成功的模式,追寻穿越周的投资方式,这应该就是当前适用于每个投资人和家庭的首选方式。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64