拜登也阻挠不了,美国遭评级下调(组图)

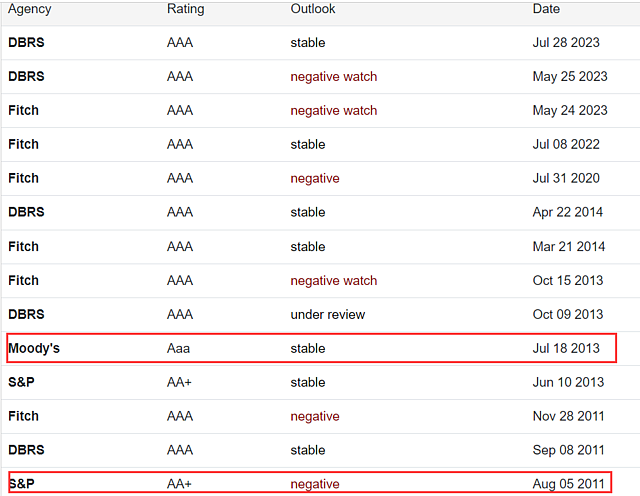

8月1日周二,三大评级机构之一的惠誉将美国长期外币债务评级从AAA下调至AA+,展望从负面转为稳定。此次是惠誉自1994年首次发布美国信用评级以来第一次对该国的评级下调,也是继标准普尔于2011年8月下调美国评级之后,美国第二次遭到评级下调。

惠誉认为:

美国评级下调反映了未来三年财政恶化、总体政府债务负担较高且不断增长的预期。

惠誉下调美国信用评级是在美国债务上限引发的两党长期不断的争斗、以及在提高债务上限问题上反复陷入僵局之后发生的。尽管最近的立法僵局已得到解决,但它仍然是未来值得关注的潜在问题。惠誉表示:

尽管6月两党同意暂停债务上限之争至2025年1月,但过去二十年中,美国的治理标准持续恶化,包括财政和债务问题。美国反复出现的债务上限政治僵局和常常拖到最后一刻才出现的解决方案削弱了人们对美国财政管理能力的信心。

惠誉预计,预计美国一般政府赤字占GDP的比例将从2022年的3.7%升至2023年的6.3%,2024年这一比例将扩大至6.6%,2025年将进一步扩大至6.9%。

此外,惠誉预计9月份美联储将进一步加息25个基点,将联邦基金利率推高至5.5%到5.75%的区间。该机构还指出,由于信贷条件收紧、商业投资疲软和消费放缓等因素,美国经济可能会在今年四季度和明年一季度陷入“温和”衰退。

惠誉曾在今年5月24日美国债务上限之争正酣之际将美国的AAA评级列入“负面观察名单”,并警告可能将下调美国的信用评级。

8月2日周三亚太盘初,标普500股指期货跌0.54%,道指期货跌0.45%,纳斯达克100股指期货跌0.81%。美国国债期货走高。美元指数DXY亚盘初下跌25点。现货黄金走高,报1950美元/盎司。

拜登政府曾试图干预,耶伦表示不同意

美国财政部长耶伦对降级做出回应,称其“武断”且“过时”。她在一份声明中表示:

我强烈不同意惠誉评级的决定。

惠誉的决定并没有改变美国人、投资者和世界各地的人们已经知道的事实:美国国债仍然是世界上最安全和流动性最高的资产,而且美国经济从根本上来说是强劲的。

耶伦补充说,惠誉的许多担忧,包括与治理有关的担忧:

在本届政府执政过程中,随着两党通过立法解决债务上限、投资基础设施以及提高美国竞争力的其他投资,这些担忧已经有所改善。

惠誉则指出,与大多数同行不同,美国联邦政府“缺乏中期财政框架:并且有复杂的预算流程”。这些因素,加上经济遇到的冲击、特朗普政府的减税和新的支出举措,导致“过去十年债务连续增加”。该评级机构还指出,由于人口老龄化,在应对社会保障和医疗保险成本上升相关挑战方面“仅取得有限进展”。

耶伦的声明称:

拜登总统和我致力于财政可持续性。最近的债务上限立法包括超过1万亿美元的赤字削减,并改善了我们的财政轨迹。展望未来,拜登提出了一项预算,将通过支持长期投资的平衡方法,在未来十年内减少赤字2.6万亿美元。

另外,据媒体报道称,在惠誉下调美国信用评级之前,拜登政府曾试图插手阻挠。美国政府官员曾在惠誉宣布下调美国主权信用评级之前与该公司高管会面,表达了反对意见。不过,拜登政府官员预计,惠誉下调评级不会影响到美国政府的借贷成本。

上次美国遭降级后,发生了什么?

惠誉下调美国评级,是继标准普尔于2011年8月下调美国评级之后美国第二次遭到评级下调。

2011年8月5日,标准普尔宣布,由于债务上限危机等问题,将美国AAA级长期主权债务评级下调一级至AA+,评级前景展望为“负面”。这是自1941年标普开始主权评级以来,美国首次丧失3A主权信用评级,打破了美国近百年维持最高评级的神话。当时即刻引发世界对美债危机的担忧,全球市场的不确定性大增,引发全球市场一系列的连锁反应和大波动。

如今,情况可能更糟,因为三大评级机构中,当前仅有穆迪还对美国保持AAA评级,惠誉和标普都已经将美国的信用评级下调至AA+。市场担忧,美国乃至全球金融市场在周三都可能出现动荡。

惠灵顿澳大利亚和新西兰银行集团策略师David Croy认为:

我认为,市场对此会有两种看法——从表面上看,这是对美国声誉和地位的污点,但同样,如果它加剧市场紧张情绪和避险举措,很容易就会出现美国国债和美元的避险买盘。

这次评级下调,会更糟糕吗?华尔街警告债务风险

然而,市场的反应似乎并不剧烈。

惠誉下调美国评级后,美元指数短线小幅走低,但现在已经恢复涨势,美国三大股指期货下挫,美债走高。

摩根大通驻悉尼宏观利率和外汇销售执行董事Laura Fitzsimmons表示,虽然美元已经走软,但“迄今为止的反应相当平静,我们预计不会有更多的变化” 。

2011年的经验表明,在这种环境下,美元和美债(投资者)纷纷转向优质货币,这是美国因其关键全球地位而主权评级被下调时通常会发生的情况,现在这种情况恰恰相反。

投资机构Running Point Capital顾问公司首席投资官Michael Schulman表示:

我有一种感觉,国债市场总体上会泰然处之,因为美国整体上被视为强劲,但我认为这只是我们盔甲上的一个小洞。

这对美国的声誉和地位造成了损害,但坦率地说,几个月前我们确实经历了一场实际的比赛。

我认为此举证实了市场几个月前的紧张情绪。

美国资管巨头Alliance Bernstein首席经济学家ERIC Winograd说:

看,没有人认真考虑美国将无法偿还其债务的前景。对长期和短期国债的需求将继续存在,我不认为这次降级是因为这是未来出现任何麻烦的重要信号。

虽然市场反应冷淡,但是不少分析师对美国债务埋藏的大雷再次发出警告。

瑞穗证券美国首席经济学家Steven Ricchiuto表示:

我认为这是对美国政府的第一个额外警告,相较于税收,其支出是不可持续的。我们已经达到了公共债务净利息高于经济增长能力的地步,我们无法通过增长摆脱困境。

这基本上就是告诉你,美国政府的支出存在问题。这是一种不可持续的预算状况,因为经济增长甚至无法摆脱这个问题。因此,他们将不得不解决这个问题,或者接受潜在的进一步降级的后果。

华盛顿特区布鲁金斯学会汉密尔顿项目总监Wendy Edelberg说:

降级的影响肯定是负面的,但我们需要等待几次才能评估其影响。

我对降级的时机感到惊讶,因为我不明白他们(惠誉)现在如何获得比债务上限危机解决之前更糟糕的信息。在债务上限危机解决之前,他们已经让美国陷入困境,(将美国列入)负面观察名单,但从那时起我们得到了很多有关财政前景的好消息。

LPLFinancial首席全球策略师Quincy Krosby表示:

经济学家关注赤字,然后假设随着赤字的增长,你的货币将会贬值和软化。这就是教科书。随着赤字的增长,你的货币会贬值,惠誉将我们置于教科书般的理由中。

具有讽刺意味的是,在许多情况下,随着赤字(增长),美元兑其他货币仍然上涨。

这是一个警告。经济学家表示,如果美国的财政状况不正常,美元将会贬值。惠誉本质上是说,这种情况将会发生,而且美元将成为牺牲品。

由于债务上限危机已经过去了两个月,也有不少分析师对于惠誉下调美国评级的时机,感觉有些摸不着头脑。

亚特兰大Truist Advisory Services联席首席投资官Keith Lerner表示:

这是出乎意料的,有点左派。就市场影响而言,目前还不确定。市场正处于一个容易受到坏消息影响的阶段……

华盛顿特区布鲁金斯学会汉密尔顿项目总监Wendy Edelberg说:

我还对降级的动机似乎与财政状况有关感到困惑,这一切都很好。除非他们认为财政状况表明存在违约风险,我不认为他们这么说,我不明白其中的原因。

我认为,在债务上限协议达成之前,第二次降级(的影响)会更重要。这会让人感觉有合理的动机,也会让人们更加担心。

金融服务机构JonesTrading首席市场策略师Michael O’Rourke表示:

嗯,根据今天的债券市场走势,有人知道,因为国债市场无缘无故表现疲软,只是经济数据,ISM指数弱于预期并且疲软,全球ISM指数也很疲软。所以,我想说债券市场活动的表现就好像有人知道一样。那么,他们这样做,对我来说绝对令人惊讶吗?是的。

2011年8月,标准普尔将美国评级从AAA下调至AA,标普总裁在大约三周内就下台了。显然,如果是穆迪的话,事情会更严重,这绝对是人们必须考虑和意识到的事情。

Cresset资本管理公司首席投资官Jack Ablin表示:

我很惊讶,但同时又不惊讶。

关于主权债务的问题是,它不仅仅是支付能力,而是支付意愿,这会产生一些问题。每次我们进行谈判时,都会陷入困境,令人沮丧,并会造成不必要的痛苦。

这确实是每次我们进行债务上限或预算谈判时都会发生的陷入困境的谈判。我们正在为秋季的另一次停摆做准备。我们必须克服这一点。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64