地产的极限与未来在哪里?(组图)

股、债、汇、房四大交易市场,长期被冠以“国家金融四大命脉”的称号,是国家经济的重要组成部分,也是居民财富收入的重要来源。

但市场也曾流传着一句话:十次危机,九次地产!

这是因为过去数十年间,因为地产引发的“危机血案”实在是太多了。

具体来看:

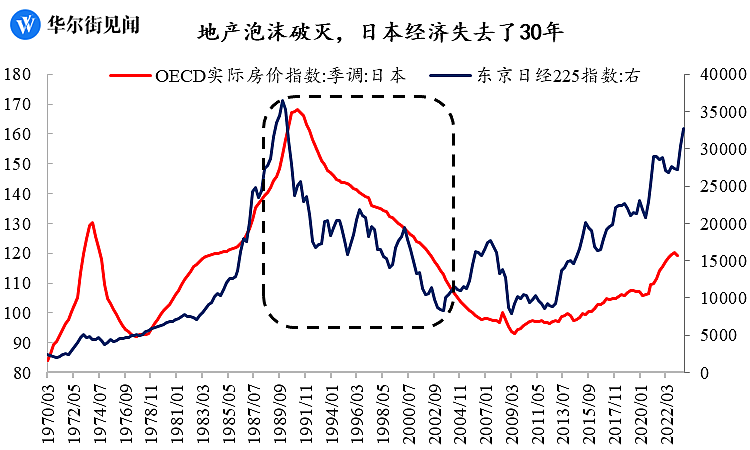

1991年,日本政府通过大幅加息,禁止地产行业贷款等方式主动戳破地产泡沫,导致日本房价暴跌,随后便迅速引发日本股市崩盘,导致日本“消失的30年”产生。可以看到,截至目前,日本的房价以及股指均未回到当年的高点水平;

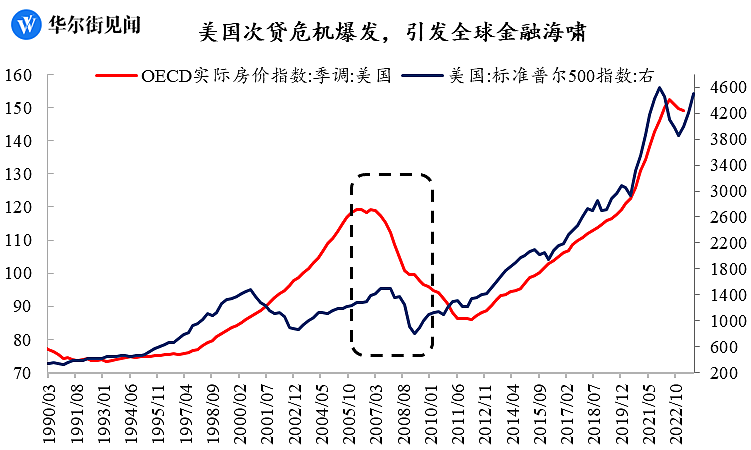

2000年后,受美国互联网泡沫影响,美联储采取大规模的财政扩张政策,导致市场流动性过于充裕,过剩的流动性流入房地产市场,使得美国房价在4年内涨80%以上,致使当时的美国地产市场泡沫化严重。

2004年-2006年美国为控制通胀而主动加息,刺破了房地产泡沫,随后,美国居民贷款违约的情况频出,导致银行出现大量的坏账,进而引发“次贷危机”,对全球经济造成了较为严重的影响。

故而“次贷危机”的产生的核心原因也是美国地产价格暴跌对金融体系的传导影响。

除上述两个经典案例外,类似1929年大萧条、1997年亚洲金融风暴中,均有地产危机爆发进而催发金融、经济危机的身影。

如果将历史上这些危机的规律进行具体的分析,我们就可以发现他们之间均存在惊人的共性和相似的传导链条:

经济衰退——政府出台刺激政策——央行降息——流动性充裕——地产泡沫膨胀——通胀压力高企——政府出台紧缩政策——央行加息——流动性紧张——地产泡沫崩溃——危机爆发,经济衰退。

可以看到,所谓的“十次危机,九次地产”背后,反映的是政府过度干预市场,进行市场调节导致的“恶果”。

市场上并不存在只涨不跌的资产,但对政府而言,其对于经济下行的容忍度是极低的。出于政治需求(GDP的增长),官员大多会采取过度刺激的方法去刺激经济,以求换来那“虚假的繁荣”。

寻根问底——为何地产危机容易演变为经济危机?

那么,地产危机是如何演变为金融危机甚至是经济危机的呢?

我们以美国的经济数据为例,看一下地产对宏观经济的影响有多少。

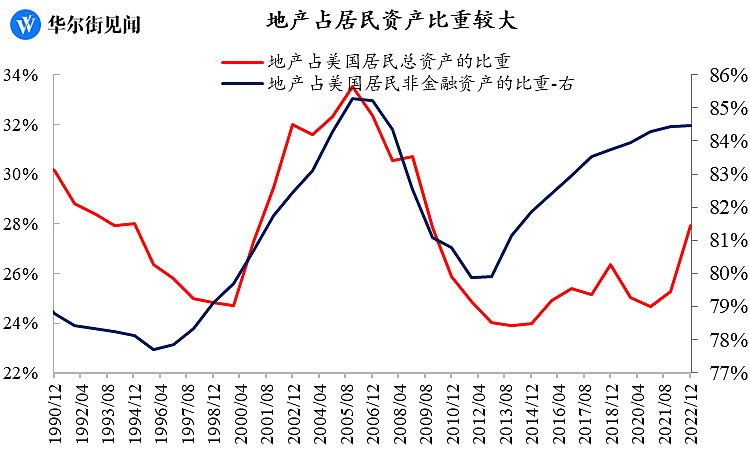

首先,从居民资产端来看:在过去30年中,美国地产占居民总资产比重的均值水平是27.4%。也就是说,地产占了美国居民总资产的四分之一以上,这已经是一个非常高的比例了。

如果把视角切换到非金融资产的比重来看,这一比重会进一步上升。过去30年中,房地产占美国居民非金融资产比重的均值为81.4%。也就是说,地产占了美国居民总资产的8成以上了,直接影响到了居民的财富总量。

一旦居民财富缩水的情况严重,那么势必会影响其消费的意愿,进而导致经济衰退的现象出现。

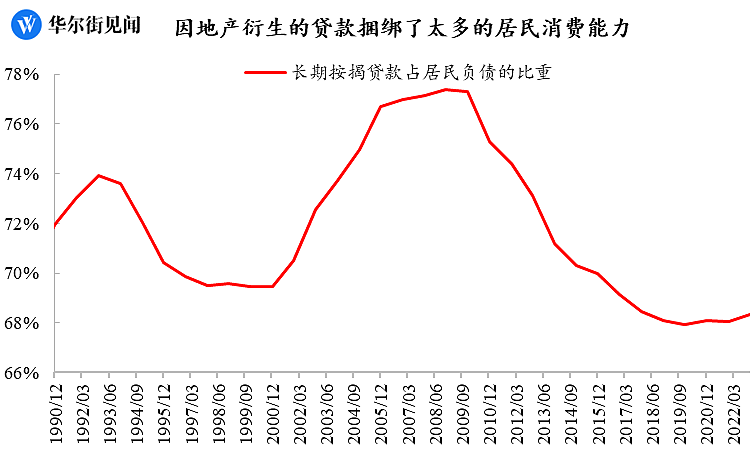

其次,从居民负债端来看,这一情况会愈发严重。过去30年中,美国居民负债中,长期按揭贷款的比重高达71.8%。也就是说,居民有超7成的负债集中在地产端。而一旦经济衰退,居民收入下滑,居民偿债能力受限,叠加房地产价值大幅下跌,那么就会出现大规模的断贷违约现象,进而从地产危机演变为金融危机甚至是经济危机。

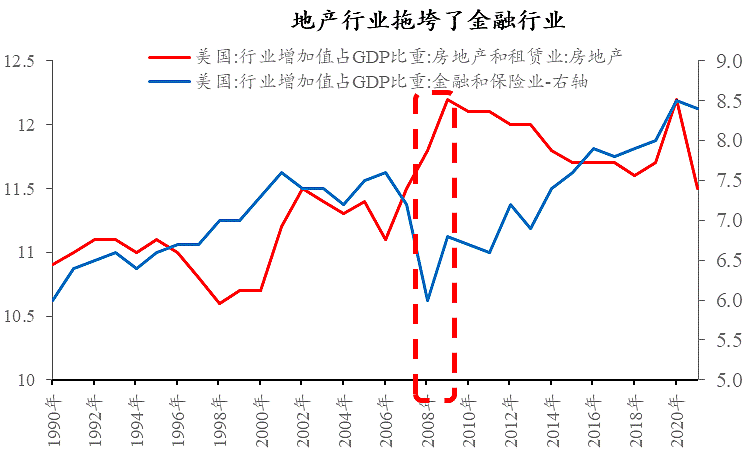

正是因为地产行业牵涉如此广泛,所以国家政府不会允许地产业出现大规模崩盘的情况(日本除外),其大多会通过一系列的手段来拯救房地产危机。可以看到,在美国次贷危机(2006年)爆发前,美国房地产行业占其GDP比重是持续下滑的。而在危机爆发后,美国房地产占其GDP的比重迅速从11.1%上升至12.2%;反而是美国的金融行业受到了明显的冲击,占GDP比重从7.6%下降到了6.8%。

这也就是说,虽然“十次危机,九次地产”,但等到危机真正爆发的时候,地产行业早已“事了拂衣去,深藏功与名”了,独留银行金融业在“风中凌乱”。而在杠杆效应下,银行金融业就会出现系统性的风险,进而引发更大的危机。

细思极恐——地产为何会受到资本的“追捧”

房地产的投资回报率,为什么房价一直能涨,海外的金融泡沫破裂也是地产引起的。

我们知道,房地产行业是资金密集型行业,每次的“大放水”都会伴随着房价的快速,上涨,那么房地产为何会如此受到资本的追捧呢?

其主要原因有四:

首先,房地产(尤其是优质的地产),是居民生活的刚需。人的一生至少有两次刚性购房的需求,一次是在20-30之间结婚产生的购房需求;另一次是在40-50岁之前的置换房需求(换取更好、更优质的房产)。而随着每年大量人口的出生,市场对于房地产的需求是持续不断的。

其次,房地产的回撤风险相对偏低。房地产行业作为国民经济的压舱石,原则上是不能出现较大的波动的,一旦房价超预期的下跌,将会对经济造成较为严重的影响,也会迎来公家行政干预调控,这也导致了房价相对其他资产价格的回撤压力相对较小。

再次,房地产的投资回报率相对较高。房地产行业的投资回报率主要分两个部分,一个部分是房价本身上涨带来的投资回报率(除部分国家外),房价整体均呈逐年上涨的态势;另一个是房产可以通过出租来获取到较为稳定的现金流回报。故综合来看,投资房地产的综合回报率在所有资产中均是相对偏高的。

最后,房地产的持有成本相对偏低。除了部分征收高额房产税的国家之外,全球的房地产持有成本是相对偏低的,这在诸多被动收益的资产中(比如基金托管费、印花税等)是相对较为优惠的。

故整体来看,房地产不仅拥有持续的刚性需求,且具有低风险、高回报以及低持有成本的三大资产特性,其被资本所追捧也不足为奇了。

故而在货币宽松的背景下,资本会相对更青睐于地产行业,进而大幅抬高房价。

这,也是地产泡沫化的根源所在!

见微知著——我国四类房企的四个裂变阶段

从微观角度来看,在地产泡沫形成的同时,房企的过度加杠杆也是诱发地产危机的重要因素。

安信证券首席房地产&固收分析师池光胜老师著作的《走过繁荣——房地产的极限与未来》一书中,就有详细的描述了我国房企发展四个时期,以及在地产行业发展下的四类激进型房企。这可以帮助我们“见微知著”——揭示在宏观环境下的“众生相”。

按照池光胜老师的分法,我国房地产企业一共分为四个时期:

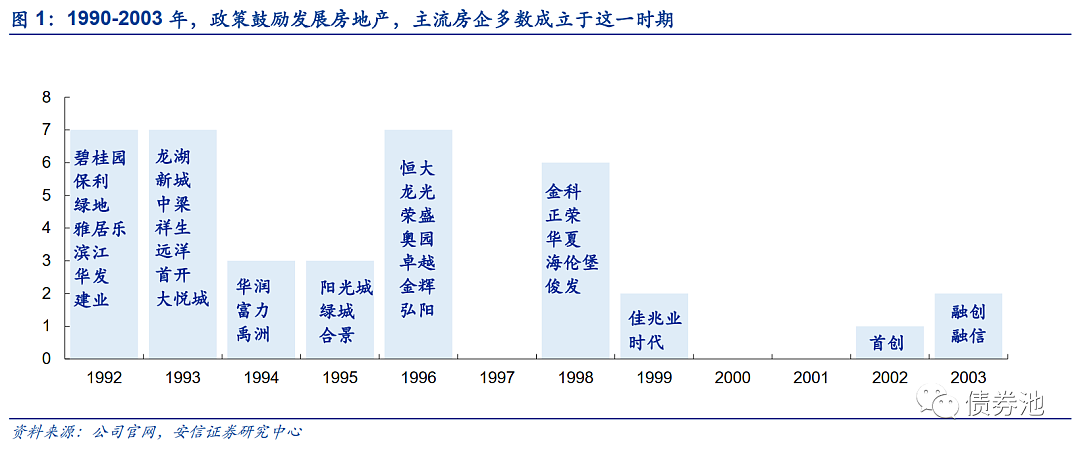

第一阶段:2003年前——起步期。此时国内房地产市场草创未就,政策也鼓励发展房地产,许多我们现在耳熟能详的房企都在当年成立,彼时房企债务规模增速较快,但整体杠杆水平不高,负债大多在50%以下。

第二阶段:2004-2013年间——发展期。在政策鼓励下,彼时房企迎来告诉扩张期,且国企扩张力度明显大于国企,大型房企开始全国化布局,合作拿地逐渐兴起,市场集中度快速上升,房企龙头化倾向显现。此时房企杠杆率虽然还在明显上升,但整体水平可控。

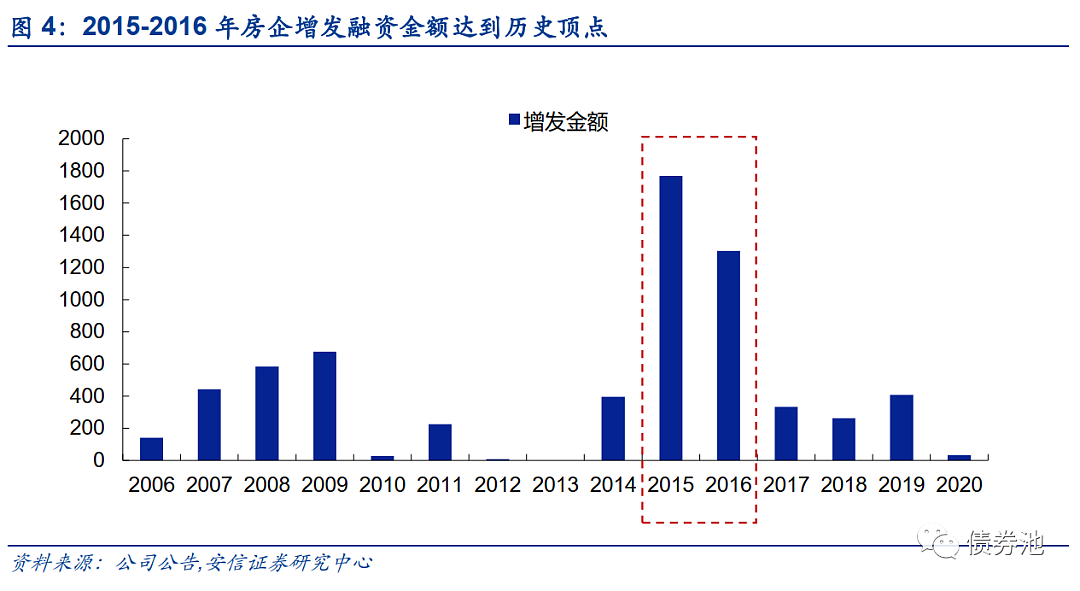

第三阶段:2014-2019年间——扩张期。池光胜老师认为,扩规模、争排名、快周转、高杠杆、合作拿地、土储下沉、融资纪律废弛是2014-2019年房企的主流发展模式。

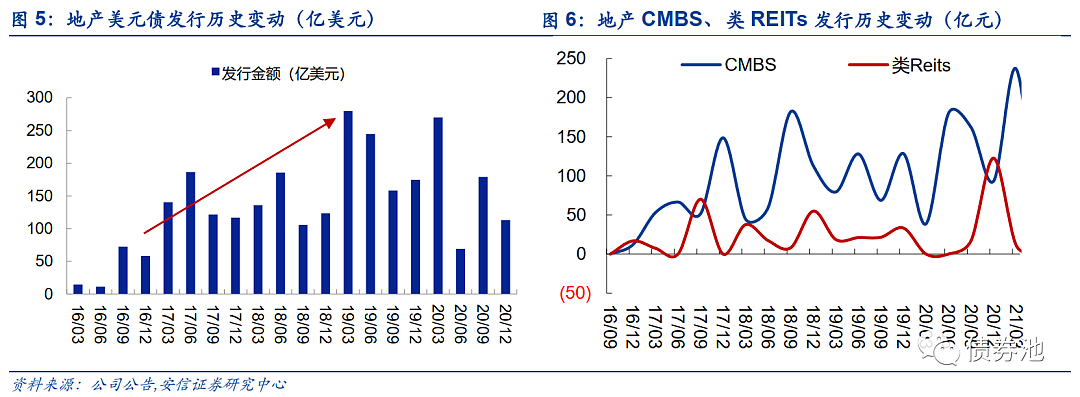

在此阶段,我们可以看到房企增发融资金额快速上升达到历史顶点(2015年增发金额达到1768.4亿元)。

而从2017年后,房企美元债发行开始大幅放量,ABS融资也开始兴起,房企财务情况开始快速恶化。

第四阶段:2020年后——调整期。在“三道红线”和“贷款两集中”政策的约束下,房企发展速度开始明显放缓,民企受到流动性冲击,开始进入“过冬”模式,国企也开始放缓扩张脚步,以稳健经营为主。

而在这大的宏观环境下,也涌现了四类的激进型房企,构成了现在地产行业的“乱相”——

第一类、逆势扩张型房企:此类型房企在2016年商品房销售增速回落和2018年房企融资政策转向的背景下依旧逆势扩张拿地,增加土地储备,导致其杠杆率过高,目前陷入流动性困境中。

第二类、急躁冒进型房企:此类型房企同样在宏观环境发生改变的情况下加杠杆扩张,但其主要向三、四线低能级城市扩张,试图抢占全国市场,但在融资环境收紧后也受到了严重的冲击,财务情况迅速恶化。

第三类、债务失衡型房企:此类型公司严重依赖海外债,在融资环境恶化的背景下,导致其债务脆弱性明显高于其他债务结构多元化的企业,短期还债压力巨大。

第四类、过度资本化型房企:此类型公司偏好引入高成本战投和举债高息贷款融资来大规模扩大其土地储备量,是四类企业中风险偏好最强的企业,其通过多元化的项目向全社会大量融资,践行“滚动盈利模式”,也是其目前陷入流动性陷阱的主要原因。

整体来看,目前地产的“众生相”是我国房地产企业周期发展的必然趋势,而过于激进的扩张策略是导致目前地产行业在一定程度上出现“乱象”的重要原因。

周而复始——地产周期的出路究竟在哪里?

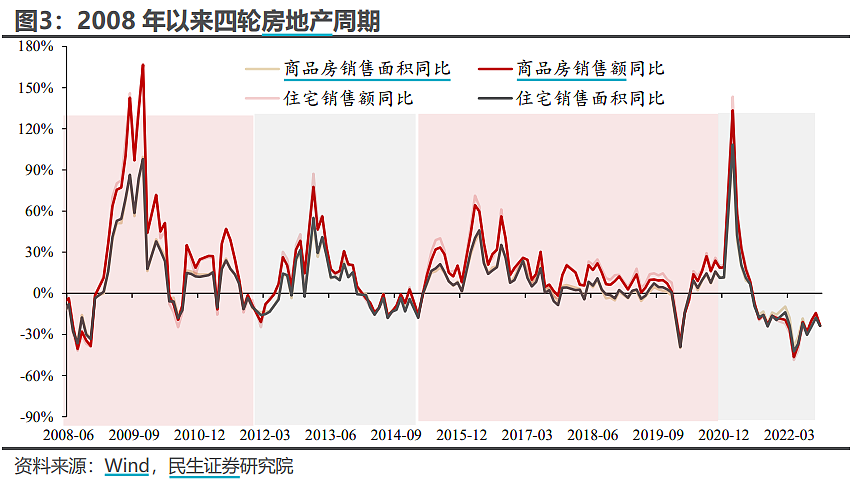

随着房地产市场的发展,自2008年以来,我国共经历了4轮地产周期:

第一轮:2008年Q3-2010年Q1(上行)、2010年Q2-2012年Q1(下行);

第二轮:2012年Q1-2013年Q1(上行)、2013年Q1-2014年Q3(下行);

第三轮:2014年Q3-2016年Q3(上行)、2016年Q3-2020年Q1(下行);

第四轮:2020年Q1-2020年Q3(上行)、2020年Q3至今。

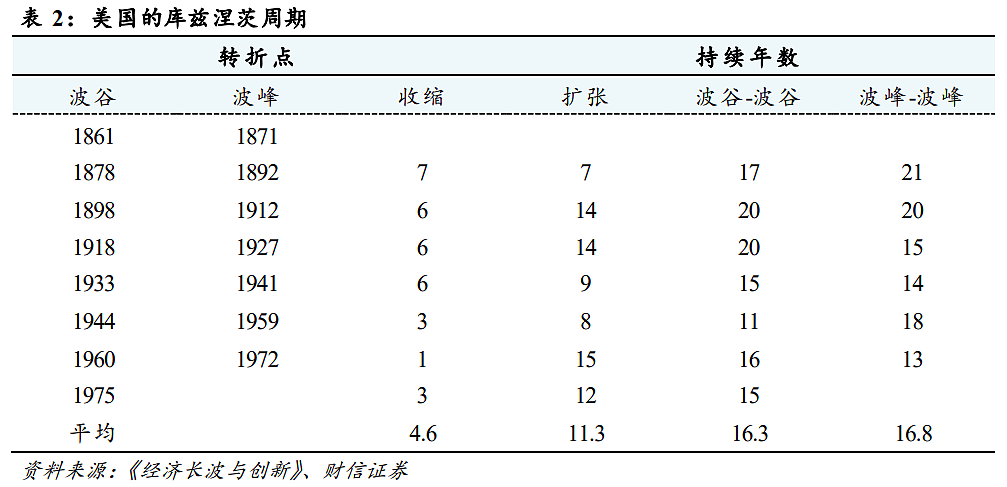

而从国际经验角度来看,房地产周期(又称库兹涅茨周期)的时长为15-20年,其中美国地产周期的市场在16年左右,其中扩张阶段约11年,收缩阶段约5年。

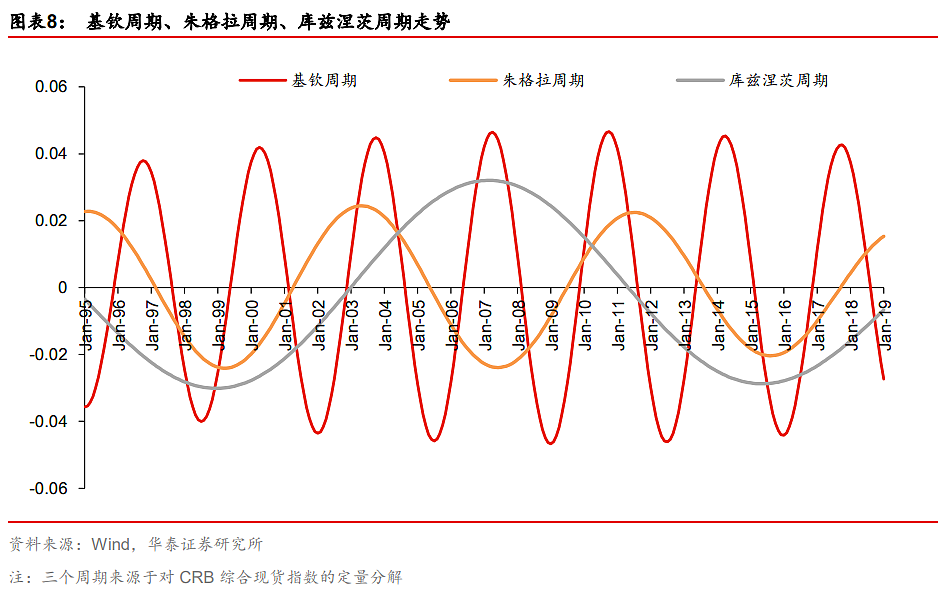

其是一个长于基钦周期、朱格拉周期却又短于康波周期的一个中长型周期,其主要衡量的依据是人口过程和建筑建设强度,是由经济学家西蒙·史密斯·库兹涅茨提出的。

虽然地产周期在各个国家的表现形式及长度不同,但是可以确定的是,地产确实是存在“周而复始”的周期的。

而随着目前我国房地产行业的深度调整,市场现在对于地产的预期已经降至冰点,那么未来地产的出路到底在哪里呢?

这正是本期见闻大师课的核心议题!

2023年8月12日 本周六,华尔街见闻特邀安信证券首席房地产&固收分析师池光胜推出房地产主题大师课,从宏观到微观,从财务到实务,从政策到市场,池光胜老师将用4-5小时,一堂课讲透中国房地产市场。

池光胜是安信证券房地产&固收双首席分析师,曾在房地产企业有6年房地产项目开发与运营经历,既管过项目,又做过研究,在《金融研究》《国际金融研究》《中国货币市场》独立发表过多篇报告和论文。可以说他的从业经历自始至终都是站在房地产行业链条上近距离观察人,他将把他对房地产多年的研究、观察、思考和感悟通盘和大家在课程中分享。

课程分为四大模块,宏观篇主讲住房销售、政策篇主讲地产政策、微观篇主讲房企行为、资产篇主讲资产定价。究道术之际,通时势之变。

中国商品房市场是否已发展到了极限?中国房地产会重蹈日本的覆辙吗?比“房住不炒”更重要的是什么?如何全面理解我国的房地产政策?违约房企给了我们什么启示?房企流动性困境发展到哪一步了?房地产变化会对大类资产定价产生什么影响?....这些问题和启示都将在课程里深入讨论。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64