锂矿业大鱼开始吃小鱼了,真够劲(组图)

一边是净利润大增326%,一边则是股价大跌;

头部矿企的攻与守;

大鱼正在张口大嘴,快速吃掉小鱼。

新能源时代下,素有“白色石油”之名的锂矿行业,一家头部企业的净利润猛增326%之下,亮眼财报公布当日的股价为何却大跌?

一反常态之下,锂矿行业正在上演着一场怎样的攻守大戏?

1

Pilbara Minerals(ASX:PLS):

一边是净利润大增326%,一边则是股价大跌

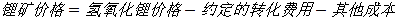

Pilbara Minerals财报显示,全年收入为41亿澳元,息税折旧摊销前利润增长307%,达到33.8亿澳元,净利润大增326%。

该公司宣布派发每股14澳分的完全免税股息。在此之前,公司于2月份宣布首次派发每股11澳分的中期股息。

Pilbara Minerals的股息前现金余额为33亿澳元,这意味着有可能考虑特别股息或股票回购,或两者结合。该公司表示将对其去年11月公布的资本管理框架进行审查,其中包括将自由现金流的20%-30%的目标股息支付。

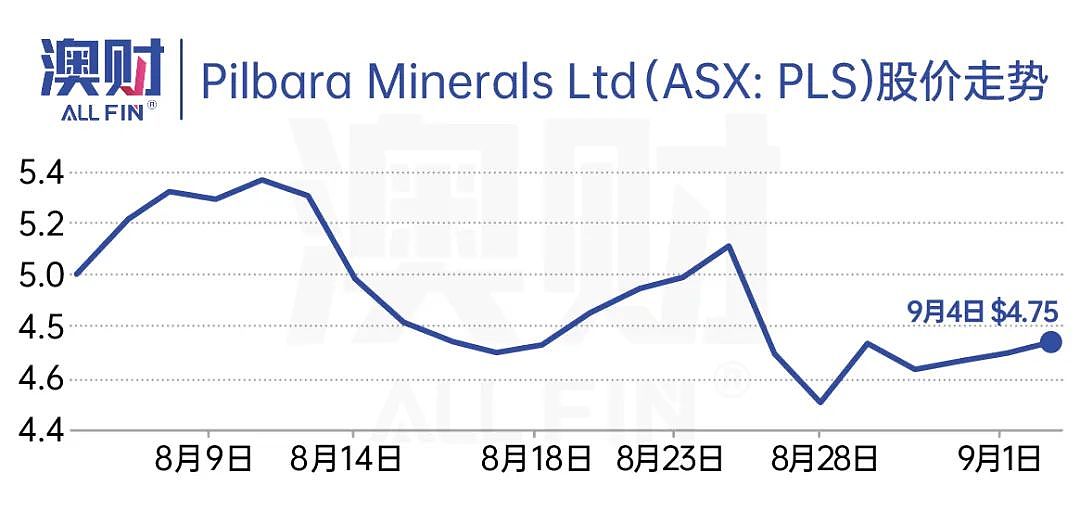

这一份亮眼的成绩单本应让PLS股价大涨,但是恰恰相反,在财报公布当天,PLS股价出现大幅跌势。

从这次财报来看,PLS股价暴跌的原因是其在未来将无可避免地受到锂矿价格下跌的冲击。我们此前提到,PLS最新的锂矿定价与氢氧化锂的价格挂钩,定价公式为:

而目前,电池级氢氧化锂价格维持在19万人民币/吨的水平,折合锂矿价格每吨不到3000美元。虽然这相比2022年上半年的平均实现价格每吨1232美元有着较大的增长,但是对比FY23的每吨4447美元的实现价格,这意味着PLS在FY24的表现,必然不及FY23,无论是营收还是利润,都将迎来大幅下跌。

此外,Pilbara Minerals发现其旗舰Pilgangoora锂矿的年产量有望提高到100万吨以上。在宣布将矿石储量增加35%至2.14亿吨,并将 Pilgangoora 矿山寿命延长至 34年后,该公司推迟了引入另一个下游锂加工合作伙伴的决定。

为了实现项目的产能拓宽以及整体产能的提升,PLS预计将有近10亿澳元的资本支出。虽然项目预计在FY24的二季度末能够将相关产能提升,但是这意味着至少在接下来的半年里,PLS的资本状况将不会比当前更好。

事实上,面临锂价下跌和开发成本上涨的不止有PLS一家,这种情况是全球锂矿公司面临的行业共性问题。但即便如此,锂矿的头部矿企仍然在疯狂出手,在“趁人之危”时买买买。

2

头部矿企的攻与守

锂矿行业正式进入淘汰赛阶段,一场攻与守的精彩大戏接连上演着。

澳大利亚锂业公司Liontown Resources已表示,雅宝 (Albemarle) 已将3月提出的不具约束力的要约提高至每股3美元,并且已经授予雅宝 (Albemarle) 进行尽职调查的权利。如果雅宝按照该价格提出具有约束力的要约,Liontown表示愿意接受这高达66亿澳元的报价。

该公司在一份声明中表示:“Liontown 董事会的目的是在没有更好的提案的情况下,一致建议股东投票支持该提案。”董事会的立场意味着,持有15%股份的大股东兼董事长 Tim Goyder已认为“3美元是其股价的合理价格”。

在此之前,据知情人士表示,雅宝公司已经咬紧牙关提出了6次收购要约,在这煎熬的过程中,收购报价从最开始的每股2.2澳元提升至3澳元,溢价高达97%,而Liontown的主要资产距离投产还有18个月的时间。

雅宝与Liontown之间的攻守大戏并不孤单。

上个月市场上最热门的勘探公司Azure Minerals,已确认收到纽约上市的智利生产商SQM提出的每股2.31美元的收购要约,对这家总部位于珀斯的公司估值超过9亿美元。由于市场对其Andover锂矿区钻探结果的兴趣达到顶峰,该公司股价在12个月内飙升了1200%。

“Azure拥有看似优质的资源,但这些项目要到2029年,甚至更晚,才会投入生产,所以还有很长的路要走,”瑞银资源分析师Lachla Shaw表示。但即便如此,该公司当前的估值也达到了惊人的11.8亿澳元。

趁行业低迷之际进行扩张的公司还有天齐锂业。

2023年1月,天齐锂业发布公告称,旗下在澳子公司Tianqi Lithium Energy Australia Pty Ltd (TLEA)将出资1.36亿澳元,收购澳大利亚的锂勘探公司Essential Metals Limited (ASX: ESS)100%的股权,并给出了每股50澳分的现金报价。

该报价相当于对Essential Metals1.36亿澳元的估值,较其上一交易日收盘价溢价45%,较过去一个月的成交量加权平均价高出45.7%。

此次天齐锂业出手收购的Essential Metals,其拥有的Pioneer Dome锂矿项目的资源总量达1120万吨,虽然预计2025年之后才会投产,但天齐锂业拥有充分的实力加快这一进程,此次收购,也将进一步帮助其扩充锂矿资源储备。

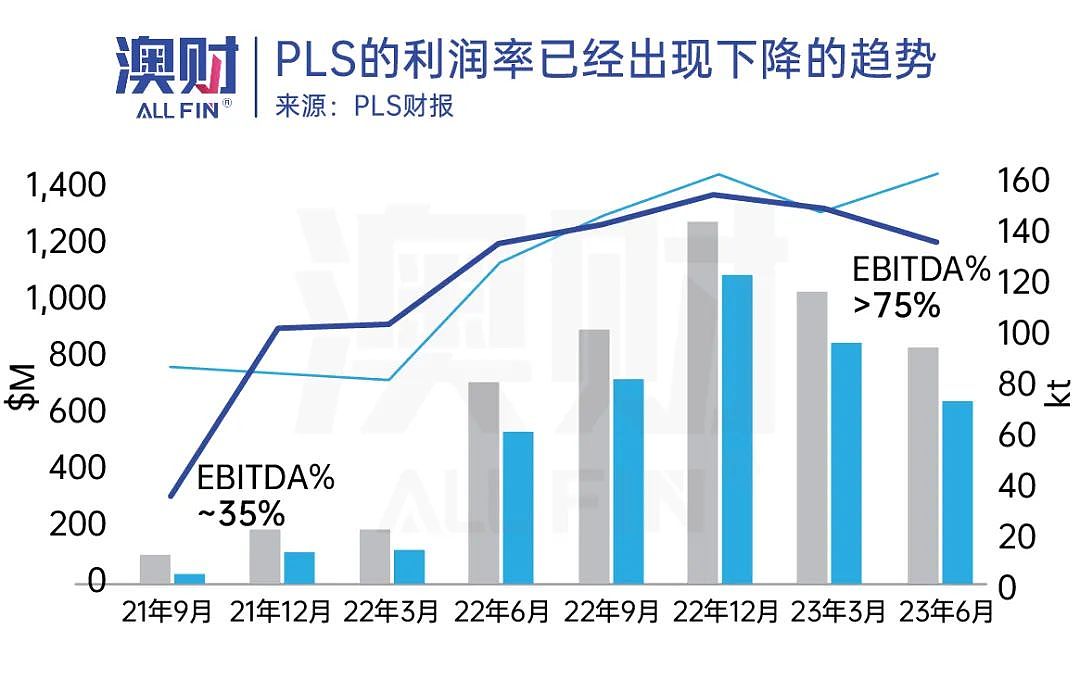

在这场行业性的攻守大戏中,剧情的高潮处当然不能缺少澳洲锂矿公司Allkem与美国Livent的合并。

这起大合并在当时引领了澳洲矿业领域的股市反弹,双方股价飙升,形成全球第三大锂矿公司。这一合并加强了它们在全球锂市场的竞争地位,同时进一步产生规模效应。

Livent与Allkem的合并将使合并后的实体具备每年生产248,000吨碳酸锂当量的能力。它还将具备生产和加工电动汽车和储能供应链客户所需的一系列锂材料的能力。

正如Benchmark Intelligence首席执行官西蒙·摩尔斯 (Simon Moores) 在 LinkedIn帖子中谈到这笔交易时所说,“快速做大”所带来的优势是显而易见的,“立即规模化是关键,这能带来更大的生产影响力,为客户提供更大的合同,并提高锂的定价能力。”

3

大鱼正在张口大嘴,

快速吃掉小鱼

从上面四个案例中,我们可以看出,今年以来,低沉的市场情绪并没有影响到头部矿企,反而在许多矿企还处于勘探阶段的时候便下手,通过大鱼吃小鱼的策略,以锁定未来锂矿产出的增长。除此以外,在当前高利率的背景下,小企业融资成本高,开发所面临的不确定性大,而大矿企拥有雄厚的资金实力帮助小企业迅速开发矿区,并利用规模效应节省成本,进一步扩大市场占有率。

相比之下,一些排名在中间的矿企就比较尴尬,他们既没有大矿企的资金储备,又要面临高额的挖矿成本,因此选择相似的公司合并,增强自身实力的同时,降低生产成本。

这一系列的策略选择呈现出当前宏观背景下市场的激烈竞争,矿企重视矿区的规模性、运营资金的充足性,力求市场份额的增长。

4

澳财投研观点

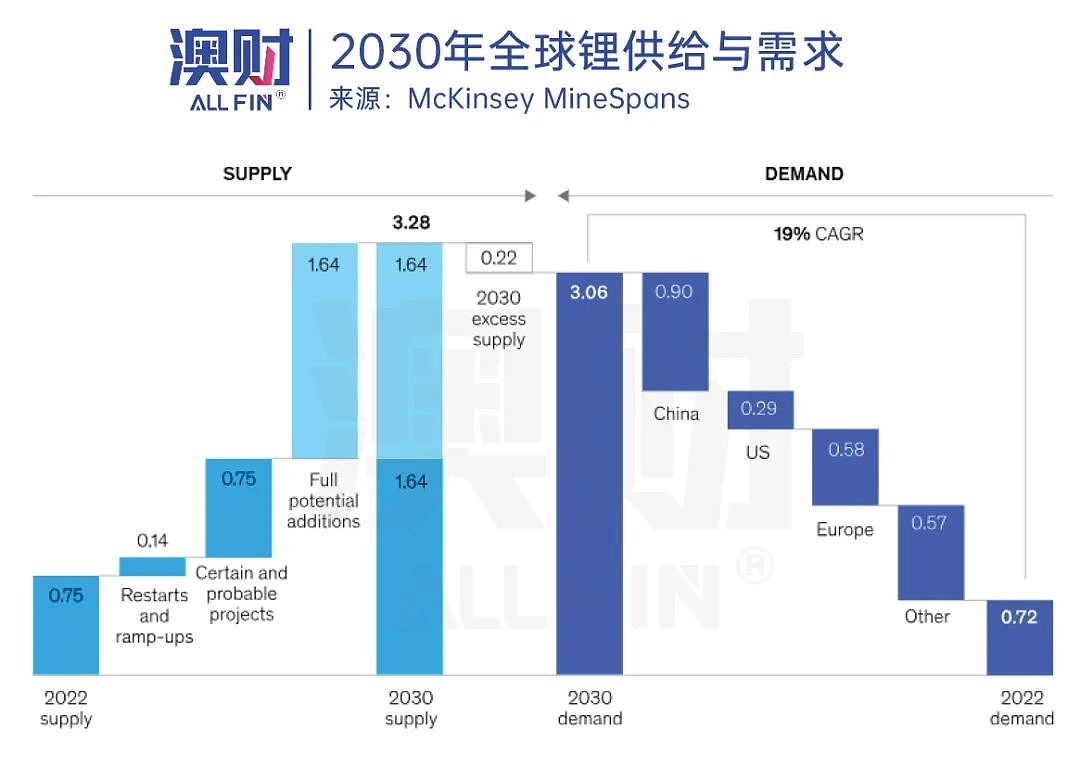

总的来说,虽然锂矿的开采量在2023年预计可以达到100万吨,但是相比之下,预计2030年全球对锂矿的需求将达到280万吨。

在接下来的几年里,锂矿产量与电池产能的不匹配会让锂价一直波动下去,并且锂板块内部的分化也将继续持续下去。例如,仅今年一年,Argosy的股价就下跌了一半以上,而Allkem的股价则上涨了25%以上,Liontown 的股价则上涨了一倍多。

因此,为了规避风险,锂矿公司的投资还是要回归到基本面上,选择现金流健康,规模较大的公司。但值得注意的是,头部企业更加面临锂价下行的压力,在中短期内,以PLS为代表的矿企还有很大的回调空间。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64