国际资本赴澳“抢亲”,这些澳洲故事挺甜的(组图)

澳洲收购市场,风起云涌;

旅游业整合:让自己更好地活下去;

日本花王牵手Bondi Sands:让彼此变得更好。

2023年的澳洲商界,富豪们忙于见面“相亲”,催生了一个又一个甜丝丝的澳洲故事。

护肤品牌Aesop与泳装品牌Zimmerman先后被国际资本大佬相中,而Bondi Sands等也是“情场”得意,如愿抱得美人归。

根据路透数据,2023年以来,澳大利亚消费及零售相关行业,并购案例已超过200家。其中不乏本地行业内部的相互整合,也包括了国际巨头的横向布局。

这些聪明资金之间的牵手,主要看中对方什么?又隐藏着哪些经济动向?

1

旅游业整合:

让自己更好地活下去

在澳洲本地公司之间的相亲式收购中,我们可以发现,旅游板块的活跃度非常高。

多年的疫情打压,这让旅游公司经历了极大的考验。于是一些本身实力较弱的公司开始面临着极大的流动性压力,特别是在小众的高端旅行及B2B商务旅行领域,因为疫情过后,这些细分领域并没有经历像平价旅行这样的报复性需求恢复。

其中比较有名的是Helloworld Travel Limited (ASX:HLO)以7000万澳元收购 Express Travel Group;以及Flight Centre(ASX:FLT)进军高端市场,不仅以1.21亿欧元收购了英国高端旅游定制公司Scott Dunn,并且收购了悉尼高端旅行及活动定制公司Luxperience。其中后者知名度更高,且收购的方向也更有意思,属于平价服务赛道收购高端赛道。

从今年奢侈品表现往往比一般消费品好这一惯例来看,或许大多数人会认为高端或商务定制旅行公司的恢复速度将比平价旅行更快。但实际上并不是这样的,因为全球企业在高息环境下普遍的支出缩减计划,高端及商务旅行定制公司远没有恢复到疫情前水平。

以专做商务旅行的公司Corporate Travel Management (ASX:CTD)为例,目前公司的收入恢复相比疫情前仅为65%左右,很巧的是在我们不久前关于Qantas的文章中曾经介绍过,当前航空公司已经基本恢复至疫情前的水平。说明出行的需求是存在的,高端旅行公司却接不到订单。

澳财投研团队预计,在短期内难以降息、全球经济放缓的强烈预期下,高端旅游定制公司的收入下降将是结构性的, 大概率需要到2024年才能恢复正常盈利。

像FLT这样有较强资金实力的公司,其实在自身赛道也面临着更强烈的竞争压力,同为澳洲上市公司的平价市场竞品有Webjet,海外也面临着Bookings, Trip等诸多旅行订票软件的压力。自然想借市场不好的机会,在公司有充足资金保证的情况下,将手伸到利润更丰厚的地方去。

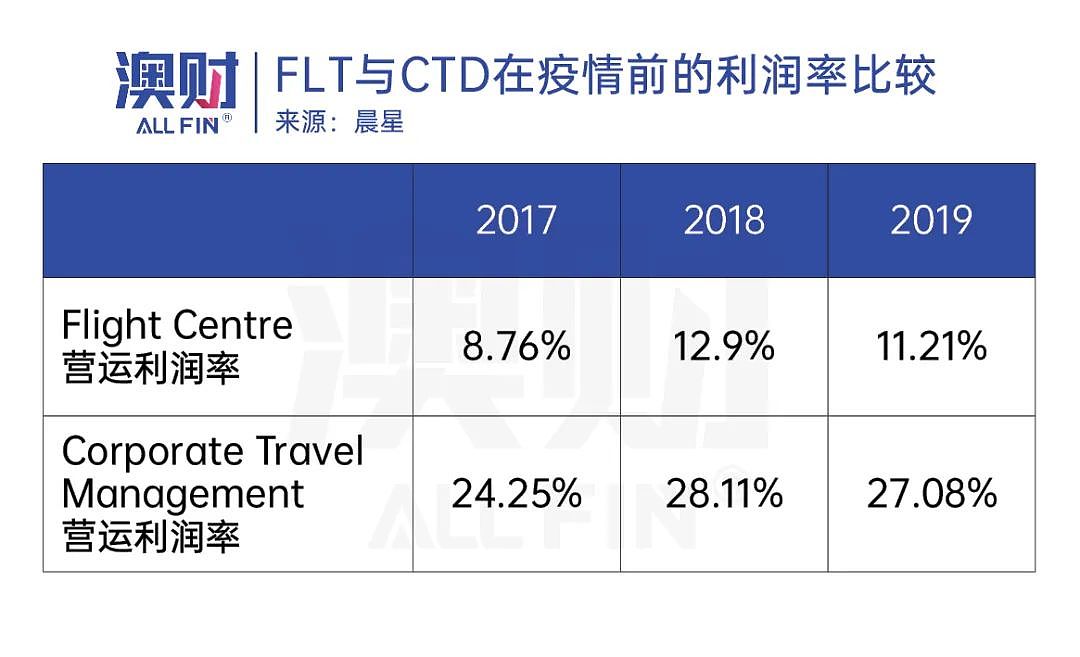

如果我们将CTD作为高端/商务旅行定制公司的代表来看,面向普通消费者的FLT营运利润率不到面向企业用户的一半。这样的数字非常直观,FLT的收购也就不难理解了:以便宜的价格横向拓宽业务,着眼长期发展,等待经济重回上行期时,让高端旅行业务带来盈利能力的提振。

2

日本花王牵手Bondi Sands:

让彼此变得更好

第二类收购并不是像上文中的那样捡便宜,而是挑选发展速度快的澳洲本地品牌,以收购的方式帮助他们在更多的地区或者产品细分领域进行销售。Aesop是一个人尽皆知的好例子,而我们这次要讲的是一个抓住了全球细分市场空缺机会的澳洲国货品牌——Bondi Sands。

有人说,最好的爱情就是让彼此成为更好的人。日本花王与Bondi Sands之间的牵手,则诠释了这样的澳洲故事。

Bondi Sands是一个2011年成立的护肤、防晒品牌,在澳洲以知名海滩bondi为名打响了其名声。在澳洲虽然已经基本上是家喻户晓的产品品牌,但这个“老国货”其实诞生的历史并不悠久。

这个品牌的创立源自于一个简单的想法。在2008年,当时一个州政府对日光浴沙龙实行了严格的规定,这也让两名年轻的企业家Shane Anderson和Blair James看到了机会。

图:Bondi Sands创始人Blair James (左) and Shaun Wilson来源:Chris Hopkins, AFR

图:Bondi Sands创始人Blair James (左) and Shaun Wilson来源:Chris Hopkins, AFR

因为自己本身有长时间经营日光浴沙龙的经历,他们深知长时间曝露在紫外线下的危险,并对市场上低质量的美黑产品有充分了解。就这样,为了给消费者提供一款能够安全美黑的产品,Bondi Sands品牌经过一段时间的准备后应运而生。

Bondi Sands致力于提供高质量、天然的日光浴产品,以帮助人们获得健康的古铜色肤色。他们的产品,都含有许多天然成分,如茶树油、椰子油和瓜果提取物,以滋润和保护皮肤。而这些“天然”的成分,加上其澳洲生产的产品标签,让该品牌与Aesop一样,在较短的时间内获得了极为迅速的增长,不仅是在澳洲,在2013年上线新西兰市场,并在2015年登陆欧洲,从英国为起点迅速扩张,2019年时,因为在欧洲销售的火热,产品顺利登陆美国。

公司初创团队深知在当今社会新型传媒渠道的影响力,于是充分运用了社交媒体的传播性,在初期没有组建自己的产品研发团队,仅靠着聘请名人的宣传效果,公司就将产品卖到了全球45000家以上的商店中。他们精准的营销手段让全球各地的消费者爽快地敞开了钱包,要知道,这样的销售规模背后,公司在2016年的团队规模仅4人而已。

根据公司创始人的说法,自成立以来,公司销售的年化增长率达到惊人的55%,其中75%都是来源于美黑产品。特别是在疫情时,公司的收入增长也没有受到影响。2019年时,公司销售额仅为5000万美元,而2022财年则突破了1亿。这不得不归功于其美黑产品的受众十分广泛,消费能力突出的欧美发达国家对该公司产品极为认可。目前,Bondi Sands产品销往全球95个国家,拥有1000万活跃用户,社交媒体账号关注人数超过200万。

或许是因为数据过于亮眼,国际资本的目光一直没有离开过这家澳洲的新兴消费品牌。日本花王看到了这个机会,博满澳财认为,这项收购是一个对双方协同效应非常强的决定,两家公司在多个方面都有互补性。

因为Bondi Sands目前已经在欧美市场获得了不小的知名度,但美黑市场在亚洲并没有欧美那样火爆,因此如果要继续保持高增长,就需要充分利用自身欧美的渠道、或者想办法打入亚洲市场。

买家花王则因为自身在亚洲的市场地位远高于欧美,无法在欧美市场与其他传统欧美厂商获得竞争优势,Bondi Sands这样的产品赛道小众,公众影响力却很大的品牌是十分理想的“联姻对象”。

如果Bondi Sands想要打入亚洲市场,势必需进入防晒及美黑外的其他护肤品类,这些产品和美黑不一样,因为已经经历了多年的充分竞争,行业有十足的技术门槛,研发投入的需求偏高。而这家公司有着轻研发、重营销的运营传统,如果能够获取到一个市场上成熟品牌的技术,相比自己的研发团队来说会更有优势。

综上所述,澳洲品牌在全球消费者印象中的一些固有标签让产品在进行全球化扩张时有明显的优势。如果某个澳洲品牌在一些渠道的营销获得成功,则急需在这些特定渠道获取市场占有率的收购方会很快出现。Bondi Sands将这点发挥到了极致,以市场营销为主打造了一款成功的国民品牌,这也让公司渠道的价值更大。花王这样的大型品牌目前正经历着众多消费品牌的困境,在2023年1季度时利润暴跌68%,营收原地踏步。不管是以自救还是未来长期发展的眼光来看,在目前经济动荡、全球高利率的环境下,提前对渠道布局更符合这些国际资本巨头的战略方针。

3

澳财投研观点

不管是Zimmerman、Aesop还是Bondi Sands,都以差不多的思路走出了极为成功的商业故事。但澳洲品牌在营销上的优势只是一方面,也有一些澳洲公司靠着自身过硬的研发能力将高科技产品卖到了全球各地。在之后澳财消费品类的文章中,就将向读者介绍一家在ASX中上市却甚少为人知的高科技产品公司,这家公司低调运营、产品小众,但却长期保持着优质盈利能力,不管是高利率环境还是之前的疫情都对其影响甚小,敬请关注。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64