不眠夜!美联储暂停加息,美股尾盘跳水,鲍威尔都说了啥?(组图)

当地时间9月20日,美国联邦储备委员会结束为期两天的货币政策会议,宣布维持当前5.25%-5.50%的联邦基金利率目标区间不变,符合市场此前预期。

自去年开启加息周期以来,美联储至今已累计加息11次,累计加息幅度达525个基点。

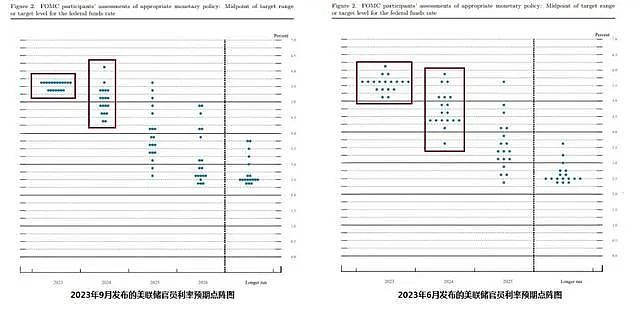

但美联储在决议措辞中保留了未来继续加息的可能性。点阵图显示,多数FOMC委员预计年内还会再有一次加息,政策制定者还认为,明年宽松程度将有所降低。美联储主席鲍威尔也并未安抚市场,他表示,美联储准备在适当的情况下进一步加息,虽然强调将会“谨慎行事”。

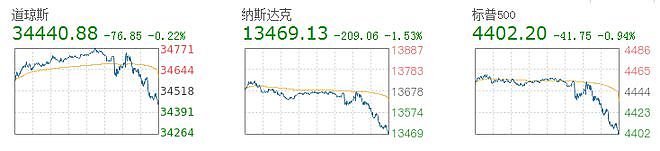

在鲍威尔讲话后,美股尾盘一路震荡走低,上演“跳水”。

如期暂停加息

但暗示高利率更久

美联储如期按兵不动,将基准利率维持在5.25%至5.50%的二十二年来高位。政策声明重申通胀保持高企,并改称就业增长放缓,经济活动稳健增长。点阵图显示,多数决策者预计今年内还有一次加息,预计明年可能至少降息一次。此外,经济展望显示,美联储官员大幅上调今年的GDP增速预期。

美联储主席鲍威尔表示,如果合适,准备进一步提高利率,将会逐次会议做出决策。美联储在今年最后两次会议上做出的决策将取决于全部数据的综合情况;从未打算就任何降息的时间发出信号,在适当的时候会有降息的时机。

目前美国的通胀状况有所缓解,不过仍未达到美联储2%的目标水平。美国劳工部此前公布的数据显示,美国8月消费者价格指数(CPI)环比增长0.6%,涨幅显著高于上月的0.2%;同比涨幅达3.7%,显著高于上月的3.2%,也高于市场此前预期,主要是受到能源价格上涨的影响,而这也使得部分投资者预计今后一段时间美联储加息的大门或许还无法关闭。“美联储观察工具”的数据显示,市场预计美联储在今年剩余的两次会议,也就是11月或者12月的议息会议上加息的概率都在30%左右。

与此同时,很多市场人士也指出,从本月中旬开始的美国汽车工人大罢工也给美联储后续的政策走向增添了诸多变数,如果此次罢工持续的时间太长,汽车价格可能会有所回升,给美国通胀带来上行压力。

随着美联储暂停加息落地,与市场预期一致。不过美联储暗示仍会加息,美三大股指尾盘纷纷跳水,Wind行情显示,纳斯达克指数跌幅最大,再加息对科技股利空最明显,纳指高开低走,收盘大跌1.53%。紧随其后标普500指数跌幅也不小,达0.94%,而道琼斯工业指数较强,仅小幅回落0.22%。

热门中概股多数下跌,纳斯达克中国金龙指数跌0.90%。小鹏汽车跌超6%,拼多多跌超3%,网易、爱奇艺、满帮跌超2%。

黄金、原油等部分大宗商品也出现下跌,其中COMEX黄金冲高回落,最终以微幅下跌0.12%报收,仍在1950美元上方高位盘整。NYMEX WTI原油自高位明显回落,在美联储预期还会加息下,跌幅有所扩大,最终收跌1.37%。

美联储决策公布后,美国10年期国债收益率站上4.4%,续创2007年以来新高。

美联储何时降息?

最新的点阵图中,9月点阵图对2024年末利率点位的中位预期达到5.1%,而6月点阵图预期为4.6%。基于两张点阵图对2023年利率的中位预期同样是5.6%,意味着明年(预期)降息的次数从4次砍到2次,只剩50个基点。

9月、6月FOMC对比图,来源:美联储

LPL Financial首席经济学家Jeffrey Roach表示:我们预计今年利率不会发生变化。美联储关于可能降息的讨论将在2024年之前的几个月内出现。Roach在谈到美联储降息时表示:看看假日销售情况将非常重要,如果假日销售正常,那么可能在明年第二季度出现。

德邦证券首席经济学家芦哲分析,油价上涨和低基数推升8月CPI同比反弹,核心通胀同比延续下行,但非居住核心服务通胀再度反弹,或强化通胀黏性,美国CPI同比增速年内或难跌破3%。

芦哲认为,短期看,大宗商品价格回升、美国汽车制造业工人罢工等均可能给通胀带来上行风险,或再度推升11月加息的概率。中长期看,来自能源、补库、供应链以及需求韧性下的通胀二次抬升的尾部风险意味着降息仍有距离,预计美联储难以在2024下半年之前开启降息。

财通证券宏观首席分析师陈兴认为,加息带来的金融机构资产账面亏损在降息前难以妥善解决,银行业危机并未结束。近期美联储流动性工具用量虽有回落,但仍处高位,现有风险更多聚集在中小银行和非银机构部门。随着限制性利率持续,仍有可能出现经济衰退的情况,届时或将被动降息。

巴克莱首席美国经济学家Marc Giannoni在发给《每日经济新闻》记者的置评邮件中指出,“由于6月份以来的各项数据显示经济活动具有弹性,且劳动力市场仍然紧张,我们预计FOMC将把2023年的利率中值维持在5.50%~5.75%区间。我们保留之前对FOMC的政策预期,即FOMC将在今年11月进行本轮周期的最后一次25个基点的加息,然后一直将高利率维持到2024年9月的会议上,随后开启降息周期。”

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64