“英国巴菲特”年度股东信:市场认定了英伟达和微软赢了AI,但历史证明市场总是错的(组图)

在价值投资界,Terry Smith这位英国基金经理久负盛名,被誉为“英国巴菲特”。

1月9日,时年70岁的Terry Smith发布了一年一度的股东信。

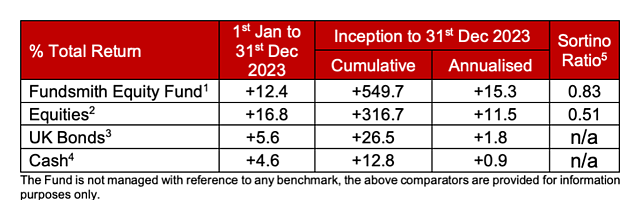

Terry Smith于2010年创立了英国最大的主动性权益共同基金——Fundsmith,创立以来Fundsmith的年化收益达到15.3%,规模达到了240亿英镑。2023年Fundsmith的收益率为12.4%,未跑赢MSCI全球指数近17%的收益率。

股东信上指出,从长期表现来看,Fundsmith在投资协会(Investment Association)165只全球领域基金中表现依旧亮眼,2010年以来,165只基金平均累积回报率是215%,而Fundsmith的回报率达到了550%。

Terry Smith认为,2023年跑赢大盘比此前更具挑战性,纳指一年间的涨幅达到了43%,而“七巨头”贡献了多数涨幅,仅英伟达一家公司就贡献了11%的涨幅,他们并未布局每家“七巨头”,未来也不会冒风险同时买入这七家公司的股票。

对于英伟达的和微软的涨幅,Terry Smith警告投资者谨慎,回想一下过去半个世纪,技术领域的先行者,很少可以成为长期领导者,从诺基亚到英特尔再到黑莓手机都逐步走向没落。

Terry Smith一如既往地强调了三步投资策略:买好公司,价格别太高,买入后尽可能什么都不做(buy shares in good companies, try not to overpay and then do nothing)。

技术领域的最终赢家通常不是先行者

Terry Smith指出,AI并不是一个新鲜出现的概念,今年市场对人工智能的兴趣激增,主要因为初创公司OpenAI背后的大语言模型ChatGPT爆火,而微软作为这家公司的大股东股价水涨船高。

Terry Smith认为,股票市场从一开始就认定它们能找出AI领域的最后赢家——即芯片公司的英伟达和微软,但回想一下过去半个多世纪的技术发展过程的先行者,大多数都会走向没落:

芯片公司:英特尔;互联网服务提供商:美国在线 ;移动电话:诺基亚 ;搜索引擎:雅虎 ;智能手机:黑莓;社交媒体:Myspace

它们现在在哪里?这些历史是否表明,市场无法从一开始就成功预测人工智能领域的赢家?

此外,Terry Smith认为,无论是在大语言模型提供商,还是在使用大型语言模型方面,也许不会有赢家,广泛采用人工智能可能导致人人都拥有人工智能的局面,没有人会有任何优势。

雅诗兰黛——最大拖累;Meta——最大贡献

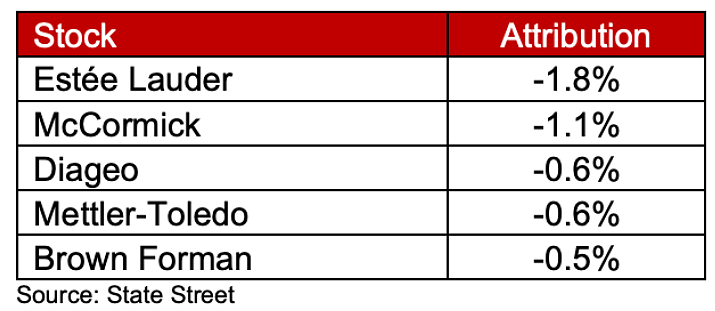

股东信中分析指出,从个股来看雅诗兰黛成了业绩最大的拖累,对回报率产生了-1.8%的影响,其次是,全球最大调味料供应商之一味好美(McCormick)对回报率产生了-1.1%的拖累。

Terry Smith表示,他们已经抛售了雅诗兰黛,由于该集团在疫情之后经济复苏方面的判断出现失误,导致其供应链存在“严重不足”。味好美的服务业务的利润率尚未恢复到疫情前的水平,但对其长期前景并不担忧。

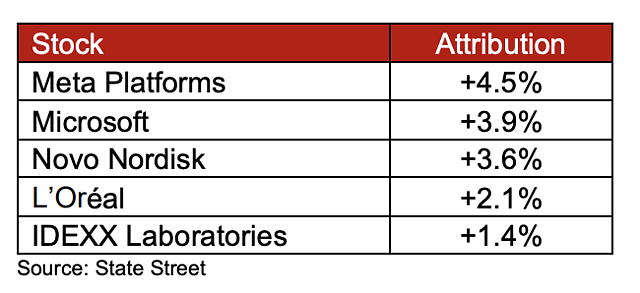

2023年,对基金业绩贡献最大的五个公司为:Meta、微软、诺和诺德、欧莱雅以及爱德士(IDEXX Laboratories, Inc.宠物 医疗行业中市值最大的企业)。

Terry Smith称,Meta的亮眼表现让他怀疑是否应该成立一个基金,仅投资于每年投资组合中受到最多质疑的一只股票。Meta在最佳贡献者名单中第三次出现,而微软则是第八次出现。

Terry Smith指出当他们在2011年以约25美元的价格开始购买Meta的股票时,批评声震耳欲聋(2023年年底价格为354美元)。

诺和诺德(Novo Nordisk)由于其减肥药物Wegovy在今年表现亮眼。Terry Smith指出,他们已经持有这只股票七年了,诺和诺德在药物研究方面有些不寻常的方法和其所有权结构吸引了他们。诺和诺德主要股份由诺和诺德基金会持有,这种股权结构确保了该公司在经营策略和决策上采取了一种长期的视角和方法:

诺和诺德在最佳贡献者名单中第四次出现 —— 在与诺和诺德相关的“减肥”一词被反复提及之前,这就是一个成功的投资。

Terry Smith称,欧莱雅是一个长期受到青睐的品牌,其对于中国市场的重视与雅诗兰黛形成了鲜明对比。

此外,爱德士(IDEXX)也在最佳五大贡献者名单中第五次出现。

Terry Smith的三步投资策略

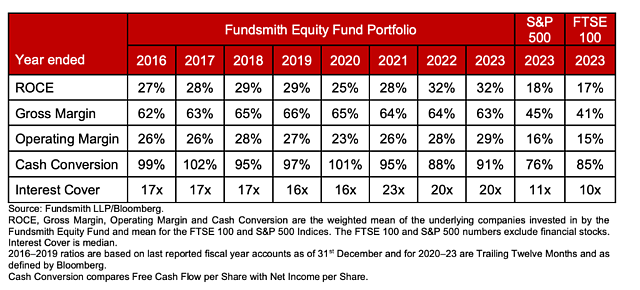

首先第一步“选择好公司”,从定量的角度来看,Terry为持仓股票做了透视盈余表,给了投资者更为清晰的选择标准,一共五个指标:已动用资本回报率(ROCE)、毛利率、经营利润率、现金转换率和利息覆盖率

其中最重要的是已动用资本回报率——ROCE=扣非净利润/(股东权益+长期负债)。

如股东信中所说,持续的高资本回报率是寻找“好公司”时的一个标志。加权平均自由现金流(公司在支付除股息外的所有费用后产生的现金)则是判断一个公司未来成长前景的指标。

Terry Smith称,他们持有的公司在过去8年里平均ROCE都在25%以上,在2022和2023年都达到了32%,毛利润都在62%以上,经营净利润率都在26%以上,经营利润基本都是自由现金流,现金转换率达到90%,加权平均自由现金流在2023年增长了14%。

利息覆盖率则是衡量公司产生的税前利润能否支付当期利息的指标,它可以说明公司是否还有能力支付利息以避免偿债风险,以及是否还有融资能力来扭转困境。Terry持仓中的股票利息覆盖倍数达17倍以上。

Terry Smith指出,唯一继续落后于历史表现的指标是现金转换率,低于约100%的历史水平,因一些公司受到了异常事件的影响 ,预计这些事件将在2024年基本平息,从而使这些公司受益。

策略的第二步则涉及估值。Terry Smith指出,2023年初,投资组合的加权平均自由现金流(“FCF”)收益率(自由现金流和市值比)为3.2%,年末时降至3.0%。标准普尔500指数全年中位数FCF收益率为3.7%:

我们的投资组合远优于标普500指数成分公司的平均水平,因此它们的平均估值高于标普500指数公司并不惊讶。这本身并不一定意味着这些股票价格过高,就像低估值并不一定意味着股票便宜一样。

如果像我们预期的那样,投资组合公司的现金转换率在2024年有所改善,我们认为这种估值上的差异会被消除。

Terry Smith指出,减少投资组合的换手率仍然是他们的目标之一,这也是“买入后尽可能什么都不做(do nothing)”的策略体现,2023年投资组合的换手率为11.1%,略高于平均水平:

我们在一年中仅在自愿交易(不包括与认购和赎回相关的交易成本,因为这些是非自愿的)上花费了基金平均价值的总计0.008%(不到一个基点)。卖出了Adobe、亚马逊和雅诗兰黛的股份,并购买了宝洁、万豪和Fortinet的股份。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64