被黑石总裁看上,这种投资方式炸了(组图)

何为私募信贷?

私募信贷的三大特点

澳大利亚私募信贷市场一览

投研观点:重点看房产市场

从23年下旬开始,关于私募信贷的信息一直此起彼伏。

橡树资本、高瓴、贝莱德(BLK.N)高盛、黑石集团等大佬们都参与其中,他们对私募信贷市场的态度,只有四个字:充满信心。

作为PE圈风向标之一,黑石集团总裁乔纳森·格雷甚至在此前形容了当下私募信贷的火爆:黄金时刻。

行业人士直言,私募信贷是经济衰退的避风港。自2008年美国次贷危机导致全球金融危机爆发后,监管机构开始严格管控银行高风险贷款,导致银行以及其他传统的信贷开始缩紧,私募信贷开始逐渐进入公众的视野。

随着近两年全球央行疯狂加息,私募信贷开始成为更多交易的首选融资方式。

根据CNBC的统计,全球私募信贷资产规模已经从2010年的2500亿美元,增长至1.5万亿美元;而到2028年,将进一步扩张至2.7万亿美元,火热程度可见一斑。

简而言之,私募信贷火热之势已不可挡。那么,为什么私募信贷市场会受到越来越多投资人的关注?澳大利亚私募信贷市场情况如何,又有哪些玩家参与?

1

何为私募信贷?

截止至2023年10月份,全球资本市场在年内成立的私募信贷基金数量达到1080支,较2022年增长19%。根据Pitchbook的统计,2023年全年私募信贷基金为大约86%的杠杆收购提供了资金,目前可用的现金储备(dry powder)也高达9500亿美元。

私募信贷是指在非公开市场上发行、购买或交易的信贷产品,为借款方提供了替代传统银行融资的途径,并为投资者提供了多样化的投资机会。通常涉及到借款方直接与贷款提供者(私人投资者、私募基金、家族办公室、非银行金融机构等)进行交易。

作为目前主流的另类资产类别之一,私募信贷有三个特点最为重要:

1

安全性

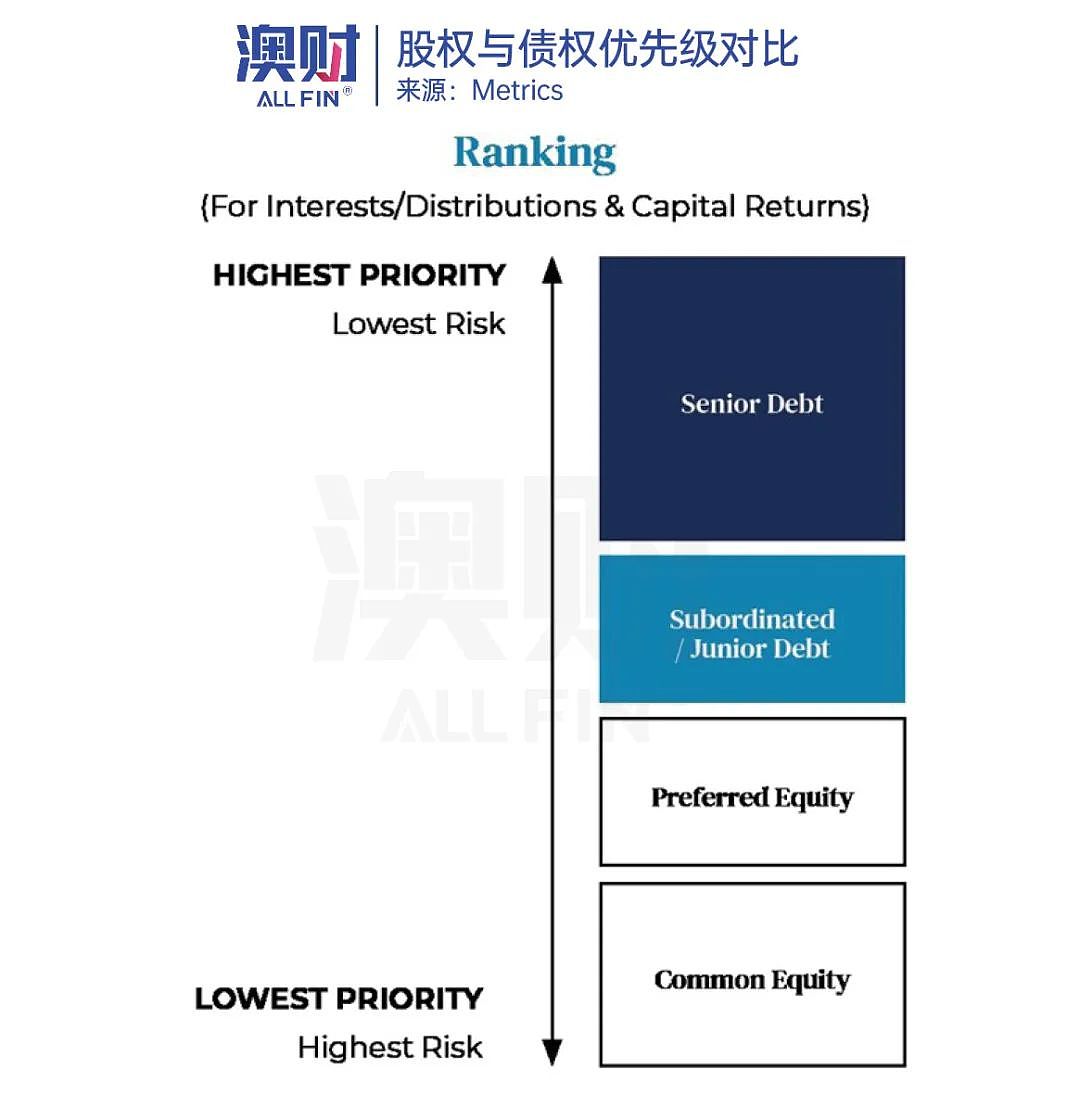

债权产品的清偿顺序优于股权产品,在发生极端事件的情况下,投资者的本金可以得到有效保护;而且私募信贷通常需要借款方提供多种类型的担保和抵押,包括个人和公司资产等,极大提高贷款的安全性。

2

私募信贷的收益可观

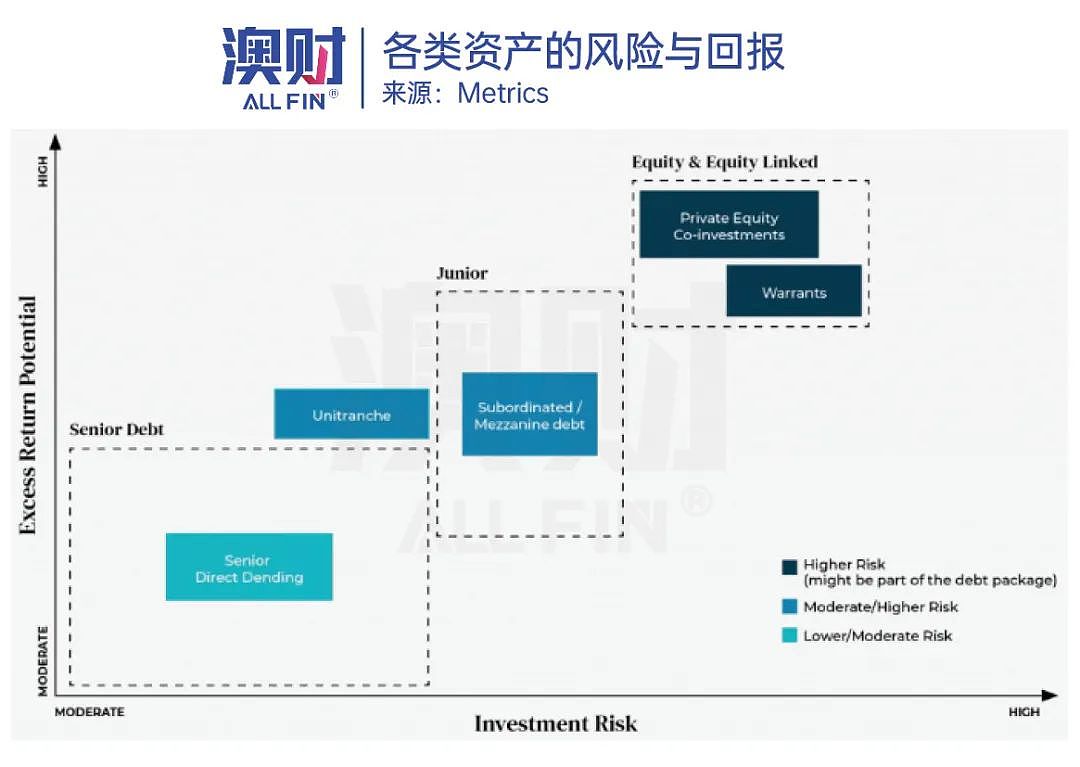

相比于传统的债权类产品,通过私募信贷进行融资的项目具有一定风险,因此收益也相对较高;但是,私募信贷产品通常由经验丰富的基金经理和专业的信贷分析团队管理,可以更好地识别和管理风险,以确保投资项目的可靠性和回报。

3

抗周期性也尤为重要

私募信贷为一级市场非公开产品,与股票等其他主要资产类别的相关性低,投资主要涉及直接债务,例如企业贷款、房地产融资等。因此,投资者在债务层面上与企业或项目有直接的联系,相对于股权投资,债权在经济周期中的波动较为有限。

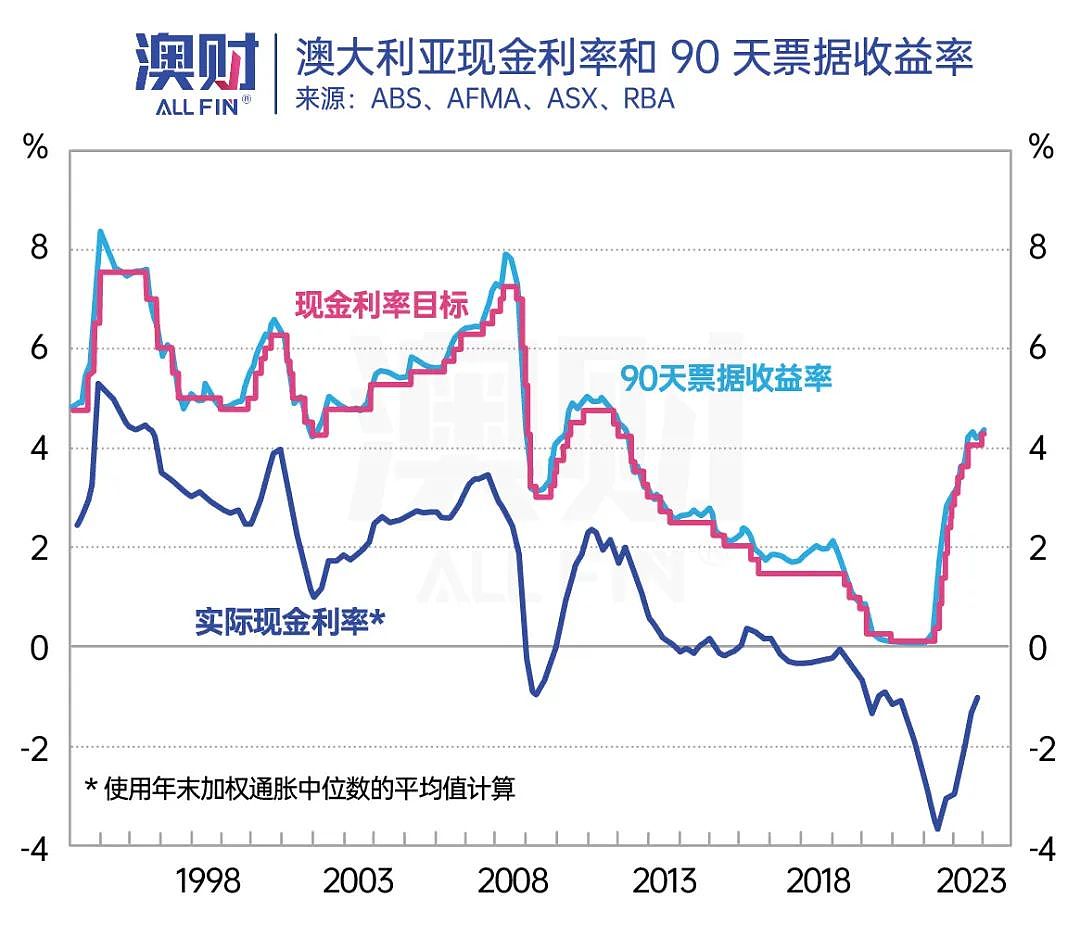

除此之外,在当下的经济环境中,投资私募信贷产品还有一个关键的原因——抵抗通胀。根据签订的债务条款,借款人需按时支付利息,且利息大多与浮动利率挂钩。

例如Bank Bill Swap rate (BBSW)便是澳大利亚信贷市场的基准利率,是衡量澳大利亚高评级银行发行一至六个月短期银行票据的融资成本。随着央行的加息,BBSW也会随之上涨。因此,投资人便可以获得与央行现金利率保持同样涨幅的利息收入,充分抵抗通胀。

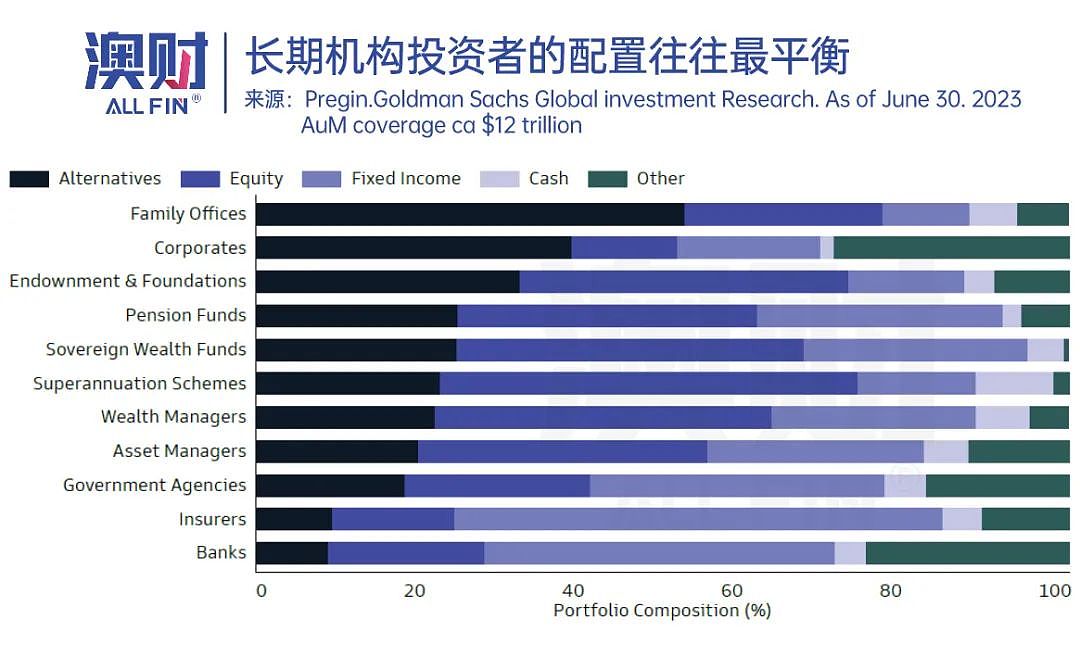

正因如此,私募信贷对资产组合的配置有非常重要的作用。根据高盛发布的《Asset Management Outlook 2024》,可以很明显看出另类资产在长期机构投资者的投资组合中占比非常高,尤其是家族办公室,在其投资组合中占比过半。

Preqin专门对178家机构投资者进行了调研,报告《投资者展望:另类资产,2023年下半年》中显示,90%的受访者发现在过去一年中私募信贷达到(或超过)了他们的预期。而私募信贷之所以广受他们欢迎正是源于他们对经济环境和利率波动的担忧,61%的受访者表示他们支持私募信贷主要是为了还能够收到可靠稳定的收入。

显然,对于家族办公室和其他大型机构投资者来讲,私募信贷提供更加多样化的投资,在市场较为波动的时期中,可以降低投资组合的风险,同时创造更高的回报。更重要的是,私募信贷产品更加灵活和定制化的特性,可以充分满足其特定的需求和风险偏好,使得投资组合更加稳健。

2

澳大利亚私募信贷市场一览

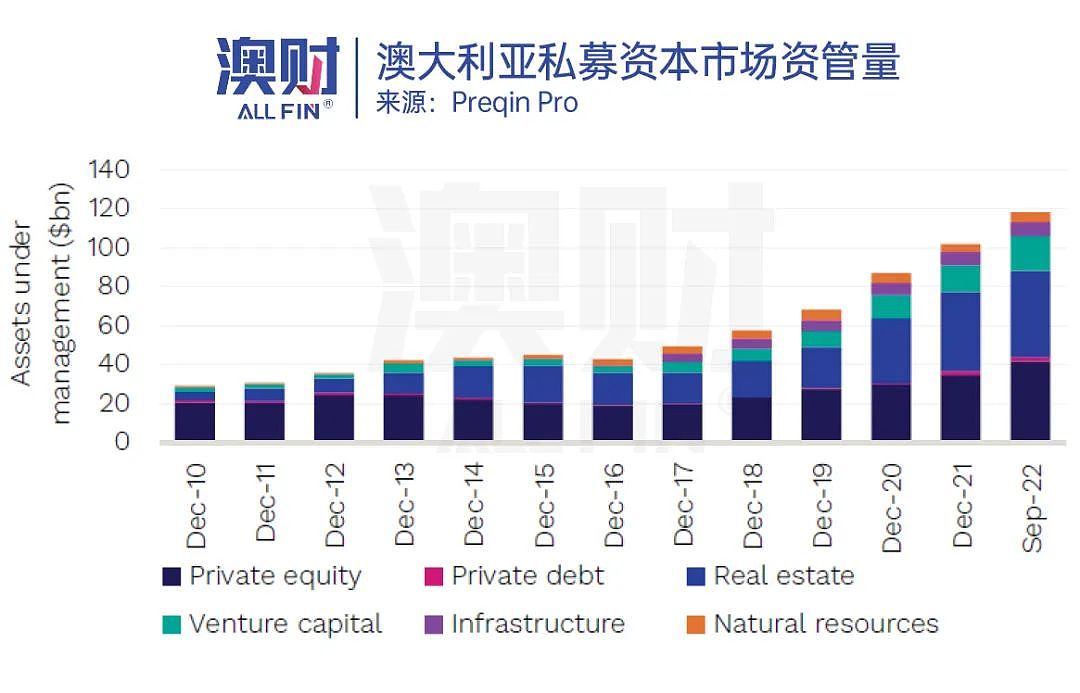

根据已有的统计数据,2022年澳大利亚私募资本市场规模约1180亿澳元,同比增长21%。其中,房地产相关的资管理最大,高达444亿澳元。

尽管私募信贷的占比相对较小,但近年来也呈现出稳定扩大的趋势,在2020年至2021年间增长了三倍以上,达到19亿澳元;随后增长10%,于2022年达到21亿澳元。

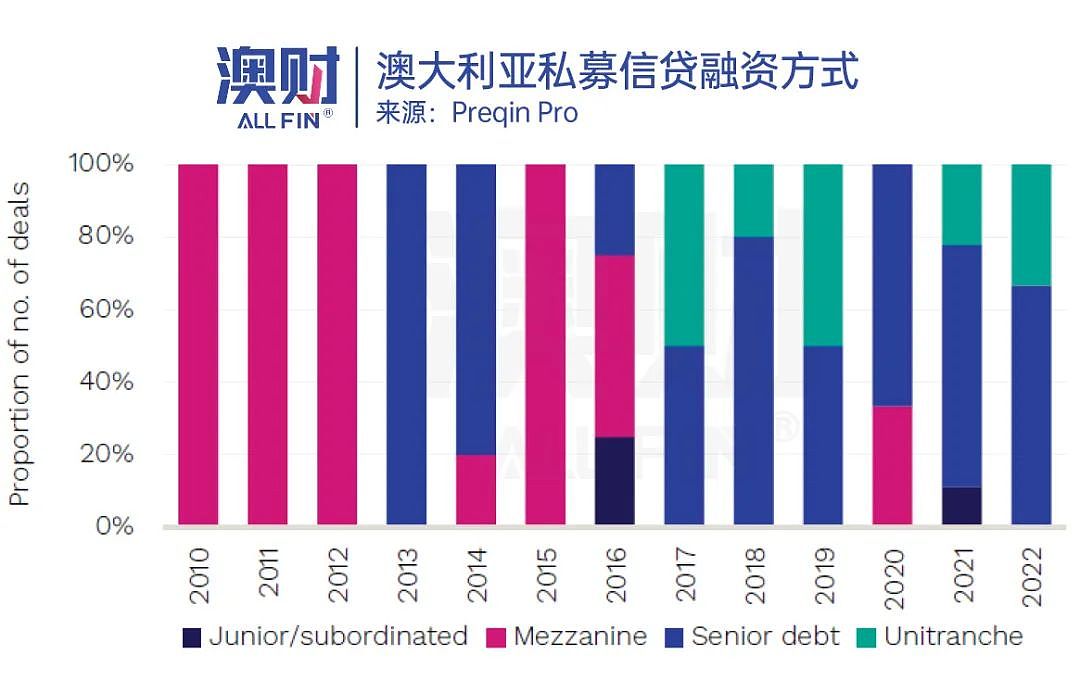

在澳大利亚,私募信贷的融资方式主要分为优先级、次级抵押/无抵押债权,夹层债和统一债权融资。而底层资产大多为房地产融资,涵盖所有类型的商业和住宅地产,其次则是中小型企业直接贷款。

澳大利亚资本市场中最重要的参与者——养老金基金,也开始增加在私募信贷中的规模。从2018年至2023年内,投资组合内的占比从2.0%翻倍至3.9%,尤其是商业地产相关的借贷,是养老金最为关注的方向。

换句话讲,澳大利亚私募信贷市场和房地产市场是息息相关,相辅相成的。当房地产市场繁荣发展时,私募信贷市场也会非常活跃。

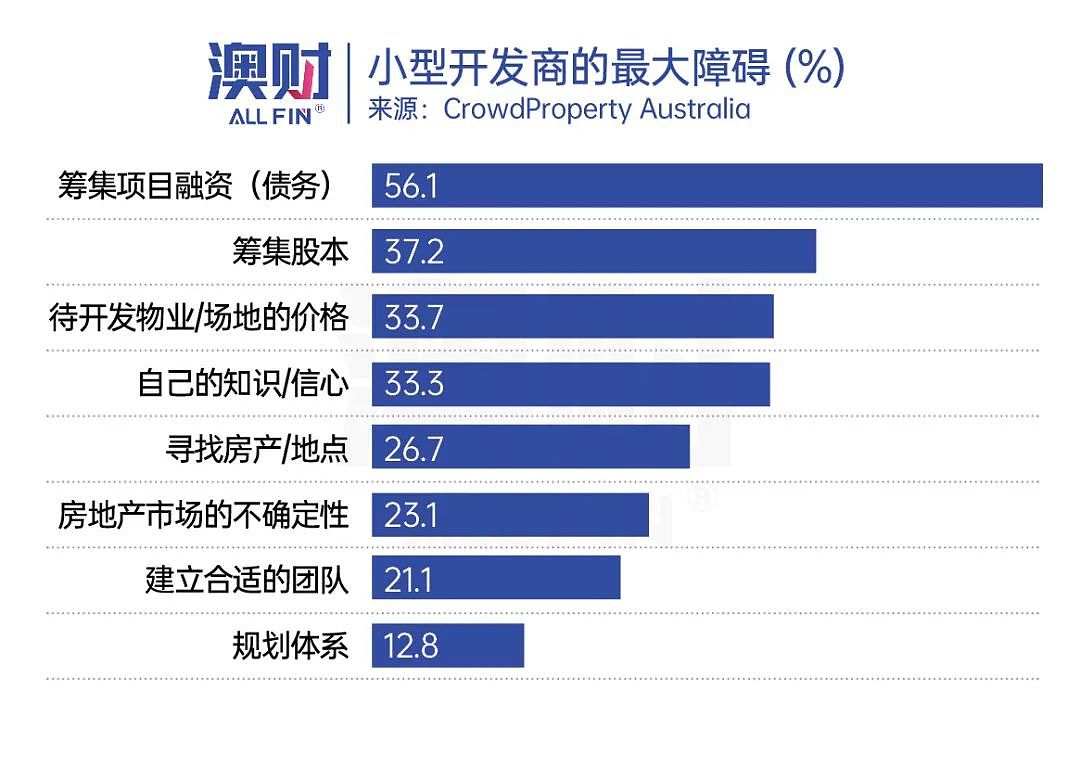

根据统计,对于小型房地产开发商来说,建造过程中最大的阻碍便是以债务的形式筹集项目资金,其次才是股权融资和房产价格。主要的原因便是澳大利亚的主流银行对这类型的贷款审核标准非常严格,包括但不限于开发商的资质、第三方估值报告、是否完成100%预售等。因此,迫使更多开发商向非银行机构寻求融资。

澳财投研观点

尽管现阶段全球央行的加息已经基本见顶,但目前高利率的环境,和紧缩货币政策导致银行准备金的提高,都会进一步提高传统银行信贷的门槛。而银行紧缩所造成的信贷市场的空白,也为私募信贷提供进一步扩张的机会。

但是,澳大利亚的私募信贷市场的基石是房地产市场。资金成本大幅上涨、建筑材料和人工成本位于高位、以及办公楼估值疲软等多重因素叠加,使得2024年的房地产市场迎来一个艰难开局。

不过住房供应危机也为这个市场带来了难得的机遇,随着新移民的大幅流入,增加住宅供应变得更加刻不容缓,尤其是位于郊区的可负担性项目,将会成为地产开发商的重点关注对象。相应地,这些项目的资金需求也会相对较高,为私募信贷提供更多高质量投资机会。

虽然未来的两年内全球央行会积极降息,但目前澳大利亚的实际收益率仍未负值,预计现金利率也将会在年内保持较为稳定的水平,从而保证私募信贷可观的收益率。

不可否认,私募信贷作为稳定收入来源,在2023被广泛接受与关注。而出于对利率上升的不确定性,博满月月盈基金(BMYG Enhanced Income Fund)在过去一年大部分以浮动利率进入新的借贷期,使得投资组合从利率上升中受益。

即使央行未来提前降息,利率略有浮动,2024年大致也能保持和2023年类似的回报。因此,在2024年,月月盈将继续通过保持多元分散化的短期信贷投资,在仍然不确定的经济环境中抵御风险,为投资人提供现金回报收益,和一定的流动性敞口。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64