【每日分析】美国今年第一个雷点——商业地产

高于预期的通胀发布后,降息预期推迟,美国国债利率突破了1月份的最高点,保持上涨趋势。利率攀升让市场开始担心了起来,高利率是否会引发经济的衰退。不过意外总是突然而至,就在利率升高的同时,美国的银行业先出了问题。

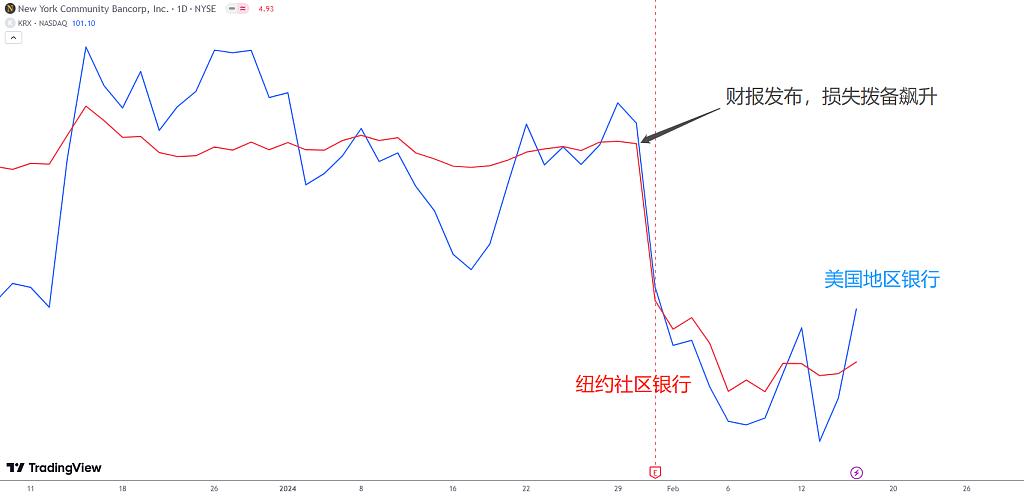

纽约社区银行由于其商业地产的贷款违约率骤升,银行不得不了新增了高达5.5亿美元的损失拨备,整整是市场预期的9倍。这也让银行的财报出现亏损,股价随之崩盘,甚至拖累到整个美国地区银行板块,尤其是商业地产敞口较大的一些小银行,例如Western Alliance、Valley National等。不仅如此,同样有大量美国商业地产敞口的日本青空银行、德意志银行以及瑞士宝盛银行相继大幅提高贷款损失准备金。这也让这些中大型银行的股价出现缩水。

能够发现,美国商业地产的贷款违约率上升,已经成为不可忽视的潜在危机。

为什么问题出在商业地产,不是住宅地产?

由于疫情期间利率达到史上最低水平,这让债券投资者不得不寻求一些新的替代品。商业地产就此进入了视野。

从收益来看,商业地产的租约时长往往能达到3-5年甚至以上,远比住宅租约长的多。回报更加稳定,而且也往往更高。

而贷款方面,和住宅地产30年的贷款期限不同,美国商业地产的贷款年限一般是5年或10年,多数是只还利息。投资者完全可以借杠杆,用租金支付利率,获得更高的回报。商业地产更适合中短线投资者寻求稳定回报,和债券更加相似。

因此在疫情期间,商业地产,尤其是写字楼和物流仓库等地产,成为了债券的代替品,受到投资者青睐。

然而好景不长。利率的飙升令地产市场出现震荡,美国市中心的商业地产的平均跌幅高达25%以上,跌幅远超住宅地产。

为什么商业地产跌得这么夸张?

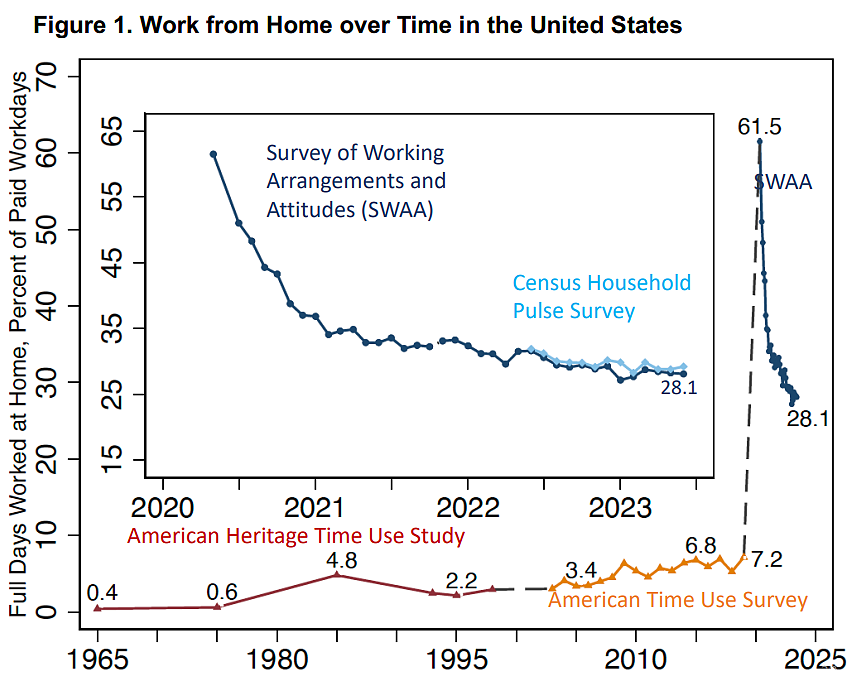

那是因为疫情三年改变了人们的办公需求,越来越多的人选择了远程办公,让写字楼的空租率直线上升,价格自然跌入谷底。

居家办公人口占比 – WFH Research

由图可见,自疫情爆发之后,居家办公的比例先是飙升至61.5%,然后随着疫情的解封,比例逐渐下跌。目前有28.1%的美国人选择了居家工作,远高于疫情前7.2%的水平。这就导致市区的人向郊区迁移,高密度人口地区向低密度迁移。尤其是科技和金融行业,居家办公的比率最高。写字楼自然也凉了。这种现象不仅在纽约,也在墨尔本、多伦多等城市发生。

从基本面来看,写字楼的价值已经呈现结构性转变;从技术面来看,其价格也遭遇了趋势型利空。

为什么到现在才暴雷?

其实去年银行业破产的时候,商业地产就已经出现问题。当时全球最大的另类投资公司黑石集团,遭遇了持有的商业地产债券违约。但在那个时候并没有掀起太大的波浪。然而就在上个月,黑石将违约的债券进行出售,最终只能以面值的一半成交,亏损严重。

还记得商业地产的贷款是什么样的吗?只还利息,到期还本,问题就出现在这里。一旦贷款到期,借款人就需要出售地产或者进行转贷。商业地产的市价就成了最大的问题。

举例来说,2020年疫情期间,小明花了4个亿投资了一栋写字楼,其中贷款了3亿。到了今年,贷款到期了,小明要偿还3亿的贷款本金。结果小明一卖,发现写字楼只值原本买价的一半2亿。这时候就会发生贷款的违约,资产的减记。

换一句话来说,商业地产的问题所有人都知道,但知道和经历是两码事。只有到贷款到期的时候,投资者才会清晰的意识到没有危机的存在。这就好比一只将头埋在沙子里的鸵鸟不得不抬起头看到四周环伺的恶狼。

据统计,单今年就有价值一万亿美元的商业贷款即将到期,高于预期40%。其中有三分之一的债务可能面临困境。这也让商业贷款银行处于危机之下。

后续的潜在风险

商业地产贷款的坏账激增,令中小型地区银行蒙受远超预期大幅亏损。监管机构强行要求银行拨备更多资金来应对危机,同样让银行的盈利能力受限。和去年一样,市场担心会出现银行业的系统性风险。

不过,美国财长耶伦和美联储主席鲍威尔都表示商业地产的风险仍然是可控的,让市场吃下了一颗定心丸。就算地区银行真的出问题,政府和美联储也不会坐视不管,很可能像去年那样出手拯救。

与此同时,虽然写字楼问题很大,但毕竟只是整个地产市场的一小部分。目前公寓楼市场稳定,贷款违约率远低于疫情期间的水平,再加上大型银行本身的资产风险较为分散。这次商业地产的风波很难造成整个美国银行业的系统性问题。

即便如此,对投资者来说,最近的美国银行业依旧是个雷点,能不碰最好就不碰。

今日数据 – 北京时间

15:45 法国1月CPI月率

23:00 美国2月一年期通胀预期

23:00 美国2月密歇根大学消费者信心指数

联系我们

电话:167 4049 5509(中国)

1300 729 171(澳大利亚)

微信:acyauzh

本文内容由第三方提供。ACY证券对文中内容的准确性和完整性,不做任何声明或保证;由第三方的建议,预测或其他信息导致了投资损失,ACY证券不承担任何责任。本文内容不构成任何投资建议,与个人投资目标,财务状况或需求无关。如有任何疑问,请您咨询 独立专业的财务或税务的意见 。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64