“人无股权不富”——私募股权之流袭来

作者:Jack Zhang 张一凡

澳财网金融分析师

二月美股的暴跌还历历在目,三大美指闪崩,接连引发全球股市跳水。近期,中美贸易战的风声,也让人不禁对市场担忧起来。股市已成为重灾区,黄金期货外汇又极难把控,因此地产总是被受青睐。不过,笔者想要借用此文来说明,未来私募股权或将替代地产成为投资的主流。

一,高净值人群的股权之道

近期,诺亚财富与清华大学经管学院中国金融研究中心发布了《2018中国高端财富白皮书》(简称“白皮书”),其中提到的几组数据值得我们去深究。

报告中的高净值人群是指“除去固定资产外,可投资资产净值在600万人民币以上的个人”。第一个关键词是“除去”,在地产领域裸游的人根本不算高净值。第二个关键词是“可投资”,简单的说,就是“闲钱”。因此,这份报告研究的是真正的“有钱人”。

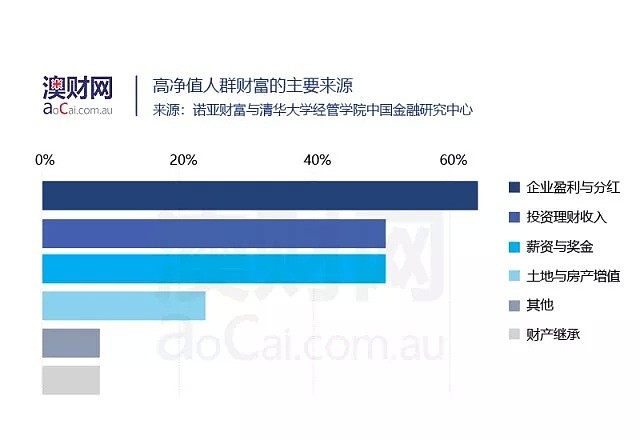

首先,仅有25%左右的高净值人群的财富主要来源于土地与房产增值,这点和第一个关键词遥相呼应。由于高净值人群的可投资资产较高,有着极强的灵活性和主动选择性,能够接触到许多普通老百姓无法企及的投资方式,比如私募股权、对冲基金等等。普罗大众无路可选,最终背上了一生的房贷,涌入地产。

和地产相比,超过半数的高净值人群指出财富来源于投资理财。从0发展至1是巨大的一步,从1增长至2则容易得多。只要秉承理性的投资之道,高净值人群的财富升值其实远比我们想象的要快得多。

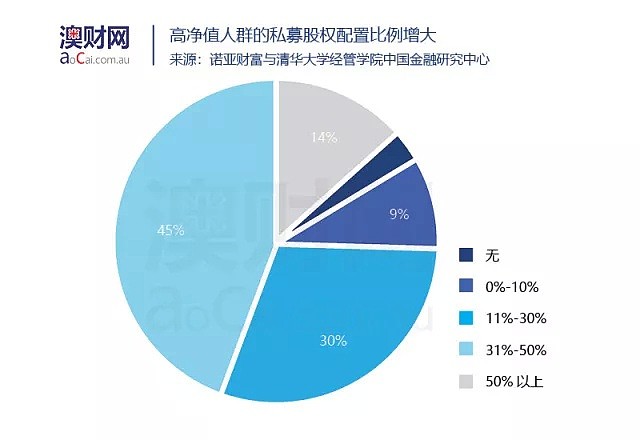

下图则更加直接了当,超过90%的高净值人群都配置了私募股权。在普通人印象中的“非主流”产品,在高净值人群中却是被受追捧。更有15%以上的人,其配置比例超过了30%。不仅如此,调研还显示:高净值人群计划增配的人数远高于计划减配的人数。

诚然,私募股权鱼龙混杂,表现参差不齐,但“人无股权不富”也绝不是空穴来风。高净值人群是拥有高额的财富,站在资本圈的前沿,他们的一举一动对未来有着一定的指导意义。不难看出,私募股权的重要性日益凸显,其他理财和地产只能充当配角。

二,暂避股市风波的港湾

美股的暴跌对引起了市场的恐慌和全球股市的普跌,中美贸易战的风声推动金价节节攀升,各大风险类投资产品严重承压。私募股权在这样的大环境下,由于其低流动性的特点,账面估值诚然或受影响,但是基金经理都会择机在市场恢复后退出。实时的价格每一分每一秒都在刺激着投资人的神经,私募股权的项目估值并没有那么直观,从心理上来说,更容易让投资人穿越风暴。

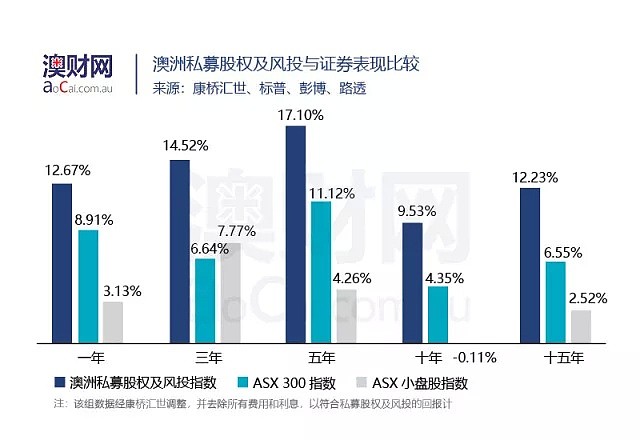

抛开心理因素,私募股权的回报数据只能让股市望其项背。Cambridge Associates(康桥汇世)每个季度会公布最权威的私募股权及风投表现指数,从最新的数据来看(2017年三季度):澳洲私募股权及风投基金的回报在所有时间跨度下,远远超过小盘股和大盘股指数。

除了与大盘的天差地别外,十年期的数据更加说明问题。十年期的数据涵盖了金融危机前后的时间段,数据显示所有投资在十年期的回报表现最差,足以说明金融危机对市场造成的严重影响。即使如此,私募股权在十年期的回报仍然可以接近10%,成功度过了危机。

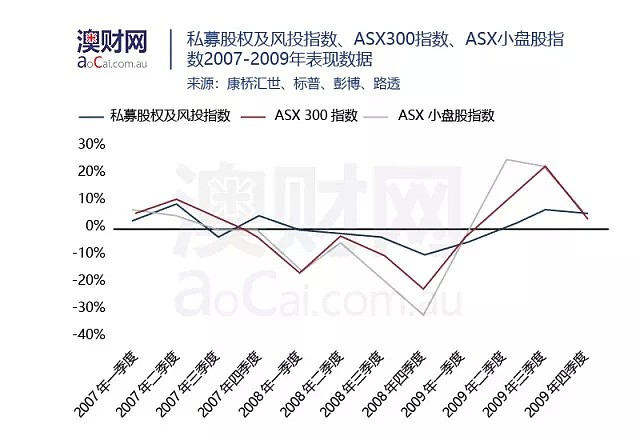

上图显示了金融危机前后共三年时间内,私募股权及风投指数、ASX 300指数以及小盘股指数的表现。可以明显看出,即使在危机之中,私募股权的低流动性、非公开性反而为起到了良好的稳定保护作用。

对数据进一步处理后,得出的两组平均值更加说明问题。算数平均就是简单地计算12个季度的数据平均值,由此看出,私募股权的表现胜于股市。但是,投资并不是纸面上的数学,几何平均收益率更加适用。换言之,假设投资人从2007年初便开始持有私募股权,在2009年底依然能拥有0.39%的资本升值,而股市的投资则要受到资本侵蚀。

三

信息不对称的利弊

与私募股权相对应的便是公募,其载体包括股票、债券和基金等等。总结来看,公募有着严格的监管体制,无论是上市公司的信息披露,还是基金净值的更新报告,都需要让投资人尽可能地了解近况。这也使得公募变得公开透明,但也难于脱颖而出。

私募股权是私募中的一种形式,它拥有非常强的信息不对称性。一方面,投资标的通常都是非上市公司,因此没有公开的数据,甚至没有对标的同行。退一步说,即使标的提供了相关的公司数据,由于没有经过审计法务等第三方机构的证实,也无法完全确认其正确性和可靠性。另一方面,由于私募股权是中长期的投资,通常是每季度进行更新。和公募产品的高频率更新来说,有着比较久的信息滞后。

然而,正是由于私募股权的信息不对称性,才造就了其卓越的回报。首先,非上市公司的估值并不像上市公司那样透明和公开,价格会出现与公司价值出现背离的情况。通过私募资金的改善和包装,退出时的价格可能会远高于当时的买入价格。其次,私募股权无需频繁地向投资人进行报告,也不必花费高额的交易费用平衡投资组合,使得资金管理人能全心全意地投入到项目中去,协助公司的运营,创造战略价值。

当然,信息不对称自然也有其弊端。投资人无法快速地对各个私募股权投资进行比较;投资人与管理人之间的利益纠纷等等。另外,私募股权对于管理人的能力要求非常苛刻,无论是融、投、管还是退,都需要独到的商业洞察力和丰富的金融经验。这也就导致了私募股权的表现方差相当之大,滥竽充数之辈比比皆是。

四

私募股权的战略意义

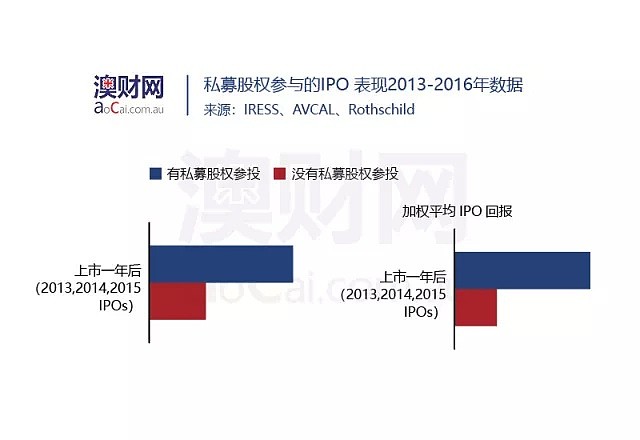

私募股权投资更重要的是能为公司带来战略方面的价值,比如销售渠道、上游商家、合作伙伴等等。从下图可以明显看出,有私募股权参投的IPO上市一年后的平均表现和加权表现都远高于没有私募股权参投的。

私募股权和债权投资不同,不仅没有利息的收入,而且在破产清算时,也是在债权人之后进行结算,这也就导致其风险程度的急剧上升。相对应地,一旦私募股权进入后,一定会尽可能地带入资源帮助其成长。私募股权会尽可能地将公司做好,正因为追求的不是利息,而是退出时的差值,使得私募和公司的利益达到契合,使得私募资金能够极大程度上让管理层专注于公司发展。

不过,近年来私募股权选择IPO退出的数量越来越少,2016年还有5起IPO,2017年却只有可怜的2起,分别是Big River Industries (ASX:BRI)和Oceania Healthcare (ASX:OCA)。虽然这两支个股上市至今的表现都很强劲,但整体私募行业的“疲软”却值得我们关注。不少投资人都在抱怨,最近有私募参与的IPO越来越少,不能再“盲目”地跟随了。

诚然,IPO的退出方式能给私募公司带来非常高的曝光度,但是也有禁售期(Escrow)、成本较高、程序复杂这些限制。概览过去的私募股权IPO例子,不难发现:这些由私募参投的公司大都做到了行业顶尖的水平。无论是提供综合服务的Link Group (ASX:LNK) 还是户外广告的OohMedia(ASX:OML)、APN Outdoor(ASX:APO)都是借助私募迅速扩张成行业龙头,并且最终选择IPO。这时公司必然有相当的规模,管理层收购又或是并购收购就会显得相当困难。虽然也有贝恩和KKR这些世界级私募巨头收购的前例,但是屈指可数。2013-2016年间私募IPO非常活跃,2017年的沉寂也符合逻辑,澳洲也需要一些时间去沉淀、去培养出下一批瞩目的新星。

五,结语

笔者大胆地猜测,经过1-2年的缓冲期,澳洲这些顶级私募巨头将会带给我们更大更多的惊喜。作为投资人的我们,参与到有私募参投的IPO诚然是一种不错的方式。不过,近期四面八方的新闻使得二级市场出现了一波波的回调。就笔者来看,这倒是个参与进一级市场的好机会。待得几年后市场稳定,一级市场的私募股权项目也已成熟,岂不美哉?但是,私募股权相比其他投资来说,更考究一个“识人”。如何识人,识如何人,识人如何,那就需要我们花费功夫慢慢琢磨了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64