大摩:不要再盯着中国信贷了,这不再是全球经济领先指标

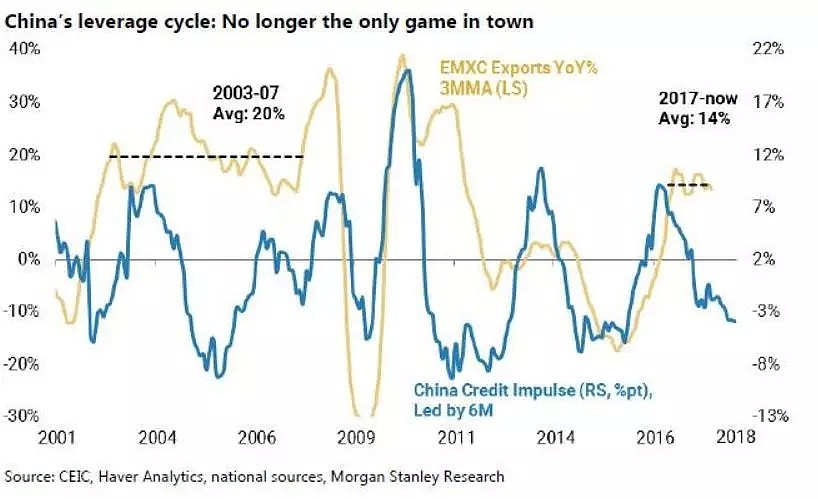

过去几年来,中国信贷脉冲的起伏和全球经济走向紧密关联,但大摩认为,如今这一相关性已经被打破。

摩根士丹利首席亚洲经济学家Chetan Ahya指出,在2012年至2016年期间,如果要选择一个可靠的指标来判断全球宏观变量,那么中国的信贷脉冲无疑是最佳选择:

信贷脉冲与中国经济增长周期、新兴市场出口、全球增长和大宗商品价格之间难以置信的紧密联系,意味着它将准确地预测几乎所有重要的全球宏观变量的走向,领先时间约为6个月。

当时,在发达国家去杠杆,新兴经济体陷入调整的背景下,全球总需求疲软,中国信贷脉冲,或者说中国杠杆周期,是全球经济最重要的驱动力。

但在周日这份名为《不要担心中国政策收紧》的报告中,Ahya称,中国信贷脉冲和全球经济的相关性已经被打破了。

如下图所示,Ahya指出,尽管中国的信贷脉冲在约24个月前就开始减弱,但中国的紧缩政策并未对中国或全球增长周期产生重大影响。随着发达国家去杠杆和新兴市场调整的结束,发达国家和新兴经济体已经成为全球增长的新增引擎。

大摩认为,中国信贷变化之所以不再是全球经济领先指标,主要是由两个因素造成:

首先,在当前这个周期中,中国紧缩的步伐是渐进且灵活的:

在过去24个月里,中国紧缩步伐比2013-15年间的要慢。此外,政策灵活性明显,这体现在最近下调的存款准备金率和更长的严监管过渡时间。更重要的事,大部分紧缩周期可能已经过去了。

其次,中国这一轮的紧缩是逆周期的:

在2013年至2015年间,中国在出口增长疲弱背景下的收紧政策,是顺周期紧缩,引发了人们对硬着陆的担忧。然而,目前全球需求强劲,对中国出口提供了有力的支撑,如今的紧缩是逆周期的。尽管政府持续减少基础设施和房地产领域的刺激,但净出口、私人投资和消费正在迎头赶上,为经济提供增长势头。

据大摩测算,从2016年到2018年间,净出口对中国GDP增速的贡献从拖累转变为提振,提升了120个基点,抵消了投资贡献的下降。

鉴于外部需求对中国经济前景的重要性,不断上升的贸易保护主义风险值得担忧。

但大摩认为,长期来看,中美最终将通过谈判达成协议,对两国贸易关系进行渐进的和非破坏性的调整,从而限制贸易摩擦对经济增长造成的影响。

大摩预计,受强劲需求支撑,全球贸易周期将保持增长。此外,美国在经济接近充分就业的背景下财政扩张的前景也会对贸易构成支持,有望使得非石油进口保持相对较高的水平,并有可能扩大非石油贸易逆差。

摩根士丹利中国首席经济学家邢自强预计,2018年中国经济将温和放缓至6.5%,对全球GDP增长贡献1.2个百分点,接近2017年的水平。随着发达经济体持续坚挺,新兴市场除中国以外地区增长加快,预计未来四个季度全球经济增速将稳定在3.8%左右。

大摩指出,中国的紧缩和美国的金融稳定一直以来是备受关注的全球经济两大风险,既然不需要太担心中国紧缩,如果必须作出一个选择,那么应该值得担心的就是美国的金融稳定了。

+61

+61 +86

+86 +886

+886 +852

+852 +853

+853 +64

+64